Tôi thích cuộc trò chuyện của tôi với Jack Farley . Đây là cách ông tóm tắt nó.

Sau khi dự đoán đúng về ” bong bóng mọi thứ ” vào năm 2021, đây là cách Fabrice Grinda, huyền thoại thầm lặng của Venture Capital (VC), nhìn nhận mọi thứ:

- thị trường gấu VC năm 2022-? chưa kết thúc nhưng đã tạo ra những cơ hội tuyệt vời.

- định giá cho các công ty AI là “lố bịch” trong khi định giá cho các công ty không phải AI là hợp lý”.

- Fabrice nhìn thấy những cơ hội hấp dẫn trong công nghệ quốc phòng cũng như xe tự hành (hiện tại rất không được ưa chuộng).

- Hầu hết các công ty AI mà anh ấy thấy đều đã tạo ra “những sản phẩm thú vị” nhưng có “mô hình kinh doanh không rõ ràng” và “sẽ không đạt được sự cường điệu” và “hầu hết chúng sẽ về con số 0”.

- ^a lưu ý: ở đây anh ấy CHỈ đề cập đến các công ty VC tư nhân, KHÔNG đề cập đến cổ phiếu được giao dịch công khai. anh ấy thường thoát ra sau khi tên được công khai (như anh ấy đã làm trong trường hợp của Alibaba và Palantir $BABA $PLTR).

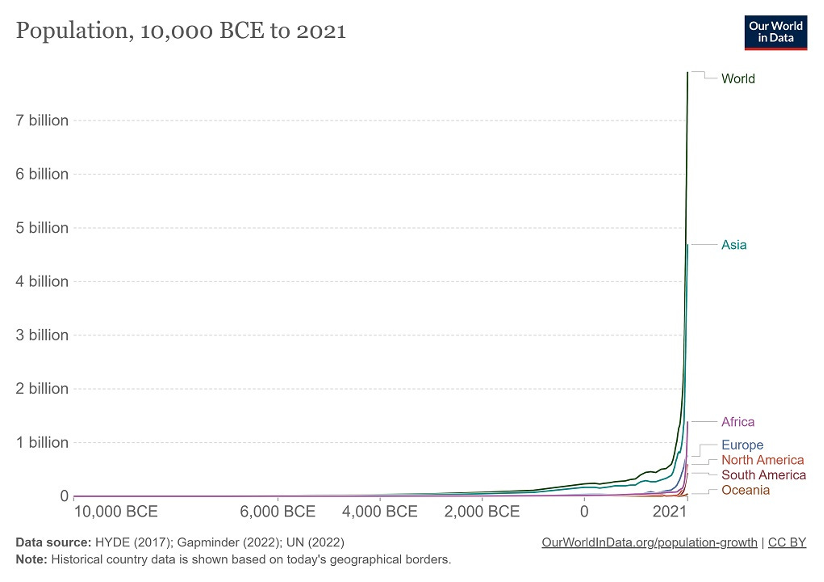

- ông cho rằng chu kỳ cường điệu của Gartner áp dụng cho AI… trong ngắn hạn, sự chuyển đổi sẽ ít hơn dự kiến hiện tại, nhưng về lâu dài, quy mô của động thái này sẽ vượt xa sự mong đợi của tất cả mọi người, trừ những nhà tiên tri AI điên cuồng nhất ( lời nói của tôi không phải của anh ấy).

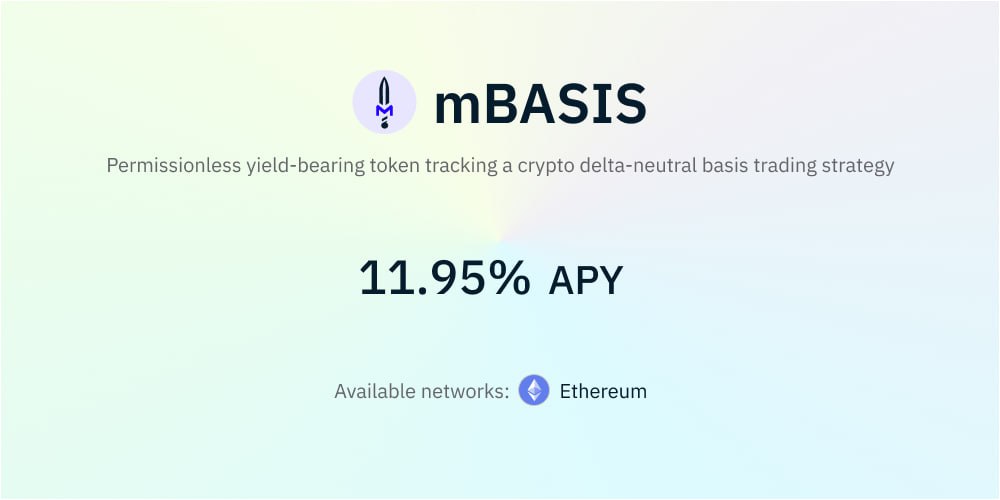

- anh ấy đã và vẫn là một nhà đầu tư tiền điện tử. Ngoài việc sở hữu nhiều token, anh ấy còn rất quan tâm đến một loại tiền ổn định mang lại lợi nhuận ở Châu Âu có tên là Midas (nó không thể truy cập được ở Hoa Kỳ nhưng có ở hầu hết các quốc gia khác), mà trong cuộc phỏng vấn mà anh ấy nói là tuân thủ quy định, phá sản từ xa và một cái gì đó thực sự có thể được sử dụng công cụ DeFi trên chuỗi.

Bạn có thể tìm thấy bản ghi đầy đủ cuộc trò chuyện của chúng tôi ở đây.

Jack: Hướng dẫn chuyển tiếp được mang đến cho bạn bởi VanEck, công ty hàng đầu thế giới về quản lý tài sản từ năm 1955. Bạn sẽ được nghe nhiều hơn về VanEck ETF sau này, nhưng bây giờ, hãy bắt đầu cuộc phỏng vấn ngày hôm nay. Tôi rất vui mừng được chào đón Fabrice Grinda, một doanh nhân và nhà đầu tư.

Fabrice là người sáng lập Auckland, sau này được bán cho Bernard Arnault, người sáng lập OLX, sau đó được bán cho Naspers và là nhà đầu tư thiên thần nối tiếp vào các công ty như Airbnb, Alibaba và FanDuel. Fabrice, rất vui được gặp bạn. Cảm ơn bạn đã đến.

Cảm ơn bạn đã mời tôi. Bạn có hành trình khởi nghiệp của mình, điều đó thật tuyệt vời. Và sau này tôi muốn hỏi bạn về Midas, một công ty mà bạn là người đồng sáng lập và đầu tư, công ty đang làm được rất nhiều điều tuyệt vời trong thế giới stablecoin.

Nhưng tôi hiểu rằng bạn cũng rất quan tâm đến kinh tế vĩ mô và những gì tác động đến giá tài sản cũng như với các ngân hàng trung ương. Vì vậy, trên trang web của bạn, bạn có các bài viết như Chào mừng đến với Bong bóng mọi thứ, mà bạn đã viết vào tháng 2 năm 2021, cũng như vào tháng 2 năm 2020, bạn đã viết về COVID-19, có thể là con thiên nga đen đẩy nền kinh tế toàn cầu vào suy thoái . Vì vậy, câu hỏi đầu tiên của tôi dành cho bạn là, kinh tế vĩ mô ảnh hưởng như thế nào đến việc đầu tư vào các công ty mạo hiểm cũng như việc trở thành một doanh nhân của bạn?

Nếu công việc của bạn là giao dịch lãi suất cả ngày, rõ ràng việc chú ý đến vĩ mô và những gì các ngân hàng trung ương đang nói là điều hợp lý. Nhưng đối với một người rộng hơn đang đầu tư vào vốn mạo hiểm hoặc bắt đầu kinh doanh, nền kinh tế vĩ mô tác động đến họ như thế nào?

Fabrice: Chu kỳ vĩ mô quan trọng vì điểm giá mà bạn vào và điểm thoát. Và điều đó nói lên rằng, với tư cách là một nhà đầu tư trong thế giới đầu tư mạo hiểm, bạn không kiểm soát được lối ra. Sau đó, hãy biết bạn sẽ ở thời điểm nào trong chu kỳ.

Những gì bạn biết là khi bạn đang đầu tư. Vì vậy, tôi cố gắng nhận thức rõ ràng về các mức giá đặc biệt để đảm bảo rằng tôi không trả quá nhiều. Và vì vậy, vào năm 2021, trong khi mọi người khác về cơ bản đang phát điên, tôi lùi lại một bước và nghĩ, được rồi, chúng ta đang ở trong bong bóng mọi thứ vì có chính sách tiền tệ tài chính quá lỏng lẻo.

Và nó dẫn đến lạm phát giá tài sản ở mọi loại tài sản, tương quan với một loại tài sản đang trên đà phát triển và mọi thứ từ bất động sản đến trái phiếu, cổ phiếu, tư nhân, công chúng, NFT, tiền điện tử, SPAC, bạn có thể đặt tên cho nó. Và do đó, hãy bán, thực sự. Vì vậy, về cơ bản, tôi đã đưa ra một chính sách rằng nếu nó là một cái neo trên mặt đất, chúng ta nên bán nó ở mọi loại tài sản có thể.

Tất nhiên, trong thế giới riêng tư, điều đó không hề dễ dàng. Chúng tôi chỉ bán được một phần nhỏ những gì chúng tôi muốn làm. Nhưng trong khi mọi người khác đang đầu tư thì chúng tôi lại thoái vốn.

Và điều ngược lại là đúng. Năm ngoái, trong khi mọi người trong thế giới mạo hiểm về cơ bản đều nói rằng hãy thắt chặt tro tàn, nhưng chúng tôi lại không đầu tư vào bất cứ thứ gì. Tôi nghĩ, không, đây là thời điểm tốt nhất để đầu tư vì mức định giá rất hợp lý.

Ý tôi là, không có gì rẻ trong lĩnh vực công nghệ nhưng lại hợp lý hơn trước đây. Có ít sự cạnh tranh hơn. Vì vậy, mặc dù trước đây có 20 công ty được tài trợ để làm điều tương tự nhưng chỉ có một hoặc hai công ty.

Vì vậy, bạn có nhiều khả năng giành chiến thắng trong hạng mục này. Và những người sáng lập hiện đang tập trung vào kinh tế học đơn vị, tỷ lệ chi tiêu, đảm bảo rằng họ có đủ tiền mặt trong hai năm và bỏ chạy và sẽ chuyển sang giai đoạn tiếp theo. Và những điều này có ý nghĩa sâu sắc.

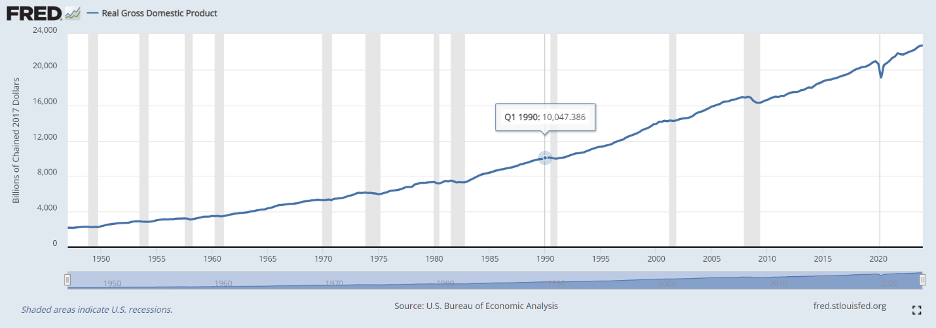

Nếu bạn nhìn vào thập kỷ trước, thì mạo hiểm với tư cách là một loại tài sản rất khác so với hầu hết các loại tài sản khác. Nó tuân theo một thứ gọi là định luật lũy thừa so với tất cả các loại tài sản khác tuân theo các đường cong phân phối Gaussian bình thường. Và trong quy luật lũy thừa này, điều đó có nghĩa là một số công ty hàng đầu trong danh mục cuối cùng sẽ kiếm được tất cả lợi nhuận.

Và nếu bạn nhìn lại những năm 2010, những khoản đầu tư tốt nhất được thực hiện vào năm 08, 09, 010, 011. Vì vậy, sau cuộc đại suy thoái hoặc khủng hoảng tài chính. Và vì vậy, tôi nghi ngờ điều tương tự sẽ xảy ra ở đây.

Thời điểm tồi tệ nhất để đầu tư có lẽ là ngày 21 và có thể là năm 2020. Và thời điểm tốt nhất để đầu tư trong những năm 2020 sẽ là vào cuối ngày 22, 23, 24 cho đến khi thị trường quay vòng. Vì vậy, vấn đề vĩ mô.

Như đã nói, tôi sẽ không thành thật khi nói rằng tôi làm điều đó vì tôi nghĩ nó giúp tôi trở thành một nhà đầu tư tốt hơn. Tôi thực sự có những phương pháp phỏng đoán mà tôi theo đuổi. Và vì vậy, vào năm 21, đó không phải là một chỉ thị từ trên xuống.

Định giá cao. Vì vậy, giống như, tôi tin rằng chúng tôi sẽ làm được, rằng phương pháp phỏng đoán của chúng tôi, cách chúng tôi đánh giá các công ty là hợp lý và chúng tôi sẽ thấy hầu hết các công ty đều đắt đỏ và do đó chúng tôi sẽ không đầu tư, và chúng tôi sẽ chọn rút lui khi có cơ hội. Vì vậy, đối với tôi đó là một bài tập trí tuệ hơn bất cứ điều gì khác.

Vì vậy, tôi đã từng là một nhà kinh tế học. Tôi đã dành rất nhiều thời gian để suy nghĩ về nó, viết về nó, đọc về nó. Và tình cờ nó gây ra những hậu quả có thể áp dụng được trong lĩnh vực mạo hiểm.

Nhưng đối với hầu hết mọi người, tôi đoán họ có thể bỏ qua nó nếu họ thực sự nghiêm khắc về phương pháp phỏng đoán của mình, đặc biệt là việc định giá.

Jack: Tôi nghĩ đó là một điểm thực sự quan trọng. Bạn yêu thích vĩ mô. Tôi yêu macro và nó chắc chắn đã giúp ích cho bạn.

Nhưng tôi nghĩ, chúng tôi nghiên cứu nó vì chúng tôi yêu thích nó, không nhất thiết là vì nó sẽ cho chúng tôi cái nhìn toàn cảnh hoặc tạo ra một số cơ hội đầu tư tuyệt vời. Vì vậy, Febreze, để chuẩn bị, tôi đọc trên mạng, bạn đã bán công ty của mình, công ty đầu tiên của bạn cho Bernard Arnault của LVMH vào năm 2000. Vì vậy, tôi nghĩ đó là lúc bong bóng đầu tư mạo hiểm vỡ tung.

Vì vậy, khi bạn có công việc đầu tiên sau khi tốt nghiệp hoặc khi bạn đang học đại học, đó là lúc bong bóng đầu tư mạo hiểm đầu tiên, bạn không ở trong thế giới đó. Vì vậy, khi bạn, thế giới đầu tiên của bạn giống như bong bóng đó đang vỡ. Và sau đó tôi tưởng tượng từ năm 2010 đến nay, VC, vốn đầu tư mạo hiểm đã thực sự tăng cao như một loại tài sản, nhiều tiền hơn chảy vào không gian, định giá tăng lên, mọi người đầu tư vào Uber khi bạn làm việc hiệu quả, sau đó họ có nhiều hơn tiền để đầu tư vào công ty khác.

Vì vậy, chẳng hạn như rất nhiều người đang ném tiền lung tung, tôi chắc chắn rằng mình không hiểu đúng mọi chi tiết, nhưng đó có phải là sự tóm tắt sơ bộ về dòng thời gian của bạn và dòng thời gian của VC không?

Fabrice: Ngay cả vào cuối những năm 1990, tôi đã tốt nghiệp đại học năm 96. Tôi đã làm việc cho McKinsey và công ty 96, 98, biết rằng có một bong bóng đang diễn ra, nhưng tôi nghĩ rằng mình cần nhiều kỹ năng hơn để xây dựng công ty của mình. Và tôi muốn xây dựng một công ty công nghệ.

Tôi biết rằng. Và tôi đã nghĩ mình sẽ bỏ lỡ cơ hội thực sự đến với McKinsey, nhưng lạ thay, tôi đã không làm vậy. Vì vậy, tôi thực sự đã nhìn thấy đêm hưng phấn khi xây dựng công ty đầu tiên của mình, 98, 99, 2000.

Và tôi đã nhìn thấy mặt trái của bong bóng. Tôi xây dựng công ty tiếp theo của mình vào năm 2001. Và vào năm 2001, khi đó, tôi đã gọi điện cho mọi nhà đầu tư mạo hiểm để nói với họ rằng, “Này, tôi có ý tưởng tuyệt vời này.”

Nó hoạt động cực kỳ hiệu quả ở Châu Âu và Châu Á. Có một mô hình kinh doanh hợp lệ. Tôi biết cách thực hiện và tôi là một doanh nhân đã được chứng minh với thành tích đã được chứng minh.

Tôi không nghĩ mình đã nói hết câu mà họ đã cúp máy bởi vì, bạn biết đấy, mọi người khác đều hoạt động dưới Pets.com, e-toys, webvan, MCI, WorldCom, và không có cách nào để xây dựng một công ty . Và vì vậy, tôi biết rằng những điều này diễn ra theo chu kỳ và những chu kỳ này kéo dài nhiều năm. Vì vậy, tôi đã chứng kiến sự bùng nổ và phá sản vào cuối những năm 1990, đầu năm 2000.

Tôi lại thấy nó, giống như hưng phấn từ năm 2004 đến 2007 đến năm 2007, 2010, giống như xe buýt. Và một lần nữa, sự bùng nổ năm 2021. Và sau đó là vụ bán thân thứ 22, 23 trong thế giới mạo hiểm, nhân tiện, phần lớn vẫn đang tiếp tục, phải không?

Giống như mọi người ở chợ công cộng sẽ nói, Ồ, mọi thứ thật tuyệt vời. Chúng tôi có số bảy tuyệt vời hoặc bất cứ thứ gì có giá trị. Nhưng nếu bạn thực sự nhìn vào vốn hóa thị trường đại chúng của các công ty công nghệ có cổ phiếu dưới 20 tỷ, hầu hết chúng đều giảm 80%.

Họ đã từng giảm 95%. Bây giờ họ đã giảm 80%. Vì vậy, họ đã giao dịch ngoại hối kể từ đó, nhưng họ vẫn đi xuống, bạn biết đấy, chia bóng đá vẫn được chia cho bốn hoặc năm kể từ đỉnh.

Và nếu bạn nhìn vào thị trường mạo hiểm một cách tổng thể, số tiền LP đổ vào không gian mạo hiểm đã giảm đáng kể. Và bản thân các khoản đầu tư mạo hiểm vẫn giảm 75% từ đỉnh đến đáy. Vậy là chúng ta vẫn đang ở giữa một vụ phá sản.

Và đây là chu kỳ bùng nổ bùng nổ lớn thứ ba mà tôi từng chứng kiến trong lĩnh vực mạo hiểm.

Jack: Và trong thời kỳ bùng nổ của năm 2020 và 2021, bạn đã thấy những mức định giá nào ở các công ty khác nhau mà bạn đã xem xét, bạn biết đấy, vui lòng không tiết lộ bất kỳ chi tiết cụ thể nào mà bạn không cảm thấy thoải mái khi tiết lộ và làm thế nào để tiết lộ họ so sánh với thập kỷ trước? Ngoài ra, có câu chuyện cụ thể nào có thể có, bạn biết đấy, dấu hiệu của bong bóng hoặc, bạn biết đấy, luôn có một cửa hàng là dấu hiệu của đỉnh cao.

Fabrice: Vì vậy, mức định giá trung bình về cơ bản đã bùng nổ hoàn toàn. Vì vậy, số hạt giống trung bình trước năm 2013, 2019 là một lúc năm trước hạt giống trung bình giống như ba lúc chín trước số trung bình a là bảy lúc 23 trước 30 bài. B trung bình có lẽ là 15 ở 50 với lực kéo tương xứng.

Vì vậy, không có lực kéo, 150 trên GMV 600 K và GMV 2,5 triệu. Ý tôi là, trong doanh thu của SAS, có thể là 20% trong số đó.

Jack: Vậy đây là giá trị vốn hóa thị trường trên doanh thu trong thế giới chứng khoán, được gọi là giá trên doanh số bán.

Fabrice: Vâng. Ý tôi là, đó là sự kết hợp giữa doanh thu và tổng doanh thu. Nếu bạn là một thị trường hoặc doanh thu SAS của bạn là tiền hạt giống, giả sử không có hạt giống, chẳng hạn như 30 K a sẽ là một trăm, 150 K và B sẽ là 500 K ở các loại định giá này.

Và điều bắt đầu xảy ra trong những ngày bong bóng là chúng ta thấy các công ty tăng doanh thu gấp 100 lần trong tương lai. Nhưng những dấu hiệu của bong bóng không có, đó không phải là dấu hiệu của bong bóng. Ý tôi là, việc định giá thật điên rồ.

Chúng tôi đã tăng doanh thu từ khoảng 10, 15, 20 X lên tới 100 X trong một số trường hợp. Nhưng vấn đề là tốc độ thực hiện các giao dịch nhiều hơn, điều đó cho thấy không có sự thẩm định, phải không? Giống như, Ồ, tôi muốn nhận một cuộc gọi để đánh giá công ty.

Và có thể chúng ta sẽ có cuộc gọi tiếp theo. Chà, có thể là người đầu tiên, một cộng sự hoặc hiệu trưởng nhận cuộc gọi đầu tiên và tôi muốn nhận cuộc gọi vào tuần tới cho cuộc gọi thứ hai. Và chúng tôi quyết định, và chúng tôi là những người ra quyết định cực kỳ nhanh chóng.

Hai tuần, hai cuộc gọi kéo dài một giờ trong một tuần, chúng tôi quyết định xem mình có đầu tư hay không. Và về cơ bản, giữa cuộc gọi đầu tiên, cuộc gọi thứ hai, họ sẽ nói, Ồ, chúng tôi đã đăng ký xong rồi. Bạn biết đấy, chúng ta có đầu mối.

Chúng tôi đang huy động một trăm triệu đô la với giá một tỷ đô la từ Tiger hoặc SoftBank, tôi đoán là hai nhà đầu tư lớn nhất trên thị trường giá lên, những người về cơ bản không hề thẩm định và viết séc lớn cho họ chỉ sau một cuộc gọi. Và thế là các giao dịch được thực hiện với tốc độ cho thấy không có công việc nào được thực hiện. Và bạn phải tin rằng tất cả các ngôi sao đều thẳng hàng và mức giá mà họ phải trả, đặc biệt là khi mọi người lạc quan đến mức họ sẽ tài trợ ngay lập tức hoặc các quỹ đầu tư mạo hiểm khác sẽ tài trợ cho các đối thủ cạnh tranh.

Và vì vậy, cuối cùng bạn sẽ có khoảng 10, 15 đối thủ cạnh tranh được tài trợ rất tốt đang theo đuổi cùng một không gian với mức giá điên rồ. Và vì vậy, khá rõ ràng là hầu như không phải tất cả họ đều thành công vì giá quá cao. Nếu nó được định giá ở mức hoàn hảo và có tính mạo hiểm, thì rất hiếm khi bạn thấy các vòng giảm giá vì thông thường khi bạn thực hiện một vòng đầu tư, sẽ có một điều khoản chống pha loãng, nghĩa là nếu bạn thực hiện vòng tiếp theo với mức giá thấp hơn thì vòng trước đó sẽ định giá lại và thực sự làm loãng đi những người sáng lập vì những người sáng lập không muốn điều đó.

Nếu bạn huy động quá nhiều tiền với mức giá quá cao, điều đó sẽ giết chết công ty. Vì vậy, trong thế giới mạo hiểm, điều giết chết các công ty, ba lý do chính dẫn đến cái chết là số một, rõ ràng là không tìm được sản phẩm phù hợp với thị trường. Thứ hai, đấu tranh với những người đồng sáng lập của bạn, mặc dù việc có những người đồng sáng lập sẽ làm tăng khả năng thành công của bạn.

Vì vậy, nó là một con dao hai lưỡi. Và số ba thực sự là huy động quá nhiều tiền với mức giá quá cao. Vấn đề là không người sáng lập lần đầu nào sẽ nói, không, nó giống như ai đó đưa ra mức giá 50 ở mức 150 trước, độ pha loãng 25%, 50 triệu, hoặc lời đề nghị của ai đó, bạn biết đấy, tôi không biết, 10 ở mức 50.

Họ luôn lấy 50 ở 150, nhưng, hoặc 10 ở 40 hoặc 50 bài. Vấn đề là nếu bạn không phát triển được nó, bạn có thể đã giết chết công ty của mình. Và do đó bạn tăng khả năng thất bại lên đáng kể.

Nhưng cũng có động lực xấu. Nếu mọi người khác đang kêu gọi, bạn cảm thấy buộc phải được nâng lên. Bạn cảm thấy buộc phải chi tiêu nó.

Ý tôi là, vâng, tôi nghĩ tốc độ thực hiện thực sự là rất lớn, và mức định giá ở mức 100 X trong tương lai thực sự là những gì nó gợi ý là cực kỳ viển vông.

Jack: Tại sao việc huy động quá nhiều tiền lại được đánh giá quá cao? Nghe có vẻ như đó là một vấn đề khá hay. Tại sao điều đó lại độc hại đối với một số công ty?

Fabrice: Đúng vậy, hầu hết các công ty khởi nghiệp đều không có lãi và người ta không kỳ vọng họ sẽ có lãi với số tiền họ vừa huy động được. Và vì vậy họ đã huy động được quá nhiều tiền với mức giá quá cao và sau đó họ cần phải huy động ở vòng tiếp theo. Nếu họ không thể tăng ở vòng tiếp theo với ít nhất mức giá tương tự, bạn cần phải thực hiện cái gọi là giảm giá.

Và đợt giảm giá, như tôi đã nói, sẽ kích hoạt các điều khoản chống pha loãng này trong lần chạy trước, vì vậy giả sử bạn vừa huy động được 200 triệu ở mức 800 trước, 1 tỷ bài đăng, pha loãng 20% là 200 triệu, nhưng công ty của bạn chỉ trị giá 200 triệu triệu. Vòng tiếp theo, bạn phải làm vậy, họ đề nghị tăng 50 ở mức 150 hoặc bất kỳ mức nào trước đó. Một số điều có thể xảy ra.

Một là những người trước 200 có thể định giá lại ở mức 200, trong trường hợp đó bạn vừa thấy công ty của mình bị pha loãng 50%. Và do đó, những người sáng lập mất rất nhiều cổ phiếu phổ thông của họ, hoặc có thể không có sự hỗ trợ từ người trong cuộc trong việc hỗ trợ công ty, điều đó có nghĩa là các nhà đầu tư mới sẽ không làm điều đó. Họ tạo ra việc trả tiền để chơi.

Ý tôi là, nó thực sự phá hủy các công ty vì bảng giới hạn cuối cùng bị rối tung. Có quá nhiều ưu tiên thanh lý. Và vì vậy bạn cần phải thực hiện một cuộc dọn dẹp lớn ở đâu đó và bạn có thể xóa sổ các nhà đầu tư.

Và như vậy, điều đó không sao cả, nhưng nó cũng có thể xóa sổ các công ty. Vì vậy, chúng ta đang chứng kiến rất nhiều cái chết giả của kỳ lân đã xảy ra trong vài năm gần đây vì những công ty này không có giá trị nhiều như họ đã huy động được hoặc có quy mô lớn, hoặc họ phá sản hoặc họ đang chiếm từng xu trong thị trường. đô la và thực sự đã thuê hoặc, hoặc hoàn toàn thu hồi nó. Và tôi đoán là chúng ta đang thấy ba kịch bản.

Một kịch bản mà chúng tôi đang thấy là xóa sổ hoàn toàn trong đó chúng tôi hiện đang huy động số tiền ở mức khoảng 5 lần trước khi pha loãng tiền trước đây, chuyển đổi tất cả ngăn xếp thành tiền chung và các nhà đầu tư mới sẽ nhận được bất kỳ tỷ lệ 20, 30, 40, 50%. Chúng tôi đang tạo lại nhóm tùy chọn cho nhóm quản lý. Vì vậy, đây là sự khởi động lại của một công ty như thể tiền thuê trước đó không tồn tại, không tồn tại.

Và điều đó đang xảy ra để quét sạch những nhà đầu tư không muốn viết séc nữa. Vì vậy, điều này chủ yếu xảy ra với các nhà đầu tư chéo đã hoàn toàn rời đi. Vì vậy, bất kể D1, Co2, và ở một mức độ nào đó là SoftBank và Tiger.

Thứ hai, điều mà chúng ta thường thấy hơn là công ty không muốn thực hiện các đợt giảm giá. Vì vậy, họ thực hiện một vòng ở mức giá cố định, nhưng họ đưa ra cơ cấu, họ đưa ra ưu tiên thanh lý. Vì vậy, họ nói, được thôi, bây giờ vòng mới này đang diễn ra, nhưng bất kỳ số tiền mới nào tôi bỏ vào, tôi sẽ nhận được ba chữ X.

Nhưng nhược điểm của việc đó về cơ bản là bạn đang giới hạn kết quả của mình. Có nghĩa là bây giờ công ty sẽ cố gắng bán chính mình và các nhà đầu tư ở vòng cuối cùng sẽ kiếm được hai hoặc ba X và mọi người trước khi có thể bị xóa sổ. Chúng tôi với tư cách là nhà đầu tư mạo hiểm, đó không phải là điều tôi đang bảo lãnh.

Tôi muốn bảo lãnh cho 10 X. Và do đó, việc thực hiện các giao dịch kiểu cổ phần tư nhân này với cấu trúc không thực sự là điều khó khăn của tôi. Và thứ ba, tất nhiên, những người đã huy động đủ tiền để họ thực sự kiếm được tiền và giành chiến thắng, nhưng họ rất ít ở giữa.

Jack: Có một tác động khi các công ty đầu tư mạo hiểm huy động tiền, trên thực tế, họ phần nào bán khống nếu vốn hóa thị trường tăng và họ huy động một vòng giảm giá, điều đó gây tổn hại cho những người sáng lập vì các nhà đầu tư thực tế, LP hoặc GP, những người bỏ tiền vào các công ty đầu tư mạo hiểm đã tự bảo vệ mình. Vì vậy, nếu bạn huy động tiền ở mức định giá quá cao và sau đó bạn phải thực hiện một vòng giảm giá, điều đó có thể thực sự độc hại. Và tôi cũng tưởng tượng là như vậy, nếu bạn huy động được 200 triệu, công ty của bạn sẽ quen với lối sống 200 triệu và bạn bắt đầu thuê tất cả những trợ lý này và bạn bắt đầu đi du lịch và những thứ tương tự.

Fabrice: Mọi người có xu hướng chi tiêu nếu họ có nó. Và không nhất thiết phải là lối sống đó, nhưng hơn thế nữa, được thôi, hãy thuê người, hãy phát triển nhanh hơn, v.v. Và rồi đột nhiên chuyển từ chế độ tăng trưởng sang chế độ tăng trưởng, hãy tập trung vào kinh tế học đơn vị.

Ý tôi là, số lượng các công ty thuộc Series B trở đi, khá muộn đến mức tôi phải giới thiệu 65% nhân viên trở lên của họ là điều khá đáng kinh ngạc. Và nhân tiện, nếu buộc phải làm, bạn thà làm một lần còn hơn. Và họ sẵn sàng làm điều đó nhiều lần vì nó hủy hoại tinh thần.

Và bạn thực hiện một lượt giới thiệu lớn, giống như bạn vừa để 70% số người rời đi và bạn giống như, nhìn này, mọi người đã rời đi. Đó là nó. Chúng ta là một nhóm và bạn sử dụng nó như một trải nghiệm nâng cao tinh thần, mặc dù đó là một trải nghiệm đau thương so với việc thực hiện nó 5%, 5% và 5%.

Đó thực sự là điều tồi tệ nhất vì khi đó mọi người tự hỏi họ sẽ đến khi nào và ở đâu.

Jack: Và làm thế nào để bạn giải quyết được mức giảm tàn bạo trong lực lượng người bị sa thải với bức tranh vĩ mô tổng thể về tỷ lệ thất nghiệp vẫn ở mức thấp 3,9%. Nền kinh tế Mỹ dường như tiếp tục tạo thêm việc làm và thị trường lao động đang mở rộng. Bạn có thấy sự mất kết nối giữa những gì bạn đang thấy ở Thung lũng Silicon và thế giới đầu tư mạo hiểm với nền kinh tế vĩ mô rộng lớn hơn không?

Fabrice: Chắc chắn rồi. Ý tôi là, điều này chứng tỏ rằng Thung lũng Silicon, mặc dù nó là động cơ tăng trưởng kinh tế và tăng năng suất, nhưng thực tế nó không phải là động cơ tăng trưởng việc làm. Vì vậy, con số, tỷ lệ dân số Hoa Kỳ làm việc cho các công ty công nghệ vẫn ở mức thấp một con số.

Và vì vậy bạn có thể gặp phải một cuộc suy thoái lớn về công nghệ, điều mà chúng ta đã từng trải qua. Và một lần nữa, không phải trong tất cả các lĩnh vực công nghệ, rõ ràng là các công ty AI chủ yếu tuyển dụng và điều đó không ảnh hưởng đến việc làm nói chung. Và nền kinh tế nói chung thực sự đã kiên cường hơn nhiều so với những gì mọi người mong đợi.

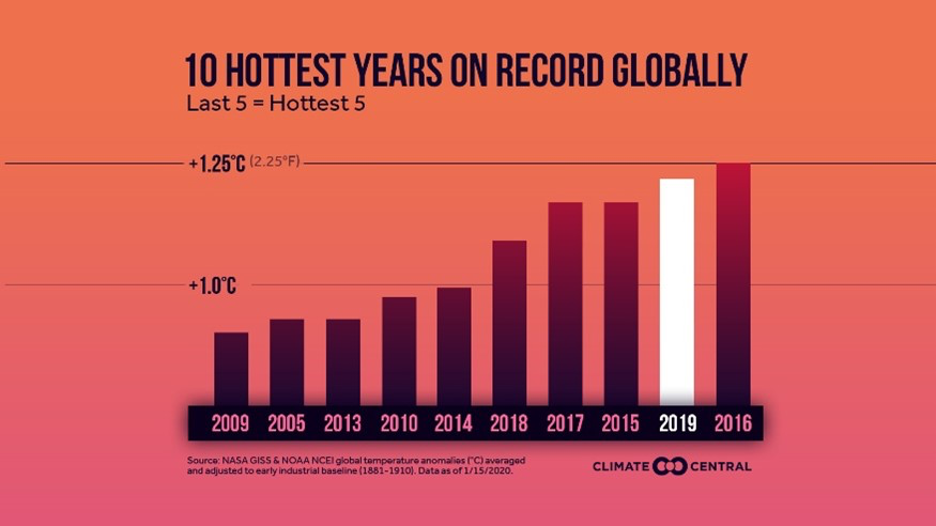

Nếu bạn lùi lại một bước vào năm 22, hầu hết mọi người đều dự đoán rằng Hoa Kỳ sẽ rơi vào suy thoái là có lý do chính đáng. Chúng ta đã chứng kiến mức tăng lãi suất nhanh nhất kể từ đầu những năm 1980, lãi suất danh nghĩa. Và chúng ta cùng lúc bị quá tải một cách hợp lý ở mọi hạng mục từ bất động sản thương mại đến nợ tiêu dùng, nợ thẻ tín dụng, nợ sinh viên và nợ thế chấp.

Thêm vào đó, một số sự chậm lại đã xảy ra ở nhiều lĩnh vực khác nhau. Vì vậy, kỳ vọng là một cuộc suy thoái, nhưng việc làm thực sự đã tiến triển tốt hơn nhiều so với những gì mọi người mong đợi. Thu nhập của người dân đã được cải thiện đáng kể mặc dù có phần chênh lệch.

Và về mặt lịch sử, khi bạn có đường cong lợi suất đảo ngược và lãi suất tăng nhanh nhất, bạn sẽ mong đợi một cuộc suy thoái. Chúng ta chỉ hạ cánh nhẹ nhàng một lần trong 70 năm qua, đó là vào năm 1994. Và vì vậy tiền thông minh đã suy thoái.

Tuy nhiên, thông thường câu chuyện đó sẽ thay đổi từ suy thoái kinh tế sang có thể hạ cánh mềm sang có thể không hạ cánh, giống như tình hình hiện tại của chúng ta, vâng, vì CPI vẫn cao hơn mức mọi người mong muốn. Có lẽ chúng ta không thấy, và trên thực tế, đó là nơi mà các chuyên gia, nơi mà sự đồng thuận đã sai, rằng tỷ giá sẽ ở mức cao hơn lâu hơn là điều tôi đã nói từ lâu, dường như giờ đây đang trở nên đồng thuận hơn. Ban đầu mọi người dự kiến sẽ cắt giảm lãi suất bốn, năm, sáu lần trong năm nay, và có lẽ bây giờ chúng ta đang ở mức hai, nhưng khả năng phục hồi tốt hơn nhiều và có thể sẽ không có chuyện hạ cánh ở phía chân trời.

Tôi nghĩ hiện tại, rủi ro lớn hơn thực ra không còn là kinh tế vĩ mô nữa. Nó thực sự là địa chính trị. Nếu tôi nhìn thấy thiên nga xám hoặc thiên nga đen ở phía chân trời thì còn hơn thế nữa, chúng ta đang ở hiệp đầu tiên phải không?

Ý tôi là, chúng ta chắc chắn đang ở trong Chiến tranh Lạnh thứ hai, phải không? Giống như ở một đầu, bạn có Nga, Trung Quốc, Iran và Triều Tiên. Mặt khác, bạn có phương Tây nói chung và hy vọng rằng chúng ta có thể lôi kéo Ấn Độ về phía mình, nhưng đã có những cuộc đối đầu rồi.

Đang có những cuộc chiến tranh nóng bỏng ở Ukraine và Trung Đông, và câu hỏi đặt ra là liệu điều đó có leo thang không? Tôi không nghĩ rằng Trung Quốc có khả năng đổ bộ để xâm chiếm Đài Loan, nhưng những gì họ làm gần đây về cơ bản là họ đang thử nghiệm bản beta về việc phong tỏa Đài Loan, và nếu họ phong tỏa Đài Loan thì chuyện gì sẽ xảy ra sau đó? Làm thế nào điều đó leo thang?

Mối quan tâm vĩ mô của tôi ngày nay trong ngắn hạn bị chi phối nhiều hơn bởi địa chính trị và địa chính trị cũng như rủi ro xảy ra tai nạn, rõ ràng là cao hơn mức cơ bản, mặc dù, vâng, chúng ta có thâm hụt không bền vững ở Mỹ không? Có, nhưng thực tế là bạn có thể khắc phục nó một cách dễ dàng. Bây giờ, ý chí chính trị để sửa chữa nó không còn nữa, nhưng nếu bạn đưa cho tôi cây đũa thần và tôi có thể thay đổi một vài thứ, tôi đã thay đổi cách tính COLA của mình để lấy phúc lợi, bạn chuyển tất cả lương hưu công sang khoản đóng góp phạt, và bạn đã tăng tuổi nghỉ hưu đến bất cứ mức nào, 70, hoặc ít nhất là 67, 68, và bạn liệt kê nó với tuổi thọ dự kiến, bạn có thể đã giải quyết được tất cả các vấn đề thâm hụt ngân sách khác nhau, và thành thật mà nói, trên diện rộng ở phương Tây. Đồng đô la so với các loại tiền tệ khác, chẳng hạn như đồng Euro, hiện có vẻ an toàn hơn nhiều. Nếu bạn nhìn vào tình hình nợ công ở Ý, chứ đừng nói đến Hy Lạp và các nước khác, tình hình có vẻ còn tồi tệ hơn nhiều.

Những mối lo ngại về vĩ mô, thật thú vị, vẫn chưa biến mất mà giờ đây chỉ là mối quan tâm thứ yếu so với những mối lo ngại về địa chính trị.

Jack: Bạn nghĩ mối quan tâm cấp bách hơn đối với bạn sẽ là địa chính trị hơn là kinh tế vĩ mô. Tôi biết bạn chưa, hoặc vẫn là, tôi không biết, bạn nói với tôi, một nhà đầu tư ở Palantir, công ty rõ ràng rất liên quan đến công nghệ quốc phòng cũng như các mối đe dọa địa chính trị và an ninh quốc gia của Hoa Kỳ. Có điều gì bạn từng thấy khi là nhà đầu tư vào Palantir hoặc bất kỳ công ty nào khác mà ai đó đang theo dõi công việc này, người đọc báo và đang theo dõi nội dung nhưng không có kinh nghiệm như bạn có thể không biết không?

Fabrice: Hãy nhìn xem, tôi là nhà đầu tư vào Palantir khi nó còn là tư nhân. Sau đó, tôi ưu tiên tiếp cận những người sáng lập. Vấn đề là, khi các công ty phát hành cổ phiếu ra công chúng, tôi mất quyền truy cập đặc quyền của mình, bởi vì tất nhiên, bây giờ bạn chỉ có quyền truy cập vào bất kỳ thông tin thị trường công khai nào.

Tôi nghĩ việc đầu tư ngày nay thú vị hơn, vì vậy tôi đã bán tất cả, tôi thường bán cổ phiếu đại chúng của mình sau khi thời hạn khóa hết hạn, vì vậy các công ty sẽ được niêm yết, tôi bị khóa trong sáu tháng, sau đó tôi bán. Khoản đầu tư thú vị nhất trong danh mục đầu tư của tôi vào lĩnh vực công nghệ quốc phòng hiện nay là một công ty có tên Anduril, ANDURIL. Tôi không biết liệu bạn đã từng nghe đến nó chưa.

Tôi nghĩ là tôi có. Về cơ bản, họ đang tái tạo lại nhà thầu chính, nhà thầu quốc phòng cho hoạt động kinh doanh của chính phủ, tránh xa Lockheed Martin, Raytheons, v.v. trên thế giới, bởi vì những kẻ này có cơ cấu chi phí điên rồ hoặc không hiệu quả. Họ đang xây dựng một nhà thầu hiện đại, đèn axit, tiết kiệm vốn, tiến nhanh, chuyển tiếp công nghệ.

Đó là giành được hợp đồng phải và trái. Họ đang tạo ra những phương tiện tự động phi thường, dưới nước, trên không, thực hiện nhiệm vụ phòng thủ, v.v., điều đó thật tuyệt vời. Họ đang giành được hợp đồng phải và trái.

Chắc chắn đã có sự gia tăng lớn về công nghệ quốc phòng. Bây giờ, chuyên môn hoặc phân tích địa chính trị của tôi, nên tôi đã tham gia một loạt nhóm, và đó là sự tò mò trí tuệ hơn bất cứ điều gì khác, nhưng có một nhóm tên là Ergo, ERGO, đó là các cựu đặc vụ tình báo Hoa Kỳ và CIA, v.v., đã tạo ra về cơ bản là một doanh nghiệp tư vấn cho hầu hết các quỹ phòng hộ đang kinh doanh trong lĩnh vực kinh doanh vĩ mô toàn cầu, nhưng đối với những người như tôi, những người tò mò về mặt trí tuệ về không gian này, bạn có quyền truy cập độc quyền vào các nhà phân tích tình báo, nhà phân tích quốc phòng và những người ở giữa chuyện gì đang xảy ra, ai là người phản đối và đưa ra kết quả thực tế về xác suất cho những gì sắp xảy ra và mọi thứ, từ các cuộc bầu cử khác nhau đến các sự kiện địa chính trị.

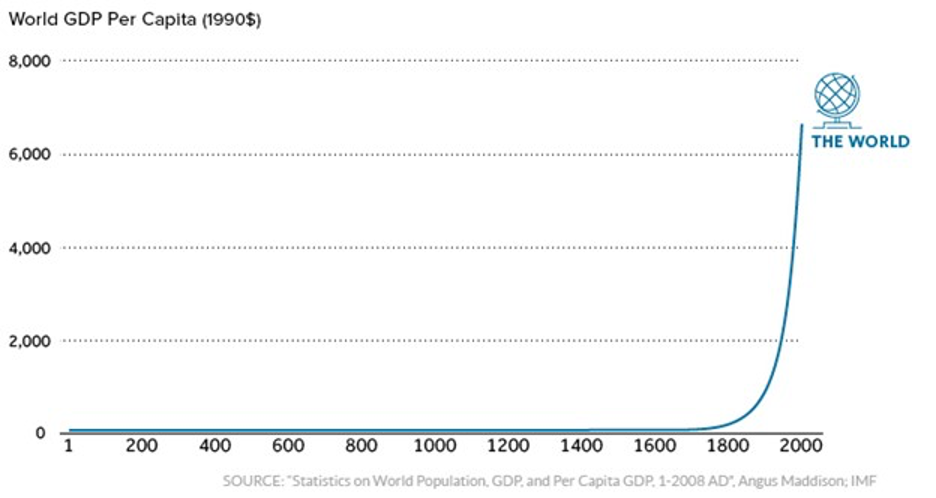

Hãy nhìn xem, tôi làm điều đó vì sự tò mò trí tuệ. Nó không thay đổi những gì tôi làm trong lĩnh vực đầu tư của mình. Về mặt đầu tư, xét cho cùng, tôi tin rằng công nghệ, thứ vốn có tác dụng giảm phát, sẽ giải quyết được hầu hết các vấn đề của thế giới.

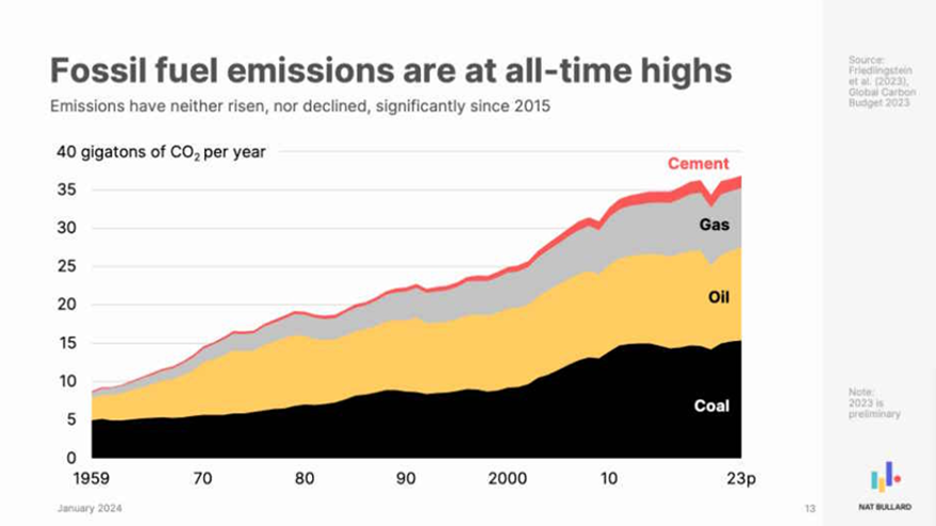

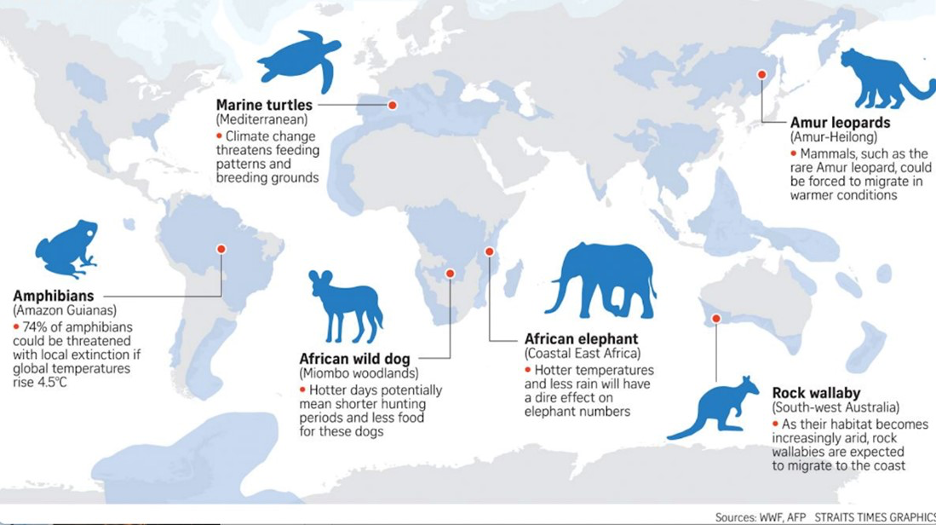

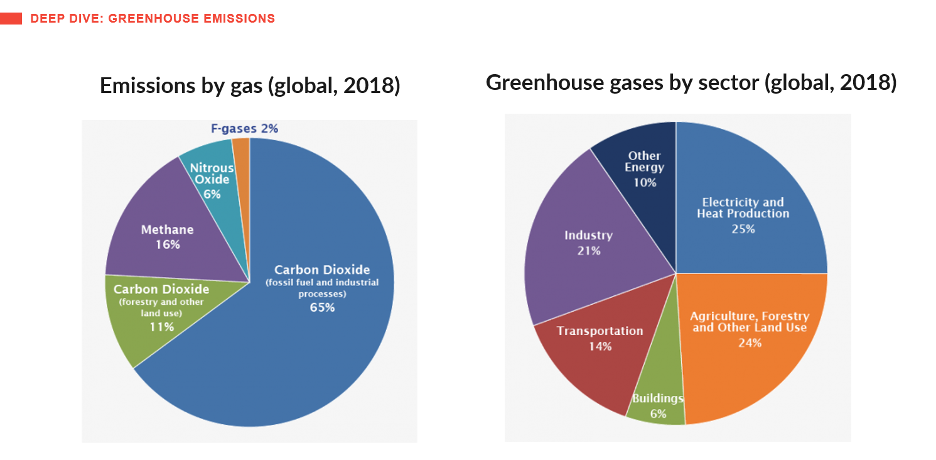

Lý do tôi làm việc trong lĩnh vực công nghệ, với tư cách là nhà đầu tư và người sáng lập, là vì tôi nhìn thấy các vấn đề về sự bất bình đẳng về cơ hội, biến đổi khí hậu và khủng hoảng sức khỏe tinh thần về thể chất. Tôi nghĩ rằng các nhà hoạch định chính sách không có khả năng giải quyết chúng về mặt cơ cấu, đặc biệt vì nhiều vấn đề trong số này mang tính toàn cầu và có những tác động tiêu cực từ bên ngoài như biến đổi khí hậu. Vì vậy, thay vào đó, tôi tài trợ cho các giải pháp vì lợi nhuận có khả năng mở rộng để giải quyết từng vấn đề này.

Đó là lý do tại sao tôi là nhà đầu tư vào 11 công ty để cố gắng giải quyết vấn đề đó. Bất kể môi trường địa chính trị và môi trường chính trị ra sao, tôi coi đó là sự kiệt sức đối với các mô hình của mình. Tôi sẽ tiếp tục làm những gì tôi làm bởi vì tôi làm nó, A, nó cực kỳ sinh lợi, nhưng B, quan trọng hơn và quan trọng nhất, tôi nghĩ đó là điều đúng đắn nên làm.

Tôi đã nghỉ hưu cách đây 20 năm nhưng tôi vẫn theo đuổi sứ mệnh. Tôi muốn giải quyết các vấn đề của thế giới. Tôi nghĩ công nghệ là cách để làm điều đó vì nó có tác dụng giảm phát.

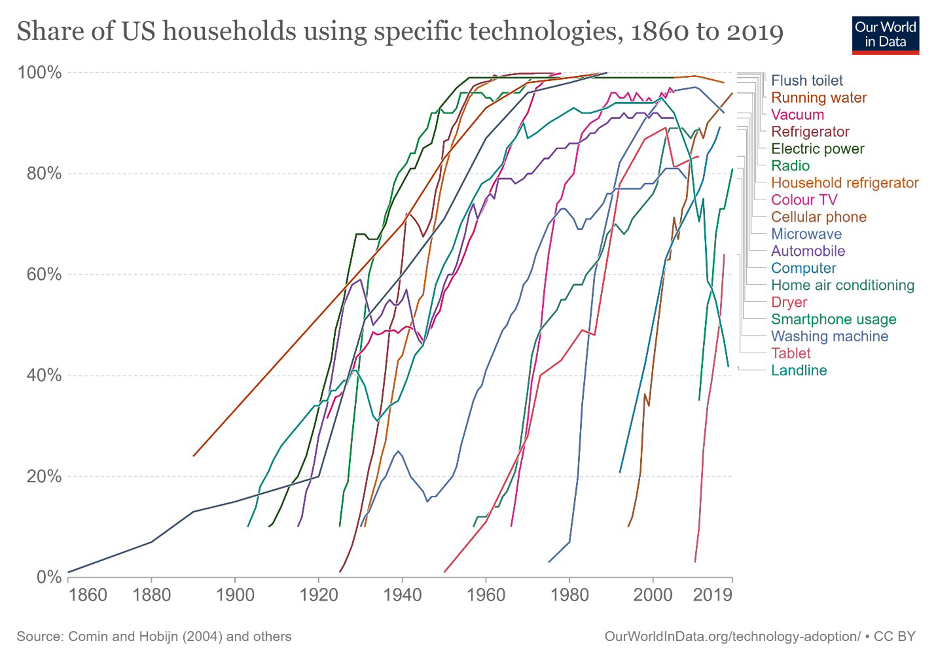

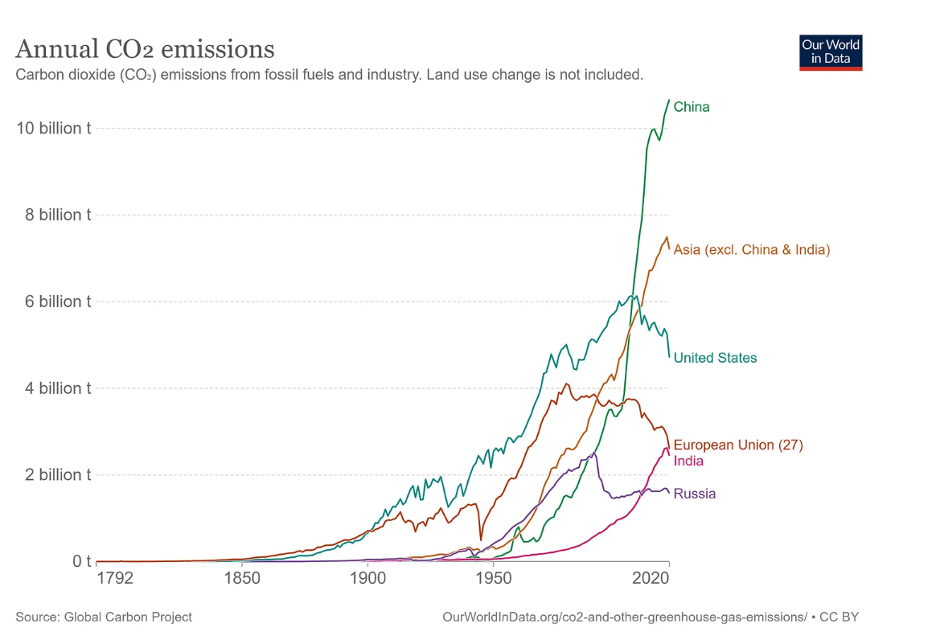

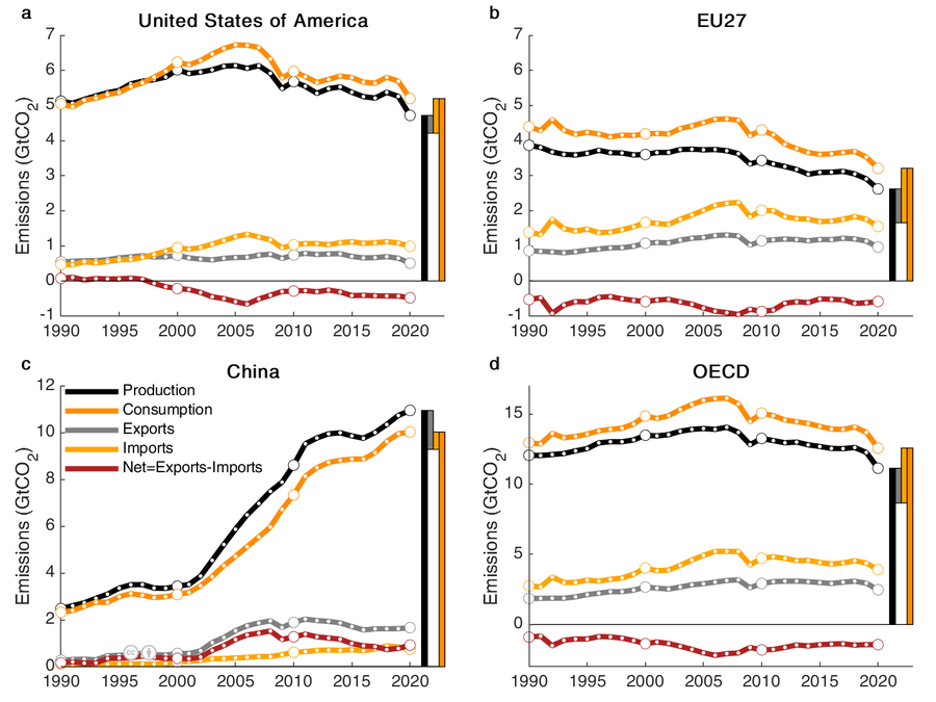

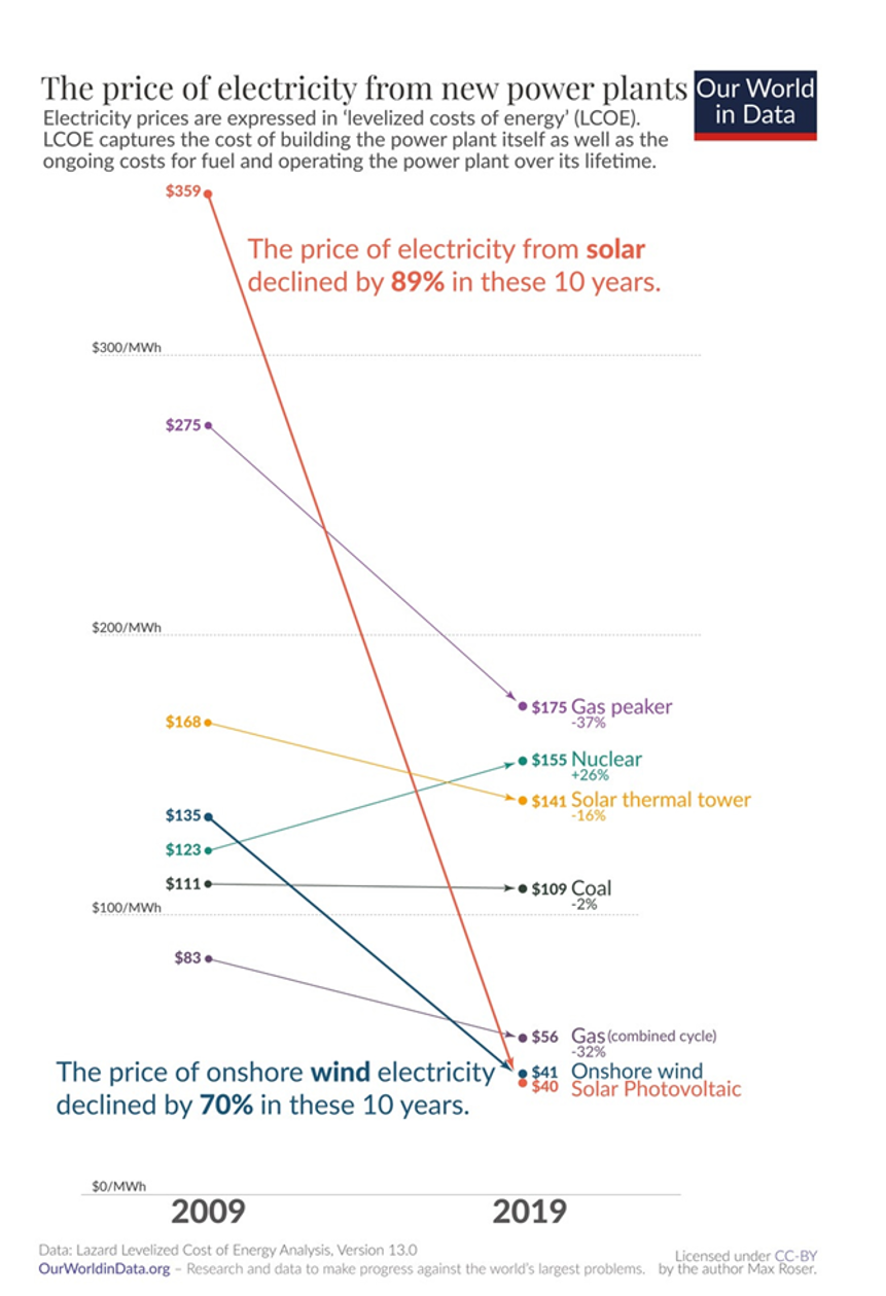

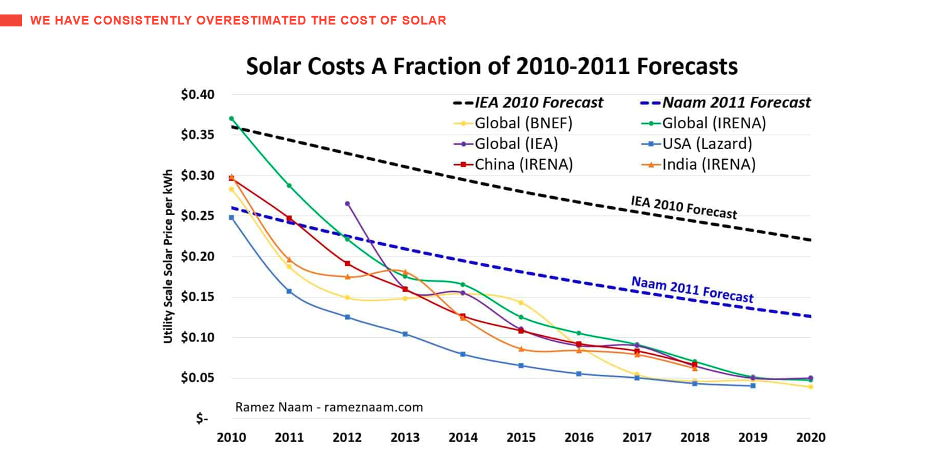

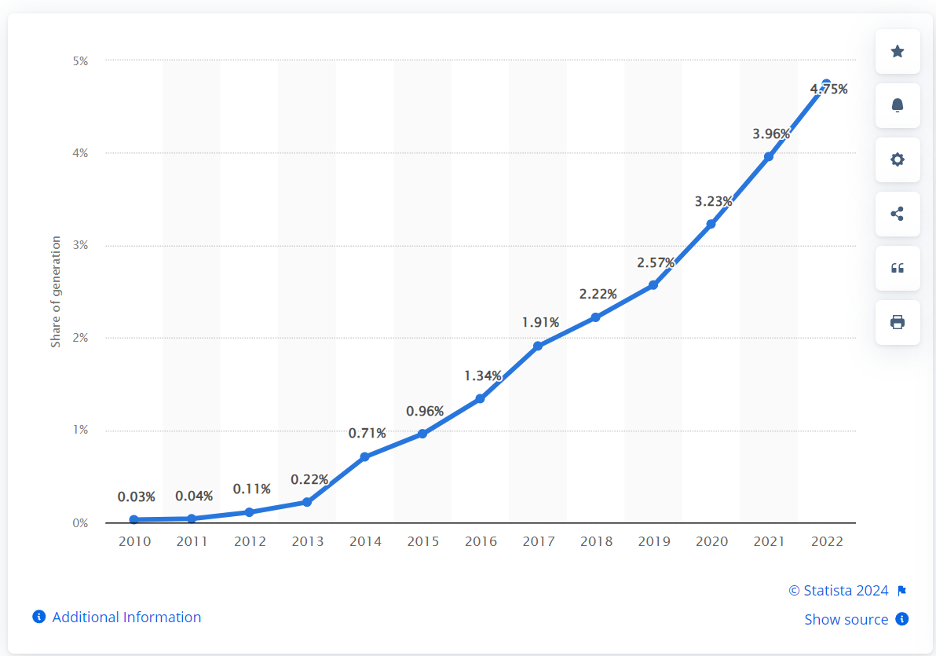

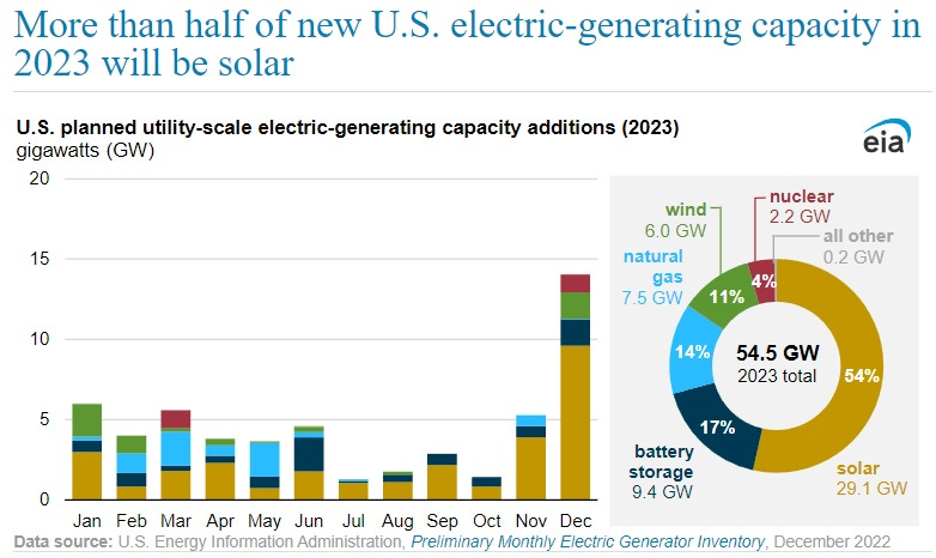

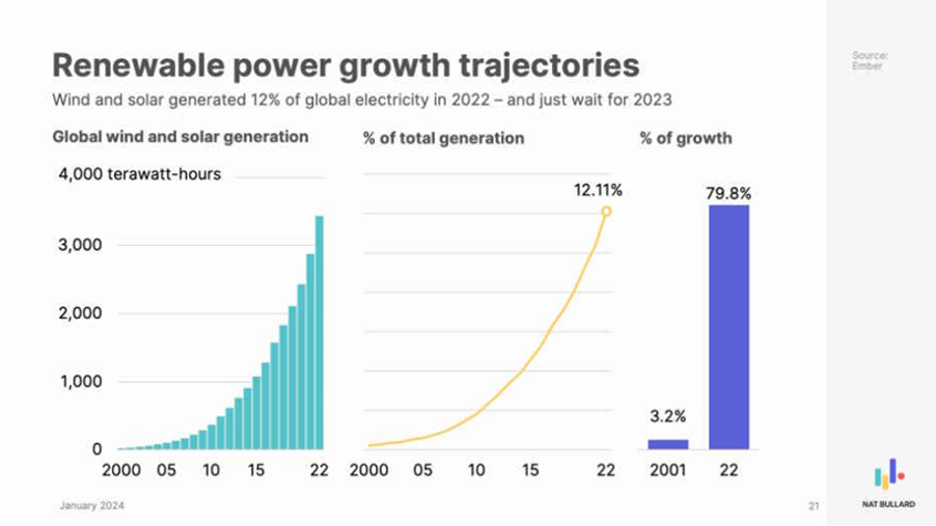

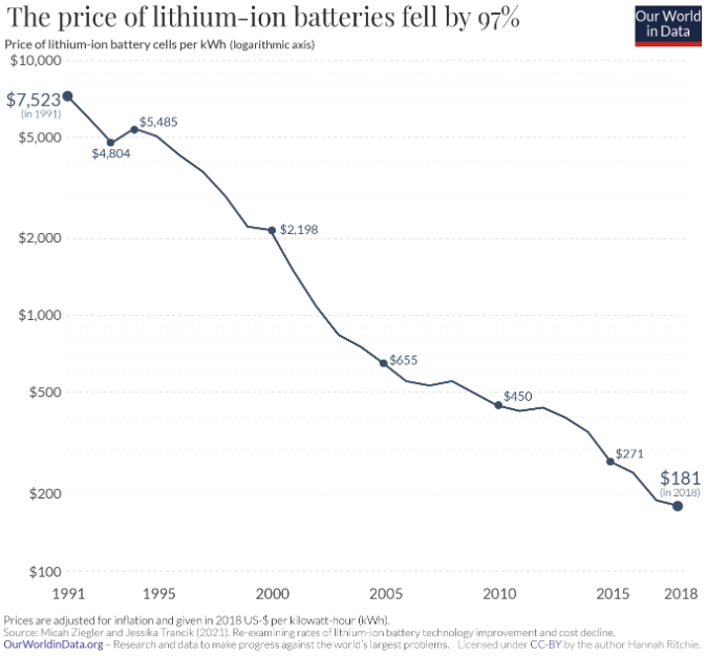

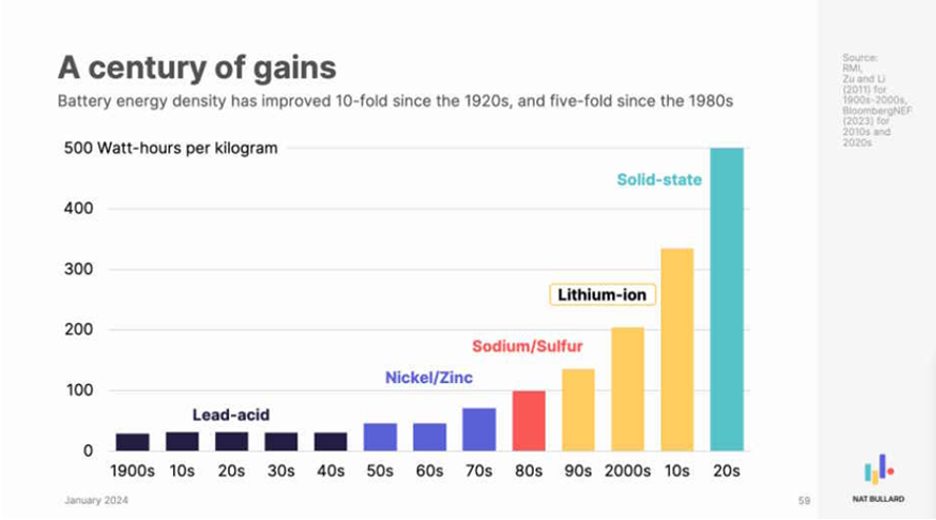

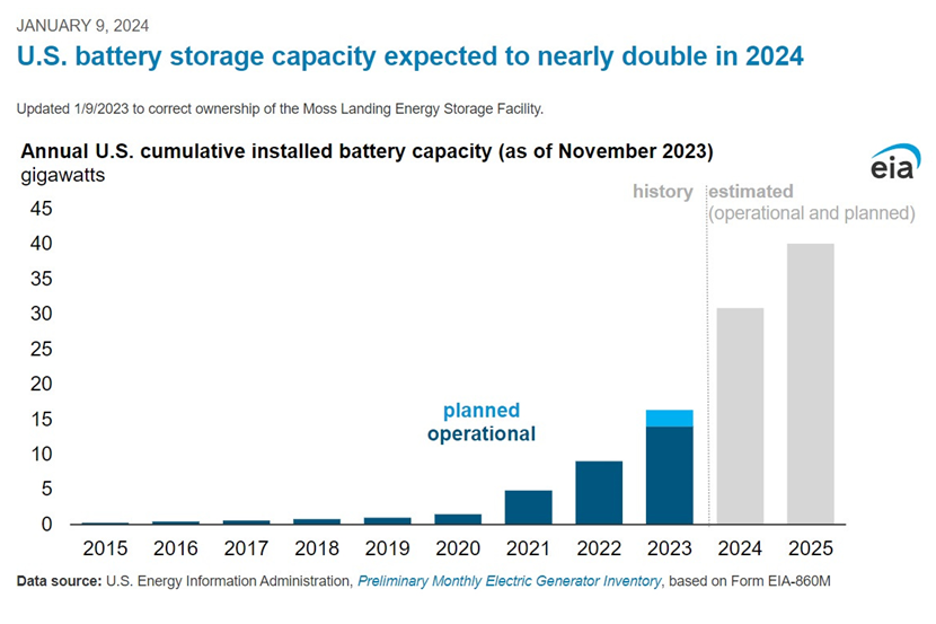

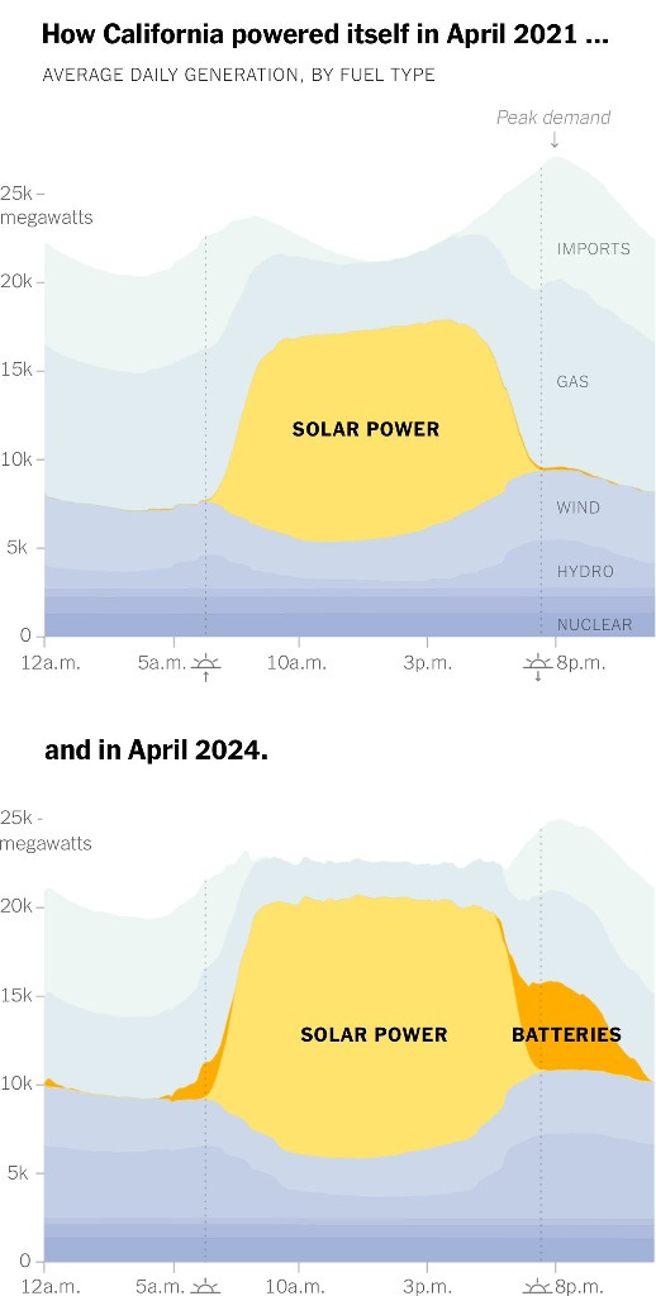

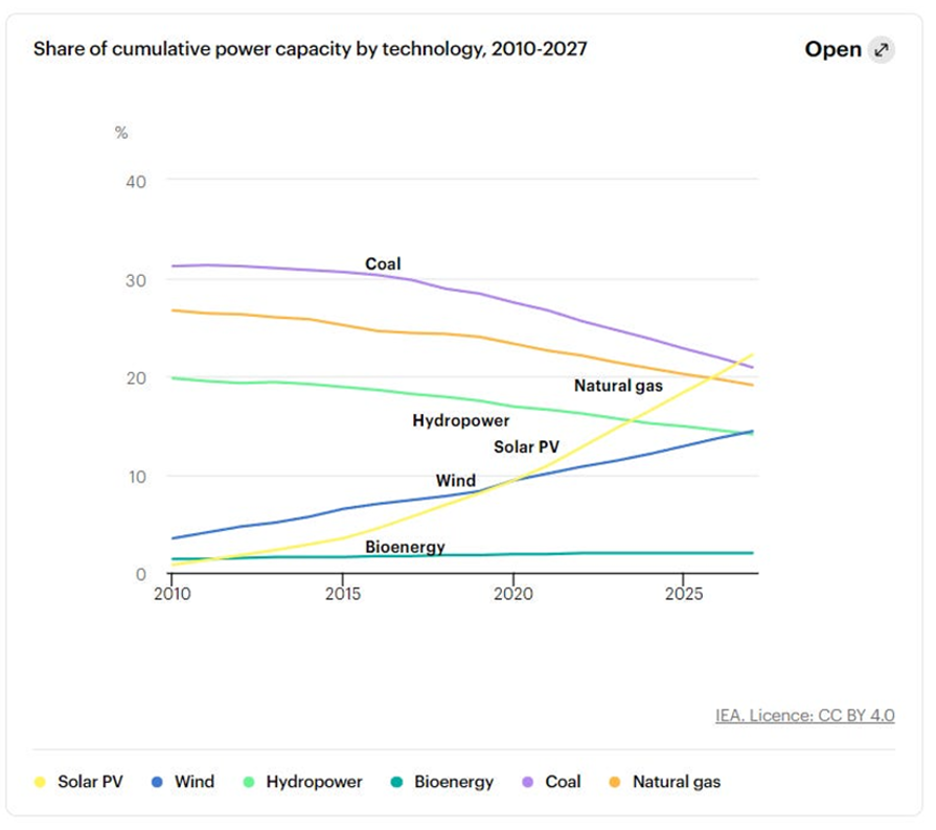

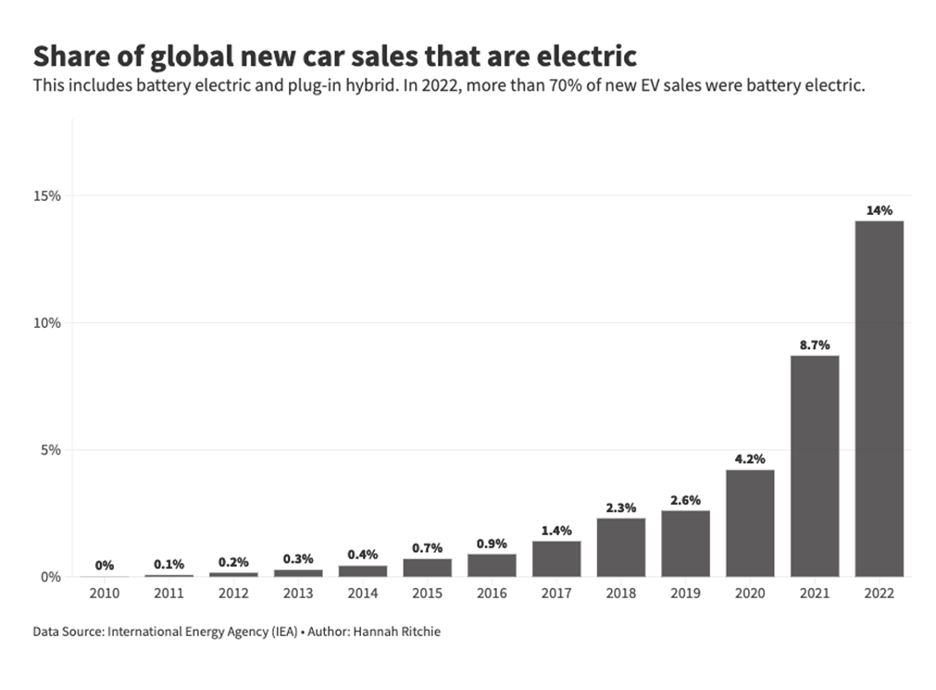

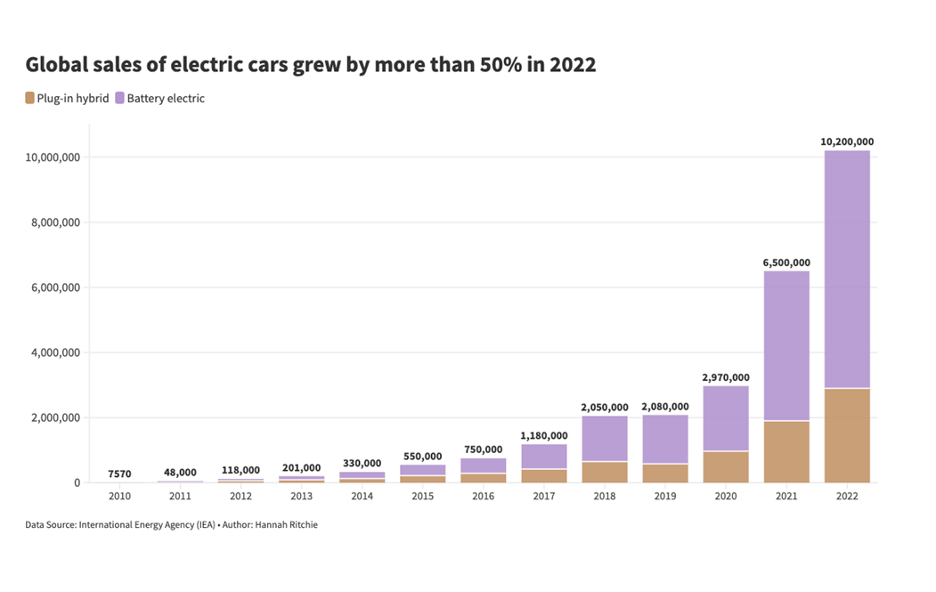

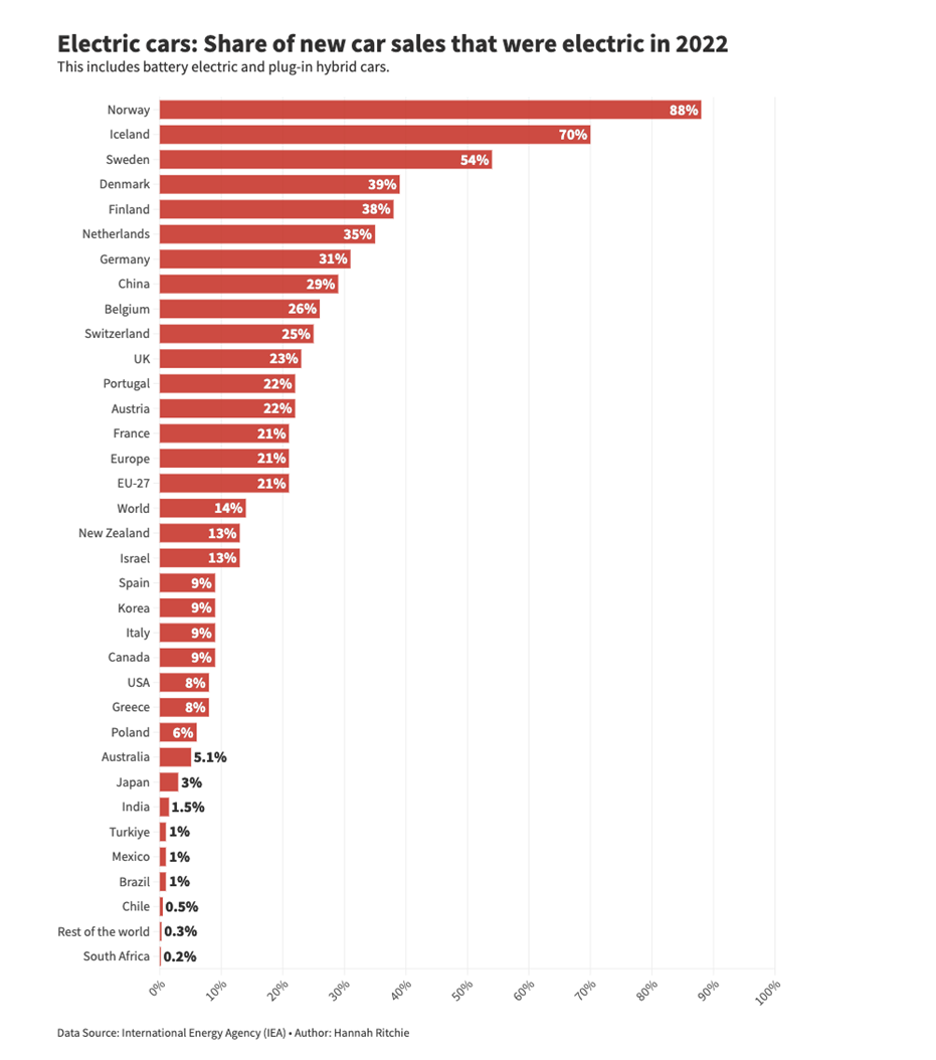

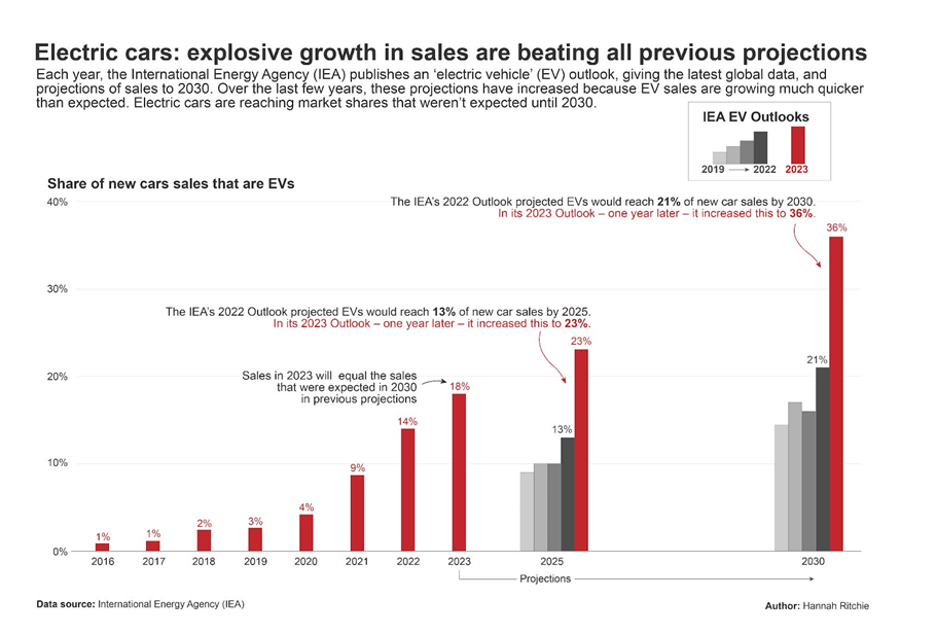

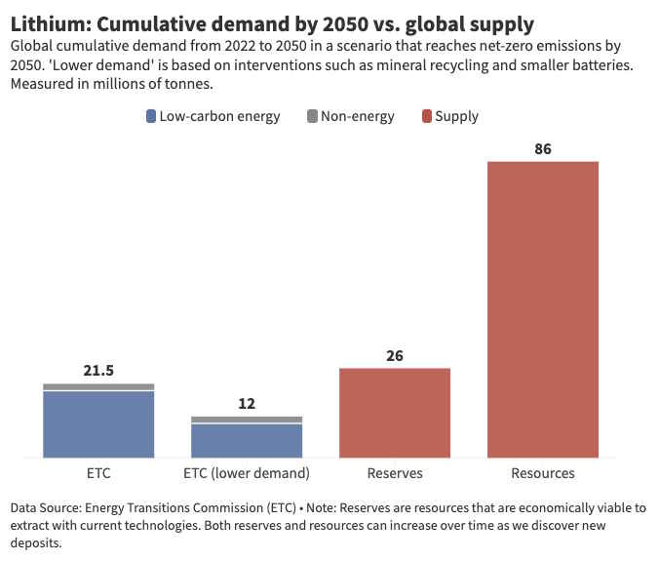

Trên thực tế, đó cũng là cách giải quyết vấn đề lạm phát mà chúng ta đang gặp phải ở Mỹ. Nếu bạn nhìn vào hầu hết các hạng mục, nếu công nghệ đã chạm tới nó thì đó là tình trạng giảm phát. Hãy nghĩ đến chất lượng và sức mạnh của máy tính, điện thoại di động của bạn trong 40 năm qua, nhưng cũng đúng với các tấm pin mặt trời, pin.

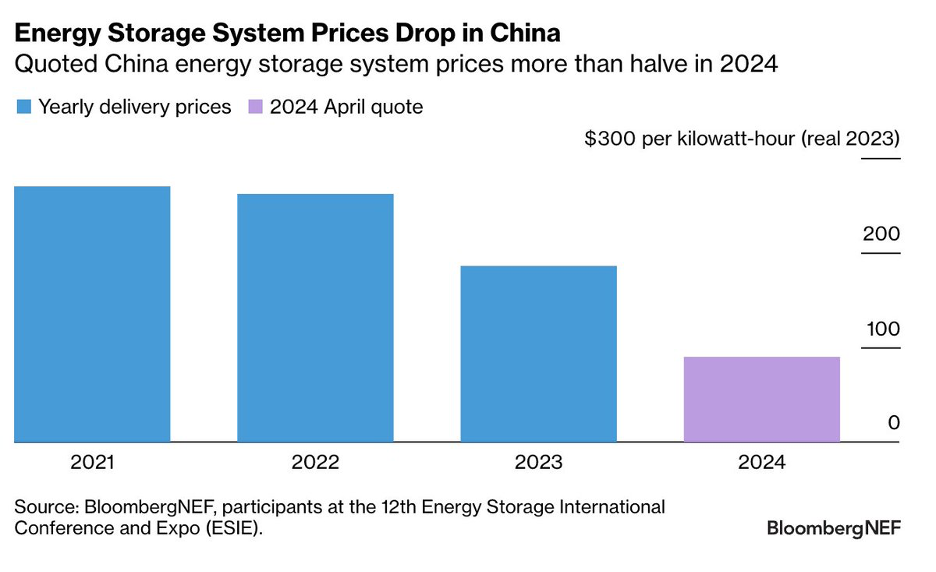

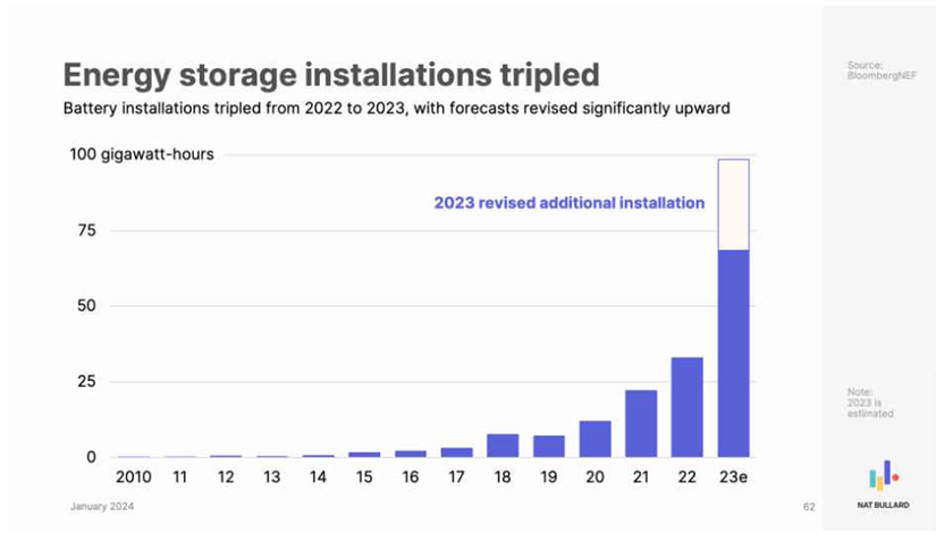

Các tấm pin mặt trời đã được chia theo giá 10 trong thập kỷ qua, cho mỗi thập kỷ trong bốn thập kỷ qua. Đó là giá giảm chia cho 10.000. Giá pin chia cho 42 kể từ năm 1991.

Trên thực tế, chúng đã giảm 50% trong một năm, chủ yếu là do sản xuất quá mức. Ở Trung Quốc, nó vẫn tiếp tục giảm rất nhanh, điều đó cho thấy chúng ta sắp có những giải pháp xanh, giải pháp công nghệ cho vấn đề biến đổi khí hậu. Mặc dù tôi theo dõi những vấn đề địa chính trị với những thứ như Ergo và những thứ như Green Mantle, cuộc gặp gỡ hoặc đối thoại của Neil Ferguson, nhưng nó không ảnh hưởng đến việc ra quyết định cuối cùng của tôi.

Tôi muốn đi và sử dụng công nghệ để giải quyết các vấn đề của thế giới.

Jack: Bạn sẽ luôn đầu tư vào công nghệ, bất kể tình hình địa chính trị như thế nào, nhưng có lẽ nó có thể ảnh hưởng đến nơi bạn thực hiện những khoản đầu tư đó. Theo Wikipedia của bạn, mà tôi không biết liệu nó có chính xác hay không, bạn có thể sửa cho tôi, khoảng 70% khoản đầu tư của bạn là ở Mỹ và 30% ở phần còn lại của thế giới, bao gồm Brazil, Pháp, Đức, Vương quốc Anh , Nga, Trung Quốc và Thổ Nhĩ Kỳ. Có phải tình hình địa chính trị, nhận thức của bạn về mối đe dọa có phải là do bạn đã đầu tư vào Alibaba, rõ ràng là ở Trung Quốc không?

Nếu bây giờ bạn nhìn thấy một cơ hội đầy hứa hẹn với bạn như Alibaba, bạn đã không biết nó sẽ thành công như Alibaba, nhưng nó cũng hấp dẫn, thuyết phục bạn như khi bạn nhìn thấy nó như Alibaba khi bạn nhìn thấy nó. ngày xưa đã thấy điều đó. Bạn vẫn sẽ thực hiện khoản đầu tư đó hay tình hình địa chính trị đủ nghiêm trọng đến mức bạn có thể phải suy nghĩ kỹ về việc viết tấm séc đó? Ngoài ra, tôi có thể hỏi bạn một câu hỏi về nước Nga, tôi cho rằng câu trả lời của bạn là chắc chắn.

Fabrice: Bạn thực sự đúng. Nó cho biết nơi chúng tôi đầu tư và phần lớn nơi chúng tôi đầu tư là Mỹ và Tây Âu, nhưng chúng tôi đã từng đầu tư mạnh mẽ vào Thổ Nhĩ Kỳ, Nga và Trung Quốc. Vì lý do địa chính trị, vì những lý do hoàn toàn khác nhau, tôi đã rời xa cả ba.

Chúng tôi đã ngăn chặn Nga sau khi Putin quyết định xâm chiếm Crimea, nên tôi nghĩ nó giống như năm 2014 vậy. Chúng tôi là nhà đầu tư vào những công ty đặc biệt ở đó. Chúng tôi đã có một thị trường B2B giống như Alibaba của Trung Quốc.

Nó được hỗ trợ bởi Tiger Investor. Tất nhiên, họ sợ hãi, và đúng như vậy. Đột nhiên, công ty trị giá hàng tỷ đô la không còn nhà tài trợ nào nữa và một số nhà tài phiệt đã tiếp quản nó một cách dễ dàng.

Chúng tôi chắc chắn không đầu tư vào Nga nữa. Trung Quốc, điều tương tự. Sau khi Jokhma biến mất được vài tháng, tôi sẽ học tiếng Quan Thoại tại Đại học Sư phạm Bắc Kinh.

Tôi yêu Trung Quốc. Tôi thích câu chuyện đưa một tỷ người thoát khỏi đói nghèo. Đặng Tiểu Bình là một trong những anh hùng của tôi về những gì ông đã làm để hiện đại hóa Trung Quốc.

Vấn đề với các chế độ chuyên quyền và độc tài là bạn chỉ tốt như nhà độc tài của mình. Bạn chắc chắn đã nhìn thấy nó ở Đế chế La Mã nơi bạn có Augustus hoặc Marcus Aurelius và Trajan, nhưng bạn cũng có Commodus và Nero. Dù yêu Đặng Tiểu Bình bao nhiêu, tôi nghĩ Tập Cận Bình bình thường bất tài nhưng nguy hiểm, nguy hiểm cho thế giới.

Ông ấy có quan điểm sai lầm về nguồn gốc sức mạnh của các quốc gia, nhân tiện, tôi nghĩ điều này cũng đúng với Putin, và không tin vào di sản của những gì Đặng Tiểu Bình và những người khác đã làm. Tôi thực sự tin rằng nếu ai đó như Đặng nắm quyền ngày nay ở Trung Quốc, chúng ta sẽ không xảy ra Chiến tranh Lạnh lần thứ hai và cuộc xung đột nảy sinh giữa Mỹ và Trung Quốc, và thực sự sẽ cùng tồn tại tốt hơn nhiều. Tập có thế giới quan của ông ấy, xung đột trực tiếp với thế giới quan của tôi, và vì vậy không, tôi không đầu tư vào Trung Quốc nữa.

Thổ Nhĩ Kỳ, Erdogan, đối với tôi đang vi phạm di sản của Ataturk. Ataturk là một trong những chính khách vĩ đại của thế kỷ 20. Tôi yêu những gì anh ấy đã làm với Thổ Nhĩ Kỳ cũng như cách anh ấy cải cách và hiện đại hóa nó.

Erdogan vừa nhìn từ góc độ chính trị, nhưng nói thẳng ra, thậm chí là góc độ vĩ mô. Ông tin rằng việc in thêm tiền sẽ làm giảm lạm phát. Chúng tôi đã thấy tác động lên tiền tệ ở đâu.

Chúng tôi đã có những khoản đầu tư đặc biệt vào Thổ Nhĩ Kỳ và các công ty như Trendule, giống như Amazon của Thổ Nhĩ Kỳ. Vấn đề là khi bạn có mức lạm phát cao như vậy, đồng lira sẽ mất giá đến mức ngay cả khi bạn tăng doanh thu tính bằng đô la thì cuối cùng, bạn vẫn bị thu hẹp lại. Ngay cả khi bạn tăng gấp đôi so với cùng kỳ năm trước tính theo đồng đô la, thì sự mất giá của đồng tiền này vẫn tác động nhiều hơn đến nó.

Tôi sử dụng lăng kính địa chính trị để quyết định đầu tư vào đâu và bạn đã đúng. Hiện tại tôi không chỉ tránh xa ba quốc gia này mà còn tránh xa cả Trung Quốc, Nga và Thổ Nhĩ Kỳ.

Jack: Hiểu rồi. Cảm ơn. Trước đó, bạn đã đề cập đến một số nhà đầu tư tham gia vào thế giới đầu tư mạo hiểm.

Bạn nói Tiger Global, CO2. Tôi nghĩ đây là những quỹ phòng hộ, theo truyền thống quản lý một quỹ phòng hộ nắm giữ vị thế bán khống, đặt cược kinh tế vĩ mô, không phải đầu tư mạo hiểm, nhưng sau đó họ tham gia đầu tư mạo hiểm, và bạn đã ám chỉ đến nó. Nhận thức của tôi là họ viết séc mà không thực hiện nhiều công việc thẩm định, và họ là khách du lịch, lời nói của tôi chứ không phải của bạn.

Hãy cho chúng tôi biết, bạn quan sát thấy họ tham gia vào lĩnh vực đầu tư mạo hiểm trong 10 năm qua như thế nào? Hãy cho chúng tôi biết thêm một chút thông tin chi tiết về sự tham gia của họ vào thời kỳ đỉnh điểm của việc định giá các vấn đề bong bóng vào năm 2020 và 2021, và hiện tại họ đang ở đâu? Họ vẫn viết séc à?

Họ đã viết chúng ra chưa? Họ đã học được bài học của mình hay chuyện gì đang xảy ra?

Fabrice: Trước hết, rất nhiều người trong số này trước đây từng là nhà đầu tư trong lĩnh vực công nghệ. Họ đã có một lịch sử. Chỉ là chúng tăng vọt rất nhiều trong những ngày bong bóng, hay bong bóng 21.

Những người là nhà đầu tư thời tiết công bằng nhất thực sự là những người chéo. Ý tưởng của họ là chúng tôi sẽ công khai muộn với mức định giá cao, tất nhiên là vì thị trường đại chúng và chúng tôi sẽ trở thành nhà đầu tư của bạn khi bạn công khai và chúng tôi là nhà đầu tư trên thị trường đại chúng. Vấn đề là, tôi không nghĩ họ hiểu thị trường tư nhân hoạt động như thế nào và nhiều công ty trong số này chưa sẵn sàng.

Một khi thị trường quay đầu và thị trường đại chúng cũng quay đầu, hầu hết họ đều rời đi. Bây giờ, tôi không theo dõi chặt chẽ lắm, bởi vì đây là nơi tôi thường chơi muộn hơn nhiều, mặc dù họ là những người mua trong công ty của tôi. Rất thường xuyên, khi tôi muốn, mức định giá này quá cao, có một đoạn đường nối mới đang diễn ra, chúng ta có thể thực hiện bước thứ hai không?

Họ muốn sở hữu nhiều hơn, bởi vì họ đang cạnh tranh với nhau, như SoftBank và Tiger thay vì phân bổ của chúng tôi, chúng tôi không có khả năng bán vị thế của mình cho họ. Tôi không biết liệu họ có rút lui hay không, nhưng họ chắc chắn đã thu hẹp quy mô hoạt động và có thể họ lại nhúng tay vào, nhưng thành thật mà nói, tôi chưa theo dõi. Tôi nghĩ SoftBank vẫn còn hoạt động một chút, mặc dù có thể họ có các quỹ khác nhau dành cho Geos đã được hợp nhất, nhưng tôi chắc chắn không thấy chúng nhiều như vậy.

Hiện tại, hoạt động kinh doanh vẫn đang trong giai đoạn trì trệ. Như tôi đã nói, chúng tôi vẫn giảm 70% từ đỉnh đến đáy trong lĩnh vực liên doanh, với nhiều LP vẫn cảm thấy được phân bổ quá mức cho liên doanh và tư nhân, do đó rất khó để huy động vốn và kết quả là các GP không có bấy nhiêu vốn để triển khai.

Jack: Bạn nghĩ đáy của vốn đầu tư mạo hiểm năm 2022 là gì? Các cổ phiếu công nghệ tăng trưởng cao trên thế giới được giao dịch công khai đã giảm, như bạn đã nói, 80%, 90%. Nhưng việc khám phá giá trong thế giới mạo hiểm như thế nào và năm 2023 như thế nào, và bây giờ chúng ta đang ở đâu?

Fabrice: Tôi muốn nói rằng từ cuối ngày 22 đến Q1, ngày 24 thật tồi tệ. Thật khủng khiếp, ngoại trừ câu chuyện về hai thành phố. Nếu bạn là một AI, nó cực kỳ sủi bọt và gợi nhớ đến bong bóng năm 21.

Trong hầu hết các hạng mục, nó thật khủng khiếp. Thật khó để nâng lên, xuống tròn, bạn cần thêm lực kéo để nâng bất cứ thứ gì lên. Mọi người muốn bạn huy động được số tiền mặt trị giá hai hoặc ba năm, v.v., ngoại trừ AI. Nếu bạn là một công ty liên quan đến AI, điều đó giống như bạn đang ở đỉnh cao của chu kỳ cường điệu hóa. Thật thú vị, trong khi hầu hết công nghệ đang ở trong tình trạng suy thoái sâu sắc thì AI lại ở trong một bong bóng điên cuồng. Bây giờ, cả hai đều đang sửa chữa một chút.

Tôi nghĩ chúng ta đang ở thời kỳ hậu đỉnh cao của bong bóng AI trong lĩnh vực công nghệ, xét về khía cạnh mọi người đang huy động vốn cho các công ty AI mới. Ý tôi không phải là Trò chơi của các vị vua. Ý tôi không phải là những nhà đầu tư kiểu AI cởi mở.

Ý tôi là các ứng dụng của AI và các công ty đang phát triển xung quanh nó. Chúng tôi đang thấy một số sự phục hồi trong việc định giá khám phá giá và việc dễ dàng thực hiện các vòng trong lĩnh vực liên doanh, nhưng chúng tôi vẫn còn rất xa so với mức bình thường. Nó vẫn khó hơn tôi tưởng.

Một số danh mục hoàn toàn không được yêu thích, chẳng hạn như giao đồ ăn và công nghệ thực phẩm nói chung, về cơ bản, vì mọi người đều đến và đặt đồ ăn trực tuyến trong những ngày bong bóng, nên các công ty đã phát triển hơn rất nhiều và mức độ thâm nhập cũng tăng lên nhiều hơn, và mọi người mong đợi điều đó trở nên bình thường. Khi chúng co lại lần nữa, nó nhân với 5 rồi chia cho 2. Vấn đề là sự chia đôi đau đớn đến mức hạng mục này trở nên không được yêu thích.

Bất cứ thứ gì liên quan đến thực phẩm, chẳng hạn như giao đồ ăn, công nghệ thực phẩm đều hoàn toàn không được các nhà đầu tư yêu thích và sẽ phải mất một thời gian để phục hồi.

Jack: Có công bằng không khi nói rằng trong thế giới mạo hiểm, bởi vì tất cả đều xoay quanh tăng trưởng, nếu một công ty ngừng phát triển, đó chỉ là điều tồi tệ nhất mà một công ty có thể làm theo quan điểm của nhà đầu tư? Nói như vậy có công bằng hay không?

Fabrice: Phụ thuộc vào sân khấu. Nếu bạn đang ở giai đoạn đầu, chắc chắn. Nếu bạn đang ở giai đoạn muộn và mất một năm mà bạn tăng trưởng 10%, 20%, nhưng bạn điều chỉnh kinh tế đơn vị của mình, để bạn chuyển từ đốt 100 triệu sang hòa vốn, điều đó thực sự có thể ổn.

Nếu bạn là một công ty giai đoạn hạt giống hoặc một công ty giai đoạn đầu, bạn không phát triển thì đúng vậy, đó là bản án tử hình vì chúng tôi không phải là nhà đầu tư PE. Chúng tôi cần bảo lãnh số tiền gấp 10 lần trở lên. Nếu bạn không phát triển, bạn sẽ không thể thành công.

Ở giai đoạn đầu, chắc chắn điều đó là đúng.

Jack: Thế còn tiền điện tử và đầu tư mạo hiểm tiền điện tử thì sao? Bạn đã tham gia vào việc đó như thế nào? Hãy cho chúng tôi biết lần đầu tiên bạn biết về tiền điện tử như thế nào.

Fabrice: Tôi là một game thủ. Tôi có GPU rất mạnh. Là một bài tập trí tuệ, tôi đã khai thác Bitcoin trên GPU của mình, tôi không biết, vào năm 2010, 2011, rất, rất, rất sớm.

Là một nhà đầu tư mạo hiểm, chuyên môn của tôi là các doanh nghiệp và thị trường hiệu ứng mạng lưới. Tiền điện tử có hiệu ứng mạng cực kỳ sâu sắc. Nếu bạn nghĩ về sự tương tự của các hệ điều hành có thể như Microsoft Windows, sẽ có những hiệu ứng mạng đặc biệt vì khi bạn có nhà phát triển trên nền tảng và công cụ dành cho nhà phát triển, mọi người xây dựng ứng dụng vì họ có ứng dụng, nhiều người tải ứng dụng đó hơn, v.v.

Điều tương tự cũng xảy ra ở lớp một, Solana hoặc Ethereum, sau đó mọi người tự xây dựng các ứng dụng này hoặc thị trường. Nếu bạn nghĩ về thứ gì đó giống như Uniswap, thì đó là một thị trường nơi tính thanh khoản rất quan trọng. Bạn cần phải kết hợp cung và cầu.

Nó tuân theo động lực giống hệt như Alibaba, eBay hoặc Airbnb và tất cả các loại hình kinh doanh này. Chúng tôi bắt đầu đầu tư vào khía cạnh riêng tư của tiền điện tử khá sớm vào năm 2016 hoặc 2017. Tôi nghĩ hiện tại chúng tôi có 70 khoản đầu tư tiền điện tử ở phía tư nhân, chiếm khoảng 10% quỹ của chúng tôi.

Chúng tôi đã ở giai đoạn đầu của Figment và là những nhà đầu tư ban đầu vào Animoca cũng như một số công ty thuộc lớp cơ sở hạ tầng cơ bản và các công ty ứng dụng trong không gian. Chúng tôi là những nhà đầu tư sớm. Chúng tôi tiếp tục là nhà đầu tư trong không gian.

Trên hết, hiện nay, do nhiều ứng dụng của tiền điện tử, giá trị tích lũy vào mã thông báo chứ không phải vào vốn chủ sở hữu, nên chúng tôi quyết định bắt đầu đầu tư vào mã thông báo với tư cách là nhà đầu tư mạo hiểm, nghĩa là chúng tôi đánh giá cao đội ngũ, chúng tôi coi trọng kinh tế học mã thông báo, chúng tôi định giá công ty, chúng tôi mua token và nắm giữ. Chúng tôi không phải là một quỹ phòng hộ. Chúng tôi không giao dịch.

Chúng tôi không làm gì cả mà chỉ mua và nắm giữ. Chúng tôi đã mua 30 token, trong đó, chúng tôi đã triển khai 10% quỹ mới nhất của mình, đó là quỹ 290 triệu đô la, tức là 29 triệu đô la, nhưng hôm nay nó có giá trị, tôi không biết, 50 triệu đô la. Nó đã trở nên lớn như vậy.

Chúng tôi nhận ra rằng với tư cách là một quỹ đầu tư mạo hiểm của Hoa Kỳ, những hạn chế đối với việc sở hữu tiền điện tử có tính thanh khoản là khá cao. Chúng tôi không phải RIA và vì vậy chúng tôi chỉ có thể có 20% cuốn sách của mình là công khai và thứ cấp, đồng thời chúng tôi cũng mua rất nhiều sách thứ cấp. Thật khó để chúng tôi tái chế.

Điều đó thật khó khăn và ở Hoa Kỳ, việc mua bất kỳ token nào là bất hợp pháp. Ở Hoa Kỳ, việc đặt cược nhiều token là bất hợp pháp, vì vậy bạn đang bỏ lỡ rất nhiều lợi nhuận. Những gì chúng tôi vừa làm cách đây vài tuần là chuyển tài sản tiền điện tử có tính thanh khoản cao vào quỹ riêng của nó.

Nó được gọi là chất lỏng đinh ba. Chúng tôi đã huy động toàn bộ nhóm tiền điện tử thanh khoản của FDA và đưa nó vào quỹ riêng của mình. Chúng tôi đã gieo mầm cho nó với số tiền 50 triệu đô la hay bất cứ thứ gì, tôi không biết chúng tôi đầu tư vào đó là 45 hay 50 đô la và bây giờ số tiền đó đang sống cuộc sống của chính nó.

Trên thực tế, tôi hiện đang tổ chức một hội nghị về tiền điện tử Trident Liquid với rất nhiều nhà quản lý tiền điện tử thanh khoản ở Turks và Caicos. Đó là điều tiếp theo chúng tôi đã thực hiện về mặt tiền điện tử. Sau đó, điều thứ ba là chúng tôi có một chương trình studio nơi chúng tôi xây dựng các công ty và tôi đã xây dựng một công ty tiền điện tử trong vài năm qua, về cơ bản, công ty này hiện đang trở nên nổi tiếng.

Đó là Midas? Đó là Midas. Hãy kể cho chúng tôi về điều đó.

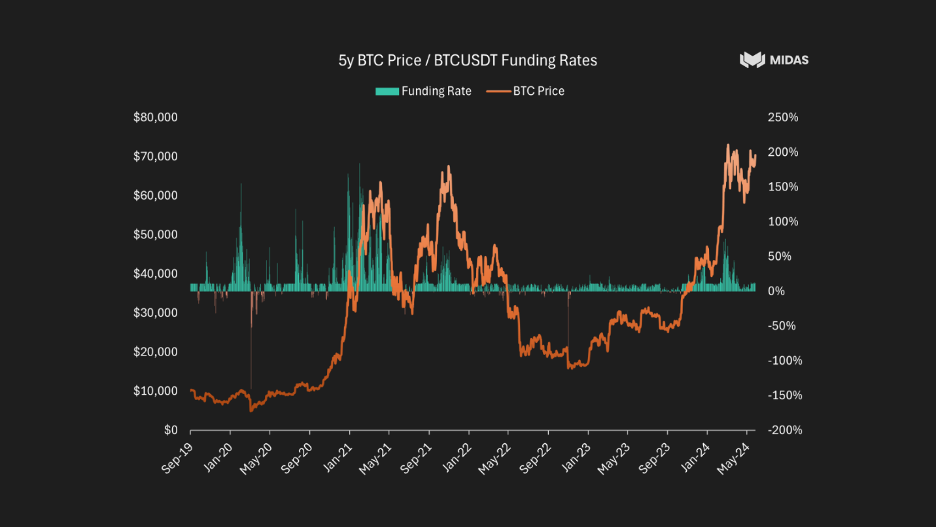

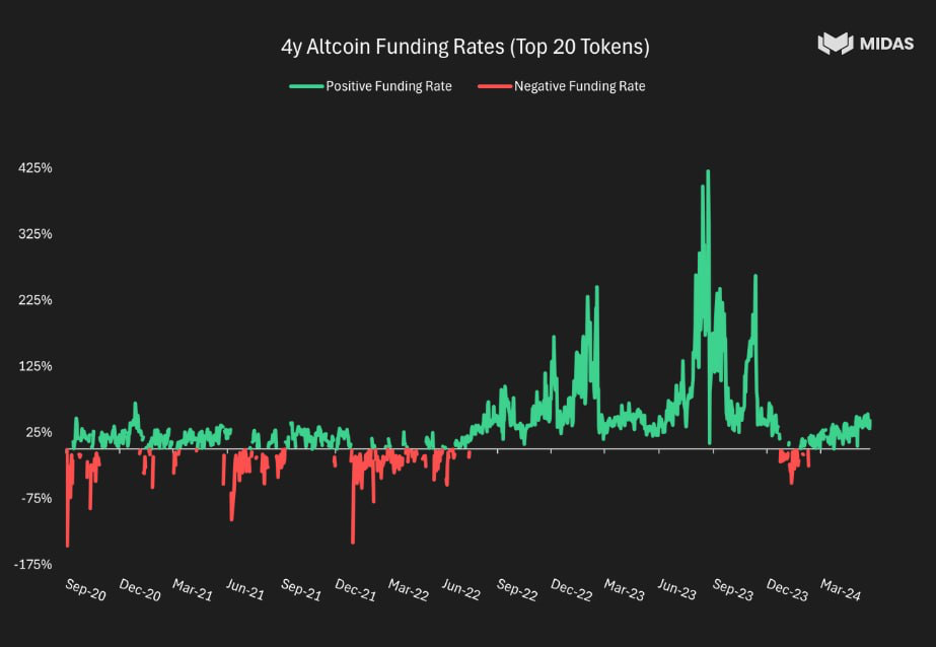

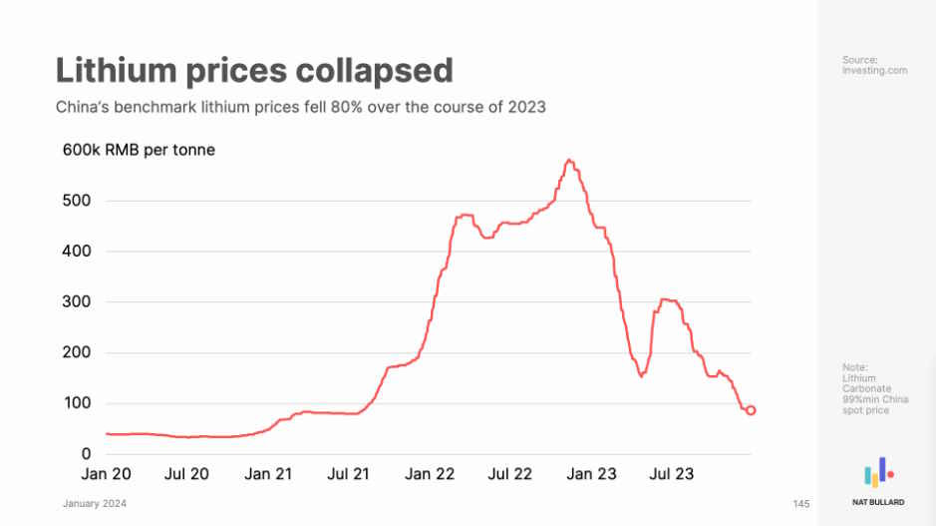

Đăng phân tích vĩ mô của tôi về ngày 21, tôi thấy rõ rằng khi lãi suất tăng lên, chúng ta sẽ có một đợt giảm giá, một mùa đông tiền điện tử, nếu bạn muốn, như chúng ta đã thấy trước đây. Những gì tôi đã mô tả trước đó trong không gian mạo hiểm, nơi chúng ta đang ở trong một thị trường giá xuống hoàn toàn vào ngày 22, 23 và Q1, 24, đang bắt đầu quay vòng, thậm chí còn hơn thế nữa trong không gian tiền điện tử thanh khoản, bởi vì tiền điện tử, bất kể thứ gì luận điểm tăng giá xung quanh nó cuối cùng là một tài sản rủi ro và nó có thể là tài sản rủi ro cuối cùng. Nó hoàn toàn có mối tương quan nghịch với lãi suất của Mỹ.

Tôi có thể nói với bạn rằng đỉnh cao của tiền điện tử là một ngày trước khi lãi suất ở Mỹ bắt đầu tăng. Tháng 3 năm 2022? Không, tôi nghĩ lần đầu tiên hoặc ít nhất là lần công bố lãi suất đầu tiên là ngày 21 tháng 11.

Về cơ bản, ngay khi lãi suất bắt đầu tăng, tiền điện tử bắt đầu giảm. Nó đã giảm ồ ạt. Hầu hết mọi thứ đều giảm 90%, 95%.

Nhiều dự án đã chết. Tất nhiên, nhiều dự án chỉ là meme, coin-ish và không thực sự khả thi. Nó khiến tôi và đối tác của tôi, và tôi sẽ kể cho bạn nghe về anh ấy sau một giây, để suy nghĩ kỹ, được rồi, trường hợp sử dụng tiền điện tử là gì?

Trường hợp sử dụng của tiền điện tử là gì? Bỏ qua vàng kỹ thuật số, Bitcoin, điều đó không sao cả, nhưng cũng không sao nếu bạn cần một sản phẩm tiết kiệm và bạn đang ở Argentina và đang phải đối mặt với lạm phát, nhưng ở Mỹ, nó không quá hữu ích. Cuối cùng, trường hợp sử dụng duy nhất, trường hợp sử dụng duy nhất trên thị trường đại chúng thực sự là tiền ổn định.

Đồng tiền ổn định, USDC và USDT, là sự kết hợp giữa phương tiện trao đổi và phương tiện thanh toán, đồng thời là nơi lưu trữ giá trị và cực kỳ hữu ích. Một lần nữa, điều này không thực sự hữu ích ở Mỹ hay Tây Âu, nơi bạn có đồng tiền khá ổn định, nhưng ở Argentina, ở Châu Phi, ở hầu hết các quốc gia, lại cực kỳ hữu ích. Ngay cả ở đáy của thị trường giá xuống, vẫn có khoảng 130 tỷ đồng tiền ổn định.

Phân tích của tôi cho thấy chúng ta không còn ở trong môi trường lãi suất bằng 0 nữa. Lãi suất quỹ dài hạn của FED sẽ không ở mức 0%. Có thể nó không phải là năm và một phần tư, có thể là 300 điểm cơ bản, 200 điểm cơ bản, nhưng nó không phải là 0, trong trường hợp đó, một đồng tiền ổn định không mang lại lợi nhuận, như USDC và USDT, sẽ không có ý nghĩa gì.

Ngay bây giờ, bạn có Tether và sau đó là USDC, nơi bạn đưa cho họ 100 USD, họ đi mua tín phiếu kho bạc, họ kiếm được 5,5 đô la, bạn không kiếm được gì. Tôi nghĩ, điều đó chẳng có ý nghĩa gì cả. Cần có một đồng tiền ổn định mang lại lợi nhuận.

Nhân tiện, ý tưởng rằng chúng ta đang thanh toán trong thế giới tài chính truyền thống bằng tài khoản séc và tài khoản tiết kiệm đó, sự phân biệt tài khoản séc, đó thực sự là một mục sổ cái trong ngân hàng nhằm tối đa hóa lợi nhuận ngân hàng. Đó không phải là cách nó phải như vậy. Trên thực tế, có lý do khiến bạn không thể thanh toán hóa đơn hoặc tài khoản tiết kiệm của mình.

Nó chỉ là phương tiện để ngân hàng tối đa hóa lợi nhuận. Tôi nghĩ, được thôi, rõ ràng, tiền điện tử là một không gian được quản lý chặt chẽ. Câu hỏi mà tôi đã hỏi đối tác của mình và tôi sẽ kể cho bạn về nó sau, đó là, có cách nào hợp pháp để có một đồng tiền ổn định mang lại lợi nhuận mà chúng tôi có thể cung cấp phần lớn lợi nhuận cho người dùng cuối không?

Anh ấy đến từ Goldman Sachs, tên anh ấy là Dennis. Chúng tôi đã làm việc cùng nhau trong việc niêm yết xe, chúng tôi đã mua 200 triệu trái phiếu kho bạc, chúng tôi đã đăng ký với SEC. Chúng tôi nhận ra rằng trên thực tế, ở Đức, họ có khuôn khổ pháp lý về trái phiếu không ghi tên, trong đó về cơ bản, họ thực hiện KYC và AML khi phát hành khoản mua lại, nhưng tất cả các giao dịch của người ký thì không.

Trong phạm vi chúng tôi có thể phát hành mã thông báo bảo mật mang lại lợi nhuận, trong đó chúng tôi là những người KYC và AML khi phát hành quy đổi, nhưng tất cả các giao dịch của người ký thì không, KYC và AML, có nghĩa là bạn có thể tích hợp trong DeFi và bạn có thể thực hiện các giao dịch dài hạn , vân vân. Nó có rất nhiều ý nghĩa. Chúng tôi đã mất một thời gian vì bạn phải tuân thủ Mifit, bạn cần được các cơ quan quản lý Châu Âu chấp thuận, chúng tôi phải tuân thủ của tôi, nhưng cuối cùng chúng tôi đã xây dựng một công ty tên là Midas, nơi sản phẩm đầu tiên được gọi là MT Bill.

Đó là một hóa đơn T-bill được mã hóa từ xa được mã hóa từ xa, tuân thủ đầy đủ quy định mà bạn có thể sử dụng để thực hiện nhiều việc, bao gồm cả việc chúng tôi được tích hợp vào các kho cho vay như Morpho, nơi bạn có thể vay dựa trên nó hoặc cho vay dựa trên nó. Bởi vì tất nhiên, nếu bạn định cho vay, bạn cũng phải có tài sản thế chấp mang lại lợi tức. Và trong những thời điểm mà tỷ lệ DeFi thấp hơn tỷ lệ T-bill, bạn có thể thực hiện các giao dịch mua có đòn bẩy và bạn có thể kiếm được 15-20% trên các hóa đơn của mình.

Và chúng tôi thực sự đang trong quá trình triển khai sử dụng cùng một khung pháp lý, giao dịch cơ sở trung lập đồng bằng. Vì vậy, trong một sản phẩm có tên N-basic. Vì vậy, những gì đang xảy ra, công ty có lẽ thành công nhất trong năm ngoái trong lĩnh vực tiền điện tử là công ty có tên Athena, công ty thu thập được 3 tỷ tài sản nhanh nhất.

Và điều gì xảy ra trong thị trường giá lên? Vì vậy, điều tôi muốn Midas trở thành là một công ty tiền điện tử an toàn cho người tiêu dùng và cung cấp các sản phẩm đầu tư cấp tổ chức hoạt động ở cả thị trường giá xuống và thị trường giá lên. Vì vậy, trong thị trường giá xuống, bạn có một sản phẩm T-bill, cung cấp cho bạn tỷ giá T-bill, và sau đó là thị trường giá lên mà bạn có thể làm những điều thú vị trong DeFi.

Và sau đó là thị trường tăng trưởng, bạn có một sản phẩm giao dịch cơ bản. Vì vậy, cách nó hoạt động là bởi vì mọi người tin vào thị trường giá lên rằng Bitcoin, Ethereum và các loại tiền khác sẽ có giá trị cao hơn trong tương lai so với giá trị hiện tại, điều bạn làm là tạo ra một giao dịch cơ bản nơi bạn’ Nếu mua vị thế, bạn sở hữu vị thế và bạn bán khống tỷ giá tương lai. Và vì điều đó, và bạn tạo ra một sản phẩm trong tương lai, vì điều đó, mọi người rất lạc quan, họ nghĩ BTC sẽ có giá trị 100k, 120k, một triệu, bất kể giá trị đó là bao nhiêu trong tương lai, bạn có thể kiếm được mức chênh lệch đó.

Và mức chênh lệch đó trong các thị trường giá lên có thể có giá trị lên tới 50% một năm. Vì nếu bạn cho rằng nó tăng gấp đôi thì bạn sẵn sàng trả 50%. Bây giờ, rõ ràng là nó di chuyển lên xuống dựa trên kỳ vọng trong tương lai của mọi người về giá cả.

Nhưng đó là sản phẩm chúng tôi sẽ tung ra trong vài tuần tới. Vì vậy, Midas thực sự là một sản phẩm bảo mật được mã hóa cấp độ tổ chức, hoàn toàn tuân thủ quy định, phá sản từ xa, với hai sản phẩm chính, hóa đơn được mã hóa và một sản phẩm giao dịch cơ sở được mã hóa, sản phẩm giao dịch cơ sở trung lập delta.

Jack: Trong chương trình này, chúng tôi nói rất nhiều về tài chính truyền thống. Vì vậy, giao dịch cơ bản mà chúng ta đã nói đến là bán khống hợp đồng tương lai trái phiếu kho bạc và trái phiếu kho bạc dài hạn. Những gì bạn đang đề cập đến là một loại tiền điện tử tương đương với điều đó, là bán khống hợp đồng tương lai Bitcoin và sở hữu Bitcoin thực tế.

Chính xác. Và lý do khiến giao dịch đó có lợi nhuận là vì mọi người đều lạc quan về Bitcoin đến mức họ chỉ mua hợp đồng tương lai Bitcoin. Chính xác.

Fabrice: Và do đó, giao dịch theo xu hướng tăng giá hiện tại chỉ mang lại lợi nhuận, ý tôi là, chỉ 15% hoặc hơn. Nhưng giống như vài tháng trước, khi mọi người thực sự lạc quan thì tỷ suất lợi nhuận là 50%. Và sản phẩm tương lai vĩnh viễn thực sự là một phát minh về tiền điện tử, nơi nó định giá lại sau mỗi tám giờ hoặc lâu hơn.

Nhưng mọi người thích đòn bẩy trong lĩnh vực kinh doanh này hoặc trong thế giới tiền điện tử, và có rất nhiều yếu tố thoái hóa. Và vì vậy đây là một giao dịch có lợi nhuận cực kỳ cao. Bây giờ, nó chỉ có tác dụng trong thị trường giá lên, phải không?

Giống như nó chắc chắn sẽ không hoạt động trong thị trường giá xuống, nhưng trong thị trường giá xuống, khi đó bạn chuyển sang sản phẩm T-bill được mã hóa, đây chỉ là sản phẩm tiết kiệm, an toàn của bạn cho đến khi bạn cảm thấy lạc quan hơn. Và giao dịch đó có hiệu quả, cả hai sản phẩm này đều là những công cụ cơ bản mà những người muốn tham gia DeFi và hệ sinh thái tiền điện tử nên sử dụng.

Jack: o MT-bill đang hoạt động, M-basis đang được triển khai.

Fabrice: Đúng. MT-bill đang hoạt động, M-basis sẽ hoạt động trong vòng một tháng hoặc lâu hơn. Vâng, về cơ bản, chúng tôi hiện đang đàm phán về việc ai trong số ba nhà quản lý tài sản mà chúng tôi sẽ hợp tác để thực hiện tất cả các giao dịch.

Jack: Hiểu rồi. Vì vậy, trong thế giới tài chính truyền thống, vào tháng 3 năm 2020, Fed đã đưa lãi suất về 0 và lãi suất trên đường cong về 0, thực hiện nhiều biện pháp nới lỏng định lượng, điều này gián tiếp khiến dự trữ tràn ngập hệ thống ngân hàng. Và kết quả là rất nhiều tiền gửi đã được tạo ra.

Vì vậy, các ngân hàng có rất nhiều tài sản và có một lượng lớn tiền gửi NIB không chịu lãi suất trong hệ thống ngân hàng. Và, bạn biết đấy, bạn có thể nhận được sáu điểm cơ bản, nhưng bạn không thực sự quan tâm vì không, sáu điểm cơ bản, ai quan tâm chứ? Và vào năm 2022, khi lãi suất tăng, đã có một sự chuyển đổi lớn, một dòng tiền chảy ra ngoài tiền gửi không chịu lãi vào các quỹ thị trường tiền tệ để có được lợi tức cũng như tiền gửi chịu lãi.

Vì vậy, luận điểm của bạn về cơ bản là thế giới tiền điện tử sẽ trải qua quá trình chuyển đổi đó và tiền sẽ chảy ra từ các đồng tiền ổn định không chịu lãi suất như tether hoặc khoanh tròn USDT hoặc USDC và đi vào các công cụ mang lại lợi nhuận.

Fabrice: Đúng. Tùy thuộc vào mức độ chấp nhận rủi ro của bạn, chỉ cần hóa đơn hoặc loại sản phẩm giao dịch cơ bản. Tuyệt đối.

Và nó có ý nghĩa, phải không? Hiện tại, Tether là công ty có lợi nhuận cao nhất trên thế giới tính trên mỗi nhân viên. Điều đó không có ý nghĩa.

Jack: Vâng. Vì vậy, Tether và tôi muốn chia sẻ trải nghiệm của mình về nó, khi nghe, bạn biết đấy, một số điều hoài nghi về Tether và cũng nói rằng, hãy nhìn xem, nếu họ có tất cả tiền, 60 tỷ hoặc bây giờ là hơn một trăm tỷ đô la, tại sao không không phải họ vừa được điều chỉnh sao? Tại sao họ không đi kiểm tra và chứng minh rằng họ có nó?

Họ phát hành những chứng thực này. Đủ thú vị, hài hước khi tiết lộ rằng mọi chuyện không bao giờ kết thúc như bạn nghĩ. Tôi nhớ đã nghe một podcast rất nổi tiếng trong đó Sam Baikman Freed được các nhà báo rất giỏi hỏi, chuyện gì xảy ra với Tether vậy?

Tether có phải là lừa đảo không? Tether sắp nổ tung? Tất nhiên, Tether vẫn còn ở đây và đế chế của Sam Baikman Freed đã hoàn toàn sụp đổ và anh ta đang phải ngồi tù.

Fabrice: Nếu có lỗ hổng nào trong bảng cân đối kế toán ngân hàng Tether do số tiền họ in muộn gần đây, tôi cá là họ đã bịt lỗ hổng.

Jack: Vâng. Bởi vì họ có chi phí thấp như vậy và họ không phải trả bất kỳ khoản tiền gửi nào và họ nhận được lãi suất hiện ở mức 5,3%. Chính xác. Hiểu rồi.

Và sau đó Circle, USDC, hãy nói cho tôi biết về điều đó bởi vì, bạn biết đấy, tôi nghĩ về điều đó, được thôi, chúng ta sẽ hợp pháp hóa các đồng tiền ổn định, chúng ta sẽ được kiểm toán, chúng ta sẽ có mặt trên đất liền. Và vì vậy họ có Kho bạc Hoa Kỳ, nhưng tôi nghĩ họ cũng có thể có thứ gì đó bằng tiền để chống lại các quỹ. Tôi biết thực tế là họ có tiền gửi tại Ngân hàng Thung lũng Silicon.

Vì vậy, đã có một đợt giảm giá vào tháng 3 năm 2023 vì có những lo ngại về việc liệu khoản tiền này có quay trở lại không, khoản tiền gửi này có tốt không? Rõ ràng là họ đã vượt quá giới hạn một phần tư triệu đô la. Cuối cùng, tất cả các khoản tiền gửi đã bị chặn lại.

Fabrice: Bạn có nghĩ Circle đã cải tiến không, nhưng bạn chỉ đang tìm kiếm- Đúng vậy, Circle chắc chắn tốt hơn nhiều, nhưng họ không thể mang lại lợi nhuận cho bạn vì nếu họ mang lại cho bạn lợi nhuận thì đó sẽ là một mã thông báo bảo mật và họ thì không’ Tôi không muốn trở thành cơ quan đăng ký bảo mật ở Mỹ. Nó thực sự sẽ phá vỡ mục đích của mọi thứ họ đã xây dựng. Hiện tại, chúng tôi không có sẵn ở Hoa Kỳ vì lý do chính xác đó, chúng tôi là một giải pháp được quản lý ở cấp độ tổ chức nhưng không phải ở Hoa Kỳ.

Và với những gì Circle muốn làm, tôi không nghĩ đó là con đường họ có thể đi theo hoặc đi trừ khi chế độ quản lý tại Hoa Kỳ của họ thay đổi đáng kể. Trong trường hợp đó thì có, hoặc những người đương nhiệm có vị trí tốt hơn để làm việc này hơn chúng tôi. Về lý thuyết, câu trả lời là có, nhưng về mặt quy định, tôi không nghĩ họ có thể thay đổi cấu trúc thành một trong hai cấu trúc đó và chúng không thể mang lại lợi nhuận.

Và SEC đã nhắm vào bất kỳ ai đang cố gắng đưa ra số lượng lợi nhuận khá tích cực từ Coinbase đến BlockFi, bạn có thể kể tên nó.

Jack: Bạn đang ở trong chế độ quản lý nào và mọi người có thể tham gia vào hóa đơn MT ở đâu?

Fabrice: Vì vậy, họ không thể làm điều đó ở Mỹ, nhưng ở khắp Châu Âu- Bất kỳ quốc gia nào ngoài Hoa Kỳ và các quốc gia bị trừng phạt. Vì vậy, chúng tôi được quản lý ở Châu Âu, có nghĩa là bạn có thể mua chúng tôi ở bất kỳ đâu từ Châu Mỹ Latinh đến Châu Phi. Ý tôi là, ở bất cứ đâu trừ khi bạn bị trừng phạt hoặc Hoa Kỳ.

Hiểu rồi. Vậy còn Trung Quốc thì sao? Tôi nghĩ Trung Quốc cũng là một nơi không nên đi, nhưng tôi không phải là chuyên gia về quản lý.

Có lẽ tôi nên biết câu trả lời cho câu hỏi đó. Trên thực tế, tôi nghi ngờ câu trả lời có lẽ là không.

Jack: Hiểu rồi. Được rồi. Vì vậy, có an toàn không khi nói rằng Hoa Kỳ có cuộc đàn áp tiền điện tử và cứng rắn hơn, ít khoan dung hơn hầu hết các quốc gia khác trên thế giới?

Fabrice: Ồ, chắc chắn rồi. Ý tôi là, thực tế là những gì chúng tôi đã làm ở Châu Âu, tuân thủ hoàn toàn các quy định, v.v., thực sự là một minh họa cho điều đó. Không có- Ý tôi là, những gì chúng tôi đang chào bán, hãy nghĩ mà xem, chúng tôi đang mua tín phiếu kho bạc Mỹ.

Đây là điều tuyệt vời cho chính phủ Mỹ. Chúng tôi đang tài trợ cho khoản nợ của nó. Bạn sẽ nghĩ rằng đây là sản phẩm duy nhất họ yêu thích nhưng lại bất hợp pháp ở Mỹ.

Ý tôi là, nó thật buồn cười. Vì vậy, Hoa Kỳ cực kỳ bảo thủ và lạc hậu, và tôi thích họ, và tôi hy vọng rằng đến một lúc nào đó họ sẽ có tư duy tiến bộ hơn. Phải thừa nhận rằng đã có rất nhiều vụ gian lận liên quan đến tiền điện tử trong những năm qua?

Tuyệt đối. ICO, đồng meme, những thứ không có giá trị cơ bản, nhưng điều đó không có nghĩa là loại bỏ toàn bộ danh mục này. Nó có nghĩa là một người điều chỉnh thông minh.

Đáng buồn thay, vấn đề là các cơ quan quản lý chưa thực sự đủ năng lực và/hoặc thông minh. Vì vậy, tôi muốn có quy định thông minh hơn ở Hoa Kỳ, nơi bạn thực sự có thể ngăn chặn các trường hợp sử dụng gian lận mà vẫn cho phép đổi mới. Và tôi hy vọng điều đó sẽ đến vào một lúc nào đó.

Trong lịch sử, Hoa Kỳ từng là trung tâm đổi mới hạnh phúc. Và rất nhiều sự đổi mới về tiền điện tử thực sự diễn ra ở New York, trong một tiểu bang mà trên thực tế, hầu hết các hoạt động này thực sự là bất hợp pháp. Vì vậy, nó khá kỳ lạ.

Chúng tôi có sự đồng thuận ở đó. Chúng tôi có rất nhiều công ty tiền điện tử khác nhưng bạn không được phép hoạt động. Vì vậy, nó rất kỳ quặc.

Jack: Và như vậy bạn đã nói tuân thủ quy định và phá sản từ xa. Hãy cho chúng tôi biết điều đó có nghĩa là gì, bởi vì như bạn đã đề cập trước đó trong thế giới tiền điện tử, đặc biệt là vào năm 2020, 2021, thế giới tiền điện tử có rất nhiều giao thức mang lại lợi nhuận 10%, 20%, 30% dường như có rủi ro thấp hoặc được ngụ ý là có nguy cơ thấp. Vậy thực ra bạn đang nói rằng đây là chứng khoán Kho bạc Hoa Kỳ mà bạn sở hữu, loại chứng khoán ít rủi ro nhất trên thế giới, tín phiếu Kho bạc.

Fabrice: Vâng. Vì vậy, phá sản từ xa, điều đó có nghĩa là nếu chúng tôi phá sản, tài sản của bạn sẽ là của bạn. Và bởi vì chúng tôi sở hữu tài sản cơ bản hoặc tín phiếu kho bạc nên bạn có tài sản của riêng mình.

Vì vậy, ngay cả khi công ty phá sản, bạn vẫn có quyền truy cập, bạn vẫn sở hữu các tài sản cơ bản và bạn có thể thu hồi chúng. Vì vậy, rủi ro duy nhất bạn đang gặp phải là tình trạng vỡ nợ của chính phủ Hoa Kỳ. Vì vậy, rủi ro hóa đơn T thực tế.

Vì vậy, chúng tôi không hợp tác, quỹ không đứng tên chúng tôi. Chúng thực sự nằm trong ví của bạn. Nó không giống như SBF, nếu bạn muốn, và khi họ làm FTX, về cơ bản họ đang ở đó, họ đang chơi bằng tiền của khách hàng.

Và nếu họ phá sản, họ sẽ mất tiền của khách hàng. Vì vậy, việc phá sản từ xa là một điều khá hiếm trong thế giới tiền điện tử, nhưng tôi nghĩ, đó phải là tiêu chuẩn mà ngay cả khi bạn phá sản, khách hàng vẫn sở hữu tài sản cơ bản của họ và họ có thể thu lại chúng.

Jack: Ừ. Và trong trường hợp phá sản từ xa, trong thế giới môi giới TradFi, tôi nghĩ sự hiểu biết của tôi là nếu bạn có tài khoản tiền mặt, nghĩa là bạn chỉ mua chứng khoán bằng số tiền mà bạn thực sự có, điều đó là phổ biến nhất, bạn biết đấy, nếu Morgan State, nếu bạn có giao dịch thuộc sở hữu của Morgan Stanley, nếu Morgan Stanley phá sản, điều này sẽ không xảy ra, rất rất khó xảy ra, nhưng nếu họ phá sản và bạn có tài khoản tiền mặt, thì bạn vẫn sở hữu Apple, bạn vẫn có mà Apple chia sẻ. Nhưng nếu bạn có tài khoản ký quỹ, mọi việc sẽ phức tạp hơn một chút. Điều đó có giống nhau trong tiền điện tử không?

Và tôi thậm chí còn không biết liệu mình có đúng về điều đó hay không.

Fabrice: Trong tiền điện tử, nhiều giao thức hiện không có, chỉ là chưa đến mức phá sản. Và vì vậy nếu giao thức đó bị hỏng, bạn sẽ mất tài sản của mình. Vì vậy, chúng tôi đảm bảo rằng bạn sở hữu tài sản của riêng mình, bất kể điều gì xảy ra với chúng tôi.

Và bạn không ký quỹ với chúng tôi, phải không? Giống như, bạn có thể đang vay từ bên thứ ba, như Morpho, nhưng bạn không làm việc đó với chúng tôi. Chúng tôi là nhà phát hành chính, chúng tôi là nhà phát hành chính.

Giống như bạn đến với chúng tôi để mua bảo hiểm chính hoặc mua lại.

Jack: Được rồi. Hiểu rồi. Và mọi người sẽ vay tiền như thế nào với MT?

Nhưng liệu họ sẽ vay tiền ổn định hay họ sẽ vay tiền điện tử hay gì?

Fabrice: Vậy điều đó phụ thuộc vào việc bạn muốn làm gì, phải không? Giống như nếu bạn mua ETH hoặc BTC quá lâu, điều bạn có thể làm là, thay vì thích, bạn gửi MT của mình, à, nếu bạn đi đến đúng kho tiền, vì vậy nếu chúng tôi có kho tiền thanh khoản phù hợp, tùy thuộc vào giá, cách dễ nhất là bạn vào Morpho. Giả sử mọi người đang ở trong một môi trường giảm giá với tỷ lệ DeFi thấp.

Bạn gửi hóa đơn MT, bạn vay USDC hoặc Tether với lãi suất giả sử là 2%, sau đó bạn mua hóa đơn MT với giá 5 và 15. Và sau đó bạn giữ lại, và bạn có thể, bởi vì chính phủ Hoa Kỳ, độ biến động của tín phiếu kho bạc là bằng không. Và vì vậy bạn có thể đạt được LTV có thể là 90%.

Vì vậy, bạn đặt một nghìn đô la, bạn vay 900 đô la với giá hai, tôi đang tính lãi suất vì hiện tại chúng cao, nhưng ở mức 2%. Cùng với đó, bạn mua hóa đơn MT có lãi suất 5,5%. Bạn gửi 900 đô la và sau đó bạn vay 810 với giá hai giờ và bạn tiếp tục lặp lại số tiền đó.

Vì vậy, bạn thực hiện đòn bẩy 10 trên 1, giả sử chúng ta ở mức 90%. Và năm phần tư của bạn sẽ trở thành 15 hoặc 20. Vì vậy, đó là một trường hợp sử dụng.

Và bạn có thể có được một giao dịch dài hạn mang lại lợi nhuận cực kỳ cao. Một trường hợp sử dụng khác là nếu bạn muốn làm tài sản thế chấp cho một thứ gì đó, thay vì đăng USDC hoặc USDT làm tài sản thế chấp, thì việc đặt hóa đơn MT làm tài sản thế chấp sẽ tốt hơn vì giá trị tài sản thế chấp của bạn tăng lên theo thời gian vì bạn đang nhận được tiền lãi. Vì vậy, nếu bạn là tài sản thế chấp để vay bất cứ thứ gì, BDC, ETH, bất cứ thứ gì, bạn vẫn nên đặt hóa đơn MT hơn USDC làm tài sản thế chấp.

Jack: Tôi hiểu rằng tín phiếu kho bạc là công cụ không có phiếu lãi. Nói cách khác, nếu lãi suất là 4%, bạn mua tín phiếu kho bạc kỳ hạn một năm. Không phải là nó trả cho bạn 4% hàng năm mỗi quý hay gì đó.

Bạn chỉ cần mua nó với giá 96 và bạn đổi nó lấy một đô la. Khía cạnh đó áp dụng cho hóa đơn MT như thế nào? Điều tương tự có xảy ra khi hóa đơn MT tăng giá hay chủ sở hữu hóa đơn MT thực sự được trả lãi không giống như chủ sở hữu hóa đơn kho bạc?

Fabrice: Vì vậy, bạn có nhiều cách để thiết kế mã thông báo của mình. Bạn có thể là một cái gì đó được gọi là rebasing. Vì vậy, có nghĩa là bạn mua, nó luôn có giá trị bằng một và tiền lãi chỉ có nghĩa là bạn nhận được nhiều hơn hoặc nó có thể được tích lũy, có nghĩa là tiền lãi tích lũy từng chút một và tiếp tục cộng dồn.

Vì một số lý do, chúng ta đã chọn tích lũy. Vì vậy, giá trị cứ tiếp tục tích lũy. Vì vậy, bạn có một đô la, nó trở thành một đô la năm, nó trở thành một đô la 11 và về cơ bản nó tiếp tục tăng lên.

Vì vậy, nó ngày càng tăng giá trị, tích lũy giá trị.

Jack: Vậy nó giống với tín phiếu kho bạc à? Đúng. Vâng.

Vì vậy, mỗi ngày, chỉ cần tăng giá trị của nó lên một chút khi nó được cuộn lại, kéo ra. Chính xác. Hiểu rồi.

Hấp dẫn. Được rồi. Vì vậy, điều tiếp theo bạn sắp triển khai là cơ sở M.

Bạn có thể tiết lộ điều gì về kế hoạch dài hạn cho tầm nhìn dài hạn của mình đối với Midas không?

Fabrice: Vâng. Hãy nhìn xem, tôi nghĩ chúng ta đang ở giai đoạn đầu của quá trình chuyển đổi thị trường tài chính. Thị trường tài chính truyền thống cần được đổi mới, phải không?

Giống như cách này, hãy tưởng tượng, đối với tôi, điều đó thật vô nghĩa khi vào năm 2024, nếu tôi muốn mua cổ phiếu Apple và bạn muốn bán cổ phiếu Apple, chúng tôi gọi cho nhân viên ngân hàng của mình, họ thực hiện giao dịch. Có người giám sát, người môi giới, chủ ngân hàng và số tiền thanh toán là T cộng 72. Và nó chỉ xảy ra trong giờ làm việc.

Ý tôi là, điều đó vô nghĩa, phải không? Giống như tại sao bạn không thể làm việc đó 24/7 mà không có trung gian trong thời gian thực? Nếu tôi chuyển tiền cho ai đó, sẽ không có sự theo dõi thời gian thực.

Và do đó, việc tạo ra các tài sản được mã hóa như một phương tiện để chuyển đổi thế giới tài chính sang thế giới kỹ thuật số, số hóa và diễn ra trên cơ sở thời gian thực, tôi nghĩ đó là tầm nhìn dài hạn. Chúng ta có thể dễ dàng token hóa trái phiếu. Chúng ta có thể dễ dàng token hóa cổ phiếu.

Bây giờ, điều đó có thực sự hợp lý không khi ở phương Tây, bạn có thể dễ dàng truy cập Robinhood hoặc E-Trade? Không cần thiết. Nhưng từ góc độ tầm nhìn dài hạn, chúng ta cần phát minh lại đường ray của hệ thống tài chính truyền thống sao cho nó trở thành kỹ thuật số và hoạt động 24/7 mà không có tất cả các lớp trung gian, phí và đường ray tiền điện tử hoặc cách thức để thực hiện điều đó.

Bây giờ, về thanh toán, tôi nghi ngờ chúng ta sẽ không đi theo con đường tiền điện tử. Và tôi nghĩ chúng ta sẽ sao chép các ví dụ của Brazil và Nga bằng PIX và UPI. Ôi, Nga, Ấn Độ.

Vì vậy, Ấn Độ với UPI là hệ thống thanh toán theo thời gian thực hoàn toàn miễn phí, hoạt động giữa người tiêu dùng và người tiêu dùng, người tiêu dùng và doanh nghiệp, doanh nghiệp và chính phủ, B2B. Nó giống như mọi thứ. Và nó miễn phí trong thời gian thực.

Và nó thật phi thường. Và về cơ bản, thuế trao đổi MasterCard Visa đã biến mất. Và nó đã dẫn đến một sự đổi mới phi thường như giao dịch vi mô, mô hình kinh doanh trên giao dịch vi mô và sự bùng nổ tài chính và hòa nhập tài chính thật đẹp đẽ và kỳ diệu mà tôi nóng lòng chờ đợi nó xảy ra ở phương Tây.

Và vì vậy tôi nghĩ những thứ như thế có nhiều khả năng sẽ bị thay thế hơn. Vì vậy, tôi nghĩ rằng các phương thức thanh toán sẽ tiếp tục được chính phủ kiểm soát và sẽ không nằm trong các phương thức tiền điện tử. Nhưng khi nói đến việc thanh toán các tài sản như trái phiếu, v.v., không có lý do gì nó không thể được sử dụng trong tiền điện tử.

Ý tôi là, rõ ràng là những người đương nhiệm thực sự không muốn điều đó, nhưng nó rất có ý nghĩa. Vì vậy, tôi nghĩ rằng chúng tôi sẽ được token hóa ngoài việc cố gắng sử dụng các đồng tiền ổn định không mang lại lợi nhuận. Chúng tôi sẽ mã hóa các tài sản tài chính khác trong thế giới thực.

Jack: Vậy là bạn nói rằng bạn lạc quan về việc token hóa tài sản và các khoản thanh toán, đó là những gì Midas đang làm, nhưng không phải về thanh toán. Vì vậy, bạn không coi đây là khoản thanh toán và bạn không thấy tiền điện tử hoặc tiền ổn định đóng vai trò lớn trong tương lai của thanh toán. Tôi không muốn nhét chữ vào miệng bạn.

Fabrice: Không, tôi không nói thế, phải không? Giống như chúng là những ứng dụng thanh toán liền kề bằng tiền điện tử tuyệt vời như Dollar App. Ứng dụng Dollar có một đường ray tiền điện tử và họ đang thực hiện thanh toán hơn một tỷ đô la.

Vì vậy, họ cho phép bạn chuyển tiền từ Mỹ sang Mexico và từ peso sang đô la, v.v., như cách rẻ nhất cho đến nay và rẻ hơn mọi thứ khác từ chuyển khoản khôn ngoan, v.v. Và từ quan điểm đó, nó mang tính cách mạng. Tôi đang nói, nhưng trong nước, còn nhiều thứ hơn nữa, thanh toán cho đường sắt, điều tôi không thích ở phương Tây là mọi người thanh toán bằng thẻ tín dụng bằng Visa, MasterCard và American Express, với mức thuế hiệu quả, tỷ giá hối đoái tương tự , giả sử, 0,8% đến 3%, tùy thuộc vào quốc gia, danh mục, người bán, người mua, v.v. Tôi nghi ngờ rằng nếu bạn có thể chuyển nó đến một thế giới nơi nó bằng 0, nó sẽ giải phóng giá trị phi thường. Và có hai ví dụ về các quốc gia đã xảy ra điều đó. Bây giờ, tôi có thể xây dựng nó trên tiền điện tử không, đặc biệt nếu tôi sử dụng thứ gì đó rất rẻ như Solana?

Solana Pay có thể trở thành một cơ chế thanh toán tuyệt vời không? Câu trả lời là có. Và PayPal đang làm điều đó, phải không?

Chính xác. Vậy tôi nghĩ điều đó có thể được không? Tôi nghĩ câu trả lời là hoàn toàn có.

Và đó chỉ là những gì tôi nghĩ thông qua việc các chính phủ sẵn sàng từ bỏ quyền kiểm soát những gì và những gì tôi nghĩ có nhiều khả năng xảy ra nhất? Tôi nghi ngờ rằng câu trả lời có nhiều khả năng xảy ra hơn về mặt kết quả là thứ gì đó như UPI hoặc PICS, cuối cùng được chính phủ kiểm soát và quản lý, là những gì xảy ra trong thanh toán thay vì hệ thống thanh toán đường sắt bằng tiền điện tử. Tôi không nói là không thể xảy ra.

Tôi chỉ nói một cách xác suất, tôi nghi ngờ điều đó sẽ không xảy ra, mặc dù chúng sẽ có vai trò và vai trò có ý nghĩa, đặc biệt là khi nói đến thanh toán và trao đổi giữa các quốc gia cũng như các hệ thống tiền tệ. Ý tôi là, Dollar App, nếu bạn chưa chơi thì đó là 1L, DOLARAPP, thật phi thường. Và nhân tiện, toàn bộ đường ray tiền điện tử đã bị xáo trộn.

Bạn không biết rằng có một thành phần mật mã trong đó. Nó vừa được thực hiện cho bạn và nó thật đẹp.

Jack: Vậy UPI, Giao diện thanh toán hợp nhất, bạn có cho rằng Trung Quốc cũng có điều đó với UnionPay không?

Fabrice: Công ty tương đương của Trung Quốc, những công ty lớn, thực sự là tư nhân, hay WePay, của Tencent và Alipay của Alibaba. Nhưng chính phủ ghét họ nên rõ ràng là họ đã đóng cửa đợt IPO. Và ý tôi là về tài chính, nên tôi là một con kiến đầu tư, một con kiến đầu tư rất thất vọng.

Vì vậy, ở Trung Quốc, nó xuất phát từ phía tư nhân, nhưng chính phủ ghét họ và đã cố gắng hết sức để tiêu diệt họ và thay thế họ bằng nội bộ tương đương. Nhưng vâng, tôi muốn thứ gì đó như thế tồn tại ở Mỹ. Một thứ thuộc loại UnionPay hoặc a- Ý tôi là, UPI.

Vâng, UPI, nếu chúng tôi có thể sao chép và dán UPI hoặc PIX cho vấn đề đó, thì tôi sẽ vô cùng vui mừng và hạnh phúc. Và Fed đã cố gắng tạo ra một sản phẩm tên là FedNow, nhưng nó chỉ được hỗ trợ bởi các ngân hàng khu vực, bởi vì rõ ràng rất nhiều ngân hàng không muốn mất trao đổi, một phần lớn của mô hình kinh doanh, và đã không vẫn chưa đạt được nhận thức của công chúng. Nhưng có, nhưng nó vẫn chưa thực sự được người tiêu dùng đối mặt.

Vì vậy, có những nỗ lực theo hướng đó, nhưng tôi nghĩ sẽ phải mất một thập kỷ hoặc hơn nữa ở phương Tây.

Jack: Vì vậy, kể từ khi IPO vào những năm 2000, Visa và MasterCard đã trở thành những cổ phiếu hoạt động cực kỳ tốt vì chúng có hoạt động kinh doanh chất lượng cao. Và nếu họ tiếp tục, họ có thể sẽ có một doanh nghiệp chất lượng cao. Có vẻ như bạn nghĩ rằng những ngày tươi đẹp nhất của những công ty đó đã ở phía sau?

Fabrice: Chà, họ không nhất thiết phải như vậy vì họ có rất nhiều quyền lực và nắm bắt theo quy định, và tôi chắc chắn rằng họ sẽ chiến đấu đến cùng, phải không? Giống như đây là điều cuối cùng họ muốn xảy ra. Và ở những nơi điều đó xảy ra, tỷ lệ sử dụng thẻ tín dụng thấp phải không?

Vì vậy, lý do tôi không nghĩ cuối cùng họ đã đấu tranh hết mình ở Brazil và Ấn Độ không phải là vì nhiều người đủ giàu để có thẻ tín dụng và có điểm tín dụng tốt để biện minh cho việc sở hữu thẻ tín dụng. Và do đó, bạn có thể xây dựng một đường ray thanh toán tín dụng độc lập hoàn toàn mới. Ở đây có một người đương nhiệm, hai người đương nhiệm, tôi nghi ngờ điều đó sẽ rất, rất khó khăn.

Vì vậy, nếu tôi đặt cược, tôi sẽ nói rằng điều đó sẽ không xảy ra trong thập kỷ tới và chúng vẫn là phương thức thanh toán chính. Vì vậy, tôi chắc chắn không bán khống trong ngắn hạn, cả hai điều này, nhưng dù sao thì tôi cũng sẽ không trở thành nhà đầu tư. Tôi thích những thứ đi từ 0 đến 1000, những thứ đã được thiết lập sẵn.

Jack: Đúng rồi. Chỉ vì bạn nghĩ rằng bạn đang nói rằng sẽ là một điều tốt cho nước Mỹ nếu chúng ta có UPI, nhưng bạn nghĩ đó là một điều tốt không có nghĩa đó nhất thiết là điều sẽ xảy ra. Ồ vâng.

Fabrice: Có rất nhiều điều tốt cho nước Mỹ. Chúng ta nên có chính sách nhập cư và chính sách nhập cư cởi mở hơn cho cả người có tay nghề thấp và tay nghề cao, bởi vì nó thực sự làm tăng phúc lợi quốc gia và cải thiện nhân khẩu học của chúng ta một cách đáng kể. Chúng ta nên có một hệ thống thuế đơn giản hơn nhiều với mức thuế cố định.

Ý tôi là, có rất nhiều thứ bạn nên có mà chúng tôi không có. Vì vậy, có sự khác biệt giữa suy nghĩ mơ ước mà tôi nghĩ sẽ xảy ra. Tôi không nghĩ nó sẽ xảy ra sớm.

Jack: Đúng vậy. Vì vậy, trang web của bạn rất dễ tìm thấy, FabriceGrinda.com. Mọi người có thể tìm thêm thông tin về Midas ở đâu?

Fabrice: Đó là Midas.app. Đúng vậy, MIDAS.APP. Và nếu bạn muốn tìm hiểu về quỹ đầu tư mạo hiểm của tôi, hãy truy cập FJLabs.com.

Jack: Hiểu rồi. Fabrice, tôi chỉ muốn hỏi một câu, chuyển từ tiền điện tử sang đầu tư mạo hiểm. Tôi đã phỏng vấn và nói chuyện với rất nhiều chủ ngân hàng từ góc độ ngân hàng, Ngân hàng Thung lũng Silicon là như thế nào, ngân hàng đầu tư mạo hiểm rất lớn đã sụp đổ hơn một năm trước.

Nhưng tôi chưa thực sự nói chuyện, tôi không biết nhiều người đầu tư mạo hiểm như vậy. Tôi đã quen với việc có tin đồn rằng mọi người tham gia đầu tư mạo hiểm đều có mặt trên Twitter và họ ở trong tất cả các phòng trò chuyện giống nhau và họ đang nói về điều đó và về cơ bản, lời nói lan truyền rất nhanh. Nhưng tôi tin rằng vào thứ Tư, Goldman đã thông báo rằng họ đang phát hành thứ này và sau đó là sự đầu cơ vào tối thứ Tư và ngân hàng đã phá sản vào sáng muộn, đầu giờ chiều thứ Sáu.

Vì vậy, nó đã xảy ra thực sự nhanh chóng. Khoảng thời gian 50 giờ đó đối với bạn như thế nào?

Fabrice: Vì vậy, chúng tôi ngay lập tức rút tiền của mình. Vì vậy, thực tế là chúng tôi, vì rõ ràng là chúng tôi có hơn 250K, giới hạn FDIC. Và chúng tôi biết rằng làm điều đó là một nỗ lực mà nếu không thì điều đó có thể xảy ra, những người điều hành ngân hàng sẽ khiến ngân hàng phá sản.

Nhưng nếu chúng ta không làm điều đó, rõ ràng đó là một vấn đề lý thuyết về lợi ích cơ bản trong đó cân bằng Nash là một kết quả tiêu cực khi mọi người đều rút tiền và kết quả là tốt. Vì vậy, nếu không ai rút tiền, nó sẽ tồn tại. Nhưng nếu có ai đó làm vậy còn bạn thì không, bạn sẽ mất tiền.

Vì thế mọi người đều làm điều đó. Và cân bằng Nash là một kết quả tiêu cực. Thế là chúng tôi rút tiền ngay lập tức.

Thế là chúng tôi ổn. Nhưng sau đó chúng tôi nhận ra rằng rất nhiều công ty trong danh mục đầu tư của chúng tôi đã không đạt được mục tiêu đúng hạn. Và vào thời điểm họ cố gắng, chúng tôi đã có một vài công ty trong danh mục đầu tư có khoảng 100% số dư ở đó.

Vì vậy, các cuộc họp hội đồng khẩn cấp vào Chủ nhật chẳng hạn, chúng ta phải làm gì? Chúng tôi phải lập bảng lương và chúng tôi không có tiền và chúng tôi không thể huy động tiền vì phải mất ba, bốn, năm, sáu tháng để huy động tiền. Vì vậy, đó là một khoảng thời gian khá đau khổ.

Và nhân tiện, tất cả những điều đó không cần thiết phải xảy ra. Điều đã xảy ra là các quy tắc kế toán của các ngân hàng đã được thay đổi sao cho nếu bạn có ý định giữ kỳ hạn chứng khoán, bạn không cần phải viết để viết thị trường. Và đó là những gì tiếp tục tạo ra khi lãi suất bắt đầu giảm và giá trị trái phiếu bắt đầu giảm, tôi xin lỗi, lãi suất tăng và giá trị trái phiếu giảm, sự gia tăng lớn hơn bao giờ hết về chênh lệch giữa giá trị sổ sách và giá trị thị trường .

Và tôi nghĩ tất cả điều đó là do sự thay đổi luật kế toán đã được Quốc hội thông qua vào năm 2017 đến năm 2018. Nếu chúng ta chỉ tiếp tục bám sát thị trường, thì khoảng cách và Delta lớn đó sẽ không xảy ra, cũng như động cơ mua trái phiếu có lãi suất cao hơn, rủi ro hơn, cao hơn đã không tồn tại ngay từ đầu. Và đó là điều cơ bản, bây giờ các chàng trai SVB có thận trọng không?

Không, lẽ ra họ phải thận trọng hơn. Điều đó nói lên rằng, tôi có phải là khách hàng hạnh phúc của SVB không? Đúng.

Tôi không hài lòng với họ vì họ đưa ra mức lãi suất cao hơn cho khoản tiết kiệm trung bình của tôi, v.v. Không, chúng chỉ dễ làm việc hơn thôi. Tất cả chúng tôi đều giao dịch tại SVB vì họ thân thiện và dễ làm việc hơn.

Điều đó có nghĩa là gì, dễ làm việc hơn? Điều đó nghĩa là gì? Bạn mở tài khoản ngân hàng nhanh như thế nào?

Nếu bạn cần một sợi dây để có nó, họ sẽ nối dây nhanh như thế nào? Nếu bạn hỏi một câu hỏi, họ có nhấc máy không? Hãy thử mở một tài khoản ngân hàng tại Citibank và đó là một quá trình đau đớn kéo dài hàng ngày và các thủ tục giấy tờ và cố gắng nói chuyện với ai đó ở đó nhưng không ai trả lời.

Giống như một người vô danh ở Ấn Độ, ở đâu đó tại trung tâm cuộc gọi có thể nói chuyện với bạn. Chỉ cần một người lấy người tiêu dùng làm trung tâm và thân thiện. Chúng tôi không giao dịch với họ vì họ đưa ra mức giá tốt hơn cho chúng tôi.

Chúng tôi giao dịch với họ vì họ thân thiện với khách hàng. Điểm NPS của họ, trải nghiệm rất cao. Và trên thực tế, tôi nghĩ chúng tôi vẫn hợp tác với họ vì họ vẫn thân thiện và tuyệt vời khi làm việc cùng.

Jack: Và thế là họ thất bại, bị FDIC tiếp quản. Tài sản và quyền kinh doanh của họ cuối cùng đã được chuyển giao cho First Citizens Bank Shares. Mã chứng khoán là FCNCA, mà tôi không sở hữu cổ phiếu, nhưng nếu bạn nhìn vào biểu đồ chứng khoán, bạn sẽ được hưởng lợi rất nhiều từ khoản lãi này.

Vì vậy, giờ đây họ sở hữu Ngân hàng Thung lũng Silicon và nhiều đơn vị của họ. Và vì vậy bạn và nhiều công ty trong danh mục đầu tư của bạn vẫn làm việc tại Ngân hàng Thung lũng Silicon, thuộc sở hữu của FCNNCA. Điều đó có chính xác không?

Và rất nhiều đồng nghiệp của bạn là những nhà đầu tư mạo hiểm khác, có công bằng không khi nói rằng họ đã gắn bó với thương hiệu Ngân hàng Thung lũng Silicon, ngay cả sau khi nó- Điều đó chính xác, nhưng có một điều khó hiểu mà trước đây, hãy nhìn xem, chúng tôi chưa bao giờ thấy công việc của chúng tôi là, chúng tôi có nên kiểm tra tín dụng của các ngân hàng mà chúng tôi giao dịch không?

Fabrice: Không, chúng tôi cho rằng các ngân hàng vẫn ổn, phải không? Và vì vậy chúng tôi có tất cả tài sản của mình trong một ngân hàng và chúng tôi không phải là ngân hàng đa ngân hàng. Giờ đây, tất cả mọi người trong thế giới mạo hiểm và mọi công ty trong danh mục đầu tư của chúng tôi đều có nhiều mối quan hệ ngân hàng.