У минулому я розповідав про інвестиційну стратегію FJ Labs, яка охоплює тип компаній, в які ми хочемо інвестувати. Сьогодні я хотів би поговорити про те, як саме ми оцінюємо стартапи.

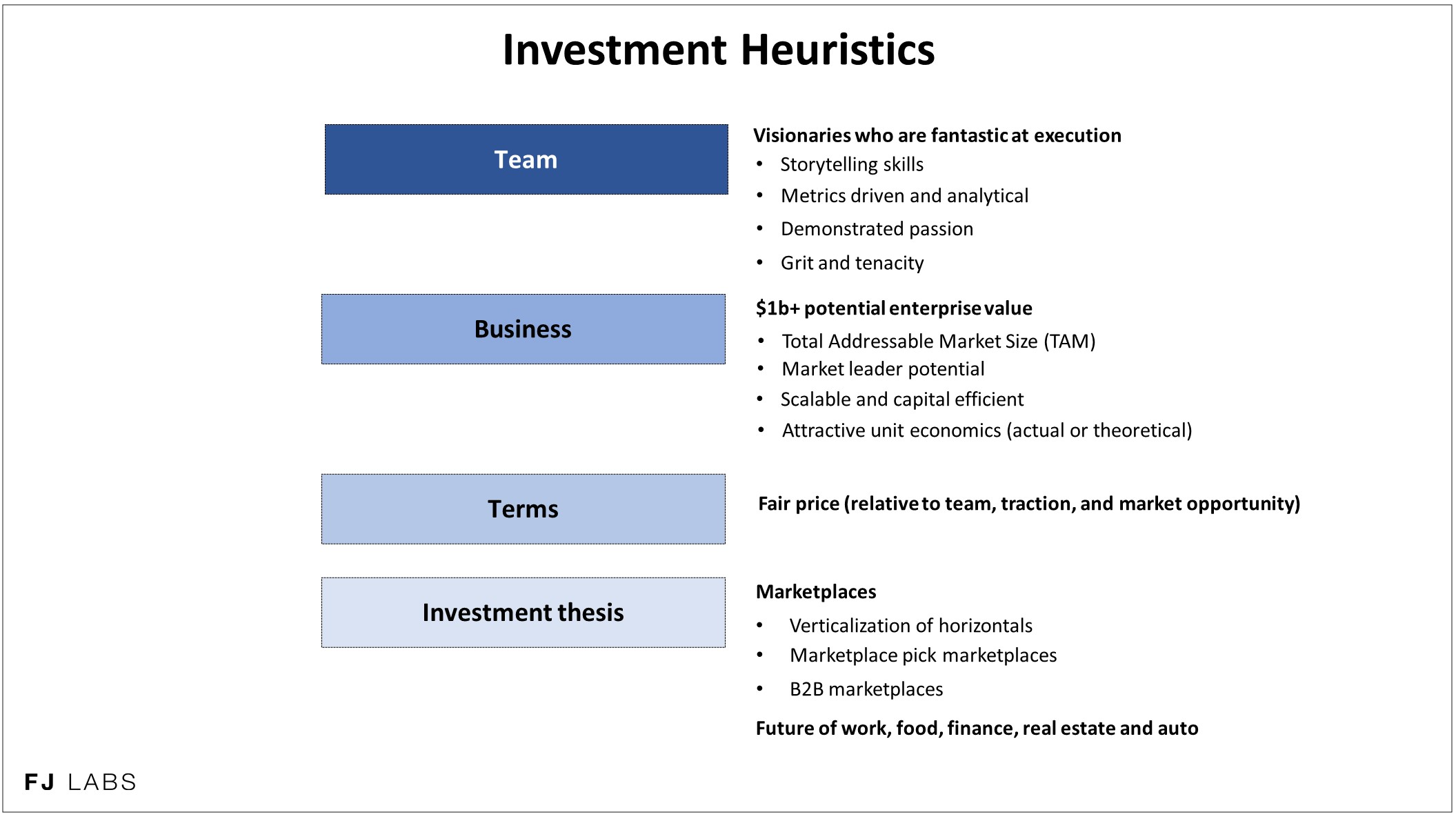

Ми використовуємо чотири критерії:

- Чи подобається нам команда?

- Чи подобається нам бізнес?

- Чи справедливі умови угоди?

- Чи відповідає бізнес нашій тезі про те, куди рухається світ?

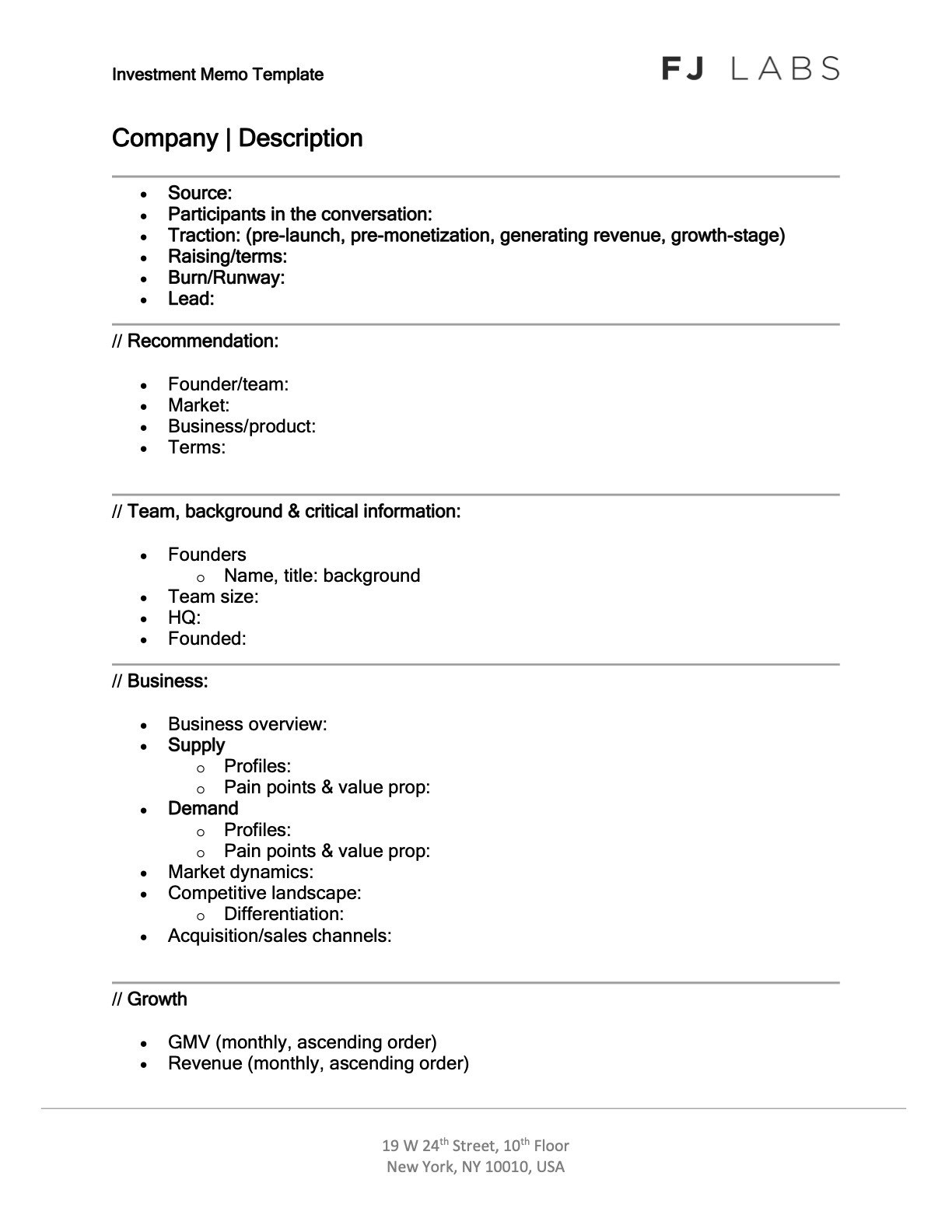

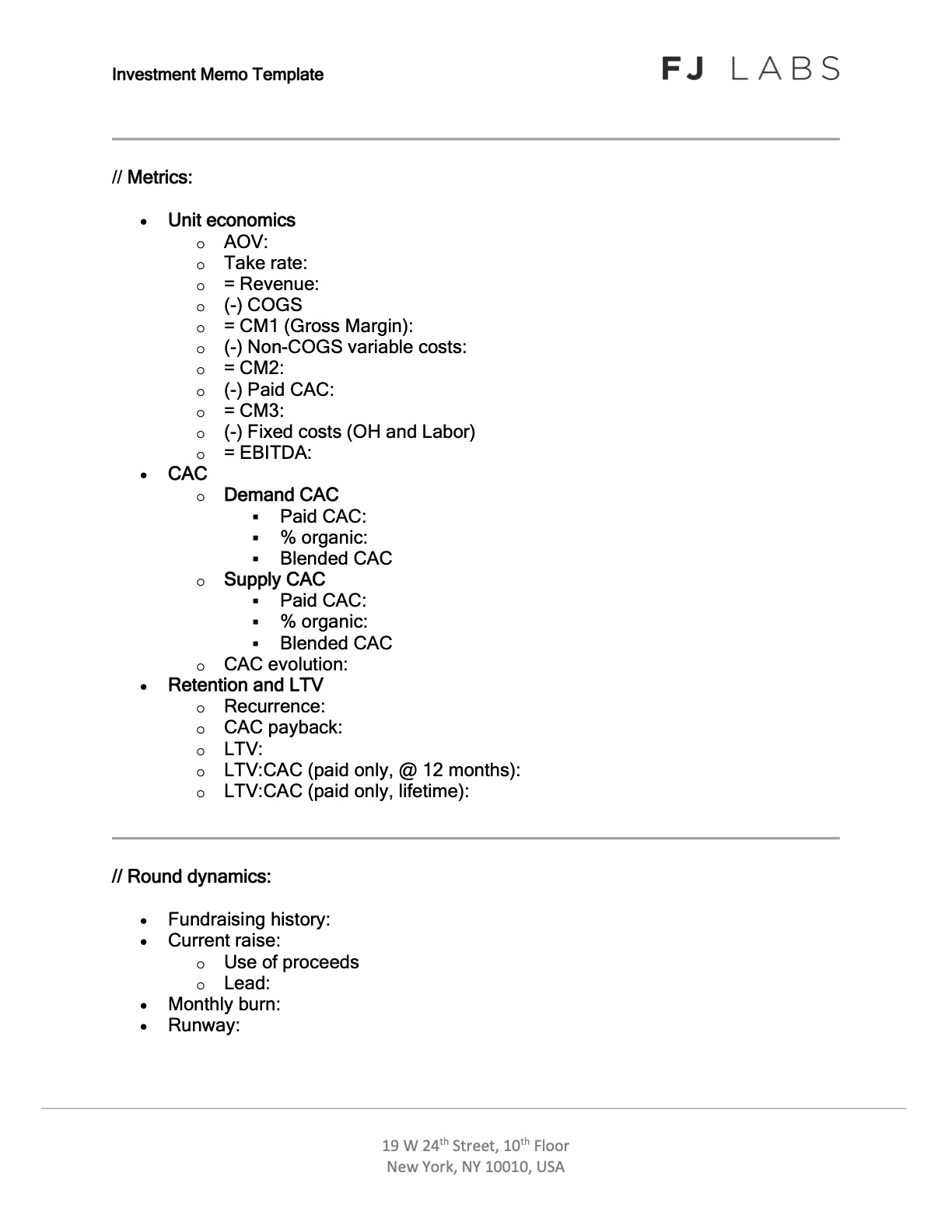

Член інвестиційної команди, який приймає наш перший оціночний дзвінок, заповнює стандартний меморандум угоди протягом однієї години, оцінюючи бізнес за цими чотирма критеріями. Потім він або вона додає рекомендацію. Щотижня у вівторок, під час двогодинного засідання інвестиційного комітету, ми розглядаємо рекомендації щодо угод за попередній тиждень. Потім ми з Хосе робимо другий дзвінок найбільш цікавим компаніям, де ми копаємо глибше у сферах, що нас цікавлять.

Нижче ви можете ознайомитися з нашим меморандумом про угоду.

Після цих двох годинних дзвінків протягом тижня-двох ми вирішуємо, чи варто інвестувати. Ми також ділимося своїми думками зі стартапом. Якщо ми вирішуємо не інвестувати, ми говоримо їм, що потрібно побачити від них, щоб змінити нашу думку.

1. Чи подобається нам команда?

Кожен венчурний капіталіст у світі скаже вам: “Я інвестую в неординарних людей”. Це дуже суб’єктивно. Проблема суб’єктивності полягає в тому, що вона може призвести до когнітивних упереджень.

Щоб бути більш об’єктивними, ми оцінили, які навички засновників призводять до успіху стартапів. Виходячи з нашого аналізу, нам потрібні візіонери-засновники, які фантастично вміють втілювати ідеї в життя. З роками ми помітили, що хорошими помічниками для цього є навички розповідання історій та аналітичні навички. Навички сторітелінгу є ключовими, адже той, хто вміє розповісти переконливу історію, легше залучає капітал, може отримати гроші за вищою оцінкою, формує кращу команду з кращими талантами, підписує екстраординарні угоди з розвитку бізнесу для швидшого зростання компанії, а також отримує багато вільного часу в пресі.

Уявіть, що ви приходите на пітчинг FJ Labs і кажете нам: “Я провів глибокий аналіз ринку. Ринок великий і привабливий. Існуючі компанії працюють повільно, а мій підхід є диференційованим і кращим”. Це відповідає дійсності і здається переконливим, але це не історія. Історія звучить більш схоже на наступне: “Це проблема, з якою я стикався все своє життя. Я ненавиджу поточний користувацький досвід. Вона настільки мене дістала, що я присвячу решту свого життя вирішенню цієї проблеми. Оскільки я так багато з нею стикався, я точно знаю, в чому полягає рішення”. Ця пристрасть і перетин між вашою історією та компанією, яку ви будуєте, є дуже переконливими. Це не конкретний приклад, але він дає вам уявлення про те, що ми шукаємо.

Якщо ви володієте лише надзвичайними навичками оповіді, цього недостатньо. Можливо, ви можете побудувати великий бізнес, але він може бути погано керованим або неефективним з точки зору капіталу. Ви можете побудувати компанію на кшталт Fab.com, яка отримає сотні мільйонів доларів прибутку, але так і не досягти одиничної економіки, яка б працювала, і компанія не заробляла гроші. А може, ви створюєте компанію на кшталт Theranos, де продаєте фантастичну історію, в яку всі хочуть вірити, але яка, зрештою, не відповідає дійсності.

Як наслідок, друге, на що ми звертаємо увагу, – це те, що засновник/Генеральний директор також повинен бути орієнтований на показники, аналітиком і знати, як реалізувати своє бачення. Їм дійсно потрібно розуміти, чим вони займаються. Вони повинні бути здатними сформулювати економіку своєї одиниці. Навіть якщо їхній бізнес знаходиться на стадії підготовки до запуску, вони повинні розуміти теоретичну економіку одиниці продукції на основі середньогалузевих показників і тестів цільових сторінок, які вони проводили. Однак самих по собі цих навичок також недостатньо. Не маючи навичок сторітелінгу, ці засновники побудують невеликі, прибуткові бізнеси, але не визначальні для галузі.

Ми також шукаємо продемонстровану пристрасть, але вона зазвичай виявляється під час оцінювання навичок сторітелінгу. Так само ми шукаємо в людях твердість і завзятість. Можливо, вам довелося пережити труднощі, щоб досягти того, де ви є, але так не повинно бути. Ми досить привілейовані на Заході, тому багато хто не стикається з труднощами. Ви можете ходити до хорошої школи, отримувати хороші оцінки, мати чудову роботу і ніколи в житті не зазнати невдачі. Проте ми дуже хочемо зрозуміти, як ви реагуватимете на численні виклики, з якими зіткнетеся на цьому шляху, особливо як підприємець-початківець.

Наш підхід полягає в тому, щоб кинути інтелектуальний виклик засновникам, які нас пітчингують. Ми ставимо під сумнів їхні припущення, де вони очікують опинитися і чому. Ми перевіряємо, як вони на це реагують. Якщо вони зламаються під тиском наших запитань про їхній бізнес, то, очевидно, вони зламаються під набагато більшим тиском міріадів невдач, з якими вони зіткнуться як підприємці. Зрештою, ваша відповідь на наші виклики також проявляється у ваших навичках розповідати історії та аналізувати.

Підсумовуючи, ми дійсно хочемо підтримати ту рідкісну породу засновників, які є одночасно візіонерами та фантастами у виконанні.

2. Чи подобається нам бізнес?

Варто зазначити, що для деяких венчурних фондів достатньо мати чудову команду. Вони вважають, що неординарні команди розберуться з бізнесом, навіть якщо вони не мають привабливої бізнес-моделі або не мають бізнес-моделі з привабливою економікою на одиницю продукції.

Це не стосується FJ Labs. Щороку в США з’являється близько 5 000 нових стартапів, які залучають $500 тис. або більше фінансування. Рівень виживання таких стартапів протягом 5 років в середньому становить 7%, і він набагато нижчий для компаній, які починають без бізнес-моделі. Для порівняння, ми заробили гроші на 50% з наших 150+ виходів завдяки нашій дисципліні, а також тому, що любов до бізнесу відіграє в цьому велику роль.

Існує кілька критеріїв, які роблять бізнес привабливим. Чи достатньо великий загальний адресний ринок (ЗАР)? Якщо ні, то чи зможете ви розвинути ринок настільки, щоб підтримати мільярдну компанію в галузі? Існує багато допоміжних речей, які супроводжують побудову неймовірно цінного великого бізнесу в ринковому середовищі. Чи можете ви стати лідером на ринку? Чи можна це масштабувати? Успіх також означає, що ви не втрачаєте посередників, а це означає, що існує розумна фрагментація з боку попиту та пропозиції. Але для мене всі ці фактори підпадають під категорію “чи є можливість побудувати тут компанію на мільярд доларів?“

Крім того, є одна річ, яка нас цікавить понад усе, коли ми оцінюємо бізнес: чи має він привабливу економіку на одиницю продукції? Якщо стартап знаходиться на стадії підготовки до запуску, це питання стосується вашої теоретичної одиничної економіки. Якщо стартап вже після запуску, я очікую на обговорення реальної економіки одиниці продукції. Зауважте, що в інтересах стислості та лаконічності я припускаю, що читачі цієї статті знають, що я маю на увазі під одиничною економікою. Незабаром я напишу окремий пост про те, як FJ Labs дивиться на одиничну економіку.

З нашої точки зору, хороша економіка на одиницю продукції – це коли стартап може окупити свої витрати на залучення клієнтів (CAC) на основі чистого прибутку протягом перших 6 місяців роботи. Ми також шукаємо стартап, який за 18 місяців збільшить свій CAC втричі. Найкращі компанії, з якими ми спілкувалися, не мають жодного уявлення про співвідношення довгострокової вартості (LTV) до CAC (LTV:CAC) через негативний відтік. Навіть якщо вони втрачають частину клієнтів, ті, що залишилися, продовжують купувати все більше і більше, і співвідношення LTV:CAC може становити 10:1 або навіть 20:1.

Зверніть увагу, що з цього правила є деякі винятки. Для суперстійкого SaaS-бізнесу з від’ємним відтоком клієнтів і, по суті, нескінченним терміном життя клієнта, нормально, якщо на окупність CAC знадобиться 12-18 місяців.

Ми очікуємо, що для бізнесу, який знаходиться на стадії підготовки до запуску, засновники повинні продумати, якою має бути економіка підрозділу. Вони повинні знати середню вартість замовлення в галузі і розраховувати на її відповідність. Вони також повинні добре розуміти базову собівартість проданих товарів (COGS), а отже, мати чітке уявлення про свою маржу на одне замовлення. Також слід знати середній показник повторюваності в галузі.

Невідомою частиною є вартість залучення клієнтів. Втім, ви можете протестувати його. Ви можете створити гарні цільові сторінки з описом концепції ще до того, як створите функціональний сайт. Потім ви витрачаєте певні кошти на маркетинг і можете зробити обґрунтовані припущення щодо вартості кліка, вартості реєстрації та потенційних покупок з цих реєстрацій. Знову ж таки, ви можете використовувати середні показники для галузі, які показують, який % відвідувачів сайту в цій категорії щось купують.

Зверніть увагу, що я також очікую, що ви оціните щільність вашого каналу залучення клієнтів. Чи могли б ви витрачати 50 тисяч на місяць, 100 тисяч на місяць, 500 тисяч на місяць або більше, і при цьому мати привабливу економію на одиницю продукції? Якщо ні, то у вас є цікавий малий бізнес, але не масштабований венчурний бізнес, який може бути підтриманий венчурним фондом.

Якщо ви вже після запуску, ми хочемо, щоб ви розповіли нам про вашу фактичну економіку на одиницю продукції. Можливо, вони ще не відповідають нашим очікуванням щодо співвідношення 3:1 18-місячної чистої маржі внесків до CAC, тому що ваша CAC занадто висока, або маржа внесків на замовлення чи рекурентність занадто низька. Однак ми можемо проігнорувати це, якщо ви поясните нам, чому ваша економіка одиниці продукції досягне цього з масштабуванням, не потребуючи, щоб усі зірки у Всесвіті вишикувалися в одну лінію.

Наприклад, ви займаєтеся доставкою їжі. Зараз ви платите своїм водіям 15 доларів на годину, а вони роблять лише одну доставку на годину. І в результаті ваша економіка перебуває під водою. Але якщо ви скажете мені: “Послухайте, зараз я отримую $100 тис. на місяць на валовому товарообігу, або валових продажах товарів. Коли я досягну $300 тис. на місяць у тих самих географічних регіонах, що, за консервативними оцінками, станеться протягом наступних 12 місяців, водії робитимуть по три доставки на годину. Вартість однієї доставки знизиться до $5, і в такому масштабі працює економіка одиниці продукції”. Це правдоподібна і переконлива історія, якщо ви зможете переконати мене, що у вас є обґрунтований план потроєння в цих географічних регіонах протягом наступних 12 місяців.

Існує незліченна кількість прикладів підвищення маржі за рахунок масштабування, коли ви отримуєте важелі впливу на постачальників і покращуєте маркетинг та залучення клієнтів. Зрештою, вам просто потрібна переконлива історія про те, як ви досягнете цього масштабу, навіть якщо економіка одиниці продукції ще не досягнута.

На завершення цього розділу зазначимо, що, хоча існує багато факторів, на які ми звертаємо увагу при оцінці привабливості бізнесу, всі вони зводяться до одного: чи можемо ми побудувати мільярдний бізнес з привабливою економікою на одиницю продукції?

3. Чи справедливі умови угоди?

У раунді фінансування є багато умов:

- В яку оцінку ми можемо інвестувати?

- Яку суму залучає компанія?

- Чи є вона кращою?

- Чи це конвертована облігація, чи фактичний раунд емісії?

- Чи є у нас права на перетягування, прив’язку, пропорційні та переважні права?

Всі інвестиції, які ми робимо, мають перевагу принаймні 1x ліквідації, тому що ми не хочемо опинитися в ситуації, коли засновники заробляють гроші, а інвестори втрачають гроші. Іншими словами, ми б ніколи не інвестували у звичайні акції. Крім того, термін, на якому я збираюся зосередитися, – це оцінка. Ми дбаємо про оцінку. Це не означає, що ми інвестуємо за низькими оцінками. Я не думаю, що в інвестуванні інтернет-стартапів існує таке поняття, як низька оцінка. Однак ми хочемо інвестувати за справедливою оцінкою, враховуючи потенціал, можливості та команду.

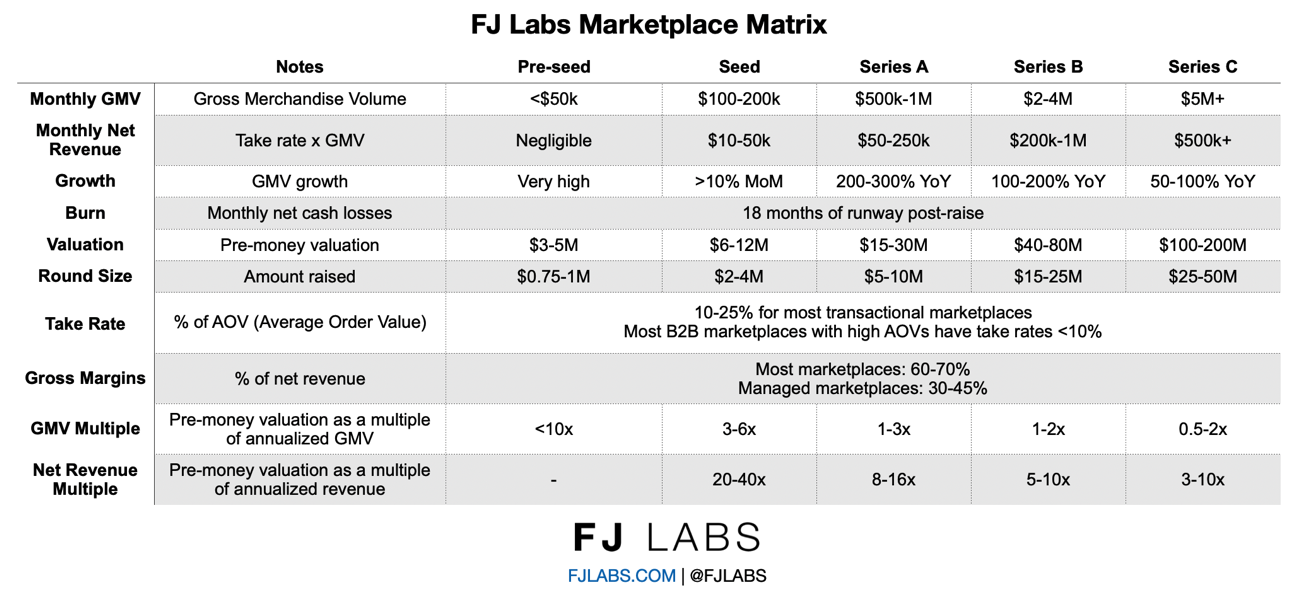

У нашій сфері діяльності, маркетплейсах, існує обґрунтований набір очікувань щодо оцінки та залучення на різних етапах. Я наведу кілька прикладів, але зверніть увагу, що діапазони охоплюють медіану. Є багато винятків, особливо на вищому рівні. Іншими словами, стандартне відхилення є досить високим. Вдруге успішний засновник може залучити набагато більшу суму за значно вищою оцінкою. Компанія, яка зростає набагато швидше, ніж середньостатистична, часто може “пропустити етап”, і її Серія А буде схожа на Серію В, а Серію В – на Серію С. Однак це загальні рекомендації, які мають бути корисними для більшості підприємців.

Окрім залучення потрібної суми на потрібній стадії, венчурні фонди часто спеціалізуються за стадіями. Вам потрібно говорити з правильним венчурним інвестором на правильному етапі. Існує також вбудоване очікування зростання, що вам потрібно перейти від стадії до стадії приблизно за 18 місяців.

У наведених нижче прикладах я говоритиму про маркетплейси з часткою замовлень від 10 до 20%. На етапі передпосівного раунду ви перебуваєте на стадії запуску, у вас немає продажів або вони незначні. Більшість стартапів на стадії pre-seed сьогодні залучають $750 тис. – $1 млн при попередній оцінці в $3-5 млн.

На початковому етапі ви заробляєте від $100 до $200 тис. на місяць, беручи 15%, що дає вам 30 тис. чистого прибутку. Зазвичай ваш чистий дохід становить від $10 до $50 тис. на місяць. Зазвичай ви збираєте 2-4 мільйони доларів при попередніх 6-12 мільйонах доларів. Зараз, після посівного раунду, ви маєте 150 тис. грн на місяць у ВДВ, а до рівня “А” ми очікуємо, що ви зростете з 150 до приблизно 650 тис. грн на місяць з 18-місячним лагом. Іншими словами, очікуваний рівень зростання на цьому етапі становить 300% на рік, або 15% щомісяця.

А ваша серія А, як тільки ви досягнете $500 тис. – $1 млн на місяць у GMV, ви зможете залучити $5-10 млн при попередній оцінці в $15-30 млн. Середній показник становить близько $7 млн при $18 млн до, $25 млн після. Завдяки цьому ми очікуємо, що через 18 місяців ви досягнете $2-4 млн на місяць у GMV. Потім ви можете залучити серію B у розмірі $15-25 млн за попередньою вартістю $40-80 млн. Я додаю нашу внутрішню матрицю ринку як довідник.

Це було нашою внутрішньою системою за замовчуванням протягом багатьох років, але вона обмежувалася ринками з часткою 10-20%, що було нашим хлібом насущним. Однак зараз ми переважно інвестуємо в B2B-маркетплейси, які часто мають ставки 1-5%. Фреймворк також не застосовується до SaaS-бізнесу та електронної комерції.

Крім того, було недостатньо зрозуміло, у кого ви повинні збирати кошти і що ви очікуєте отримати від цього збору. Інвестори та венчурні фонди, як правило, спеціалізуються за стадіями, і вам потрібно говорити з правильним венчурним фондом на правильній стадії. В результаті я переробив матрицю, щоб вона була чіткішою і охоплювала більшість випадків.

Щоб оцінити очікувану тягу на кожному етапі, я перейшов від використання валового обсягу товарообігу (GMV), як показника порівняння, до чистого доходу. Це дозволяє нам зробити тягу порівнянною між різними бізнес-моделями, хоча деякі відмінності зберігаються, оскільки більшість SAAS-бізнесів мають маржу 90%+, тоді як більшість маркетплейсів мають маржу 60-70%, а маржа електронної комерції варіюється.

Незважаючи на те, що існують чітко визначені середні показники по галузі, деякі венчурні фонди не є чутливими до оцінки, оскільки для них єдине, що має значення, – це укладання найкращих угод, які приносять найбільший дохід. Венчур підпорядковується степеневому закону на противагу нормальному гаусівському розподілу. Кожне десятиліття в екосистемі США з’являються 2 супер-єдинороги – стартапи вартістю понад 100 мільярдів доларів, створені в екосистемі США. На них припадає 40% усіх венчурних прибутків. Крім того, кожне десятиліття створюється 20 декакорнів (компаній вартістю понад 10 мільярдів доларів), на які припадає ще 40% усіх венчурних прибутків. Близько 100 єдинорогів, що створюються кожне десятиліття, складають основну частину решти прибутків.

Більшість венчурних фондів грають у “Пауербол”. Вони хочуть бути серед переможців лотереї супер-єдинорогів і готові заплатити все, щоб потрапити до них. Вони не проти втратити гроші на більшості інвестицій. FJ Labs не працює таким чином. Ми хочемо, щоб усі стартапи, в які ми інвестуємо, були життєздатними, тому ми дбаємо про їхню питому економіку та інвестиційну оцінку.

Саме завдяки цьому ми заробляємо гроші на більш ніж 50% стартапів, в які інвестуємо. Ми часто інвестуємо з попередньою оцінкою в $5 млн, а виходимо з компанії з оцінкою в $30 млн, тому що компанія працювала добре, але не масштабувалася, як очікувалося спочатку. Якби ми полювали лише на єдинорогів і були готові переплачувати цим стартапам, ми б втратили гроші на таких інвестиціях.

Зауважте, що ми наполягаємо на “справедливій оцінці” не лише з власних інтересів. Ми вважаємо, що засновники роблять собі ведмежу послугу, коли збирають занадто багато грошей за надто високу ціну. Потім вони оцінюються за досконалість, і якщо справи йдуть не за планом і вони не виростають до своєї оцінки, це може вбити компанію, оскільки мало хто хоче проходити через раунди падіння. Вони психологічно травмують і негативно впливають на таблицю лімітів, оскільки в більшості раундів існують положення проти розмивання. Крім того, люди, які залучають занадто багато капіталу, схильні витрачати його і не бути настільки ефективними, наскільки це можливо.

Звісно, є й контрприклади, коли компанії постійно йдуть попереду тяглової сили й успішно роблять це, як, наприклад, Uber, але на цьому шляху є набагато більше трупів, зокрема й наш власний Beepi.

4. Чи відповідає бізнес нашій тезі про те, куди рухається світ?

Ми зосереджені на маркетплейсах і маємо конкретні тези щодо майбутнього маркетплейсів. Зараз ми зосереджені саме на цьому:

- Вертикалізація горизонтальних (багатокатегорійних) платформ

- Вибирайте маркетплейси

- B2B-маркетплейси

Завдяки тому, що ми бачили так багато угод у багатьох галузях, а також тому, що ми вивчаємо історію та тенденції, ми маємо дуже чітке уявлення про майбутнє цих галузей. У нас є конкретні тези про майбутнє їжі, майбутнє роботи, фінансів, кредитування, нерухомості, автомобілів та багато іншого.

Більшість бізнесів, в які ми інвестуємо, зачіпають багато з цих тем одночасно. Незабаром я напишу детальну статтю в блозі про нашу поточну інвестиційну тезу.

Висновок:

Коли ми оцінюємо стартапи під час двох годинних розмов, ми оцінюємо їх за чотирма параметрами: команда, бізнес, умови угоди та відповідність нашим тезам. Ми хочемо, щоб усі чотири критерії були дотримані одночасно: чудові засновники, з великими бізнесами, залучення коштів на справедливих умовах, відповідно до нашої тези. Якщо ви чудовий засновник, але вважаєте, що ваша оцінка занадто висока або бізнес не є привабливим, ми не будемо інвестувати. Так само, якщо це чудова ідея, чудові умови та повноцінна дисертація, але ми відчуваємо, що команда посередня, ми не інвестуємо.

З цих чотирьох змінних ми трохи гнучкіші щодо тези. Хоча ми здебільшого є інвесторами в маркетплейси, ми також інвестуємо в стартапи, які підтримують маркетплейси, але можуть не бути самими маркетплейсами. У виняткових випадках ми інвестуємо в ідеї, які виходять за рамки, але здаються нам неймовірно привабливими. Ми також підтримуємо засновників, які були успішними для нас у минулому, навіть якщо їхній новий стартап не є маркетплейсом. Так ми інвестували в Archer, стартап електричного літака VTOL. Ми підтримали Брета Адкока та Адама Гольдштейна у їхньому стартапі на ринку праці Vettery, який був проданий Adecco. Ми були раді підтримати їхній новий стартап, незважаючи на те, що у нас не було досвіду в галузі електричних самолітаючих літальних апаратів.

Вимога до сукупного виконання наших чотирьох інвестиційних критеріїв суттєво відрізняється від того, як багато венчурних фондів Кремнієвої долини приймають рішення про інвестування. Вони підтримують чудові команди за будь-яку ціну, незважаючи на поточну економічну ефективність, і очікують, що вони з цим розберуться. Однак, якщо проаналізувати розподіл венчурних прибутків, то наш підхід видається виправданим. 65% інвестиційних раундів не повертають 1х капіталу і лише 4% повертають більше 10х капіталу. Наразі ми маємо 61% реалізованої IRR від наших 218 виходів (включаючи всі невдачі) і заробили гроші на більш ніж половині виведених інвестицій.

Зауважте, що частково ми обрали цей підхід тому, що в минулому більшість єдинорогів і декакорнів вийшли з Кремнієвої долини. Я вирішив жити в Нью-Йорку з особистих причин: Мені подобається тутешнє інтелектуальне, мистецьке та соціальне середовище. Крім того, з Нью-Йорка набагато легше дістатися до Ніцци, де живе моя сім’я, ніж із Сан-Франциско, а різниця в часі з Європою значно менша. Іншими словами, я обрав Нью-Йорк, знаючи, що це зробить мене значно менш фінансово успішним, ніж якби я жив у Кремнієвій долині, оскільки я очікував, що не побачу і не зможу інвестувати в найкращі компанії. Мені було комфортно з цим вибором, тому що я оптимізую своє життя для щастя і самореалізації, а не для фінансових прибутків.

З появою відкритого коду, AWS та революції low-code / no-code ми спостерігаємо демократизацію у створенні стартапів. Компанії створюються та масштабуються в більшій кількості географічних регіонів, ніж будь-коли раніше. Ми бачимо, як супер-єдинороги, такі як Shopify, з’являються за межами Кремнієвої долини (в даному випадку в Торонто). COVID лише прискорює цю тенденцію, оскільки більше компаній, ніж будь-коли, будуються розподіленим способом.

В результаті, я навіть очікую, що наш порівняльний недолік з часом зникне, і ми зможемо інвестувати в більшу кількість єдинорогів на ранній стадії, тим більше, що наш бренд на ринках, який постійно вдосконалюється, дозволяє нам інвестувати навіть в найкращі угоди Кремнієвої долини. На сьогоднішній день ми вже інвестували в 25 компаній, які стали єдинорогами, і ще в 25 компаній, які вже були єдинорогами, але збільшили свою оцінку більш ніж на 1 мільярд доларів після того, як ми інвестували. Незважаючи на покращення обставин, ми залишатимемося дисциплінованими і продовжуватимемо застосовувати наші чотири критерії відбору.

Ось так: як ми оцінюємо стартапи за годину! Тепер, коли ви розумієте, як ми вирішуємо, інвестувати чи ні у ваш стартап, ви повинні вдосконалити свій пітч відповідно.

Щасти вам!