Рік тому в статті ” Ласкаво просимо до бульбашки всього” я стверджував, що безпрецедентне поєднання м’якої монетарної та фіскальної політики підживлює бульбашку в кожному класі активів. Ми спостерігали піну на ринках акцій, криптовалют, нерухомості, землі, сировинних товарів та облігацій, а також повноцінну спекулятивну бульбашку в SPAC. Незвичайна поведінка, як-от короткі сплески, спричинені роздрібною торгівлею, та надзвичайна волатильність – все це вказувало на те, що ми перебуваємо на вершині ринку або близько до неї.

У FJ Labs ми, звісно, були великими бенефіціарами цієї бульбашки, оскільки всі наші інвестиції шалено швидко зростали в ціні. Ми чітко усвідомлювали, що, хоча нам здається, що ми добре справляємося з вибором інвестицій, ми також отримували вигоду від пінистого середовища. У бульбашці ми всі виглядаємо геніями. Ми прийняли мої макроекономічні побоювання близько до серця і продали вторинні активи в деяких з наших високоприбуткових компаній. Це не тому, що ми в них не віримо, навпаки, але це, як правило, єдині позиції, в яких ми можемо отримати певну ліквідність. Крім того, ми зазвичай продаємо лише 50% нашої позиції.

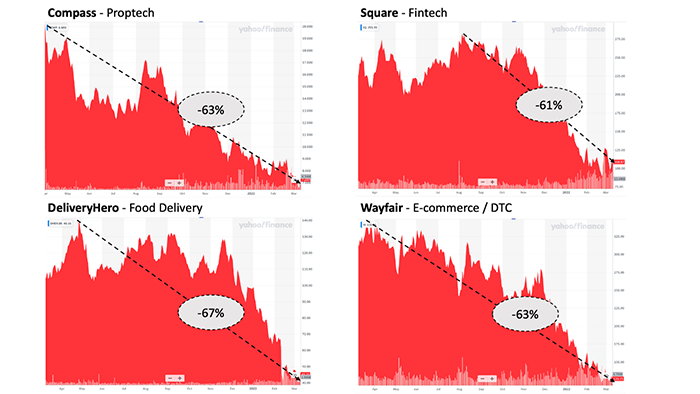

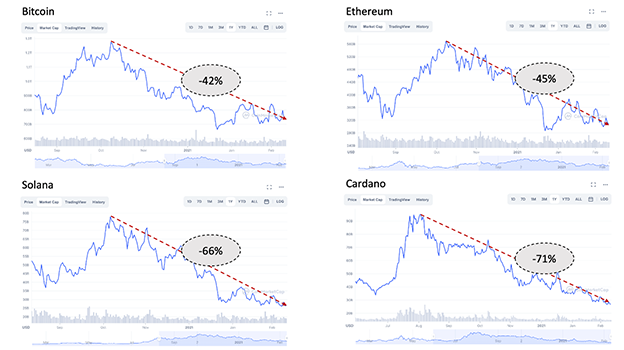

Відтоді ринок скоригувався, особливо це стосується акцій технологічних компаній та криптовалют. 40% акцій Nasdaq впали більш ніж на 50% від піку до дна в кожному технологічному секторі.

Мультиплікатори для публічних технологічних компаній значно зменшилися. Мультиплікатори SaaS зараз знову нижче довгострокової медіани.

Більшість криптовалют також впали більш ніж на 50%.

Виникає питання, що нам тепер робити. У цьому і полягає проблема, оскільки куди ми підемо далі – вкрай невизначено. Раніше у мене було більше впевненості та ясності думок. Наприкінці 1990-х я публікував статті, в яких пояснював, що ми перебуваємо в технологічній бульбашці, і що, хоча вона лусне, це також закладе основу для майбутнього зростання. У середині 2000-х я стверджував у цьому самому блозі, що людям варто орендувати, а не купувати житло, зважаючи на завищені ціни на нерухомість. Як зазначалося вище, рік тому я припустив, що кожен клас активів стає переоціненим. Тепер я можу навести обґрунтовані аргументи, чому все може відновитися, чому все піде не так, і чому ми можемо мати набагато більше негативних наслідків.

Невизначене макро- та геополітичне середовище

A. Оптимістичний випадок

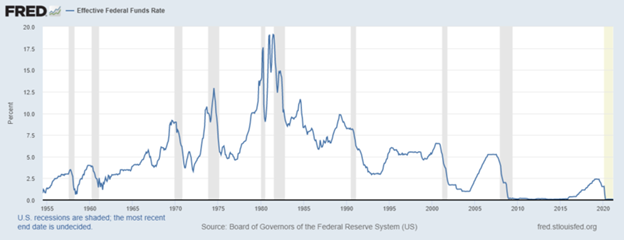

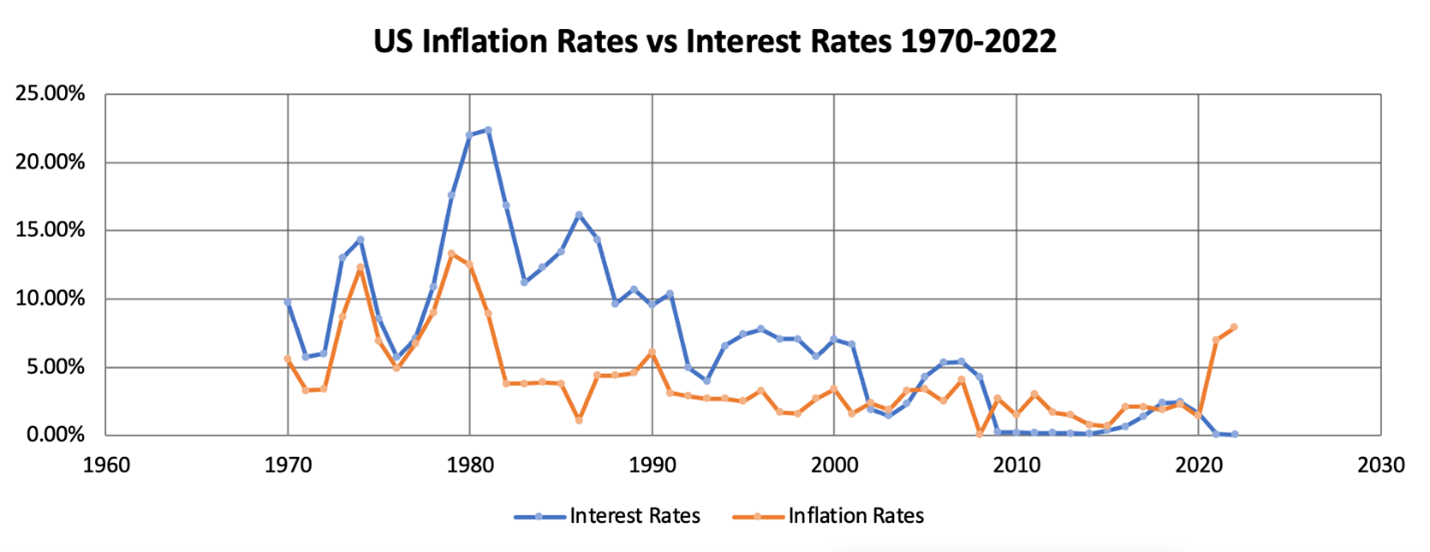

Я хотів почати з оптимістичного випадку, бо в наш час приреченості та похмурості в нього мало хто вірить. Індекс споживчих цін зріс на 7,9% за 12 місяців до лютого 2022 року, що є найбільшим 12-місячним зростанням за останні 40 років. Щоб запобігти інфляції, ФРС, як очікується, підвищить ставки 5 разів цього року щонайменше на 1,5% кумулятивно. Історично склалося так, що більшість стрімких підвищень ставок ФРС призводили до рецесії.

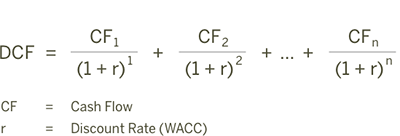

Причиною відкату публічних ринків, особливо ризикових активів, таких як акції технологічних компаній та криптовалюти, є очікуване підвищення відсоткових ставок у США. Причина, чому підвищення ставок більше впливає на ризикові активи, полягає в тому, що ризикові активи мають більшу частину своєї вартості, зумовлену грошовими потоками у віддаленому майбутньому. Вартість компанії – це чиста теперішня вартість майбутніх дисконтованих грошових потоків.

Уявіть собі технологічний стартап, який, як очікується, за 10 років отримає 1 мільярд доларів грошових потоків. Якщо ставка дисконтування становить 0%, то цей майбутній грошовий потік збільшує оцінку компанії на $1 млрд. Однак, якщо ставка дисконтування становить 10%, той самий $1 млрд грошового потоку через десять років збільшує поточну оцінку компанії лише на $385 млн. Коли ми починаємо з дуже низьких ставок, не потрібна велика зміна процентних ставок, щоб мати великий вплив на оцінку, особливо для компаній, де більшість грошових потоків надходить у відносно віддаленому майбутньому.

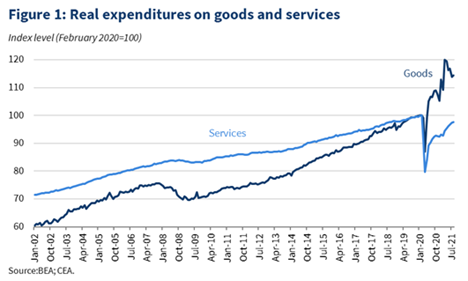

Зараз значна частина зростання інфляції пов’язана з розривом ланцюжка поставок, спричиненим масовим збільшенням попиту на товари. Це, в свою чергу, було пов’язано зі зменшенням попиту на послуги, оскільки споживачі більше не могли подорожувати, ходити в ресторани, кіно тощо.

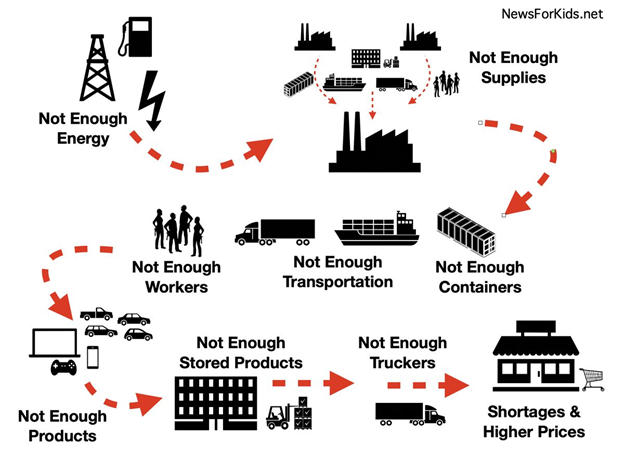

З усім цим додатковим наявним доходом на руках споживачі перейшли до онлайн-покупок. Виявляється, наша інфраструктура не пристосована до такого швидкого масштабування. Кількість контейнеровозів у світі, кількість доступних контейнерів, пропускна здатність наших портів, наявність вантажівок і водіїв, наявність шасі (причепів, які перевозять контейнери) – все це переповнило систему, що забило її. У нас просто не вистачає цих важливих елементів ланцюга постачання або стійких систем, які були б достатньо гнучкими, щоб перенаправляти постачання цих активів туди, де вони потрібні.

Крім того, логістичні мережі електронної комерції принципово відрізняються у своєму географічному та фізичному просторі від мереж традиційного ритейлу. Вони складніші, оскільки ви кешуєте свої запаси, щоб бути ближче до користувачів, замість того, щоб розміщувати все в розподільчому центрі в єдиному хабі. Компанії повинні розміщувати свої склади по всій території Сполучених Штатів, що експоненціально ускладнює завдання. Як наслідок, чим більше людей купували речі онлайн, тим більше ці системи були перевантажені.

Ситуація загострюється війною в Україні, яка призводить до зростання цін на енергоносії та подальшого порушення ланцюгів постачання.

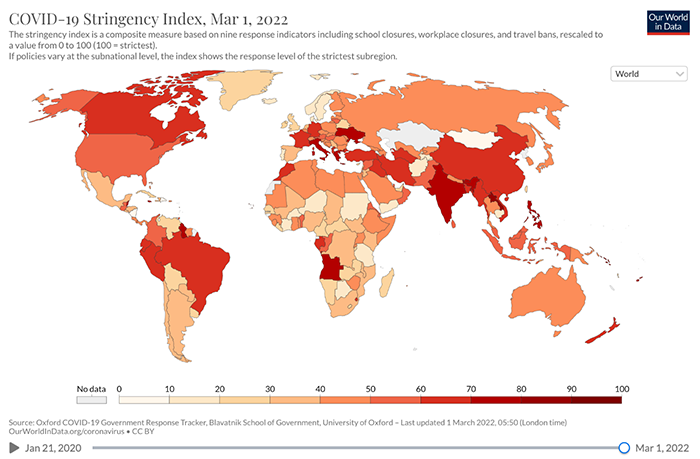

Дозвольте мені тепер сформулювати, як може розвиватися оптимістичний результат. Перехід від послуг до товарів був зумовлений жорсткими обмеженнями, спричиненими COVID.

Уявіть, що тепер, коли всі перехворіли на COVID через Omnicron та/або отримали потрійну вакцинацію, COVID нарешті стає ендемічним. Хоча це може бути з нами ще довго, ми вчимося жити з цим, і держави скасовують усі обмеження, наслідуючи приклад Данії та Великої Британії. Споживачі повертаються до своїх попередніх моделей споживання. Це дозволить розвантажити ланцюги поставок і матиме дефляційний ефект для економіки, оскільки витрати на логістику значно зменшаться.

Крім того, припинення виплат допомоги у зв’язку з COVID має усунути частину надлишкового попиту, який накачувався в економіку. Якщо це відбудеться достатньо швидко, щоб інфляційні очікування не встигли закріпитися, а прохання про щорічне підвищення зарплат на 7% не стало нормою, то інфляційний стрибок виявиться тимчасовим, що дозволить ФРС підвищувати ставки повільніше, ніж очікують ринки.

Ми також перебуваємо на піку невизначеності, війна в Україні негативно впливає на настрої. Якщо вона буде вирішена в найближчі тижні або місяці, це дозволить усунути багато геополітичних ризиків, що нависають над економікою. Я також сподіваюся, що труднощі, з якими зіткнувся Путін в Україні, і суворість економічних санкцій змусили Сі Цзіньпіна передумати щодо можливого вторгнення або анексії Тайваню.

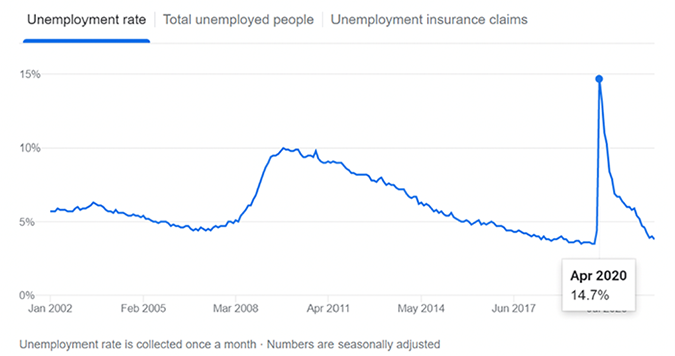

Якщо інфляція та геополітична напруженість знизяться, економіка матиме хороші умови для подальшого зростання та відновлення ринків. Компанії перебувають у гарній фінансовій формі порівняно з іншими періодами, коли назрівала рецесія, з точки зору грошових позицій та боргових зобов’язань. Ми перебуваємо на рівні повної зайнятості, а безробіття в США становить 3,8%. Бюджетний дефіцит різко скорочується, оскільки Конгрес не розглядає подальші пакети допомоги, а додаткові інфраструктурні та соціальні пакети будуть набагато меншими, ніж нещодавні пакети допомоги.

У довгостроковій перспективі технології також повинні допомогти впоратися з інфляцією. Технологія є дефляційною і забезпечує кращий користувацький досвід при менших витратах. COVID призвів до швидкого впровадження технологій у секторах економіки, яких раніше технологічна революція майже не торкнулася: охорона здоров’я, освіта, B2B і навіть державні послуги. Такі економісти, як Тайлер Коуен, який вперше описав “Велику стагнацію”, зараз прогнозують повторне прискорення технологічного зростання.

У 4 кварталі минулого року я б оцінив ймовірність реалізації оптимістичного сценарію на рівні 50%. Зараз, я б сказав, що це близько 33%, але, на жаль, з кожним днем вона зменшується.

B. Випадок стагнації

Оптимістичний сценарій передбачає, що інфляція буде тимчасовою і повернеться до статус-кво анте, що дозволить ФРС підвищити ставку менше, ніж очікувалось. Проблема полягає в тому, що чим довше інфляція залишається вищою за тренд (скажімо, 2 – 2,5%), тим більша ймовірність того, що інфляційні очікування стануть стійкими. Середня погодинна заробітна плата в приватному секторі, з урахуванням сезонного фактору, зросла на 5,1% у лютому порівняно з лютим минулого року. Хоча це все ще нижче за інфляцію, якщо працівники почнуть отримувати автоматичне підвищення зарплати на 7% щороку для боротьби з інфляцією, це закріпить інфляцію на рівні 7%.

Держави, як правило, не схильні до ризику і не поспішають діяти. Вони можуть послаблювати обмеження повільніше, ніж це виправдано. Це дозволить довше тримати попит на товари штучно завищеним, утримуючи ланцюги поставок заблокованими, а ціни – високими. Це, в свою чергу, збільшить ймовірність закріплення вищих інфляційних очікувань.

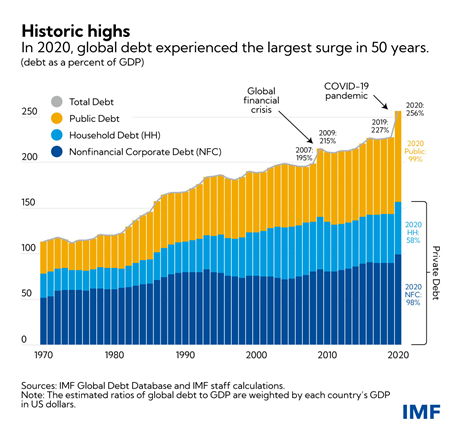

Також зростає відчуття, що багатьох влаштувала б вища інфляція. Глобальний борг знаходиться на рекордно високому рівні – понад 250% ВВП, що робить уряди, корпорації та домогосподарства особливо вразливими до підвищення ставок.

Постійно вища інфляція матиме багато наслідків: зниження купівельної спроможності, зменшення інвестицій, неправильний розподіл капіталу, знецінення заощаджень. Однак у короткостроковій перспективі від’ємні реальні ставки також знизять вартість боргу.

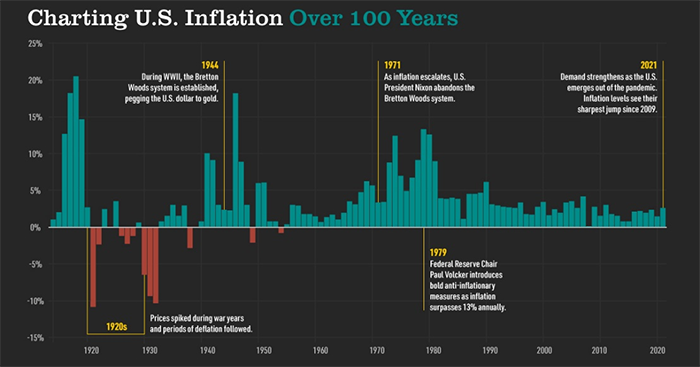

Під час війни держави терпіли вищі темпи інфляції протягом досить тривалих періодів часу, як ви можете бачити на графіку нижче для Першої світової війни, Другої світової війни та війни у В’єтнамі.

Хоча ми перебуваємо на початку російського вторгнення в Україну, нинішня трясовина, в якій опинилися російські війська, може призвести до затяжного конфлікту, створюючи хмару невизначеності, яка впливає на настрої.

Легко зрозуміти, як розвивається сценарій стагнації. Процентні ставки зростають, але недостатньо, щоб протистояти зростанню інфляційних очікувань. Політики та ФРС вирішили прийняти інфляцію, що перевищує тренд. У поєднанні з геополітичною невизначеністю, ми будемо налаштовані на низьке реальне зростання. У цьому відношенні ми можемо почати виглядати так, як багато латиноамериканських країн виглядали протягом десятиліть. Замість того, щоб відстежувати номінальне зростання та показники, ми повинні відстежувати реальні показники. Хоча ринки можуть не впасти суттєво в номінальному вираженні, дуже ймовірно, що реальні оцінки з часом знизяться.

Цей сценарій цілком може бути найбільш вірогідним на даний момент.

C. Песимістичний випадок

Існує реальна можливість того, що найгірше ще попереду, оскільки кількість сценаріїв, які можуть призвести до катастрофічного результату, зростає з кожним днем. Незважаючи на деяке посилення жорсткості, ФРС та уряд все ще проводять вільну монетарну та фіскальну політику за історичними стандартами. Підвищення процентних ставок на 1,5% може бути недостатнім для стримування інфляції. У 1981 році Волкер підняв ставки в США до понад 20%.

- Джерело для процентних ставок: Макротенденції

- Джерело для показників інфляції: The Balance

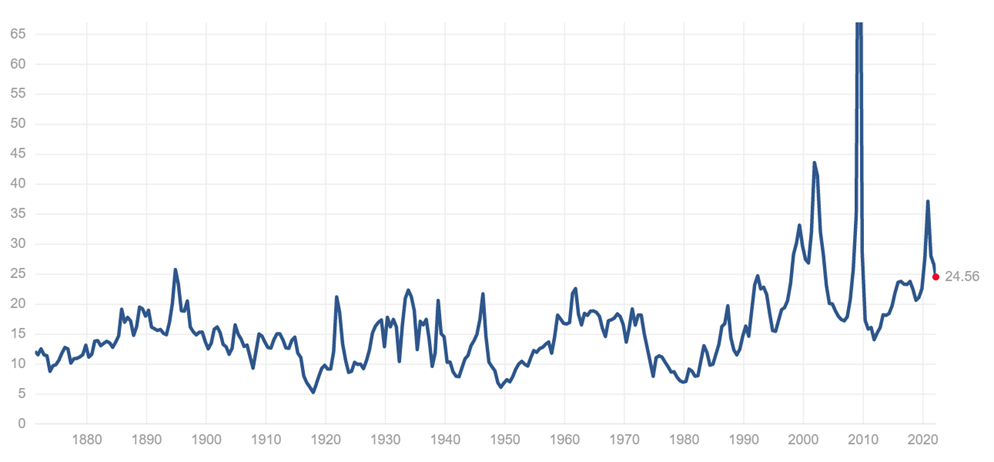

Вам не потрібен сценарій Волкера 2.0, щоб все ще мати значний вплив на ринки та економіку. Навіть 5% ставка, рівень якої востаннє спостерігався у 2007 році, значно сповільнить економіку та знизить оцінки, особливо ризикових активів. Незважаючи на те, що публічні ринки скоригувалися, оцінки залишаються набагато вищими за середні історичні показники.

Коефіцієнт S&P PE з плином часу

Не важко уявити, що оцінки можуть знизитися вдвічі порівняно з нинішнім рівнем, особливо з огляду на те, що прибутки, ймовірно, постраждають через підвищення цін на енергоносії та наслідки виходу з Росії.

Гірше того, є багато інших сценаріїв, які можуть призвести до глобальної фінансової кризи та загального “несприйняття ризику”. Політики, громадськість і преса схожі на Око Саурона. Вони можуть зосередитися лише на одному питанні за раз. Довгий час це був Трамп, потім COVID, а тепер російське вторгнення в Україну. Я часто задавався питанням, чи не буде після COVID привернута увага до невпинного зростання рівня державних боргів у багатьох країнах під час COVID.

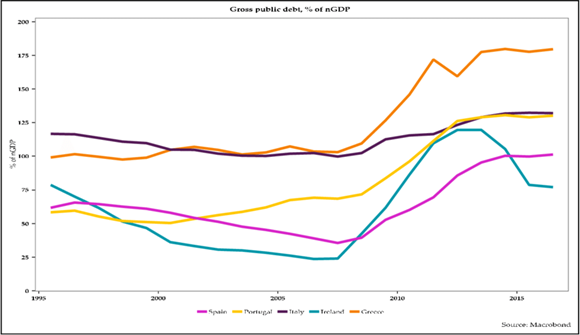

В Італії, Греції, Іспанії та Португалії за останні кілька років відбулося значне зростання державного боргу.

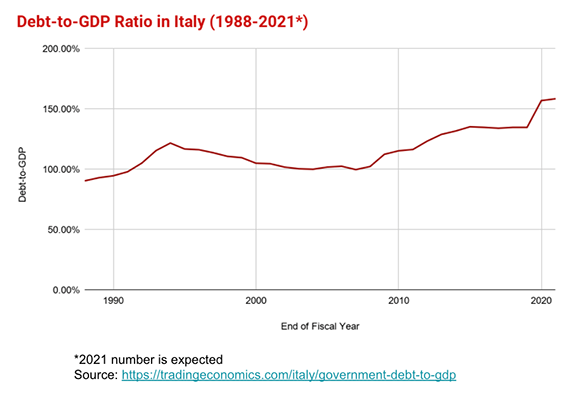

За останні 15 років відношення боргу Італії до ВВП зросло зі 100% до понад 150%.

Криза довіри до італійського боргу може поставити під загрозу краху весь європроект. Грецька боргова криза спричинила масштабну світову фінансову кризу. Італійська економіка в десять разів більша, і криза була б у стільки ж разів сильнішою. За такого сценарію вся фінансова система може впасти. Багато банків будуть вразливі до боргів суверенної держави, що оголосила дефолт. Банки остерігатимуться торгувати один з одним, оскільки це пов’язано з ризиком контрагента, як це сталося під час Великої рецесії 2007-2009 років.

Така криза також може бути спричинена дефолтом країни, що розвивається, або просто дефолтом великого банку з різних причин, у тому числі, можливо, через надмірну залежність від Росії. Зокрема, Credit Suisse та UBS відчувають себе вразливими. Вони опинилися в епіцентрі кожної нещодавньої міжнародної катастрофи, пов’язаної з поганим кредитуванням, наприклад, Archegos, Greensil, Luckin Coffee тощо. Кредити в іноземній валюті самі по собі становлять близько 400% ВВП Швейцарії. Офіційно активи швейцарської банківської системи становлять ~ 4,7x ВВП, але це без урахування позабалансових активів. Враховуючи це, можна припустити, що співвідношення ~9,5х10х є більш точним.

Швейцарія здавна вважається безпечною гаванню з процвітаючою і стабільною економікою та однорідним населенням. Я підозрюю, що під час наступної кризи швейцарські банки виявляться занадто великими, щоб їх можна було врятувати, а не занадто великими, щоб збанкрутувати, і можуть потягнути за собою всю швейцарську економіку.

Це не є безпрецедентним. Протягом багатьох років, що передували світовій фінансовій кризі, Ісландія широко сприймалася як історія економічного успіху, отримуючи похвалу від МВФ та елітних коментаторів. Мало хто помітив, що за сім років до 2008 року три найбільші банки Ісландії – Kaupthing, Glitner та Landsbanki – розпочали вражаючу кредитну експансію, яка призвела до того, що їхні сукупні активи зросли до рівня, що в 11 разів перевищує ВВП Ісландії (порівняно з менш ніж в 1 раз до цього). Окрім величезних кредитних портфелів, ісландські банки посилили свій ризик поганим андеррайтингом дуже сумнівних позичальників, часто деномінованих не в місцевій кроні (наприклад, близько 50 млрд. євро кредитів у євро проти лише близько 2 млрд. євро депозитів у євро). Коли на початку 2008 року ліквідність вичерпалася і люди почали ставити під сумнів платоспроможність 3 великих ісландських банків, їхній величезний розмір відносно загального ВВП Ісландії означав, що Центральний банк Ісландії був неспроможний ефективно діяти як кредитор останньої інстанції. Результатом став повний крах банківської системи, м’який суверенний дефолт та економічна депресія, оскільки сама Ісландія була змушена отримати масштабну допомогу від МВФ. Крона обвалилася на ~35% по відношенню до євро, а капіталізація ісландського фондового ринку впала на понад 90%.

Ми не можемо ігнорувати інші фактори ризику. У післявоєнний період у США кожен випадок, коли ціна на нафту перевищувала 100 доларів за барель у реальному вираженні, супроводжувався рецесією. Ця картина повторювалася у 1973, 1979, 1990 та 2007 роках.

Геополітична напруженість також може загостритися. Те, що Росія застосує тактичну ядерну зброю в Україні, вже не є чимось неймовірним. Конфлікт може легко охопити інші країни. Незрозуміло, де наша червона лінія і що станеться, якщо Росія здійснить кібератаки на інфраструктуру наших союзників по НАТО, наприклад. Також можливо, що Сі Цзіньпін робить ставку на Тайвань, поки ми відволікаємося на Україну, що загрожує глобальній стабільності.

У недалекому минулому я приписував усім цим сценаріям низьку ймовірність, але зараз вони стають все більш і більш вірогідними і з кожним днем стають все більш правдоподібними.

Висновки на макрорівні

Зараз існує більше ризиків зниження, ніж підвищення, оскільки я оцінюю оптимістичний сценарій на рівні 33% (і він знижується). Коли справа доходить до перемикання між страхом і жадібністю, настав час боятися більше. Однак на ведмежих ринках робляться статки. Як казав Баффет, ми повинні боятися, коли інші жадібні, і бути жадібними, коли інші бояться.

Щоб позиціонувати себе як інвесторів або засновників, які можуть грати в атаці на ведмежому ринку, ми повинні діяти на випередження до того, як ведмежий ринок матеріалізується. Як для інвесторів, так і для засновників, висновок простий: збирайте гроші на війну зараз. Для засновників це означає залучення достатньої кількості готівки, щоб вижити і навіть потіснити конкурентів у важкі часи. Для інвесторів це означає підвищення ліквідності в очікуванні можливості придбати привабливі активи за копійки або копійки за долар.

Фізичним особам слід намагатися отримати довгострокові фіксовані іпотечні кредити за сьогоднішніми низькими ставками, поки це ще можливо. Я б також рекомендував максимізувати суму кредитів без права регресу, які ви можете взяти під заставу свого житла за низькою 30-річною фіксованою ставкою. Інфляція зменшить ваше боргове навантаження. Наприклад, нещодавно я переглянув умови іпотеки на свою квартиру в Нью-Йорку.

Незважаючи на високу інфляцію, я б тримав достатню кількість готівки на руках. Поки його вартість здувається, це дає вам можливість дешево купити активи, якщо відбудеться велика корекція. Саме тому ми дотримувалися агресивної вторинної стратегії протягом останніх 12 місяців. Зауважте, що я тримаю свої гроші в децентралізованих фінансах і страхую їх як засіб отримання доходу з низьким ризиком, що перевищує інфляцію. Я працюю над тим, щоб поділитися рішенням, яке використовую сам, з набагато ширшою групою.

Засновники повинні збирати кошти зараз, стежачи за економікою своїх підрозділів, і не допустити прогорання. Мультиплікатори приватних ринків ще не стиснулися до рівня публічних ринків. Враховуючи потенційне мультиплікативне стиснення, ви можете отримати ту саму оцінку сьогодні, що й через 1 рік, незважаючи на те, що у вас був 1 рік зростання.

Історія перемагає макрос

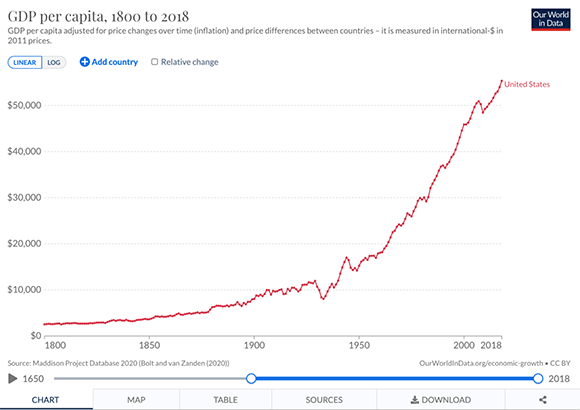

Я хочу залишити вас на оптимістичній ноті. Хід історії бере гору над макроекономічним циклом. Вони просто працюють в іншому часовому масштабі. Останні двісті років – це історія економічного зростання, рушійною силою якого була людська винахідливість. Протягом тривалого часу рецесії та війни майже не реєструються. Навіть Велика депресія, хоч і неприємна для переживання, є лише проблиском в історії прогресу.

За останні 40 років ми бачили незліченну кількість криз і крахів: рецесію 1981-1982 років, “чорний понеділок” у жовтні 1987 року, рецесію 1990-1991 років, вибух бульбашки доткомів та 11 вересня і відповідну рецесію 2001 року, Велику рецесію 2007-2009 років і рецесію, спричинену COVID-19, на початку 2020 року. Протягом усього цього часу, якщо ви інвестували в технології, ви зробили правильний вибір.

Мій поточний розподіл активів виглядає наступним чином: 60% неліквідних стартапів на ранніх стадіях, 10% публічних технологічних стартапів (компанії з портфеля, які вийшли на IPO і які я ще не продав, щоб реінвестувати), 10% криптовалют, 10% нерухомості та 10% готівки.

Ми все ще на початку технологічної революції, а програмне забезпечення продовжує поглинати світ. Я оптимістично налаштований, що ми побачимо повторне прискорення зростання, зумовленого технологіями. Ми будемо використовувати технології для вирішення проблем сучасності: зміни клімату, нерівності можливостей, соціальної несправедливості та кризи фізичного і психічного здоров’я.

Таким чином, разом з FJ Labs я продовжуватиму активно інвестувати в технологічні стартапи на ранніх стадіях, які вирішують світові проблеми. Макроекономічний прогноз на наступні кілька років може бути відстійним, але, зрештою, не має значення. Мене більше хвилюють дивовижні компанії, які ми збираємося створити, щоб створити кращий світ завтрашнього дня, соціально свідомий світ рівності можливостей і достатку.