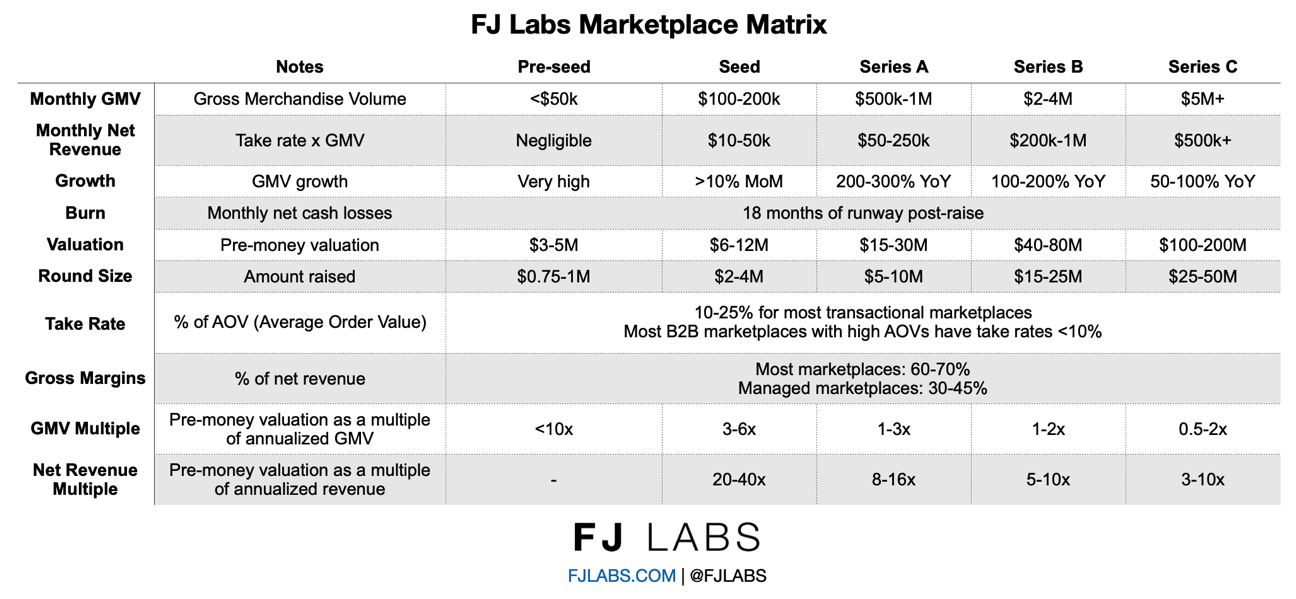

Некоторое время назад я опубликовал матрицу, которую FJ Labs использует для оценки стартапов на рынке. В течение многих лет она была нашей внутренней системой по умолчанию, но ее возможности ограничены торговыми площадками с коэффициентом поглощения 10-20%, которые раньше были нашим хлебом и маслом. Однако сейчас мы в основном инвестируем в B2B-рынки, которые обычно имеют 3-5%-ный коэффициент использования. Система также не применима к предприятиям SAAS и предприятиям электронной коммерции.

Кроме того, было недостаточно ясно, от кого следует привлекать средства и что ожидать от доходов, полученных в результате привлечения средств. Инвесторы и венчурные фонды обычно специализируются по стадиям, и Вам нужно разговаривать с правильным венчурным фондом на правильной стадии. В результате я переделал матрицу, чтобы она стала более понятной и охватывала большинство случаев.

Чтобы рассмотреть ожидаемую прибыль на каждом этапе, я перешел от использования валового товарного объема (GMV) в качестве эталонной метрики к чистому доходу. Это позволяет нам сделать показатели, сопоставимые для разных бизнес-моделей, хотя некоторые различия все же сохраняются: большинство SAAS-компаний имеют прибыль более 90%, в то время как большинство торговых площадок имеют прибыль 60-70%, а маржа электронной коммерции варьируется.

Обратите внимание, что здесь также подразумевается, что Вы перейдете со стадии на стадию примерно за 18 месяцев.

Обратите внимание, что приведенные выше диапазоны охватывают медиану. Есть много исключений, особенно в высшем сегменте. Другими словами, стандартное отклонение довольно велико. Во второй раз успешный основатель может привлечь средства по гораздо более высокой оценке. Компания, развивающаяся гораздо быстрее, чем в среднем, часто может «пропустить стадию», и ее серия А будет выглядеть как серия Б или серия Б — как серия С. Однако это общие рекомендации, которые должны быть полезны для большинства предпринимателей.

Для справки я также прилагаю оригинальную матрицу FJ Labs Marketplace Matrix.