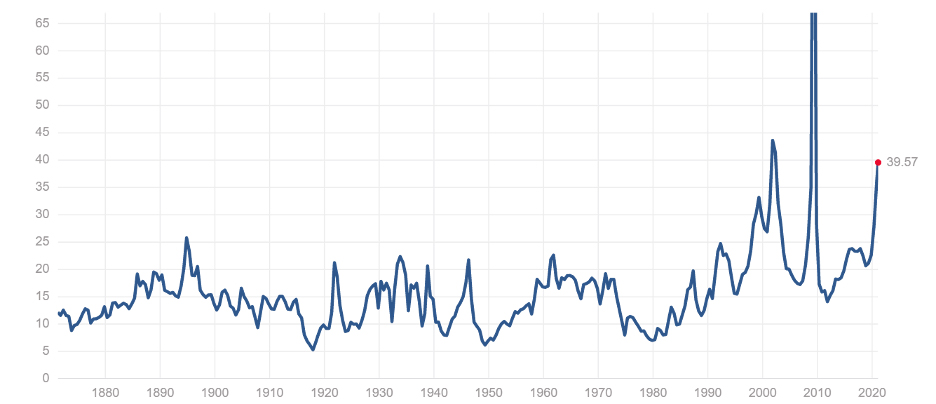

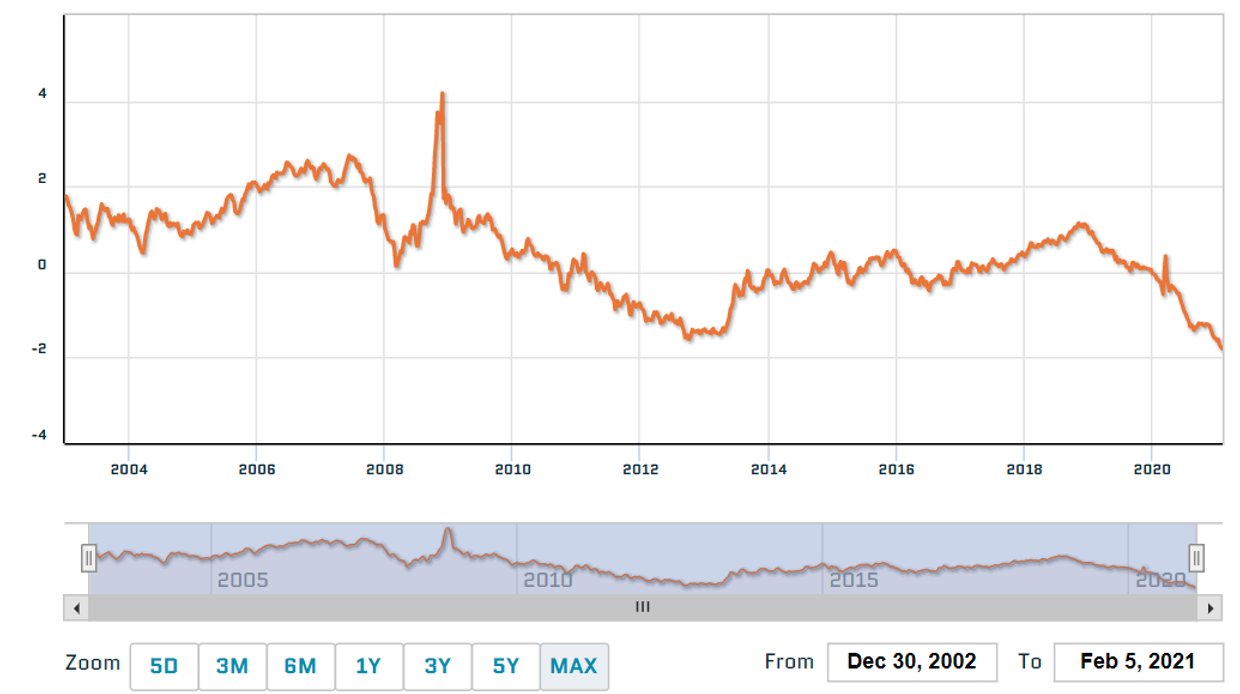

Semnele de avertizare ale maniei pieței sunt peste tot. Ratele P/E sunt ridicate și în creștere. Bitcoin a crescut cu 300% într-un an. Există o avalanșă de oferte publice inițiale ale SPAC. Prețurile imobilelor cresc rapid în afara orașelor mari și dense.

S&P 500 PE Ratio

Prețurile BTC în ultimele 12 luni

Acestea, împreună cu presiunile de vânzare cu amănuntul, mini-bule și volatilitatea crescută sunt simptome ale unei bule.

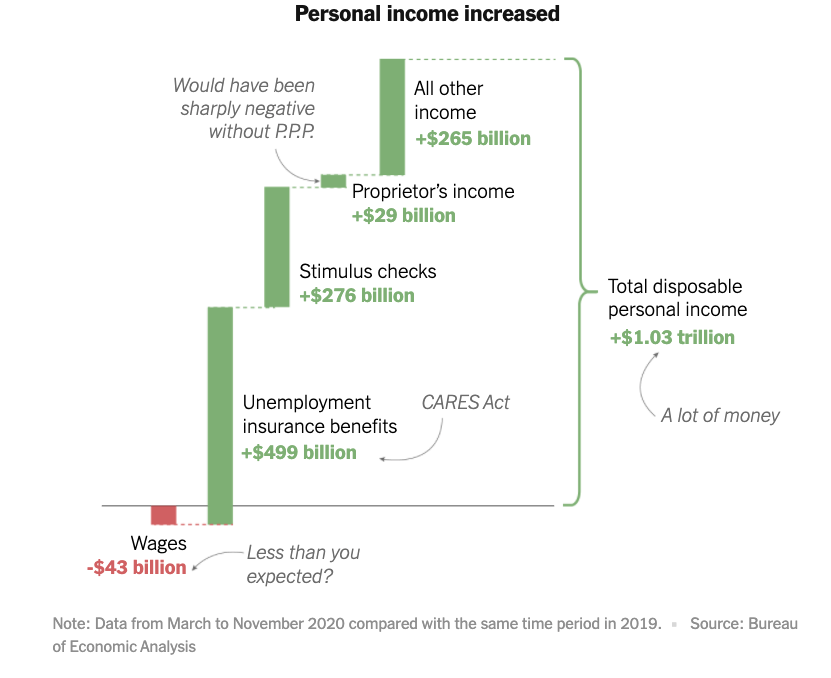

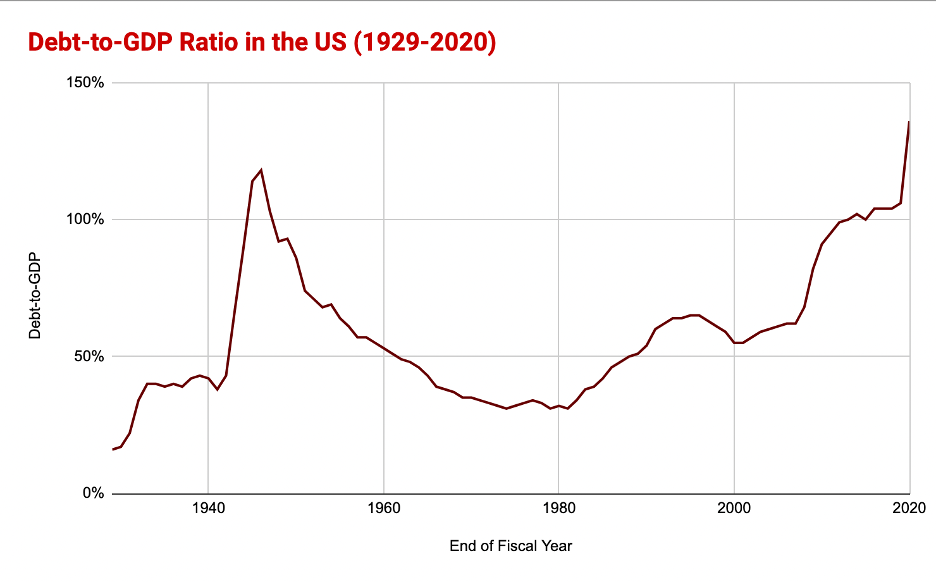

La prima vedere, faptul că ne aflăm într-o bulă ar putea părea surprinzător, în condițiile în care milioane de oameni sunt șomeri sau subocupați. Cu toate acestea, în timpul pandemiei, venitul personal a crescut cu peste o mie de miliarde de dolari datorită nivelurilor istorice de stimulare fiscală guvernamentală.

Salariile au scăzut doar cu 43 de miliarde de dolari din martie până în noiembrie. În timp ce mulți lucrători din domeniul serviciilor de nivel inferior și-au pierdut locurile de muncă, locurile de muncă profesionale mai bine plătite nu au fost afectate, iar unele locuri de muncă cu calificare redusă au cunoscut un boom, cum ar fi depozitarea și magazinele alimentare, ceea ce a dus la pierderi mai mici decât s-ar fi putut anticipa.

Amploarea programelor de sprijin guvernamental a fost fără precedent. Programele de asigurare de șomaj au pompat 499 de miliarde de dolari în buzunarele americanilor. Cecurile de stimulare de 1.200 de dolari pentru majoritatea gospodăriilor americane au adăugat alte 276 de miliarde de dolari. În total, americanii au avut cu peste 1.000 de miliarde de dolari mai mult venit după impozitare în perioada martie-noiembrie 2020, decât în 2019. Ca urmare, numărul de declarații de faliment din SUA a atins în 2020 un minim al ultimilor 35 de ani!

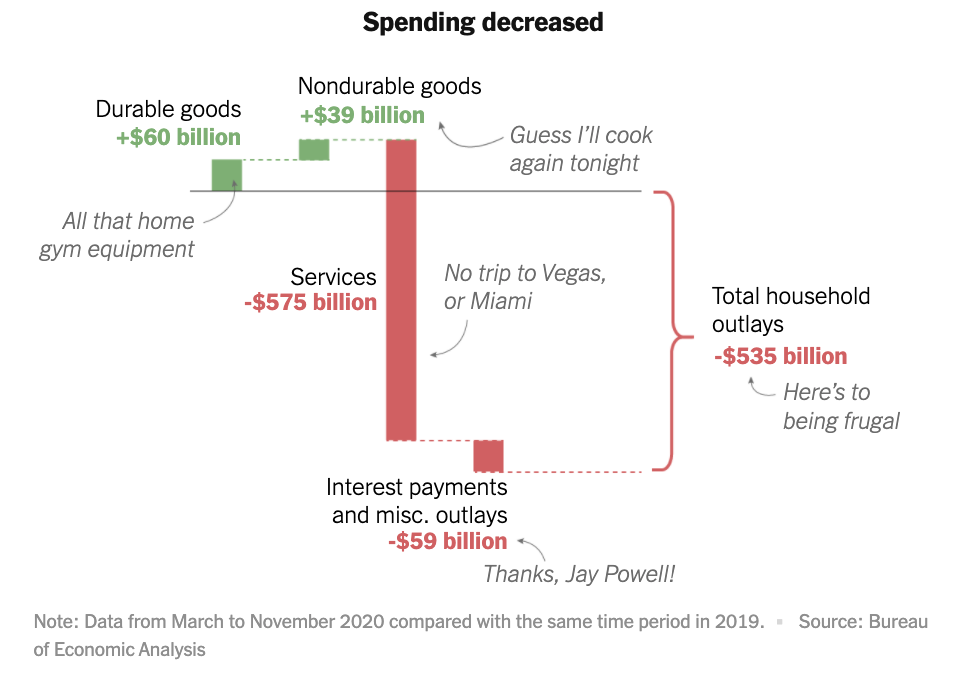

În plus, cheltuielile discreționare au scăzut dramatic. Cheltuielile cu serviciile au scăzut cu 575 de miliarde de dolari, deoarece oamenii nu au mers în vacanță, la restaurante, cinematografe, săli de sport, concerte etc. În timp ce americanii au cheltuit ceva mai mult pe bunuri de folosință îndelungată, cheltuielile totale au scăzut totuși cu 535 de miliarde de dolari.

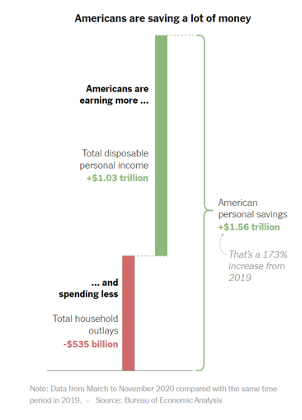

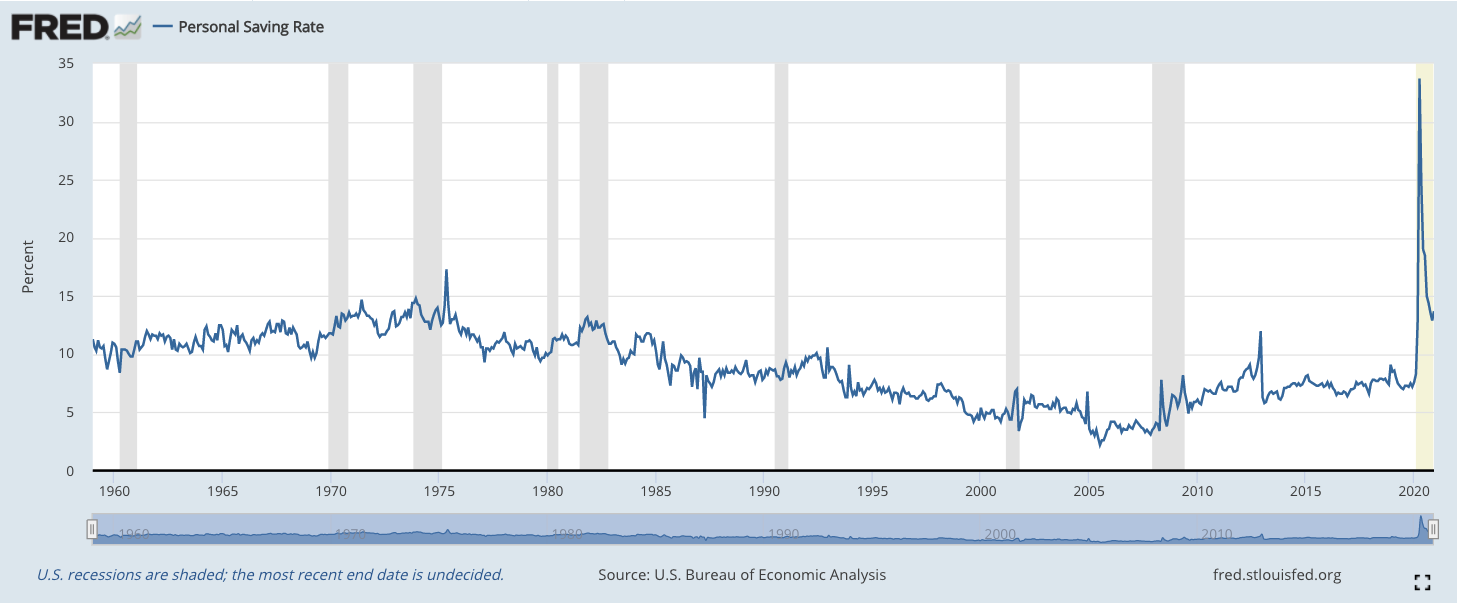

În combinație cu creșterea veniturilor personale, americanii au economisit 1.500 de miliarde de dolari în plus!

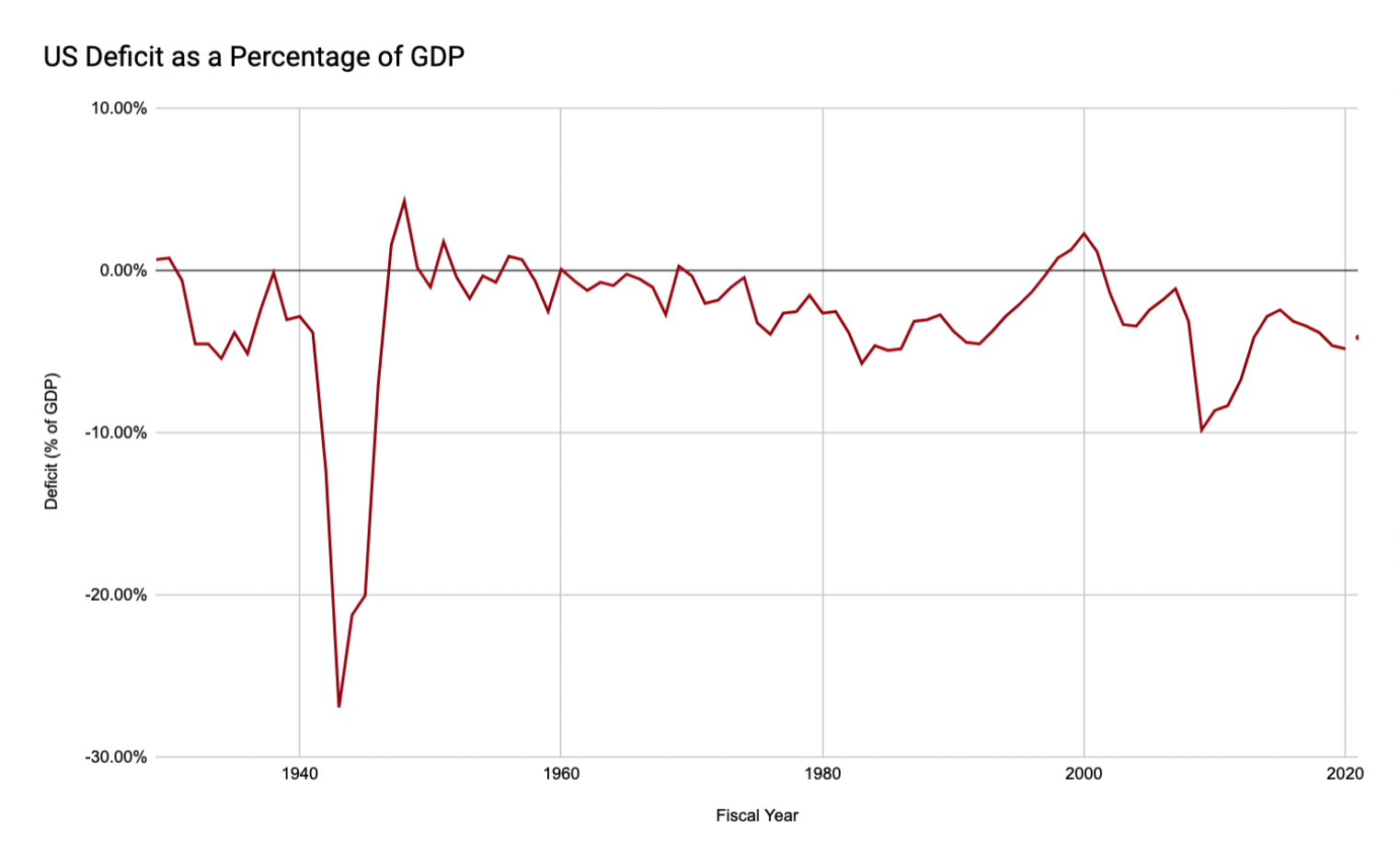

În timp ce o parte din acești bani în plus au fost investiți în depozite, o mare parte din ei au fost investiți, ceea ce a dus la creșterea prețurilor activelor. Acest lucru se adaugă la valul de lichidități dezlănțuit de Rezerva Federală și la angajamentul acesteia de a menține ratele aproape de zero – de fapt, ratele reale sunt acum sub zero.

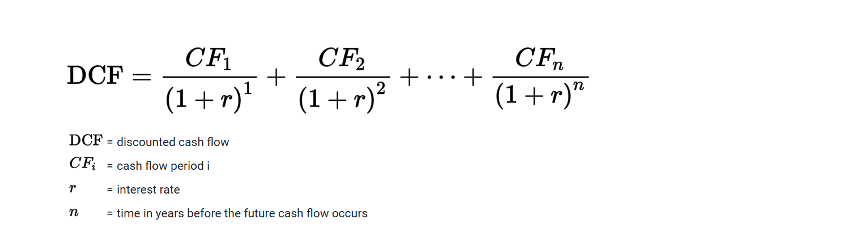

Valoarea prețurilor activelor ar trebui să fie valoarea actualizată netă a fluxurilor de numerar viitoare actualizate ale acestora.

Ratele dobânzilor apropiate de 0 pot justifica evaluări mult mai mari. Dacă credeți că ratele vor rămâne aproape de 0 pentru totdeauna, evaluările actuale sunt de fapt rezonabile. Eu, unul, nu cred că este cazul, având în vedere că majoritatea guvernelor din lume suferă de o deteriorare a pozițiilor fiscale din cauza creșterii nesustenabile a deficitelor și a datoriilor.

Va veni ziua bilanțului, dar s-ar putea să nu fie atât de curând pe cât am crezut în actualizarea mea de sfârșit de an. Bănuiesc că am strigat lupul prea devreme. În viitorul apropiat, lumea va rămâne mai preocupată de combaterea COVID decât de consecințele creșterii datoriei publice. În plus, creșterile preconizate ale cheltuielilor publice și private ar trebui să stimuleze și mai mult economia.

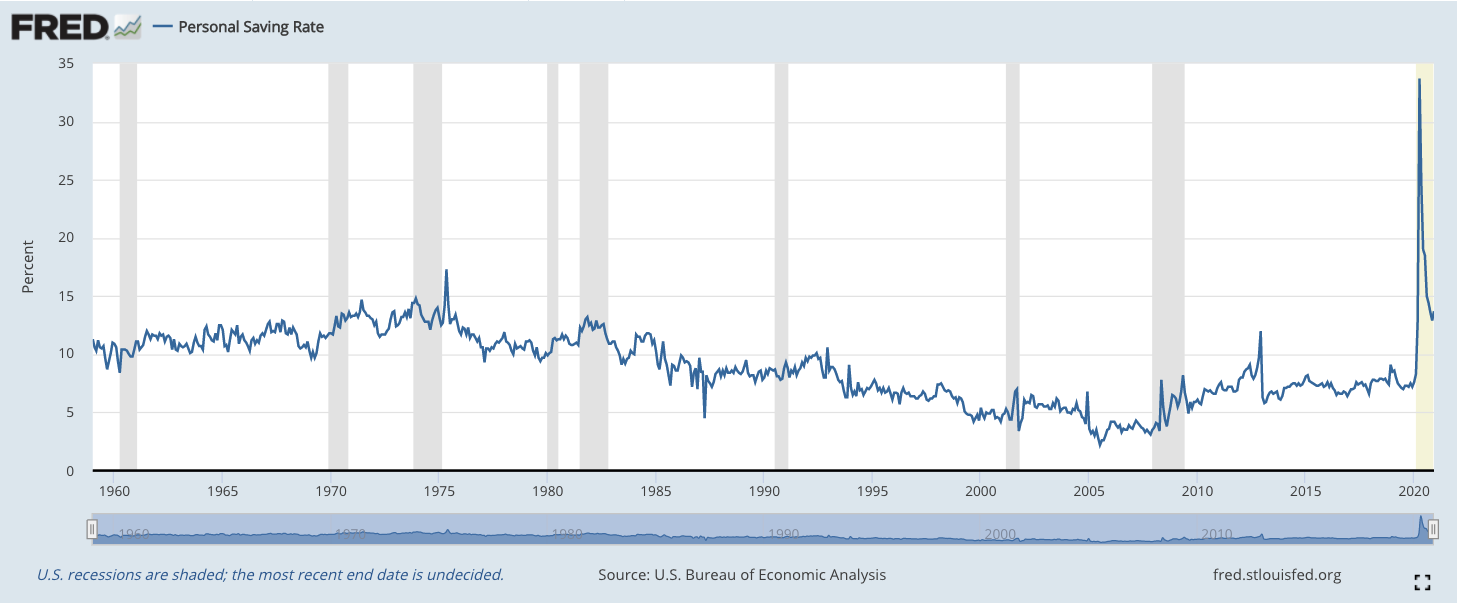

Rata de economisire din SUA a fost de aproximativ 7% în cea mai mare parte a ultimului deceniu. Deși a scăzut de la vârful de 33% atins în aprilie, acesta se situează încă în jurul valorii de 13%. Bănuiesc că, odată ce COVID va fi în spatele nostru, va avea loc o petrecere care va pune capăt tuturor petrecerilor. Oamenii vor călători, vor petrece și vor cheltui ca și cum nu ar exista ziua de mâine. Dacă rata de economisire va reveni la nivelul de 7% de dinainte, acest lucru va însemna un plus de 1 200 de miliarde de dolari în cheltuieli. În plus, mai există un alt pachet de stimulare de 1,9 trilioane de dolari care probabil include 1.400 de dolari în plăți directe, ceea ce alimentează și mai mult focul.

Cu alte cuvinte, cred că mai avem un drum de parcurs până când această bulă va exploda. În timpul bulei tehnologice, scriam că era evident că ne aflăm într-o bulă cu ani înainte ca aceasta să se spargă. De asemenea, în timpul bulei imobiliare, mi-am avertizat toți prietenii să nu cumpere proprietăți imobiliare începând cu 2004. Date fiind circumstanțele, este mai probabil să ne aflăm în 1998 sau 1999 decât în februarie 2000.

Cum se va sfârși totul?

Bulele prețurilor activelor pot exploda în absența unei crize financiare, așa cum s-a întâmplat în timpul bulei tehnologice. Nu putem spune când sentimentul investitorilor nu va mai fi la fel de optimist ca acum și probabil că va veni după orgia de cheltuieli la care mă aștept după ce vom lăsa în urmă COVID.

Cu toate acestea, se pregătesc probleme, având în vedere toate datoriile guvernamentale și corporative în exces din COVID. Există mai multe modalități de a ieși din această situație.

1. Ne maturizăm din ea

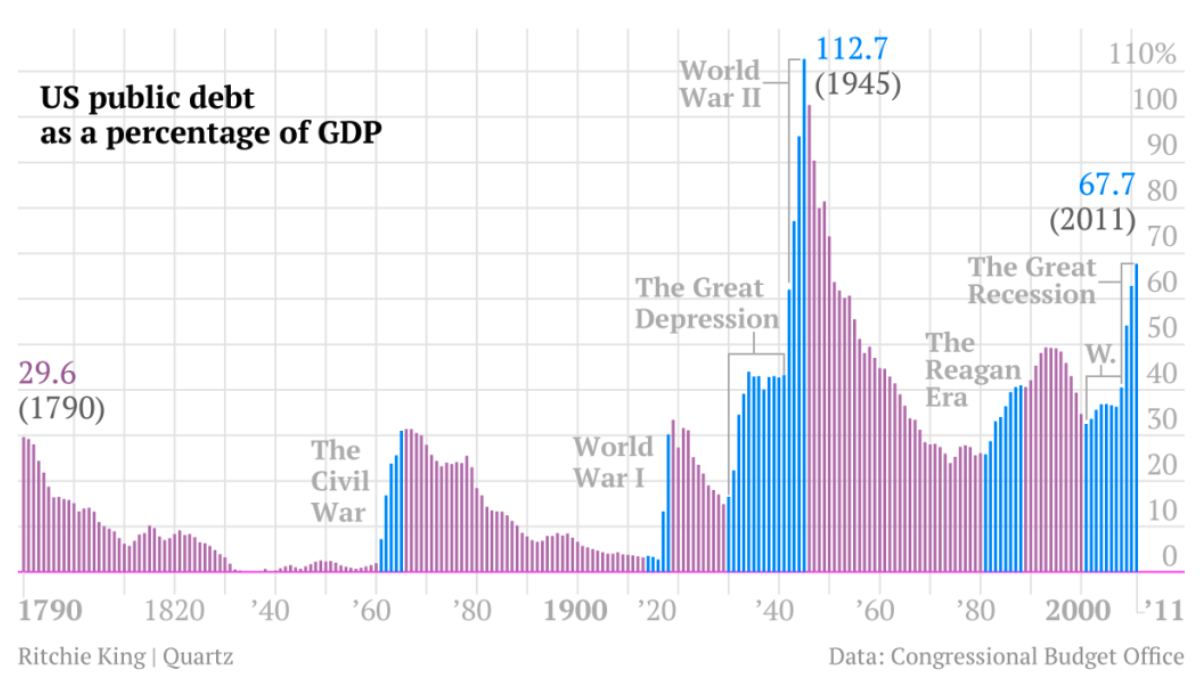

Acest lucru nu este fără precedent. În timpul Primului și celui de-al Doilea Război Mondial, datoria publică a crescut vertiginos. Cu toate acestea, după ambele războaie, a existat o creștere economică puternică, datorată cererii puternice de consum și investițiilor. Se poate întâmpla din nou. După câteva decenii de stagnare a creșterii productivității, s-ar putea să ne aflăm în pragul unui boom al productivității. COVID a dus la o creștere masivă a adoptării plăților digitale, a telemedicinei, a automatizării industriale, a educației online, a comerțului electronic și a muncii la distanță. În plus, viteza de dezvoltare a vaccinurilor cu ARNm ne dă speranța că în domeniul asistenței medicale se anunță și mai multe inovații.

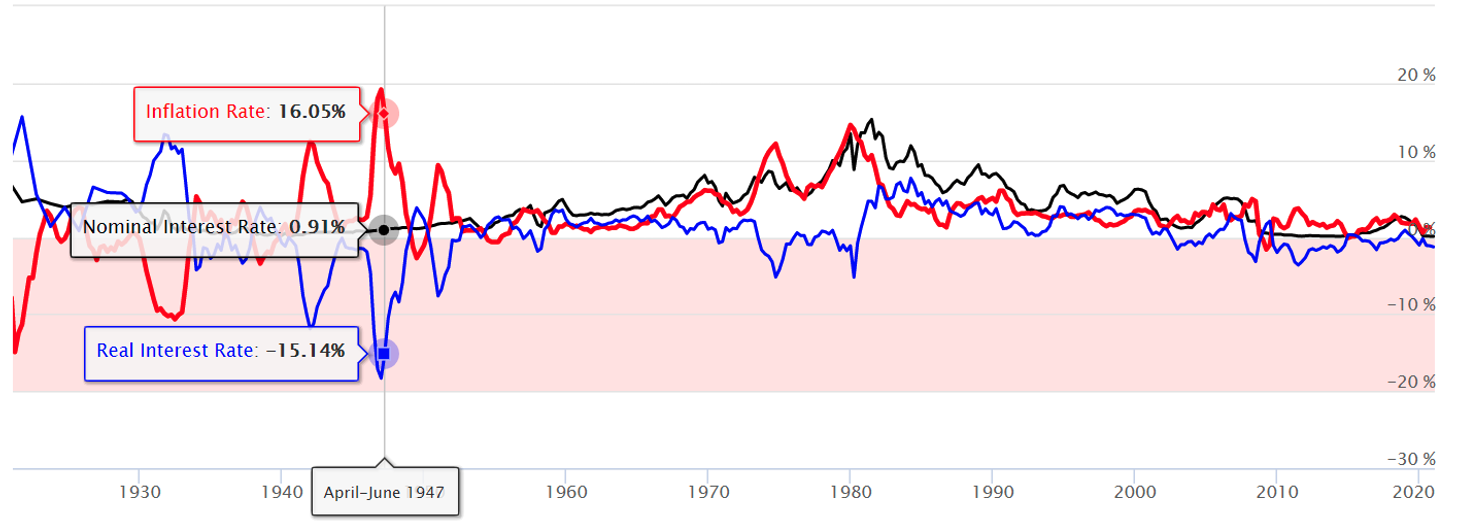

2. Se umflă

De asemenea, Statele Unite încearcă în mod clar să crească inflația nominală pentru a menține ratele reale negative, ceea ce ajută guvernul să elimine efectul de levier, așa cum a făcut după cel de-al doilea război mondial. Ratele reale sunt acum din nou negative.

Rata curbei de randament a trezoreriei pe 5 ani din SUA

Având în vedere amploarea stimulentelor și creșterea preconizată a cererii, bănuiesc că vor reuși să împingă inflația nominală peste 2%, așa cum vizează Fed.

Rețineți că un astfel de rezultat nu este întotdeauna garantat. Japonia nu a reușit să creeze inflație în cea mai mare parte a ultimilor 30 de ani, în ciuda cheltuielilor publice masive și a relaxării cantitative. De asemenea, se poate depăși și crea o inflație ridicată, așa cum a arătat Zimbabwe în ultimele două decenii.

O inflație controlată în intervalul 2-3% ar fi rezultatul ideal.

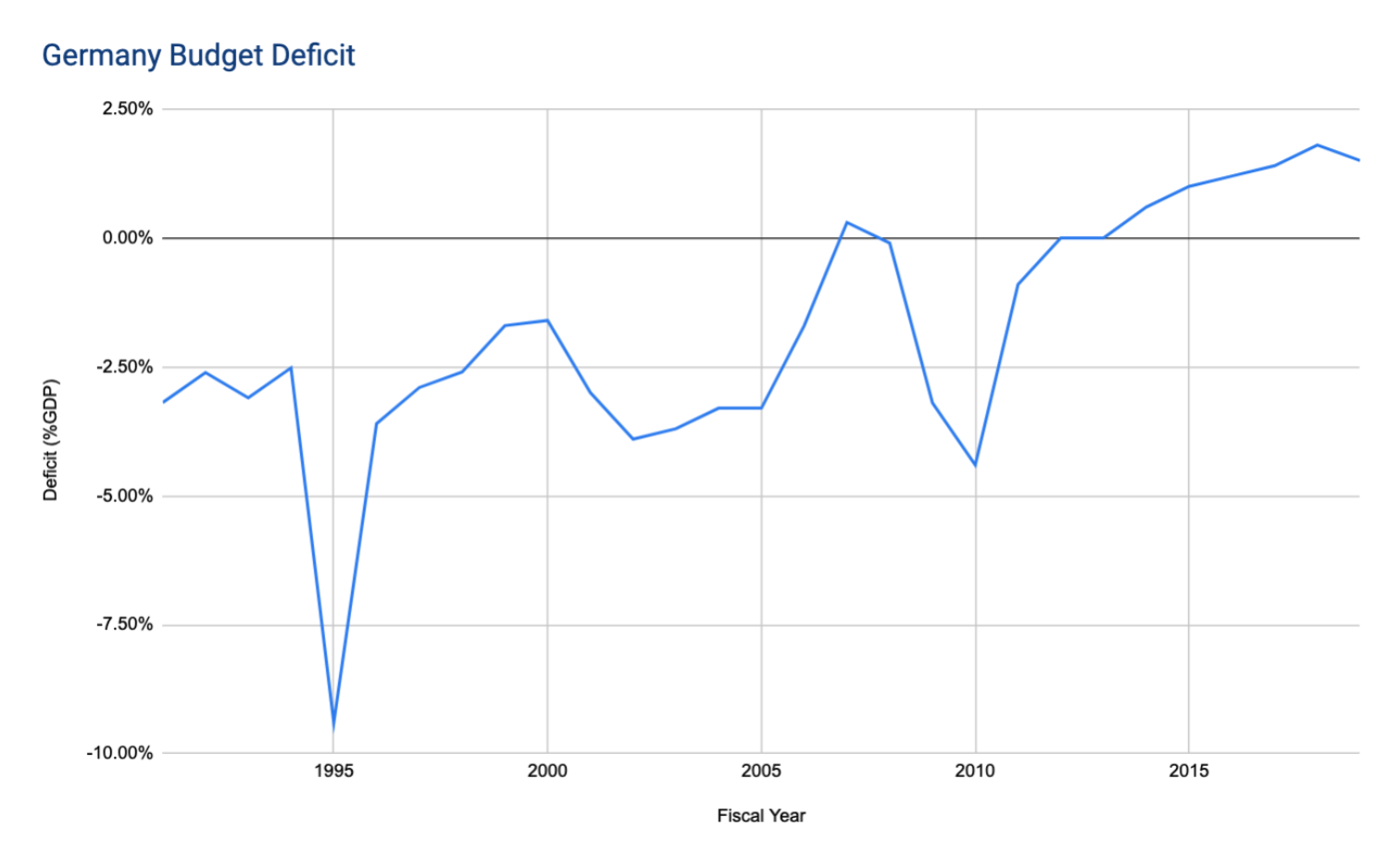

3. Avem excedente

După ambele războaie mondiale, a existat un puternic consens social și politic în favoarea restrângerii bugetare și a reducerii datoriilor.

Germania și-a redus ponderea datoriei în PIB de la 82,4% în 2010 la 59,8% în 2019 prin realizarea de excedente.

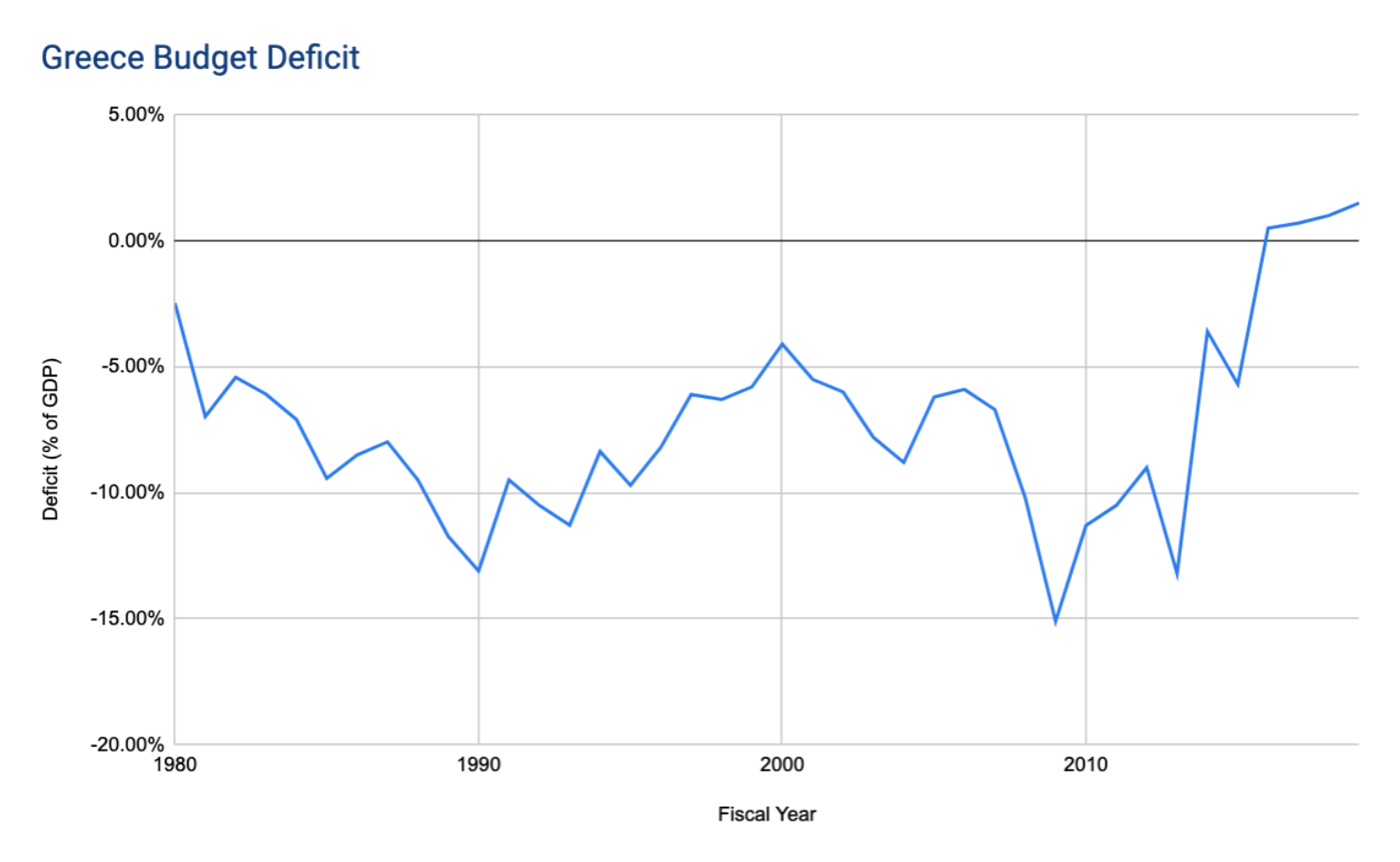

De asemenea, Grecia a fost forțată să înregistreze excedente și să se îndrepte în ceea ce privește risipa, ca parte a condițiilor de salvare.

Perspectiva mea asupra a ceea ce se va întâmpla

SUA nu mai au disciplina necesară pentru a înregistra excedente, dar pot continua să susțină deficite atât timp cât dolarul rămâne moneda de rezervă la nivel mondial. Ziua judecății va veni, dar nu pare a fi în cărți pe termen scurt, așa că datoria SUA va continua să crească.

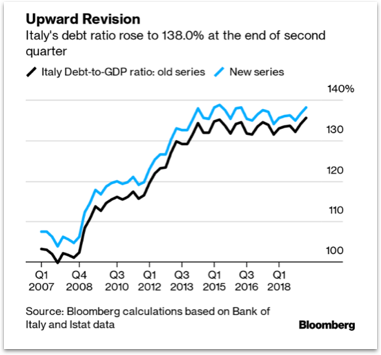

O vreme m-am temut că următoarea criză financiară va lua forma unei crize a datoriei suverane într-o economie majoră, deoarece investitorii se temeau că aceasta nu-și mai poate permite nivelul de îndatorare, așa cum s-a întâmplat în Grecia în urmă cu un deceniu. Ne-am gândit la Italia, cu un raport datorie/PIB care va depăși 150% în 2021.

Nu mai sunt sigur că acesta este cel mai probabil scenariu. Criza euro a arătat că Europa era dispusă să facă orice pentru a păstra euro și mă aștept ca nici de data aceasta să nu fie altfel. Deși ar putea exista o criză a datoriilor suverane, probabil că vom găsi o cale de a ne descurca să ieșim din ea.

Prin urmare, mă întreb dacă nu cumva următoarea criză nu va fi o criză de credință, ci o criză a monedelor fiduciare în general. Nu cred că acest lucru se va întâmpla în următorul an sau cam așa ceva. Cu toate acestea, va veni o zi de cumpănă, având în vedere că masa monetară în continuă expansiune, combinată cu o creștere nesustenabilă a datoriilor și deficitelor în aproape toate țările mari din lume.

Ce trebuie să facem ca indivizi care trăim în această bulă?

Nu este clar de ce și când se va sparge bula, dar există câteva modalități de a fi pregătiți pentru momentul în care se va sparge.

În primul rând, în acest mediu nu ar trebui să dețineți niciun fel de obligațiuni. Randamentele sunt extrem de scăzute, iar dumneavoastră nu sunteți compensat pentru riscul de neplată. În același timp, vă expuneți riscului de inflație.

În al doilea rând, v-aș crește dramatic deținerile de numerar la 20% sau mai mult din activele dumneavoastră. Nu câștigați nimic din acești bani și pierdeți valoarea inflației. În plus, în cazul unei crize a monedei fiduciare, aceasta ar fi depreciată. Cu toate acestea, existența lichidităților este utilă în alte tipuri de crize în care oamenii se refugiază în siguranță atunci când bulele se sparg. Oferă siguranță, flexibilitate și vă permite să cumpărați active la prețuri mici. În același timp, puteți renunța la numerar, dacă este necesar, în cazul în care inflația crește.

În al treilea rând, evitați marja ca pe o ciumă. În timp ce inflația scade valoarea datoriei (iar ipotecile sunt în regulă), nu vreți să vă expuneți la apeluri în marjă atunci când bula explodează și valoarea activelor scade. Mulți oameni bogați au dat faliment în acest fel în timpul crizei financiare din 2007-2008.

În al patrulea rând, dețineți acțiuni de înaltă calitate. Acestea cresc în valoare într-un mediu inflaționist și își păstrează mai multă valoare atunci când prețurile activelor scad. Cu alte cuvinte, nu suferiți de FOMO și nu urmăriți ultima modă de investiții (Bitcoin, Gamestop etc.). Acest lucru nu înseamnă că ar trebui neapărat să vă vindeți Bitcoin dacă dețineți o parte din ele. Este o formă de aur digital care ar putea fi o bună acoperire împotriva inflației, dar nu aș căuta să măresc poziția mea la nivelul actual al prețurilor.

Nu ar trebui să încerci să scurtezi bula pentru că, așa cum spunea Keynes: „piețele pot rămâne iraționale mai mult timp decât poți rămâne tu solvabil”. O modalitate mai bună de a juca în bubble este de a crea active, cum ar fi un start-up tehnologic sau un SPAC.

Rețineți că, în cazul meu, nici măcar nu dețin acțiuni. Am o strategie de tip „barbell”, care constă doar în numerar și în startup-uri de tehnologie cu capital privat ilichid la început. Dacă dispuneți de o diversificare suficientă (adică peste 100 de investiții) pentru a ține cont de startup-urile care eșuează, startup-urile tehnologice private în fază incipientă reprezintă cea mai bună clasă de active. Acestea creează valoare pentru economie și pot crește rapid. Ca atare, acestea sunt extraordinar de deținute atât în medii inflaționiste, cât și deflaționiste.

Rețineți că variez foarte mult balanța activelor mele între numerar și active de pornire. Uneori, sunt numai în startups. Uneori păstrez rezerve mari de numerar. În acest moment, îmi construiesc rezervele de numerar, continuând în același timp să investesc. Îmi place în mod deosebit arbitrajul de a vinde acțiuni publice supraevaluate din domeniul tehnologiei (sau companii pre-IPO) și de a investi în startup-uri tehnologice aflate la început de drum, ceva mai puțin supraevaluate. Cu toate acestea, bănuiesc că existența unor rezerve mari de numerar va fi utilă la un moment dat în următorii câțiva ani.

Mult noroc!