A abordagem de investimento da FJ Labs tem origem nas suas raízes (ler A génese da FJ Labs). A FJ Labs é a extensão das actividades de investimento anjo do José e minhas. Redimensionámos as nossas actividades e processos, mas não alterámos a estratégia.

A maioria dos fundos de capital de risco tem uma construção de carteira muito bem definida. Investe os fundos que angariou durante um período específico, num tipo específico de empresa, num número específico de empresas, investindo um montante de investimento específico, numa fase específica, numa geografia específica. Estes fundos lideram as rondas e os parceiros ocupam lugares no conselho de administração. Reserva um determinado montante de capital para as acções subsequentes e, normalmente, estas acções são realizadas. As regras do fundo são tais que os fundos subsequentes não podem investir nas empresas do fundo anterior. O fundo efectua diligências exaustivas e investe em menos de 7 transacções por ano.

Um fundo de capital de risco típico de 175 milhões de dólares pode ter o seguinte aspeto:

- Apenas nos EUA

- Foco na Série A

- Apenas empresas B2B SAAS

- Investe 5-7 milhões de dólares em cheques principais da Série A

- Pretende investir em 20 empresas durante um período de 3 anos

- 40% do capital reservado para follow-ons

- Follow-on na maioria das empresas da carteira

- Os parceiros assumem lugares na direção

- Os investimentos demoram 2-4 meses a partir da primeira reunião

A FJ Labs não funciona desta forma. Tal como fazíamos quando éramos anjos, avaliamos todas as empresas no nosso pipeline e investimos naquelas de que gostamos. Decidimos se investimos ou não com base em duas chamadas de 60 minutos ao longo de uma ou duas semanas. Não lideramos e não ocupamos lugares na direção. Por outras palavras, poderias dizer que investimos em qualquer fase, em qualquer geografia, em qualquer sector, com uma diligência devida extremamente limitada. Estas são as palavras que afugentaram os investidores institucionais e nos fizeram pensar que nunca conseguiríamos angariar fundos.

Tendo em conta esta “estratégia”, poderias esperar que a composição da nossa carteira variasse drasticamente ao longo do tempo. De facto, tem sido muito consistente ao longo dos anos. Há várias razões para isso.

- O número de negócios que avaliamos semanalmente tem sido notavelmente consistente ao longo dos anos

Numa publicação posterior do blogue, explicarei em pormenor como a FJ Labs obtém o fluxo de negócios. Mas para te dar uma ideia da escala, recebemos mais de 100 oportunidades de investimento todas as semanas. No entanto, não avaliamos todos eles. Muitos estão claramente fora do âmbito: hardware, IA, tecnologia espacial, biotecnologia, etc., sem uma componente de mercado. Muitos outros são demasiado vagos: “Tenho uma excelente oportunidade de investimento online; queres receber um baralho?”

Se não te esforçares por perceber que nos concentramos em mercados online e incluíres informações suficientes para avaliarmos se queremos ou não aprofundar o negócio, não responderemos nem faremos seguimento.

Em média, avaliamos 40-50 negócios todas as semanas. Em 2019, por exemplo, avaliámos 2 542 empresas, o que corresponde a uma média de 49 por semana.

2. A percentagem de negócios em que investimos tem-se mantido praticamente constante

Há muita especificidade em “investimos em empresas de que gostamos”. Temos critérios de avaliação extremamente específicos e teses de investimento que estamos sempre a aperfeiçoar. Irei descrevê-las em pormenor em publicações posteriores do blogue. Embora invistamos em todos os sectores, em todas as geografias e em todas as fases, temos uma especificidade: investimos em mercados.

Ao longo dos anos, temos investido em cerca de 3% dos negócios que avaliamos. Em 2019, por exemplo, fizemos 83 investimentos pela primeira vez. Por outras palavras, investimos em 3,3% dos 2.542 negócios que avaliámos.

3. A distribuição dos negócios que recebemos não é aleatória e consistente ao longo do tempo

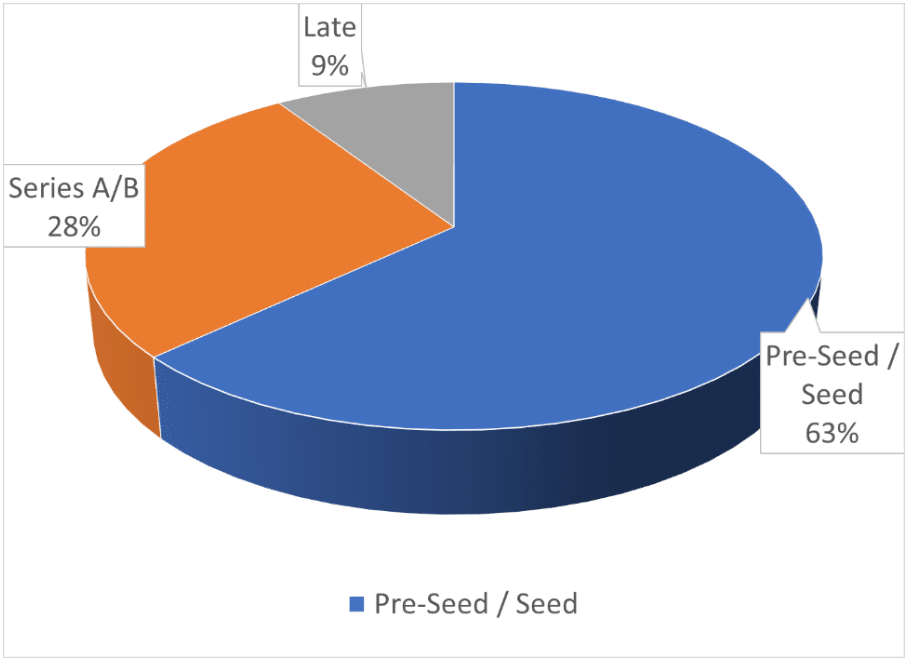

Em geral, há muito mais transacções pré-semente e semente do que transacções da Série A e da Série B. Por sua vez, há mais transacções das séries A e B do que de fases posteriores. Para além disso, como somos conhecidos como investidores-anjo que passam cheques relativamente pequenos, recebemos desproporcionadamente negócios de fase inicial do que negócios de fase posterior. Consequentemente, a maior parte dos nossos investimentos são de fase de constituição ou anteriores, embora o número de investimentos de série A tenha vindo a aumentar nos últimos anos.

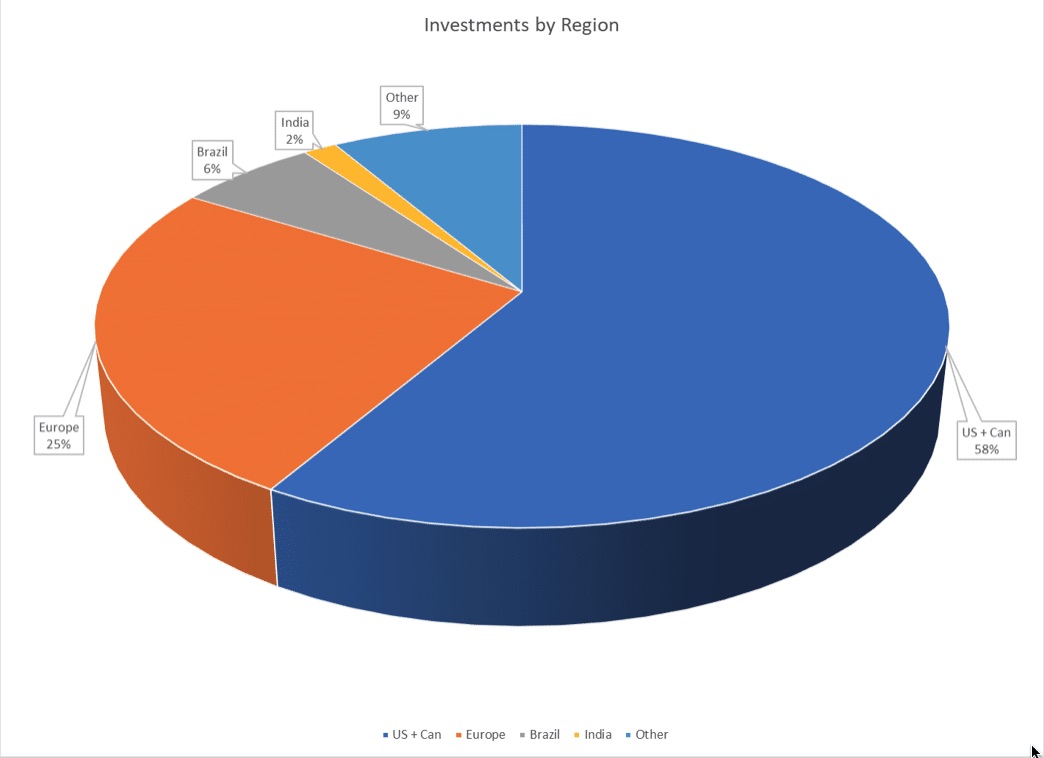

4. Embora avaliemos negócios de qualquer país, temos preferências específicas

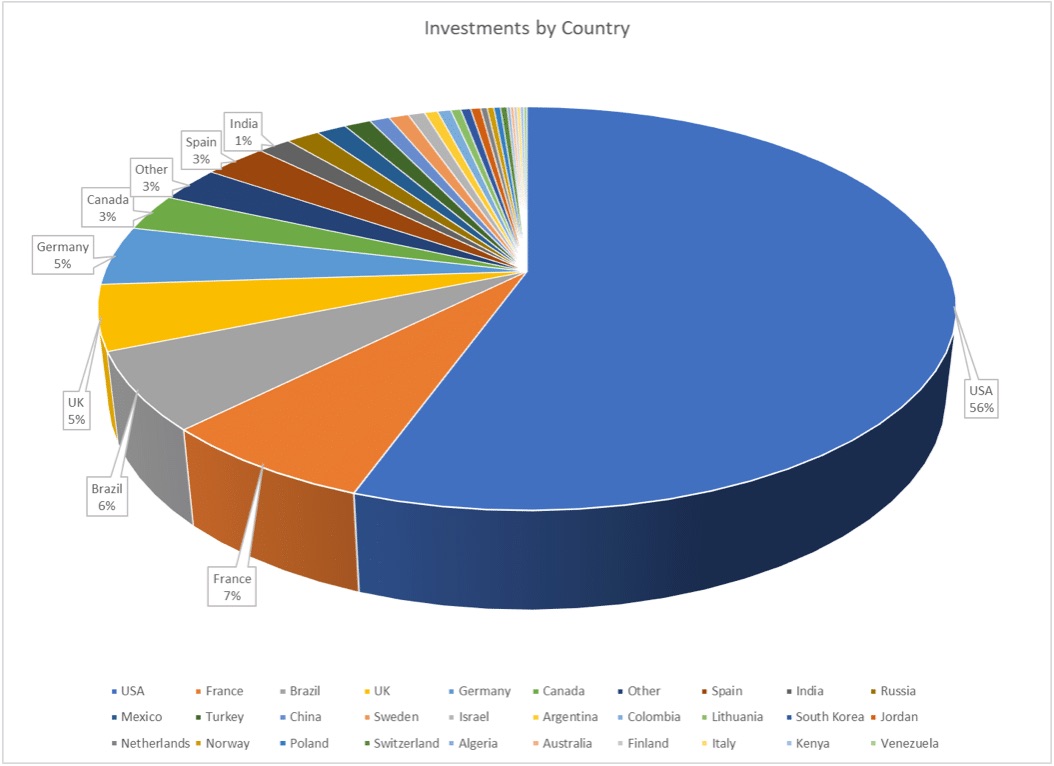

Embora sejamos investidores globais, estamos sediados em Nova Iorque e a maior parte da inovação do mercado está a sair dos EUA. Consequentemente, a maior parte do nosso fluxo de negócios provém dos EUA e a maior parte dos nossos investimentos são efectuados nos EUA. Ao mesmo tempo, o José vive em Londres e eu sou francês, pelo que recebemos muito fluxo de negócios europeus. Dada a presença global do OLX, também sou muito visível em muitos mercados emergentes.

Embora avaliemos negócios em todos os países, quando analisamos as empresas em fase de arranque nos mercados emergentes, concentramo-nos nos grandes mercados que têm ecossistemas de risco e mercados financeiros mais sólidos. Atualmente, isto significa sobretudo o Brasil e a Índia. Isto não quer dizer que nunca investiremos em mercados mais pequenos. Investimos na Rappi na Colômbia, na Yassir na Argélia e na Lori Systems no Quénia, por exemplo, mas a fasquia para investirmos é muito mais elevada.

O principal problema nos mercados emergentes mais pequenos é a falta de capital de Série A e B e a falta de saídas. Há locais ricos que investem em quase todos os países do mundo. Além disso, se te destacares, o que normalmente significa mais de 100 milhões de dólares em receitas e 100 milhões de dólares em avaliação, os fundos globais dos EUA, como a Tiger Global, encontrar-te-ão para investir (no que normalmente seria uma Série C) onde quer que estejas localizado.

No entanto, a maioria dos mercados mais pequenos não tem investidores das Séries A e B, o que torna ridiculamente difícil para as empresas passarem do estado de semente para o estado de arranque, especialmente se o mercado nacional for pequeno. Pior ainda, há poucas saídas para essas empresas, mesmo as bem sucedidas, porque os países em que se encontram não estão na lista de prioridades dos grandes adquirentes globais.

Até à data, 58% dos nossos investimentos foram efectuados nos EUA e no Canadá (principalmente nos EUA), 25% na Europa, 6% no Brasil, 2% na Índia e todos os outros países juntos representam 9%.

Para além disto, temos alguns outros princípios orientadores.

A. Concentramo-nos nos mercados

O meu fascínio pelos mercados vem do meu fascínio inicial pela economia. Descobri Adam Smith e David Ricardo na minha adolescência. O seu trabalho tocou-me porque explicava melhor a estrutura do mundo do que qualquer outra coisa que encontrei. Foi por isso que estudei economia em Princeton, o que aumentou o meu interesse pela conceção do mercado e pelos sistemas de incentivos.

Quando me licenciei, em 1996, não pensei que isso me levasse a algo prático. Quando tinha 21 anos e era tímido e introvertido, fui trabalhar para a McKinsey durante dois anos. Embora quisesse ser um empresário da Internet, achei que a McKinsey seria o equivalente a uma escola de gestão, só que me pagavam. Dois anos mais tarde, senti que tinha aprendido o que queria aprender e estava pronto para me aventurar no mundo do empreendedorismo.

Quando comecei a pensar em ideias de empresas que poderia construir, apercebi-me que muitas não eram apropriadas para um jovem inexperiente de 23 anos. Construir empresas do tipo da Amazon exigia a gestão de cadeias de abastecimento complexas. As empresas do tipo Etrade exigiam a obtenção de licenças de corretagem ou bancárias. A maior parte das ideias eram também de capital intensivo. Quando encontrei o site do eBay, foi amor ao primeiro clique. Reconheci imediatamente a extraordinária quantidade de valor que poderia ser criada ao trazer transparência e liquidez aos mercados anteriormente opacos e fragmentados de coleccionáveis e bens usados, que eram maioritariamente transaccionados em vendas de garagem offline. Também me apercebi de como o modelo seria eficiente em termos de capital, uma vez que desencadeava poderosos efeitos de rede, com cada vez mais compradores a trazerem cada vez mais vendedores que, por sua vez, trazem cada vez mais compradores. Além disso, sabia que o podia construir. Construir um site como o eBay tem a sua própria complexidade em termos de resolver o problema da galinha e do ovo, de descobrir com o que começar e como rentabilizar, mas era o tipo de complexidade que me parecia perfeitamente adequado para lidar com ela.

Fundei a Aucland, um sítio europeu de leilões em linha, em julho de 1998. Acabei por transformá-lo num dos maiores sítios de leilões em linha da Europa antes de se fundir com um concorrente cotado na bolsa, a QXL Ricardo. Curiosamente, muito mais tarde foram adquiridos pela Naspers (tal como o OLX). Enquanto dirigia a Aucland, fui apresentado a um grupo de licenciados em Harvard e Stanford por um colega da McKinsey. Confirmei a sua convicção de que deveriam lançar um site semelhante ao eBay na América Latina e concordei em fornecer-lhes a tecnologia e o plano de negócios para o fazer. Deremate nasceu e se tornou um dos principais sites de leilões da América Latina até se fundir com o MercadoLibre antes de sua IPO.

Adorei construir Aucland. Adorei as nuances da correspondência entre a oferta e a procura numa base de categoria a categoria e a construção de uma verdadeira comunidade de utilizadores. Depois de a bolha da Internet ter rebentado, criei a Zingy, uma empresa de toques de telemóvel, porque queria ser empresário e sentia que podia criar uma empresa rentável e bem sucedida num mundo sem capital de risco. No entanto, não era amor verdadeiro. Era um meio para atingir um fim. Tornei-a rentável, aumentei-a para 200 milhões de dólares em receitas antes de a vender por 80 milhões de dólares. Agora posso voltar aos mercados.

Nos anos que se seguiram, assisti ao aparecimento da Craigslist e dos primeiros mercados verticais como a Stubhub e a Elance (atualmente Upwork). Estava entusiasmado com a construção do OLX. Era a empresa que eu estava destinado a construir. É o que a Craigslist seria se fosse bem gerida: primeiro os telemóveis, com conteúdos totalmente moderados, sem spam, burlas, prostituição, anúncios pessoais e homicídios, dirigidos às mulheres, que são as principais decisoras em todas as compras domésticas. Atualmente, serve mais de 350 milhões de utilizadores por mês em 30 países, na sua maioria mercados emergentes, onde faz parte do tecido social. Permite que milhões de pessoas ganhem a vida e melhora a vida quotidiana, sendo a sua utilização gratuita.

O OLX permitiu-me desenvolver o meu ofício e apaixonar-me ainda mais pela beleza e elegância dos mercados. Como estava ocupado a gerir o OLX com as suas centenas de empregados em todo o mundo, decidi concentrar-me nos mercados como investidor anjo, pois sentia-me numa posição única para tomar decisões de investimento rápidas.

Esta especialização criou o seu próprio efeito de rede. Tornar-me conhecido como investidor no mercado melhorou o meu fluxo de transacções nos mercados, melhorou o meu reconhecimento de padrões e permitiu-me desenvolver teses e heurísticas mais sólidas. À medida que a FJ Labs evoluía a partir das actividades de investimento do José e do meu anjo, continuámos simplesmente a seguir o caminho do mercado em que já estávamos.

Em 2020, os mercados continuam a ser tão relevantes como sempre. Estamos ainda no início da revolução tecnológica e os mercados terão um papel significativo a desempenhar na próxima década e para além dela.

B. Decide de forma rápida e transparente

Como empresário, sempre detestei a lentidão do processo de angariação de fundos e o tempo que consumia. As semanas passam entre as reuniões com os investidores de capital de risco, quanto mais não seja porque estes utilizam o tempo como um elemento da diligência devida. Os empresários têm de ser muito cuidadosos na condução de um processo apertado para obterem folhas de prazos ao mesmo tempo que criam a quantidade certa de FOMO. Os empresários raramente sabem qual é a sua posição. Os investidores em capital de risco que não estão interessados podem simplesmente ignorá-los ou ser muito lentos, em vez de passarem imediatamente o investimento para preservar a possibilidade de mudarem de ideias.

Isso enlouqueceu-me como empresário e decidi fazer o contrário como anjo. Optei por uma transparência e honestidade radicais. Como estava muito ocupado a gerir as operações diárias do OLX, criei uma estratégia para avaliar as empresas em fase de arranque com base numa chamada de uma hora. Durante a chamada ou reunião de uma hora, eu dizia aos empresários se estava a investir e porquê. Em 97% dos casos, recusei a oportunidade e disse-lhes o que teria de melhorar para mudar de ideias.

Não alterámos muito o processo para a FJ Labs, embora o tenhamos aperfeiçoado de uma forma que nos permite avaliar mais negócios e ser mais escaláveis. A maioria das empresas em fase de arranque é primeiro analisada por um membro da equipa da FJ, que apresenta a sua recomendação na reunião do comité de investimento de terça-feira. Se necessário, eu ou o José fazemos uma segunda chamada, após a qual tomamos a nossa decisão de investimento. Por outras palavras, os empresários obtêm uma decisão de investimento após, no máximo, duas chamadas ao longo de duas semanas. Se optarmos por não investir, dizemos-lhes porquê e o que teria de mudar para mudarmos de ideias.

Se eu estiver na primeira chamada, muitas vezes ainda tomo a decisão de investimento no final da reunião, para choque do empresário. Acho que é normal. Afinal de contas, temos uma heurística e uma estratégia de investimento claras e defendemos as nossas convicções. Adoro a clareza de objectivos e pensamentos.

C. Não lideramos negócios

Como anjos, não conduzimos negócios. Quando começámos a FJ Labs, nunca nos ocorreu tornarmo-nos investidores de capital de risco tradicionais e liderar negócios. Preferimos conhecer empresários, ouvir as suas ideias loucas e ajudá-los a realizar esses sonhos. Isto permite-nos evitar o trabalho jurídico e administrativo que advém de liderar negócios.

Além disso, como anjos, sempre vimos os investidores de capital de risco como nossos amigos. Estabelecemos relações fortes com muitos deles e começámos a organizar chamadas regulares para partilhar o fluxo de negócios. A nossa abordagem foi muito bem sucedida e não fazia sentido mudá-la. Liderar negócios significaria competir com os investidores de capital de risco pela atribuição de verbas. Há muitos negócios fantásticos em que não poderíamos participar ou para os quais não seríamos convidados. Ninguém no seu perfeito juízo nos escolheria em vez da Sequoia se fôssemos o tipo de capital de risco que lidera negócios. A beleza é que, com a abordagem atual, os empresários não precisam de escolher. Podem obter tanto o VC principal da sua escolha como nós. Neste momento, investimos em quase todas as empresas que queremos, e adoramos!

D. Não aceitamos lugares na direção

De certa forma, não ocupar lugares nos conselhos de administração é a consequência natural de não liderar, mas temos razões fundamentais para não querermos fazer parte de conselhos de administração. Objetivamente, um investidor não pode participar efetivamente em mais de 10 conselhos de administração, o que não é compatível com a nossa abordagem altamente diversificada. Pior ainda, observei que as empresas que estão a falhar acabam por precisar de muito mais trabalho e tempo. Por outras palavras, acabas por dedicar todo o teu tempo a ajudar as empresas que vão de 1 a 0 e quase nenhum tempo às empresas que estão a fazer o melhor e que vão de 1 a 100. Em vez disso, devias ignorar as empresas que vão de 1 a 0 e passar o teu tempo a pensar em como criar o maior valor para os teus foguetões.

Há também uma certa formalidade e rigidez nas reuniões do conselho de administração que as impede de chegar ao cerne da questão. Tanto como empresário como investidor, as discussões estratégicas mais significativas que tive foram conversas informais de café 1 a 1, em vez de reuniões formais do conselho de administração. Já me disseram inúmeras vezes que a conversa que tive com um empresário foi a mais significativa que alguma vez tiveram.

Repara que o facto de não ocuparmos lugares no conselho de administração não significa que sejamos meros investidores passivos. O valor que fornecemos assume uma forma diferente.

E. O nosso principal valor acrescentado é ajudar na angariação de fundos, na publicidade offline e na reflexão sobre a dinâmica do mercado

Muitos fundos com milhares de milhões de activos sob gestão têm equipas de plataformas completas com muitos parceiros de risco. Dispõem de caçadores de talentos e especialistas em várias áreas para ajudar as empresas em carteira. Não dispomos de recursos para fazer tudo isso. Em vez disso, decidimos concentrar-nos em três formas diferenciadas de ajudar.

Antes de mais, ajudamos as empresas em fase de arranque a angariar fundos. Ajudamo-los a completar a ronda existente ou a angariar futuras rondas. Em última análise, a FJ Labs não está a definir os termos da ronda. Só queremos que as empresas de que gostamos sejam financiadas. Fazemos chamadas de partilha do fluxo de negócios com cerca de 100 investidores de capital de risco de 8 em 8 semanas, abrangendo quase todas as fases e áreas geográficas. Temos uma abordagem personalizada em que apresentamos os investidores de capital de risco certos às empresas certas. Os investidores de capital de risco adoram-no porque obtêm um fluxo de negócios personalizado e diferenciado. Os empresários adoram-no porque têm reuniões com os principais investidores de capital de risco. Adoramos o facto de as startups que nos interessam serem financiadas.

Antes de o empresário sair para o mercado, tentamos fazer uma chamada de recuperação para lhe dar feedback sobre a sua situação e rever o seu deck e o seu argumento de venda. Quando sentimos que estão prontos, fazemos as introduções relevantes.

Também podemos ajudar-te a pensar na dinâmica do mercado. Deves começar pelo lado da oferta ou da procura? Quão local deves ser? O rake deve ser de 1%, 5%, 15% ou 50%? Deves tomar o ancinho do lado da oferta ou do lado da procura? Deves prestar serviços adicionais a um lado do mercado? Vemos tantos mercados que desenvolvemos uma grande capacidade de reconhecimento de padrões e podemos ajudar-te a pensar em questões estratégicas fundamentais.

Por último, podemos ajudar as empresas em carteira com a sua publicidade offline, especialmente a publicidade televisiva. William Guillouard, um dos nossos Venture Partners, foi Diretor de Marketing do OLX, onde gastámos mais de 500 milhões de dólares em publicidade televisiva. Desenvolvemos métodos para executar campanhas televisivas da mesma forma que executamos campanhas online com modelos de atribuição e análise LTV para CAC. Em vários casos, conseguimos expandir rapidamente as empresas através da televisão com uma melhor economia unitária do que através do Google e do Facebook. Obviamente, isto só se aplica a um pequeno subconjunto de empresas em carteira que são do mercado de massas, têm uma boa economia unitária e uma escala suficiente para justificar a experimentação da televisão, mas para essas empresas pode mudar o jogo.

F. Definimos os tamanhos dos controlos por rodada

Não queremos competir pela atribuição de fundos com os investidores de capital de risco tradicionais. Vemo-nos como um pequeno co-investidor de valor acrescentado ao lado deles e queremos que eles nos convidem para os seus melhores negócios. Isto coloca os tamanhos máximos de verificação que podemos implementar em cada fase, especialmente na fase de semente. Numa ronda típica de 3 milhões de dólares, o líder investe 1,5-2 milhões de dólares. Para ter a dimensão certa em relação à liderança, investimos atualmente $390k na fase de arranque. Provavelmente, poderíamos aplicar um pouco mais de capital em cada fase e poderíamos aumentar ligeiramente o tamanho dos nossos cheques no futuro, se o nosso fundo aumentar um pouco, mas o tamanho do nosso investimento será sempre pequeno em relação ao do líder.

Na fase de pré-semente, muitas vezes não há fundos a investir. As rondas são muitas vezes constituídas por um grupo de anjos. Neste caso, podemos muito bem ser o maior investidor com o nosso investimento de 220 mil dólares, mas consideramo-nos apenas um dos anjos e não um verdadeiro líder.

Também investimos $220 “fliers” em empresas que consideramos interessantes, mas que não nos sentimos confortáveis em investir na nossa dotação normal. Fazemo-lo por várias razões. Talvez a avaliação seja um pouco elevada, a economia da unidade não esteja ainda comprovada ou a empresa esteja a desenvolver um negócio que consideramos interessante mas sobre o qual não sabemos muito.

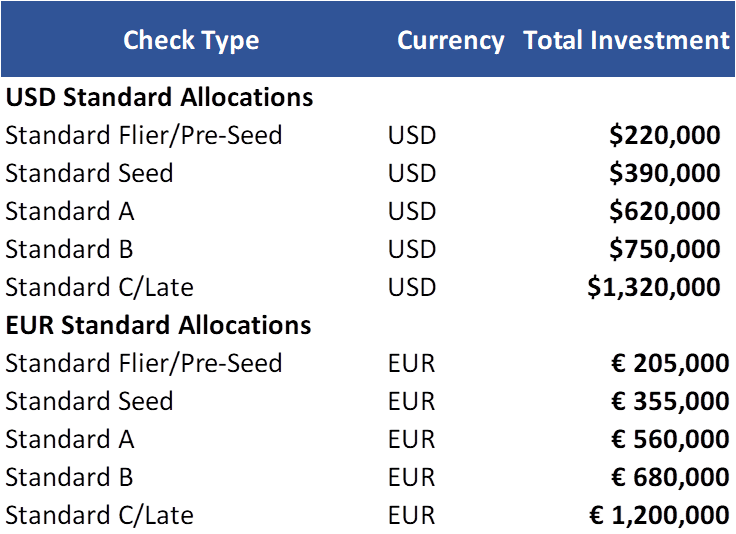

Podes encontrar as nossas atribuições padrão actuais abaixo.

G. Avaliamos os follow-ons numa base autónoma

O lema claro de Silicon Valley é que deves dobrar os teus vencedores, independentemente do preço. A segunda parte desta afirmação é objeto de objeção. Sempre fomos cuidadosos com a avaliação e isso serviu-nos bem. Como explicarei em pormenor numa publicação posterior do blogue sobre os critérios de avaliação da FJ Labs, se considerarmos que a avaliação de uma empresa em fase de arranque é demasiado elevada em relação à tração, não investimos, mesmo que gostemos do empresário e do negócio em que se encontra.

Avaliamos os follow-ons como se fosse a primeira vez que estivéssemos a investir na empresa. Para manter o objetivo da avaliação, a análise é feita por um membro da equipa diferente daquele que fez a recomendação de investimento original. A pergunta a que tentamos responder é a seguinte: sabendo o que sabemos agora sobre a equipa e o negócio, investiríamos na empresa com esta avaliação?

Dependendo da nossa opinião sobre a resposta a essa pergunta, tentamos fazer o super pro-rata, pro-rata ou simplesmente repassar o investimento. Nos últimos anos, à medida que mais fundos passaram para fases posteriores, sentimos muitas vezes que as nossas melhores empresas ficaram sobrevalorizadas e não as seguimos nessas fases posteriores. Até à data, demos seguimento a 24% dos nossos investimentos.

Além disso, dada a dimensão do nosso fundo, muitas vezes não nos podemos dar ao luxo de fazer as nossas pro-ratas, uma vez que representariam a maior parte do capital aplicado. Pior ainda, dada a nossa pequena percentagem de propriedade, à medida que as empresas se tornam mais avançadas, começamos a perder direitos de informação e deixamos de ter visibilidade sobre o desempenho da empresa. Consequentemente, quando sentimos que o preço é adequado, vendemos por vezes 50% da nossa posição em transacções secundárias, normalmente aos principais investidores de capital de risco quando se realiza uma ronda.

De certa forma, estamos a adotar a estratégia exatamente oposta à de Silicon Valley: vendemos os nossos vencedores em vez de os apostarmos a dobrar. Isto explica porque é que a nossa TIR realizada é tão elevada. Parte da razão pela qual procuramos empresas secundárias prende-se com o nosso modelo de negócio. Ao contrário dos grandes fundos, não vivemos de comissões. Acabámos de atingir o nosso ponto de equilíbrio com a FJ Labs. Após anos em que tivemos de subsidiar a nossa estrutura de custos com milhões de investimento do nosso bolso, as comissões de gestão que cobramos cobrem agora as nossas despesas. No entanto, ainda temos um caminho a percorrer. O José e eu não nos pagamos nem reembolsamos as nossas despesas.

O nosso modelo de negócio é diferente. Ganha dinheiro com as saídas. Precisamos do capital proveniente de saídas bem sucedidas para continuar a investir em novas empresas em fase de arranque, uma vez que representamos uma grande percentagem do capital investido. Até à data, representamos 114 milhões de dólares dos 284 milhões de dólares mobilizados. Não nos podemos dar ao luxo de esperar uma década pela saída final, porque queremos continuar a investir ao ritmo a que temos vindo a investir.

Como podes imaginar, estas saídas secundárias só estão disponíveis nas melhores empresas. Ninguém está interessado em comprar posições em empresas que não estão a ir bem. Mesmo nas melhores empresas, só podemos vender porque temos pequenas posições e não fazemos parte do conselho de administração. A nossa vontade de vender não é um sinal real, a não ser a nossa necessidade de liquidez. De facto, muitas vezes pedem-nos para vender como um favor, em vez de sermos nós a querer vender. Por exemplo, a Andreesen, a Greylock e a Sequoia podem todas querer investir numa empresa na Série B. O empresário gosta das três e não quer que elas financiem um concorrente. Os fundos querem pelo menos 15% de participação cada um. O empresário não quer uma diluição de 45%. Fazem uma ronda primária para 30% e organizam uma secundária para os restantes. Perguntam-nos se não nos importamos de vender parte da nossa posição no secundário como um favor para conseguir a ronda.

Pensámos muito sobre quanto deveríamos vender nestas situações. No final, optámos por vender 50%. Proporciona-nos liquidez e uma excelente saída, ao mesmo tempo que preserva muitas vantagens se a empresa tiver um desempenho extraordinário. O nosso múltiplo do fundo seria mais elevado se nos mantivéssemos até ao fim, embora a nossa TIR fosse mais baixa. No entanto, tendo em conta que essencialmente redistribuímos todo o capital que obtemos da saída para empresas em fase anterior, onde sentimos que há mais vantagens, o nosso múltiplo real e a TIR são mais elevados quando procuramos o secundário, se considerares o retorno que obtemos da redistribuição do capital.

H. Quando o fundo fica sem dinheiro, basta angariar o fundo seguinte e as acções subsequentes são realizadas a partir do fundo seguinte

Não seguimos a construção tradicional de carteiras. A carteira é apenas a soma dos investimentos individuais e dos investimentos de acompanhamento que fazemos. A construção é totalmente ascendente. Limitamo-nos a aplicar o capital de que dispomos e, quando o capital se esgota, angariamos o próximo fundo. Modulamos a dimensão dos investimentos para garantir que cada fundo é aplicado ao longo de 2 a 3 anos, mas é só isso.

Dado que não sabemos se vamos fazer follow-on, e que só fazemos follow-on em 24% dos casos, não faz sentido reservar capital para follow-ons. Além disso, muitos dos follow-ons não se enquadram no intervalo de aplicação de capital de 2 a 3 anos de um fundo. Consequentemente, dissemos aos nossos LPs que faríamos follow-ons de qualquer fundo que estivesse a investir quando tomássemos a decisão de investimento de follow-on. Também lhes dizemos para investirem em todos os fundos para terem exatamente a mesma exposição que nós.

Nota que não venderíamos a posição de um fundo para outro. Só há uma decisão de investimento: estamos a investir, a manter ou a vender.

I. Se tiveste sucesso connosco no passado, apoiar-te-emos na tua nova empresa, mesmo que não seja um mercado

Apoiamos os fundadores que fazem o que é correto para nós. Nesta altura, apoiámos cerca de 1400 fundadores em 600 empresas. 200 deles tinham saídas e metade delas foram bem sucedidas. Muitos dos fundadores bem sucedidos continuaram a construir novas empresas. Por exemplo, foi assim que acabámos por investir na Archer(www.flyarcher.com), uma empresa de aviões VTOL eléctricos. Apoiámos Brett Adcock e Adam Goldstein na sua startup de mercado de trabalho Vettery, que foi vendida à Adecco. Ficámos entusiasmados por apoiá-los na sua nova empresa, apesar da nossa falta de experiência no domínio das aeronaves eléctricas que voam sozinhas.

Em suma, embora não tenhamos um número definido de transacções, fase ou geografia em que tencionamos investir todos os anos, as coisas correm de tal forma que acabamos por ter uma estratégia de investimento que pode ser resumida da seguinte forma:

- Foco pré-semente / semente / série A

- Estabelece tamanhos de investimentos por ronda com uma média de $400k

- Concentra-te no mercado (70% dos negócios)

- Investidores globais, mas com a maioria das transacções nos EUA, seguidos da Europa Ocidental, Brasil e Índia, respetivamente

- Mais de 100 investimentos por ano

- Decisão de investimento 1-2 semanas após a primeira reunião

- Avaliamos os follow-ons numa base autónoma e os follow-ons em média em 24% dos investimentos

- Não reservamos fundos para acções posteriores. Investimos a partir do fundo que estivermos a utilizar no momento do investimento

- Não conduzimos rondas

- Não participamos em conselhos de administração

- Ajudamos as empresas da carteira a angariar fundos

Para te dar uma ideia da escala, o nosso último fundo de 175 milhões de dólares terá provavelmente mais de 500 investimentos. O que é interessante é que, embora não tenhamos feito qualquer modelação ou construção de carteiras, esta estratégia altamente diversificada parece ser de longe a mais eficaz. Abe Othman, diretor de Ciência de Dados da AngelList, escreveu um artigo muito ponderado que sugere que, no início, a melhor estratégia é investir em todos os negócios “credíveis”. É o que te diz Análise de desempenho do Angelist para LPs que conclui claramente que “ter investimentos em mais empresas tende a gerar retornos de investimento mais elevados. Em média, as rendibilidades medianas anuais aumentam 9,0 pontos base e as rendibilidades médias anuais aumentam 6,9 pontos base por cada empresa adicional a que um LP está exposto”.

Os nossos resultados confirmam a teoria. Em 30 de abril de 2020, investimos 284 milhões de dólares em 571 startups. Tivemos 193 saídas com uma TIR realizada de 62%. Suspeito que a diversificação funciona bem por várias razões:

- Os retornos das empresas seguem uma lei de potência em vez de uma curva de distribuição normal gaussiana. É essencial estares nas empresas que geram todos os rendimentos. Investir em mais empresas aumenta a probabilidade de acertares nos vencedores.

- Investir em mais empresas aumenta o teu perfil como investidor, o que, por sua vez, melhora o teu fluxo de negócios. Isto é ainda mais reforçado se estabeleceres uma marca como o investidor obrigatório para uma determinada categoria, como acontece nos mercados.

- Avaliar um maior número de empresas dá-te mais dados para criares um reconhecimento de padrões e melhorares os teus critérios e teses de investimento.

A beleza da nossa estratégia é o facto de ser orgânica e de estar sempre a subir. Desenvolvemo-lo ao longo do tempo, à medida que observamos a evolução das condições, quer a nível macroeconómico, quer a nível do sector do capital de risco ou da tecnologia em particular. Por exemplo, há uma década atrás, costumávamos investir muito na Turquia e na Rússia. Depois de Putin ter invadido a Geórgia e anexado a Crimeia, e depois de Erdogan ter sido eleito na Turquia, deixámos de investir em ambos os países, pois supusemos, corretamente, que o capital de risco e as saídas iriam desaparecer. Da mesma forma, antes de fevereiro de 2018, não investimos em empresas pré-semente, muitas vezes pré-lançamento. No entanto, as empresas de capital de risco continuaram a aumentar a dimensão dos seus fundos. Para mobilizarem maiores montantes de capital, esses fundos passaram para fases posteriores, o que fez aumentar as avaliações nessas fases, uma vez que mais capital estava a perseguir o mesmo número de negócios. Achámos que fazia sentido sermos contrários e avançarmos para fases anteriores, onde o capital estava a escassear. Depois de observar um número crescente de mercados B2B em que o mercado escolhia o fornecedor para o lado da procura, desenvolvemos a nossa tese de investimento no mercado.

Vai ser interessante ver como a nossa estratégia vai evoluir nos próximos anos. Por exemplo, posso imaginar um futuro em que diferenciamos a nossa estratégia de fase inicial da nossa estratégia de fase posterior e criamos fundos separados para essas oportunidades. O tempo o dirá, só sei que vai ser divertido!