W przeszłości omówiłem strategię inwestycyjną FJ Labs, która obejmuje rodzaj spółek, w które chcemy inwestować. Dziś chciałem omówić konkretnie sposób, w jaki oceniamy startupy.

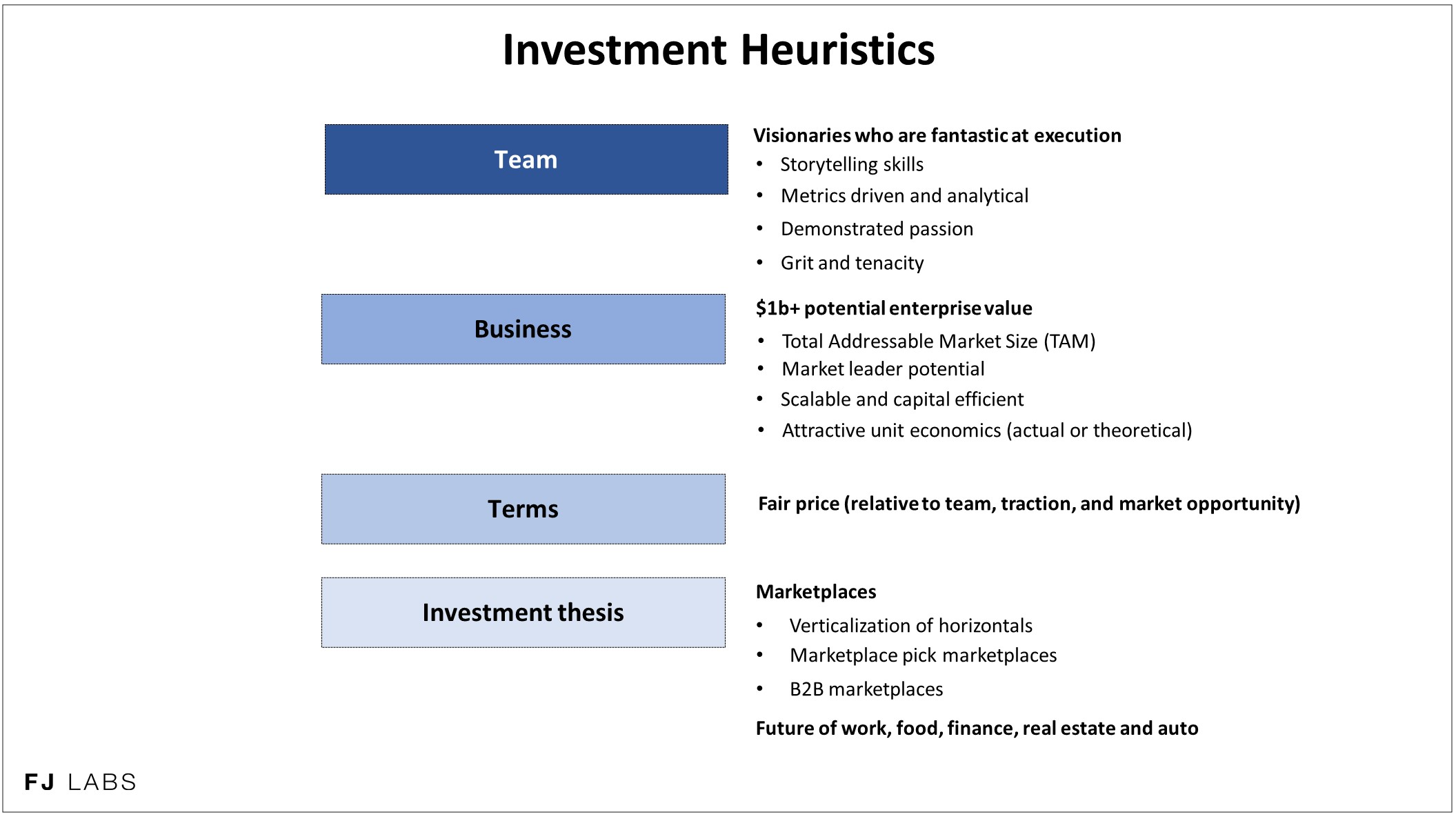

Stosujemy cztery kryteria:

- Czy lubimy ten zespół?

- Czy podoba nam się ten biznes?

- Czy warunki umowy są uczciwe?

- Czy biznes jest zgodny z naszą tezą dotyczącą tego, dokąd zmierza świat?

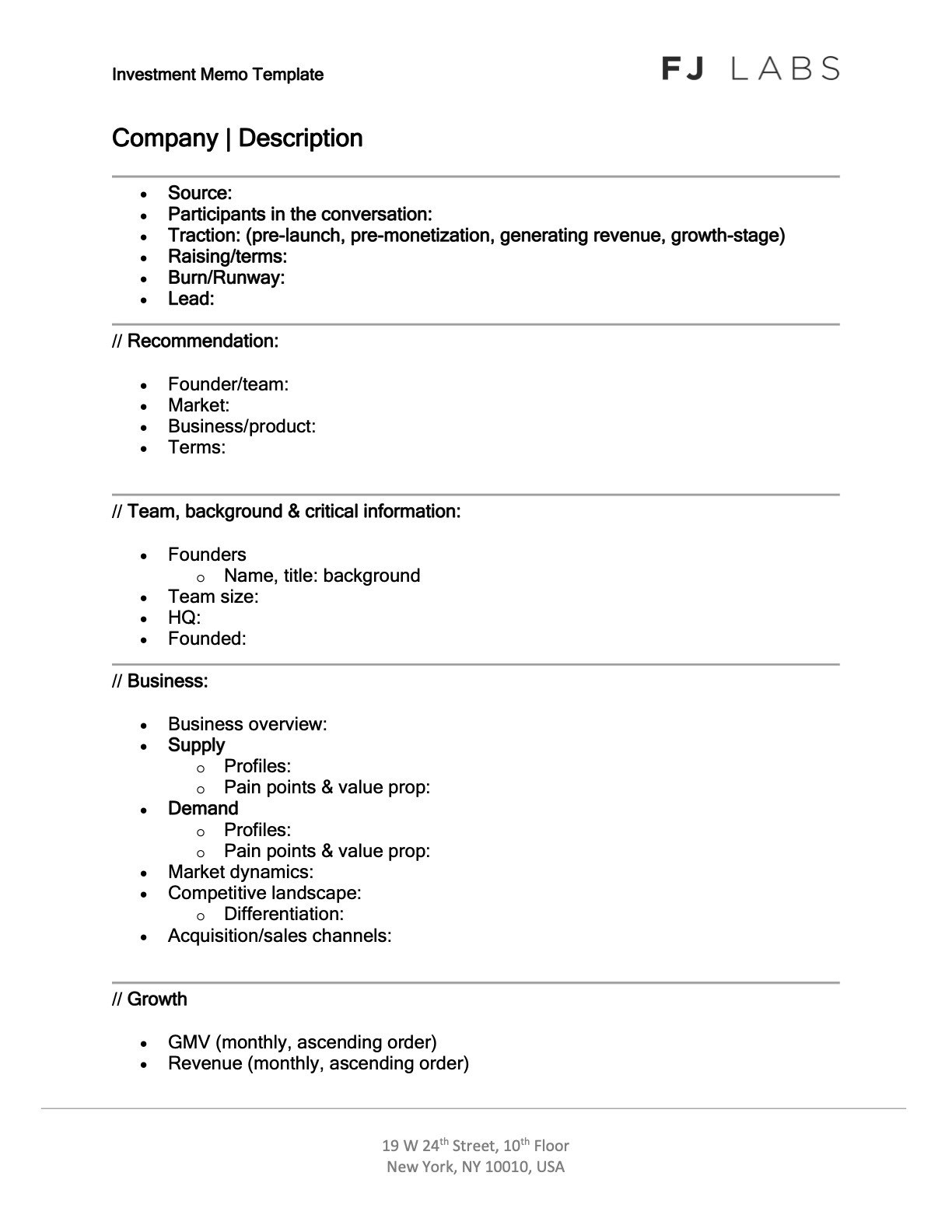

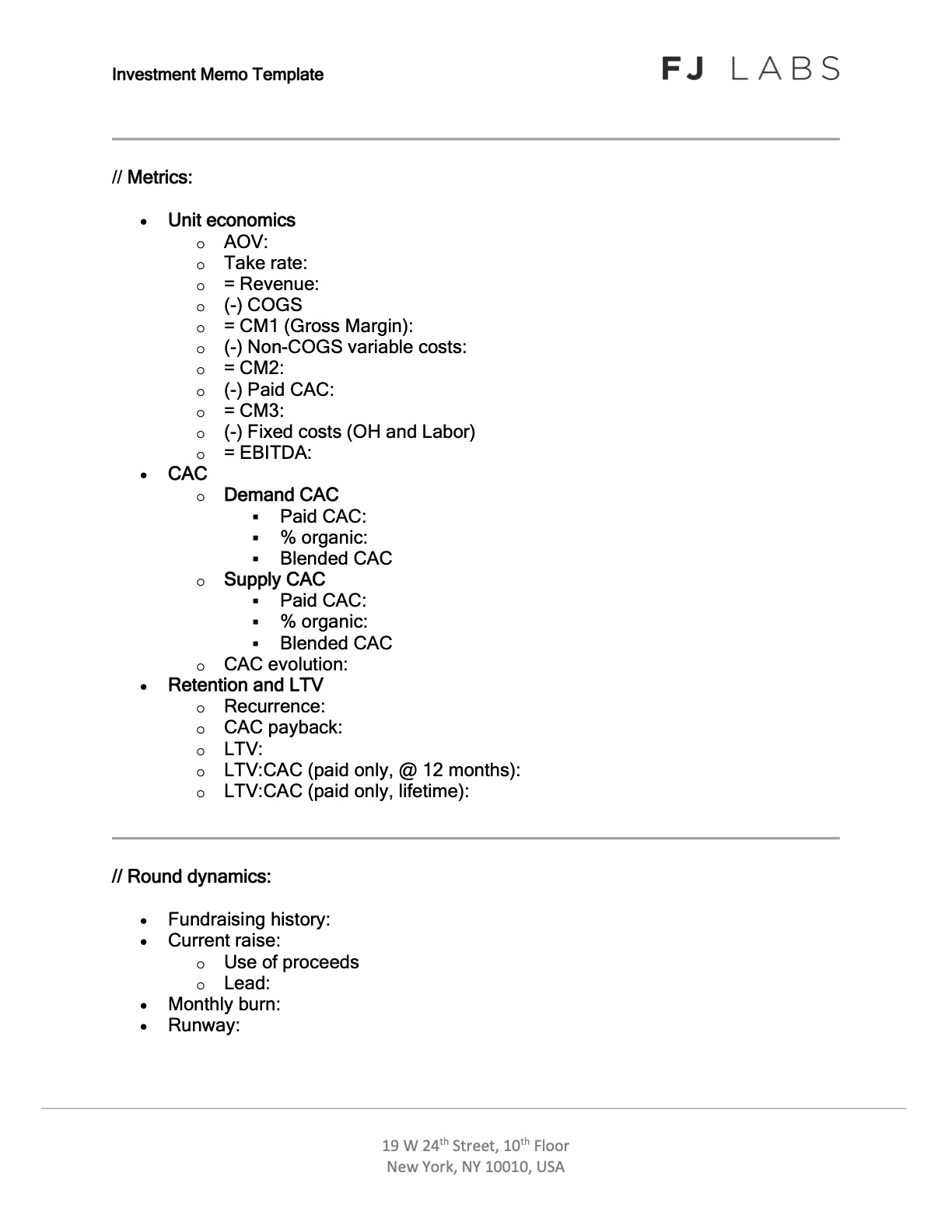

Członek zespołu inwestycyjnego biorący udział w naszej pierwszej rozmowie oceniającej wypełnia standardową notatkę transakcyjną w ciągu godziny, oceniając firmę według tych czterech kryteriów. Następnie dodaje rekomendację. Co tydzień we wtorek, podczas dwugodzinnego spotkania komitetu inwestycyjnego, dokonujemy przeglądu rekomendacji dotyczących transakcji z poprzedniego tygodnia. Następnie Jose lub ja wykonujemy drugą rozmowę telefoniczną z najbardziej atrakcyjnymi firmami, podczas której zagłębiamy się w interesujące nas obszary.

Poniżej znajduje się nasza notatka dotycząca transakcji.

Po tych dwóch 1-godzinnych rozmowach w ciągu tygodnia lub dwóch decydujemy, czy zainwestować. Dzielimy się również naszymi przemyśleniami ze startupem. Jeśli zdecydujemy się nie inwestować, powiemy im, co musielibyśmy zobaczyć, aby zmienić nasze zdanie.

1. Czy lubimy ten zespół?

Każdy inwestor venture capital na świecie mówi: „Inwestuję w niezwykłych ludzi”. To bardzo subiektywne. Problem z tą subiektywnością polega na tym, że może ona prowadzić do uprzedzeń poznawczych.

Aby być bardziej obiektywnym, oceniliśmy, które umiejętności założycieli prowadzą do sukcesu startupu. W oparciu o naszą analizę szukamy wizjonerskich założycieli, którzy są fantastyczni w realizacji. Z biegiem lat zauważyliśmy, że dobrymi zamiennikami tych umiejętności są umiejętności opowiadania historii i umiejętności analityczne. Umiejętności opowiadania historii są kluczowe, ponieważ ktoś, kto potrafi utkać fascynującą historię, łatwiej przyciąga kapitał, może zebrać pieniądze przy wyższej wycenie, buduje lepszy zespół z lepszymi talentami, podpisuje niezwykłe umowy dotyczące rozwoju biznesu, aby szybciej rozwijać firmę, i zdobywa dużo bezpłatnej prasy.

Wyobraź sobie, że przychodzisz do FJ Labs i mówisz nam: „Przeprowadziłem dogłębną analizę rynku. Rynek jest duży i atrakcyjny. Operatorzy zasiedziali działają powoli, a moje podejście jest zróżnicowane i lepsze”. Jest to oparte na faktach i pozornie przekonujące, ale to nie jest historia. Historia brzmi raczej następująco: „To jest problem, z którym borykałem się przez całe życie. Nienawidzę obecnego doświadczenia użytkownika. Jest to dla mnie tak irytujące, że poświęcam resztę mojego życia na rozwiązanie tego problemu. Ponieważ doświadczyłem tego tak bardzo, wiem dokładnie, jakie jest rozwiązanie”. Ta pasja i przecięcie się twojej historii z firmą, którą budujesz, jest bardzo przekonujące. To nie jest konkretny przykład, ale daje wyobrażenie o tym, czego szukamy.

Jeśli masz tylko niezwykłe umiejętności opowiadania historii, to nie wystarczy. Być może jesteś w stanie zbudować dużą firmę, ale może ona nie być dobrze zarządzana lub efektywna kapitałowo. Możesz zbudować firmę taką jak Fab.com, w której uzyskasz setki milionów przychodów, ale nigdy nie osiągniesz ekonomii jednostkowej, która działa, a firma nie zarabia pieniędzy. A może budujesz firmę taką jak Theranos, w której sprzedajesz fantastyczną historię, w którą wszyscy chcą wierzyć, ale która ostatecznie nie jest prawdziwa.

W rezultacie drugą rzeczą, której szukamy, jest to, że założyciel / dyrektor generalny musi również kierować się metrykami, analizować i wiedzieć, jak realizować swoją wizję. Muszą naprawdę rozumieć branżę, w której działają. Muszą być w stanie wyrazić swoją jednostkową ekonomię. Nawet jeśli ich firma jest w fazie pre-launch, muszą zrozumieć swoją teoretyczną ekonomię jednostkową w oparciu o średnie branżowe i testy stron docelowych, które przeprowadzili. Jednak te umiejętności same w sobie również nie są wystarczające. Bez umiejętności opowiadania historii ci założyciele zbudują małe, dochodowe firmy, ale nie te, które zdefiniują branżę.

Zwracamy również uwagę na pasję, ale zazwyczaj jest ona widoczna podczas oceny umiejętności opowiadania historii. Szukamy także wytrwałości i nieustępliwości. Być może doświadczyłeś trudności w dotarciu do miejsca, w którym się znajdujesz, ale nie musi tak być. Na Zachodzie jesteśmy na tyle uprzywilejowani, że wielu z nas nie musi stawiać czoła przeciwnościom losu. Można chodzić do dobrej szkoły, mieć dobre oceny, świetną pracę i nigdy w życiu nie ponieść porażki. Jednak naprawdę chcemy dowiedzieć się, jak zareagujesz na niezliczone wyzwania, przed którymi staniesz po drodze, zwłaszcza jako początkujący przedsiębiorca.

Nasze podejście polega na intelektualnym kwestionowaniu założycieli, którzy nas zatrudniają. Kwestionujemy ich założenia, to, gdzie spodziewają się być i dlaczego. Sprawdzamy, jak na to reagują. Jeśli załamią się pod presją pytań, które zadajemy na temat ich działalności, to oczywiście załamią się pod znacznie większą presją niezliczonych niepowodzeń, z którymi będą musieli się zmierzyć jako przedsiębiorcy. Ostatecznie odpowiedź na nasze wyzwania przejawia się również w umiejętnościach opowiadania historii i umiejętnościach analitycznych.

Podsumowując, naprawdę chcemy wspierać tę rzadką rasę założycieli, którzy są zarówno wizjonerami, jak i fantastycznymi wykonawcami.

2. Czy podoba nam się ten biznes?

Warto wspomnieć, że dla niektórych VC posiadanie niesamowitego zespołu jest wystarczające. Ich rozumowanie jest takie, że niezwykłe zespoły rozgryzą biznes, nawet jeśli nie są w atrakcyjnym biznesie na początku lub nie mają modelu biznesowego z atrakcyjną ekonomią jednostkową.

Nie jest to prawdą w przypadku FJ Labs. Każdego roku w Stanach Zjednoczonych powstaje około 5000 nowych startupów, które pozyskują 500 tys. dolarów lub więcej finansowania. Wskaźnik 5-letniego przetrwania tych startupów wynosi średnio 7% i jest znacznie niższy w przypadku firm, które rozpoczynają działalność bez modelu biznesowego. Dla porównania, zarobiliśmy pieniądze na 50% z naszych ponad 150 wyjść z inwestycji ze względu na naszą dyscyplinę, a sympatia do biznesu odgrywa w tym dużą rolę.

Istnieje kilka kryteriów, które sprawiają, że firma jest atrakcyjna. Czy całkowity rynek adresowalny (TAM) jest wystarczająco duży? Jeśli nie, to czy możesz rozwinąć rynek na tyle, by wesprzeć firmę wartą miliardy dolarów w branży? Istnieje wiele dodatkowych rzeczy, które towarzyszą budowaniu niewiarygodnie wartościowego, dużego biznesu w środowisku rynkowym. Czy jesteś w stanie być liderem na rynku? Czy jest to skalowalne? Sukces oznacza również, że nie zostaniesz pozbawiony pośrednictwa, co oznacza, że istnieje rozsądna fragmentacja po stronie podaży i popytu. Dla mnie jednak wszystkie te czynniki mieszczą się w podzbiorze: „czy istnieje możliwość zbudowania tutaj firmy wartej miliardy dolarów?„.

Poza tym jest jedna rzecz, na której zależy nam przede wszystkim podczas oceny biznesu: czy ma on atrakcyjną ekonomię jednostkową? Jeśli startup jest w fazie pre-launch, pytanie to dotyczy teoretycznej ekonomii jednostkowej. Jeśli startup jest już po uruchomieniu, spodziewam się omówienia rzeczywistej ekonomii jednostkowej. Zauważ, że w interesie zwięzłości i zwięzłości zakładam, że czytelnicy tego artykułu wiedzą, co mam na myśli przez ekonomię jednostek. Wkrótce stworzę osobny post na temat tego, jak FJ Labs patrzy na ekonomię jednostek.

Z naszej perspektywy dobra ekonomika jednostki to taka, w której startup może odzyskać koszty pozyskania klienta (CAC) na podstawie marży netto w ciągu pierwszych 6 miesięcy działalności. Oczekujemy również, że startup osiągnie 3-krotność CAC w ciągu 18 miesięcy. W najlepszych firmach, z którymi rozmawiamy, nie mają pojęcia, jaki jest stosunek wartości długoterminowej (LTV) do CAC (LTV:CAC) z powodu ujemnego churnu. Nawet jeśli tracą niektórych klientów, pozostali kupują coraz więcej, a LTV:CAC może wynosić 10:1 lub nawet 20:1.

Należy pamiętać, że istnieją pewne wyjątki od tej reguły. W przypadku super lepkiej działalności SaaS z ujemnym churnem i zasadniczo nieskończonym czasem życia klienta, dobrze jest, jeśli odzyskanie CAC zajmie 12-18 miesięcy.

W przypadku działalności przed uruchomieniem oczekujemy, że założyciele przemyślą, jaka powinna być ekonomika jednostki. Powinni oni znać średnią wartość zamówienia w branży i oczekiwać, że będą się z nią zgadzać. Powinni również dobrze rozumieć podstawowy koszt sprzedanych towarów (COGS), a tym samym mieć dobre wyczucie swojej marży na zamówienie. Należy również znać średnią powtarzalność w branży.

Niewiadomą jest koszt pozyskania klienta. Można to jednak sprawdzić. Możesz tworzyć piękne strony docelowe opisujące koncepcję, zanim jeszcze zbudujesz funkcjonalną witrynę. Następnie wydajesz trochę pieniędzy na marketing i możesz przyjąć rozsądne założenia dotyczące kosztu kliknięcia, kosztu rejestracji i potencjalnych zakupów z tych rejestracji. Ponownie można użyć średnich dla branży w odniesieniu do tego, jaki procent odwiedzających witrynę w tej kategorii coś kupuje.

Zauważ, że oczekuję również oceny gęstości kanału pozyskiwania klientów. Czy można wydać 50 tys. miesięcznie, 100 tys. miesięcznie, 500 tys. miesięcznie lub więcej i nadal mieć atrakcyjną ekonomię jednostkową? Jeśli nie, masz w rękach interesujący mały biznes, ale nie skalowalny biznes, który można wesprzeć.

Jeśli jesteś po uruchomieniu, chcemy, abyś przeprowadził nas przez rzeczywistą ekonomię jednostki. Mogą one nie spełniać naszych oczekiwań w zakresie stosunku 18-miesięcznej marży netto do CAC na poziomie 3:1, ponieważ CAC jest zbyt wysoki lub marża netto na zamówienie lub powtarzalność są zbyt niskie. Możemy je jednak pominąć, jeśli przedstawisz nam powody, dla których Twoja jednostkowa ekonomia osiągnie zamierzony cel, bez konieczności wyrównywania wszystkich gwiazd we wszechświecie.

Na przykład, być może działasz w branży dostaw żywności. Obecnie płacisz swoim kierowcom 15 USD za godzinę, a oni wykonują tylko jedną dostawę na godzinę. W rezultacie twoja ekonomia jest pod wodą. Ale jeśli powiesz mi: „Słuchaj, w tej chwili mam 100 tys. dolarów miesięcznie w GMV, czyli sprzedaży towarów brutto. Gdy osiągnę poziom 300 tys. dolarów miesięcznie w tych samych regionach geograficznych, co, ostrożnie rzecz biorąc, nastąpi w ciągu najbliższych 12 miesięcy, kierowcy będą realizować trzy dostawy na godzinę. Koszt jednej dostawy spadnie do 5 USD, a przy tej skali ekonomia jednostkowa działa”. Jest to wiarygodna i przekonująca historia, jeśli możesz mnie przekonać, że masz rozsądny plan potrojenia w tych obszarach geograficznych w ciągu najbliższych 12 miesięcy.

Istnieją niezliczone przykłady poprawy marży dzięki skali, gdy zyskujesz przewagę nad swoimi dostawcami i stajesz się lepszy w marketingu i angażowaniu klientów. W ostatecznym rozrachunku potrzebujesz po prostu przekonującej historii o tym, jak osiągniesz cel dzięki skali, nawet jeśli ekonomia jednostki nie jest jeszcze osiągnięta.

Podsumowując tę sekcję, chociaż istnieje wiele rzeczy, na które zwracamy uwagę podczas oceny atrakcyjności biznesu, wszystkie one sprowadzają się do: czy możemy zbudować biznes wart miliardy dolarów z atrakcyjną ekonomią jednostkową?

3. Czy warunki umowy są uczciwe?

W rundzie finansowania istnieje wiele terminów:

- Przy jakiej wycenie jesteśmy w stanie inwestować?

- Jaką kwotę zbiera firma?

- Czy jest preferowany?

- Czy jest to obligacja zamienna, czy faktyczna runda kapitałowa?

- Czy mamy prawo do przeciągania, oznaczania, proporcjonalności i prawa pierwokupu?

Wszystkie nasze inwestycje mają co najmniej 1x preferencję likwidacyjną, ponieważ nie chcemy być w sytuacji, w której założyciele zarabiają, gdy inwestorzy tracą pieniądze. Innymi słowy, nigdy nie zainwestowalibyśmy w akcje zwykłe. Poza tym terminem, na którym zamierzam się skupić, jest wycena. Zależy nam na wycenie. Nie oznacza to, że inwestujemy przy niskich wycenach. Nie sądzę, aby w inwestowaniu w startupy internetowe istniało coś takiego jak niska wycena. Chcemy jednak zainwestować w uczciwą wycenę, biorąc pod uwagę trakcję, możliwości i zespół.

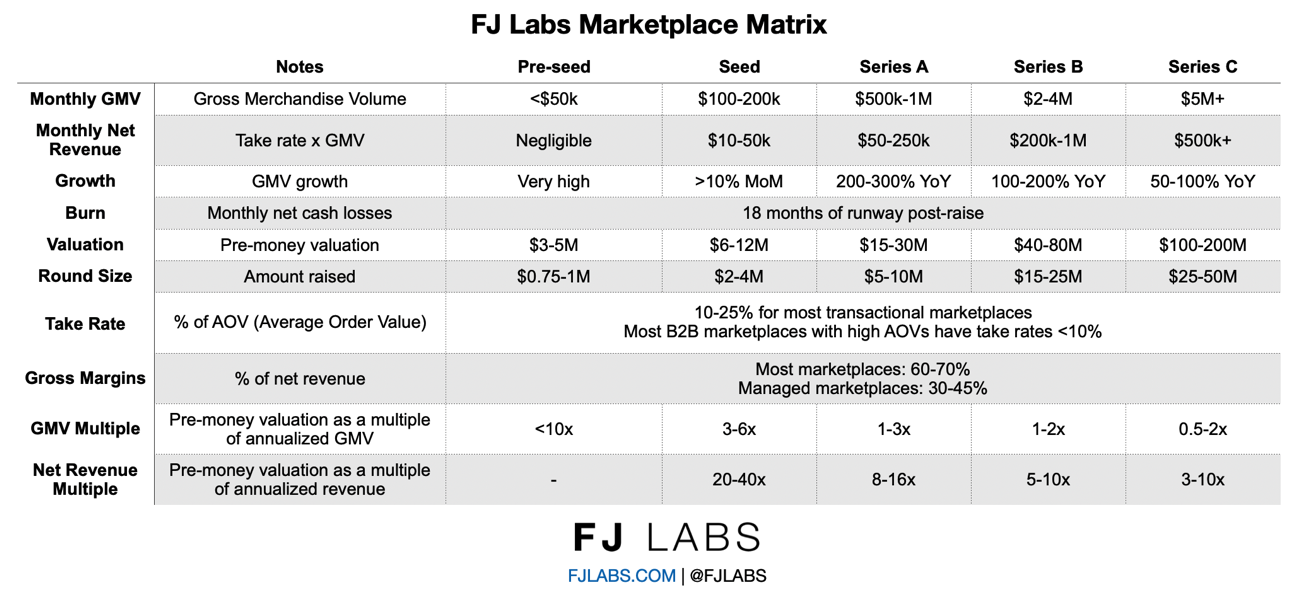

W obszarze, na którym się koncentrujemy, czyli marketplace’ach, istnieje rozsądny zestaw oczekiwań dotyczących wyceny i trakcji na różnych etapach. Podam kilka przykładów, ale należy pamiętać, że zakresy obejmują medianę. Istnieje wiele wyjątków, zwłaszcza na wyższym poziomie. Innymi słowy, odchylenie standardowe jest dość wysokie. Założyciel, który odniósł sukces po raz drugi, może zebrać fundusze po znacznie wyższej wycenie. Firma rozwijająca się znacznie szybciej niż przeciętnie może często „pominąć etap” i sprawić, że jej seria A będzie wyglądać jak seria B lub seria B jak seria C. Są to jednak ogólne wytyczne, które powinny być pomocne dla większości przedsiębiorców.

Oprócz zebrania odpowiedniej kwoty na odpowiednim etapie, VC często specjalizują się w zależności od etapu. Musisz przemawiać do właściwego VC na właściwym etapie. Istnieje również wbudowane oczekiwanie wzrostu, że musisz przejść od etapu do etapu w ciągu około 18 miesięcy.

W poniższych przykładach będę mówił o marketplace’ach ze stawką od 10 do 20%. W przypadku rundy pre-seed jesteś w zasadzie na starcie, nie masz sprzedaży lub masz znikomą sprzedaż. Większość startupów typu pre-seed pozyskuje obecnie 750-1 mln USD przy wycenie wstępnej na poziomie 3-5 mln USD.

W fazie zalążkowej generujesz od 100 do 200 tys. dolarów GMV miesięcznie, co przy założeniu 15% daje 30 tys. przychodów netto. Przychody netto zazwyczaj mieszczą się w przedziale od 10 do 50 tys. dolarów miesięcznie. Zazwyczaj zbierasz 2-4 miliony dolarów przy 6-12 milionach dolarów pre. Od rundy zalążkowej, w której osiągasz GMV na poziomie 150 tys. miesięcznie, do rundy A, spodziewamy się wzrostu ze 150 do około 650 tys. miesięcznie z 18-miesięcznym opóźnieniem. Innymi słowy, oczekiwany poziom wzrostu na tym etapie wynosi 300% rocznie lub 15% z miesiąca na miesiąc.

W przypadku serii A, po osiągnięciu GMV na poziomie 500-1 mln USD miesięcznie, można pozyskać 5-10 mln USD przy wycenie 15-30 mln USD. Średnia wynosi około 7 milionów dolarów przy 18 milionach dolarów przed i 25 milionach dolarów po. Oczekujemy, że dzięki temu po 18 miesiącach osiągniesz GMV na poziomie 2-4 mln USD miesięcznie. Następnie możesz zebrać serię B w wysokości 15-25 mln USD po cenie 40-80 mln USD. Załączam naszą wewnętrzną matrycę rynkową jako odniesienie.

Od lat jest to nasz domyślny wewnętrzny system, ale jest on ograniczony do rynków z 10-20% wskaźnikiem akceptacji, które kiedyś były naszym chlebem powszednim. Jednak obecnie inwestujemy głównie w rynki B2B, które często mają 1-5% stopy zwrotu. Ramy te nie mają również zastosowania do firm SaaS i firm zajmujących się handlem elektronicznym.

Ponadto nie było wystarczająco jasne, od kogo należy pozyskać środki i jakie są oczekiwania dotyczące wpływów z podwyżki. Inwestorzy i VC zazwyczaj specjalizują się w poszczególnych etapach i musisz rozmawiać z odpowiednim VC na odpowiednim etapie. W rezultacie przerobiłem matrycę, aby była bardziej przejrzysta i obejmowała większość przypadków.

Aby zająć się oczekiwaną trakcją na każdym etapie, przestawiłem się z używania wolumenu sprzedaży brutto (GMV), jako metryki odniesienia, na przychody netto. Pozwala nam to na porównanie trakcji w różnych modelach biznesowych, nawet jeśli utrzymują się pewne różnice, ponieważ większość firm SAAS ma marże powyżej 90%, podczas gdy większość platform handlowych ma marże 60-70%, a marże e-commerce są różne.

Chociaż istnieją dobrze zdefiniowane średnie branżowe, niektórzy VC nie są wrażliwi na wycenę, ponieważ ich zdaniem jedyną rzeczą, która ma znaczenie, jest zawieranie najlepszych transakcji, które generują wszystkie zwroty. Venture podąża za prawem potęgi w przeciwieństwie do normalnego rozkładu Gaussa. W każdej dekadzie w amerykańskim ekosystemie powstają 2 super jednorożce – startupy warte ponad 100 miliardów dolarów. Odpowiadają one za 40% wszystkich zwrotów z inwestycji. Co więcej, co dekadę powstaje 20 decacornów (firm wartych ponad 10 mld USD), które odpowiadają za kolejne 40% wszystkich zwrotów z venture. Około 100 jednorożców tworzonych co dekadę odpowiada za większość pozostałych zwrotów.

Większość VC gra w „Powerball”. Chcą być wśród zwycięzców loterii super jednorożców i zapłacą wszystko, aby się w niej znaleźć. Na większości inwestycji nie tracą pieniędzy. FJ Labs nie działa w ten sposób. Chcemy, aby wszystkie startupy, w które inwestujemy, były rentowne, dlatego dbamy o ich jednostkową ekonomię i wycenę inwestycji.

Jest to powód, dla którego zarabiamy na ponad 50% startupów, w które inwestujemy. Często inwestujemy przy wycenie 5 milionów dolarów, a wychodzimy przy wycenie 30 milionów dolarów, ponieważ firma radziła sobie dobrze, ale nie skalowała się zgodnie z pierwotnymi oczekiwaniami. Gdybyśmy tylko polowali na jednorożce i byli skłonni przepłacać za te startupy, stracilibyśmy pieniądze na takich inwestycjach.

Należy zauważyć, że dążymy do „uczciwej wyceny” nie tylko z własnego interesu. Naprawdę uważamy, że założyciele wyrządzają sobie niedźwiedzią przysługę, gdy zbierają zbyt dużo pieniędzy po zbyt wysokiej cenie. Są one następnie wyceniane na perfekcję, a jeśli sprawy nie pójdą zgodnie z planem i nie wzrosną do swojej wyceny, może to zabić firmę, ponieważ niewiele osób chce przejść przez rundy spadkowe. Oba są psychologicznie bolesne i negatywnie wpływają na tabelę limitów, biorąc pod uwagę przepisy zapobiegające rozwodnieniu w większości rund. Ponadto ludzie, którzy pozyskują zbyt dużo kapitału, mają tendencję do wydawania go i nie są tak efektywni kapitałowo, jak to tylko możliwe.

Oczywiście istnieją kontrprzykłady, w których firmy nieustannie podnoszą się przed trakcją i skutecznie ją osiągają, takie jak Uber, ale po drodze jest o wiele więcej trupów, w tym nasze własne Beepi.

4. Czy biznes jest zgodny z naszą tezą o tym, dokąd zmierza świat?

Skupiamy się na marketplaces i mamy konkretne tezy na temat przyszłości marketplaces. Obecnie skupiamy się w szczególności na:

- Wertykalizacja platform horyzontalnych (wielokategorialnych)

- Wybór rynków zbytu

- Rynki B2B

Dzięki obserwowaniu tak wielu transakcji w tak wielu branżach, w połączeniu z byciem studentami historii i trendów, mamy bardzo dobrze zdefiniowane perspektywy dotyczące przyszłości tych branż. Mamy konkretne tezy dotyczące przyszłości żywności, przyszłości pracy, finansów, pożyczek, nieruchomości i samochodów, a także wielu innych.

Większość firm, w które inwestujemy, dotyka wielu z tych tematów jednocześnie. Wkrótce napiszę szczegółowy wpis na blogu opisujący naszą obecną tezę inwestycyjną.

Wnioski:

Kiedy oceniamy startupy w trakcie naszych dwóch 1-godzinnych rozmów, oceniamy je w czterech wymiarach, które omówiliśmy: zespół, biznes, warunki transakcji i zgodność z naszą tezą. Chcemy, aby wszystkie cztery kryteria były spełnione łącznie: niesamowici założyciele, ze świetnymi firmami, pozyskujący środki na uczciwych warunkach, zgodnie z naszą tezą. Jeśli jesteś niesamowitym założycielem, ale uważasz, że wycena jest zbyt wysoka lub biznes nie jest atrakcyjny, nie zainwestujemy. Podobnie, jeśli jest to świetny pomysł, świetne warunki i pełna teza, ale czujemy, że zespół jest przeciętny, nie inwestujemy.

Spośród tych czterech zmiennych jesteśmy nieco elastyczni w kwestii tezy. Chociaż jesteśmy głównie inwestorami w marketplace’y, inwestujemy również w startupy, które wspierają marketplace’y, ale same nimi nie są. Bardzo rzadko inwestujemy w pomysły, które są poza zakresem, ale uważamy je za niezwykle atrakcyjne. Wspieramy również założycieli, którzy odnieśli dla nas sukces w przeszłości, nawet jeśli ich nowy startup nie jest rynkiem. W ten sposób zainwestowaliśmy w Archer, startup zajmujący się elektrycznymi samolotami VTOL. Wspieraliśmy Bretta Adcocka i Adama Goldsteina w ich startupie Vettery, który został sprzedany Adecco. Byliśmy podekscytowani, mogąc wesprzeć ich nowy startup, pomimo naszego braku wiedzy specjalistycznej w dziedzinie elektrycznych, samolatających samolotów.

Wymóg łącznego spełnienia naszych czterech kryteriów inwestycyjnych znacznie różni się od sposobu, w jaki wiele funduszy venture capital z Doliny Krzemowej decyduje się na inwestycje. Wspierają świetne zespoły za wszelką cenę, niezależnie od aktualnej ekonomii jednostek i oczekują, że się zorientują. Jeśli jednak przeanalizować rozkład zwrotów z przedsięwzięć, nasze podejście wydaje się uzasadnione. 65% rund inwestycyjnych nie zwraca 1x kapitału, a tylko 4% zwraca więcej niż 10x kapitału. Obecnie mamy 61% zrealizowaną stopę IRR z naszych 218 wyjść (w tym wszystkich niepowodzeń) i zarobiliśmy pieniądze na ponad połowie naszych zakończonych inwestycji.

Należy zauważyć, że jednym z powodów, dla których wybraliśmy to podejście, jest fakt, że w przeszłości większość jednorożców i decacornów pochodziła z Doliny Krzemowej. Zdecydowałem się zamieszkać w Nowym Jorku z powodów osobistych: Uwielbiam tutejszą scenę intelektualną, artystyczną i społeczną. O wiele łatwiej jest też podróżować do Nicei, gdzie mieszka moja rodzina, z Nowego Jorku niż z San Francisco, a różnica czasu w stosunku do Europy jest o wiele łatwiejsza do pokonania. Innymi słowy, wybrałem Nowy Jork, wiedząc, że przyniesie mi to znacznie mniejszy sukces finansowy, niż gdybym mieszkał w Dolinie Krzemowej, ponieważ spodziewałem się, że nie zobaczę i nie będę w stanie inwestować w najlepsze firmy. Czułem się komfortowo z tym wyborem, ponieważ optymalizuję swoje życie pod kątem szczęścia i spełnienia, a nie zysków finansowych.

Wraz z pojawieniem się open source, AWS i rewolucji low-code / no-code, obserwujemy demokratyzację w tworzeniu startupów. Firmy są tworzone i skalowane w większej liczbie lokalizacji geograficznych niż kiedykolwiek wcześniej. Widzimy, jak super jednorożce, takie jak Shopify, pojawiają się poza Doliną Krzemową (w tym przypadku w Toronto). COVID tylko przyspiesza ten trend, ponieważ coraz więcej firm jest budowanych w sposób rozproszony.

W rezultacie spodziewam się nawet, że nasza przewaga komparatywna z czasem zniknie i będziemy w stanie inwestować w więcej jednorożców na wczesnym etapie, zwłaszcza że nasza stale poprawiająca się marka na rynkach pozwala nam inwestować nawet w najlepsze transakcje w Dolinie Krzemowej. Do tej pory zainwestowaliśmy już w 25 firm, które stały się jednorożcami i w kolejne 25 firm, które już były jednorożcami, ale zwiększyły swoją wycenę o ponad 1 miliard dolarów od czasu naszej inwestycji. Pomimo tych poprawiających się okoliczności, pozostaniemy zdyscyplinowani i nadal będziemy stosować nasze cztery kryteria selekcji.

Oto jak oceniamy startupy w godzinę! Teraz, gdy rozumiesz, w jaki sposób decydujemy o tym, czy zainwestować w Twój startup, czy nie, powinieneś odpowiednio ulepszyć swoją ofertę.

Powodzenia!