Saya telah membahas strategi investasi FJ Labs di masa lalu yang mencakup jenis perusahaan yang ingin kami investasikan. Hari ini, saya ingin membahas secara khusus bagaimana kami mengevaluasi startup.

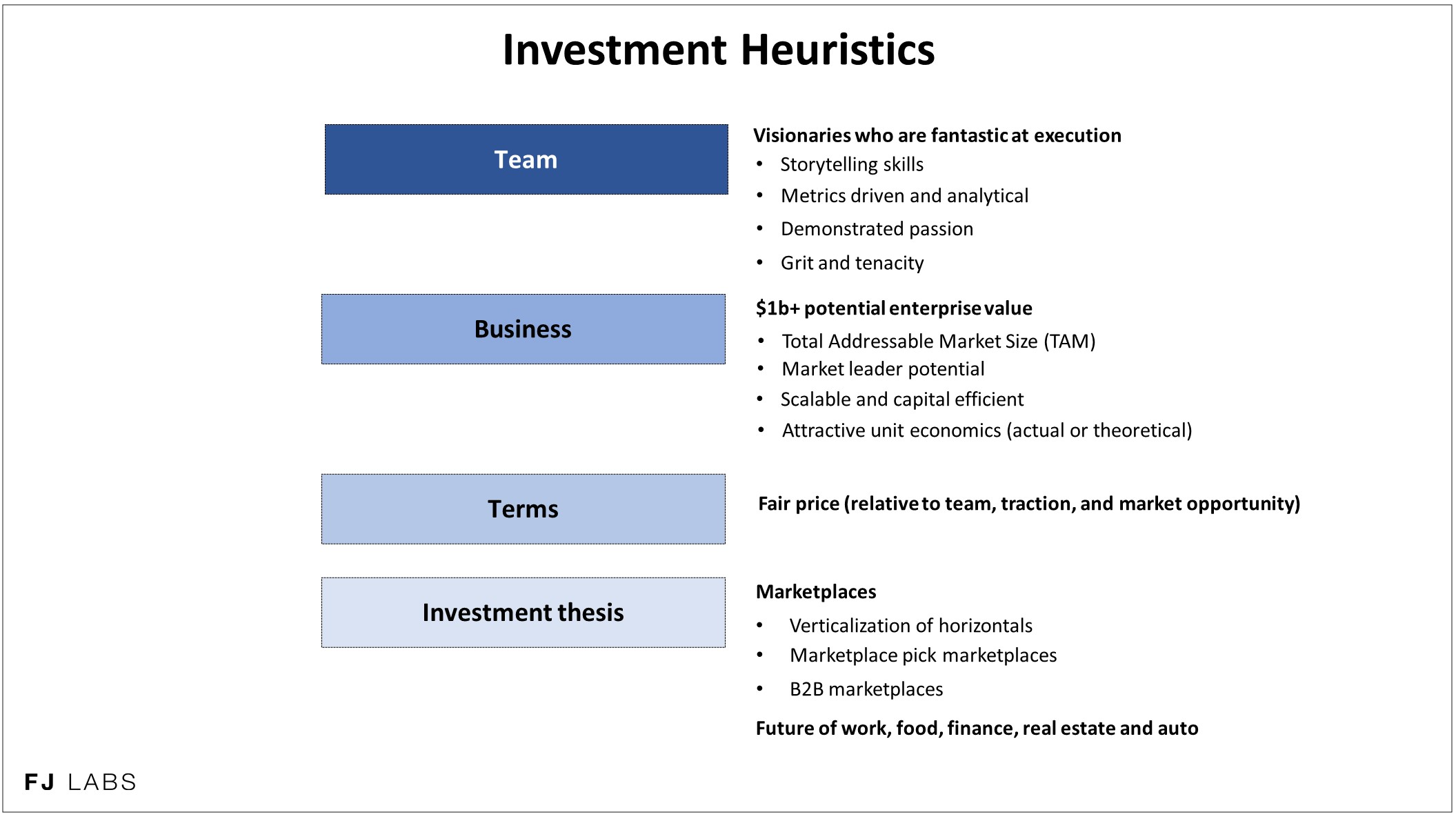

Kami menggunakan empat kriteria:

- Apakah kita menyukai tim ini?

- Apakah kita menyukai bisnis ini?

- Apakah persyaratan kesepakatannya adil?

- Apakah bisnis ini sejalan dengan tesis kami tentang kemana arah dunia?

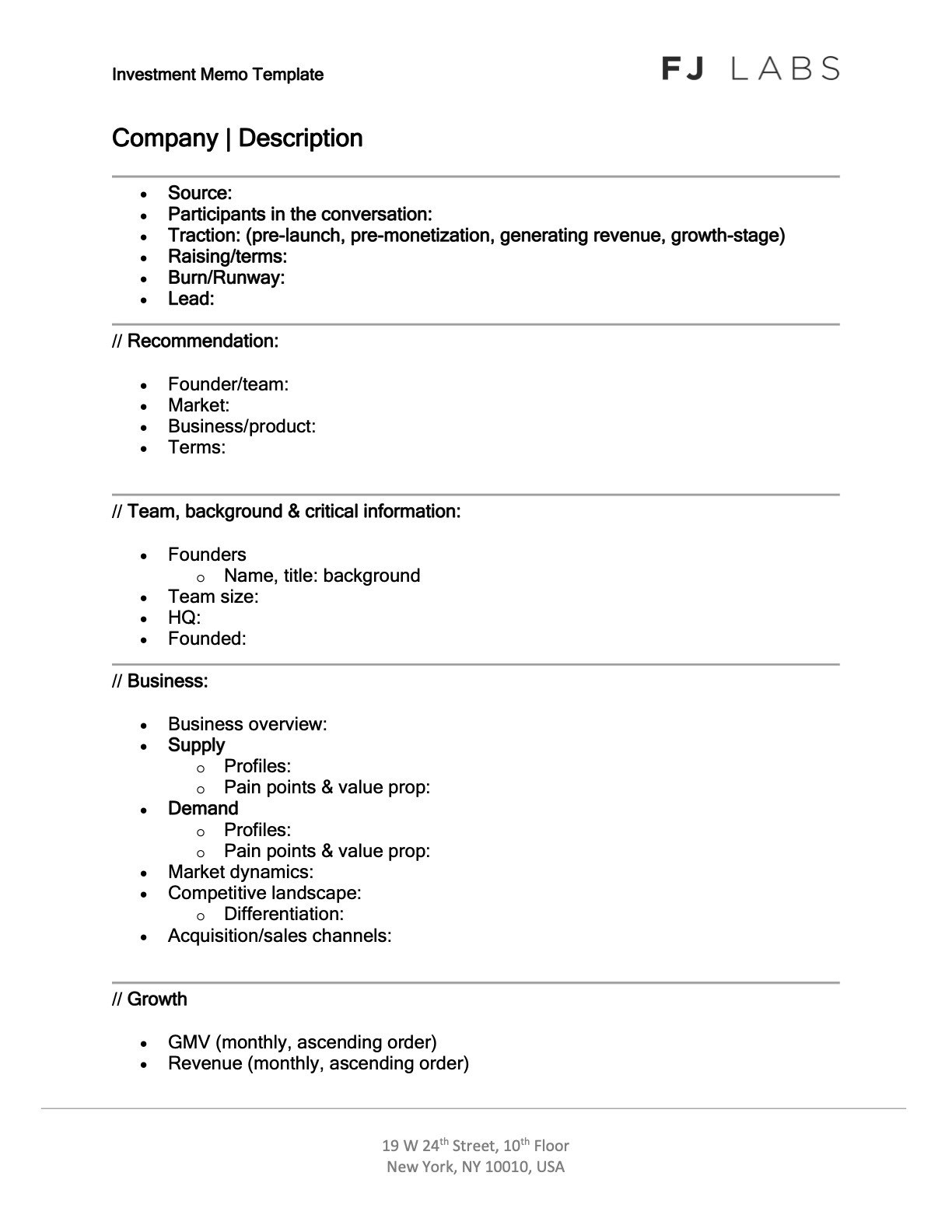

Anggota tim investasi yang menerima panggilan evaluasi pertama kami mengisi memo kesepakatan standar selama satu jam, mengevaluasi bisnis berdasarkan empat kriteria ini. Dia kemudian menambahkan rekomendasi. Setiap minggu pada hari Selasa, dalam rapat komite investasi selama dua jam, kami meninjau rekomendasi transaksi dari minggu sebelumnya. Jose atau saya kemudian melakukan panggilan kedua dengan bisnis yang paling menarik di mana kami menggali lebih dalam di bidang yang diminati.

Anda dapat menemukan memo kesepakatan kami di bawah ini.

Setelah dua kali panggilan telepon selama satu atau dua minggu, kami memutuskan apakah akan berinvestasi. Kami juga berbagi pemikiran dengan startup tersebut. Jika kami memutuskan untuk tidak berinvestasi, kami memberi tahu mereka apa yang perlu kami lihat dari mereka untuk mengubah pikiran kami.

1. Apakah kita menyukai tim ini?

Setiap pemodal ventura di dunia mengatakan kepada Anda: “Saya berinvestasi pada orang-orang yang luar biasa.” Hal itu sangat subjektif. Masalah dengan subjektivitas yang mendasari itu adalah bahwa hal itu dapat menyebabkan bias kognitif.

Untuk mencoba lebih objektif, kami menilai keterampilan pendiri mana yang mengarah pada kesuksesan startup. Berdasarkan analisis kami, kami menginginkan pendiri yang visioner dan memiliki kemampuan eksekusi yang luar biasa. Selama bertahun-tahun, kami memperhatikan bahwa proksi yang baik untuk itu adalah keterampilan bercerita dan kemampuan analitis. Keterampilan bercerita adalah kuncinya karena seseorang yang dapat merangkai cerita yang menarik akan lebih mudah menarik modal, dapat mengumpulkan uang dengan nilai yang lebih tinggi, membangun tim yang lebih baik dengan talenta yang lebih baik, menandatangani kesepakatan pengembangan bisnis yang luar biasa untuk mengembangkan perusahaan dengan lebih cepat, dan mendapatkan banyak media.

Bayangkan Anda datang untuk mempresentasikan FJ Labs dan Anda memberi tahu kami: “Saya telah melakukan analisis pasar yang mendalam. Pasarnya besar dan menarik. Para pemain lama bergerak lambat, dan pendekatan saya berbeda dan lebih baik.” Hal ini faktual dan tampaknya menarik, tetapi itu bukanlah sebuah cerita. Sebuah cerita lebih terdengar seperti berikut ini: “Ini adalah masalah yang saya hadapi sepanjang hidup saya. Saya benci pengalaman pengguna saat ini. Hal ini membuat saya jengkel sampai-sampai saya mendedikasikan sisa hidup saya untuk memecahkan masalah ini. Karena saya sering mengalaminya, saya tahu persis apa solusinya.” Semangat tersebut, dan persimpangan antara kisah Anda dan perusahaan yang Anda bangun, sangat menarik. Ini bukan contoh yang spesifik, namun ini memberi Anda gambaran tentang apa yang kami cari.

Jika Anda hanya memiliki kemampuan bercerita yang luar biasa, itu tidak cukup. Mungkin Anda bisa membangun bisnis yang besar, tetapi mungkin tidak dikelola dengan baik atau tidak efisien dari segi modal. Anda mungkin membangun perusahaan seperti Fab.com, di mana Anda mendapatkan pendapatan ratusan juta, tetapi tidak pernah sampai pada unit ekonomi yang bekerja, dan perusahaan tidak menghasilkan uang. Atau mungkin Anda membangun perusahaan seperti Theranos, di mana Anda menjual cerita fantastis yang ingin dipercaya oleh semua orang, namun pada akhirnya tidak benar.

Sebagai hasilnya, hal kedua yang kami cari adalah bahwa pendiri / CEO juga harus memiliki metrik, analitis, dan tahu bagaimana mengeksekusi visinya. Mereka benar-benar perlu memahami bisnis yang mereka jalani. Mereka harus mampu mengartikulasikan ekonomi unit mereka. Meskipun bisnis mereka masih dalam tahap pra-peluncuran, mereka perlu memahami ekonomi unit teoretis mereka berdasarkan rata-rata industri dan tes halaman arahan yang mereka lakukan. Namun, keterampilan itu saja tidak cukup. Tanpa kemampuan bercerita, para pendiri ini akan membangun bisnis kecil yang menguntungkan, tetapi bukan bisnis yang mendefinisikan industri.

Kami juga mencari semangat yang ditunjukkan, tetapi biasanya hal ini muncul saat kami mengevaluasi kemampuan bercerita. Demikian juga, kami juga mencari ketabahan dan keuletan. Mungkin Anda pernah mengalami kesulitan untuk mencapai posisi Anda saat ini, namun hal itu tidak perlu terjadi. Kita cukup beruntung di Barat karena banyak orang yang tidak benar-benar menghadapi kesulitan. Anda bisa bersekolah di sekolah yang bagus, mendapatkan nilai yang bagus, mendapatkan pekerjaan yang bagus, dan tidak pernah benar-benar gagal dalam hidup Anda. Namun, kami benar-benar ingin mengetahui bagaimana Anda akan bereaksi terhadap berbagai tantangan yang akan Anda hadapi, terutama sebagai pengusaha pemula.

Pendekatan kami adalah menantang para pendiri yang mengajukan proposal kepada kami secara intelektual. Kami menantang asumsi mereka, di mana mereka berharap berada dan mengapa. Kami menguji bagaimana mereka bereaksi terhadap hal ini. Jika mereka runtuh di bawah tekanan pertanyaan yang kita ajukan tentang bisnis mereka, maka jelas mereka akan runtuh di bawah tekanan yang jauh lebih besar dari berjuta-juta kegagalan yang akan mereka hadapi sebagai seorang wirausahawan. Pada akhirnya, respons Anda terhadap tantangan kami juga terlihat dalam kemampuan bercerita dan analitis Anda.

Singkatnya, kami benar-benar ingin mendukung para pendiri yang langka, yang visioner dan fantastis dalam hal eksekusi.

2. Apakah kita menyukai bisnis ini?

Perlu disebutkan bahwa bagi beberapa VC, memiliki tim yang luar biasa saja sudah cukup. Alasan mereka adalah bahwa tim yang luar biasa akan menemukan bisnis meskipun mereka tidak berada dalam bisnis yang menarik untuk memulai atau tidak memiliki model bisnis dengan unit ekonomi yang menarik.

Hal ini tidak berlaku untuk FJ Labs. Ada sekitar 5.000 startup baru setiap tahunnya di AS yang berhasil mengumpulkan dana sebesar $500 ribu atau lebih. Tingkat kelangsungan hidup 5 tahun dari perusahaan rintisan ini rata-rata 7% dan jauh lebih rendah untuk perusahaan yang memulai tanpa model bisnis. Sebagai perbandingan, kami telah menghasilkan uang dari 50% dari 150+ exit kami karena kedisiplinan kami dan kesukaan kami terhadap bisnis ini berperan besar dalam hal ini.

Ada beberapa kriteria yang membuat sebuah bisnis menarik. Apakah total pasar yang dapat dituju (TAM) cukup besar? Jika tidak, dapatkah Anda menumbuhkan pasar secara memadai untuk mendukung perusahaan bernilai miliaran dolar di industri ini? Ada banyak hal tambahan yang menyertai dalam membangun bisnis besar yang sangat berharga di lingkungan pasar. Apakah Anda berada dalam posisi untuk menjadi pemimpin pasar? Apakah ini dapat diukur? Keberhasilan juga berarti Anda tidak mengalami disintermediasi, yang menyiratkan adanya fragmentasi yang wajar di sisi penawaran dan permintaan. Namun bagi saya, semua faktor ini berada di bawah bagian dari: “apakah ada peluang untuk membangun perusahaan bernilai miliaran dolar di sini?“

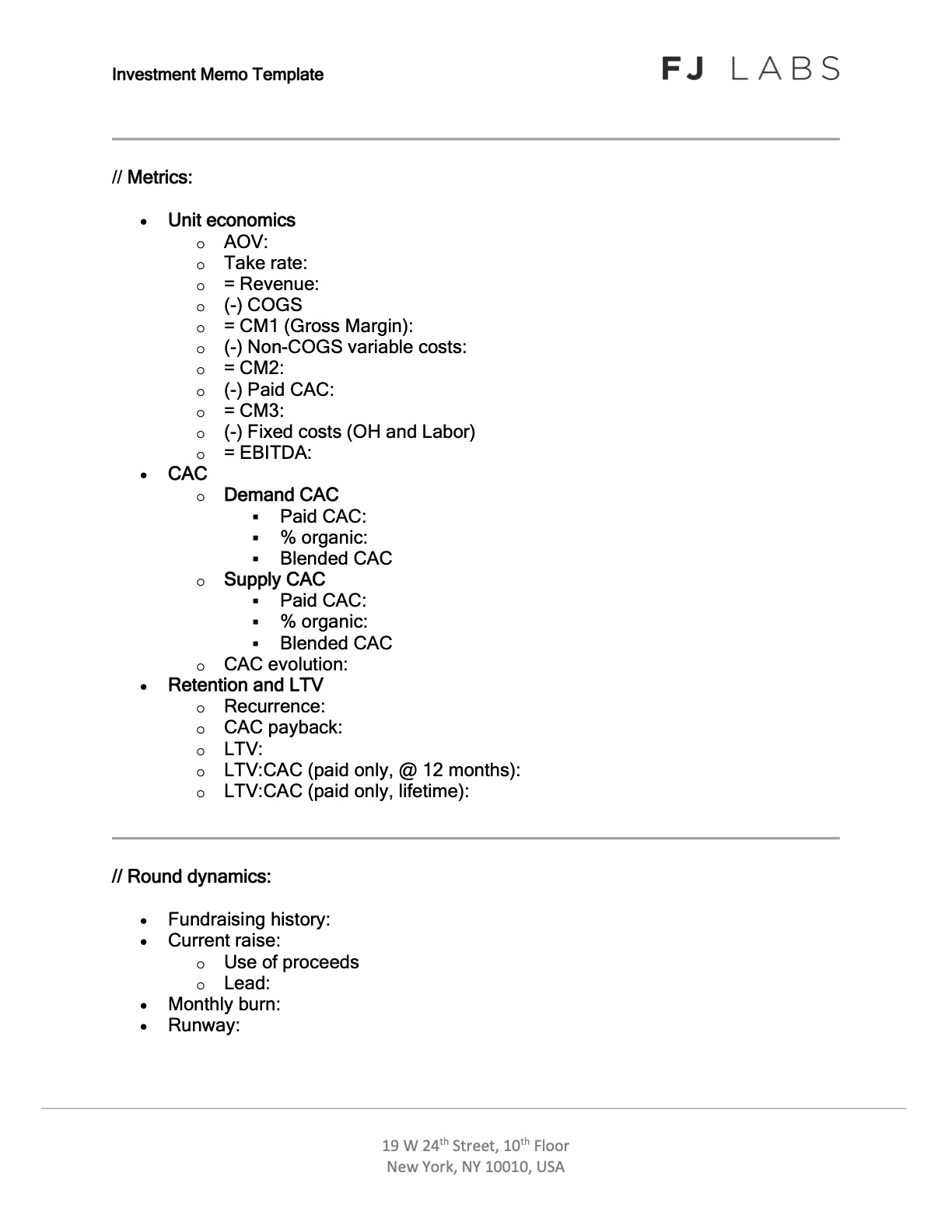

Di luar itu, ada satu hal yang paling penting saat kita mengevaluasi bisnis: apakah bisnis tersebut memiliki unit ekonomi yang menarik? Jika startup tersebut masih dalam tahap pra-peluncuran, pertanyaannya berlaku untuk ekonomi unit teoretis Anda. Jika startup ini pasca peluncuran, saya berharap untuk membahas ekonomi unit yang sebenarnya. Perhatikan bahwa demi kepentingan ringkas dan ringkas, saya berasumsi bahwa pembaca artikel ini tahu apa yang saya maksud dengan ekonomi unit. Saya akan segera membuat tulisan terpisah tentang bagaimana FJ Labs memandang unit ekonomi.

Ekonomi unit yang baik dari sudut pandang kami adalah di mana startup dapat menutup biaya akuisisi pelanggan (CAC) berdasarkan margin kontribusi bersih selama 6 bulan pertama operasi. Kami juga mencari startup yang dapat mencapai 3x lipat dari CAC-nya dalam 18 bulan. Dalam bisnis terbaik yang kami ajak bicara, mereka tidak tahu berapa rasio nilai jangka panjang (LTV) terhadap CAC (LTV:CAC) karena churn negatif. Meskipun mereka kehilangan beberapa pelanggan, pelanggan yang tersisa tetap membeli lebih banyak dan LTV:CAC mungkin 10:1 atau bahkan 20:1.

Perhatikan bahwa ada beberapa pengecualian untuk aturan ini. Untuk bisnis SaaS yang sangat lengket dengan churn negatif, dan pada dasarnya masa pakai pelanggan yang tidak terbatas, tidak masalah jika diperlukan waktu 12-18 bulan untuk menutup CAC-nya.

Untuk bisnis pra-peluncuran, kami berharap para pendiri telah memikirkan apa yang seharusnya menjadi unit ekonomi. Mereka harus mengetahui nilai pesanan rata-rata dalam industri dan berharap untuk sejalan dengan itu. Mereka juga harus memiliki pemahaman yang kuat tentang harga pokok penjualan (HPP) yang mendasari, dan karenanya harus memiliki pemahaman yang baik tentang margin per pesanan. Rata-rata pengulangan dalam industri juga harus diketahui.

Bagian yang tidak diketahui adalah biaya akuisisi pelanggan. Namun demikian, Anda bisa mengujinya. Anda bisa membuat laman landas yang indah yang menggambarkan konsepnya bahkan sebelum Anda membangun situs fungsional. Anda kemudian mengeluarkan sejumlah uang untuk pemasaran dan dapat membuat asumsi yang masuk akal tentang biaya per klik, biaya per pendaftaran, dan potensi pembelian dari pendaftaran tersebut. Anda bisa menggunakan rata-rata untuk industri ini dalam hal berapa % pengunjung situs dalam kategori ini yang membeli sesuatu.

Perhatikan bahwa saya juga mengharapkan Anda untuk menilai kepadatan saluran akuisisi pelanggan Anda. Bisakah Anda menghabiskan 50 ribu per bulan, 100 ribu per bulan, 500 ribu per bulan atau lebih, dan masih memiliki unit yang ekonomis? Jika tidak, Anda memiliki bisnis kecil yang menarik di tangan Anda, tetapi bukan bisnis yang dapat dikembalikan.

Jika Anda pasca-peluncuran, kami ingin Anda memandu kami melalui keekonomisan unit Anda yang sebenarnya. Mereka mungkin belum memenuhi ekspektasi kami akan rasio margin kontribusi bersih 18 bulan terhadap CAC sebesar 3:1 karena CAC Anda terlalu tinggi, atau margin kontribusi per pesanan atau perulangan terlalu rendah. Namun, kami dapat mengabaikan hal ini jika Anda dapat menunjukkan kepada kami mengapa unit ekonomi Anda akan sampai di sana dengan skala, tanpa perlu semua bintang di alam semesta untuk disejajarkan.

Sebagai contoh, mungkin Anda berada dalam bisnis pengiriman makanan. Saat ini, Anda membayar pengemudi pengantaran makanan Anda sebesar $15 per jam, dan mereka hanya melakukan satu kali pengantaran per jam. Akibatnya, ekonomi Anda menjadi tidak sehat. Tetapi jika Anda mengatakan, “Lihat, sekarang saya menghasilkan $100 ribu per bulan dalam GMV, atau penjualan barang dagangan. Begitu saya mencapai $300 ribu per bulan di wilayah geografis yang sama, yang secara konservatif akan terjadi dalam 12 bulan ke depan, para pengemudi akan melakukan tiga kali pengiriman dalam satu jam. Biaya per pengiriman akan turun menjadi $5, dan pada skala tersebut, ekonomi unit akan bekerja.” Itu adalah cerita yang dapat dipercaya dan menarik jika Anda dapat meyakinkan saya bahwa Anda memiliki rencana yang masuk akal untuk meningkatkan tiga kali lipat di wilayah tersebut dalam 12 bulan ke depan.

Ada banyak contoh peningkatan margin melalui skala yang tak terhitung jumlahnya saat Anda mendapatkan pengaruh atas pemasok Anda dan menjadi lebih baik dalam pemasaran dan keterlibatan pelanggan. Pada akhirnya, Anda hanya perlu cerita yang menarik tentang bagaimana Anda akan sampai di sana dengan skala yang besar meskipun unit ekonomi Anda belum sampai di sana.

Sebagai penutup dari bagian ini, meskipun ada banyak hal yang kami lihat ketika mengevaluasi daya tarik sebuah bisnis, semuanya bermuara pada: dapatkah kami membangun bisnis bernilai miliaran dolar dengan unit ekonomi yang menarik?

3. Apakah persyaratan kesepakatannya adil?

Dalam sebuah putaran pendanaan ada banyak istilah:

- Pada valuasi berapa kita dapat berinvestasi?

- Berapa banyak yang dikumpulkan perusahaan?

- Apakah lebih disukai?

- Apakah ini merupakan surat utang konversi versus putaran ekuitas yang sebenarnya?

- Apakah kita memiliki hak seret, hak tagih, hak pro-rata dan hak memesan efek terlebih dahulu?

Semua investasi yang kami lakukan memiliki preferensi likuidasi setidaknya 1x karena kami tidak ingin berada dalam posisi di mana para pendiri menghasilkan uang ketika investor kehilangan uang. Dengan kata lain, kami tidak akan pernah berinvestasi pada saham biasa. Di luar itu, istilah yang akan saya fokuskan adalah valuasi. Kami peduli dengan penilaian. Ini bukan berarti kami berinvestasi pada valuasi yang rendah. Saya rasa tidak ada yang namanya valuasi rendah dalam investasi startup internet. Namun, kami ingin berinvestasi pada valuasi yang wajar dengan mempertimbangkan daya tarik, peluang, dan tim.

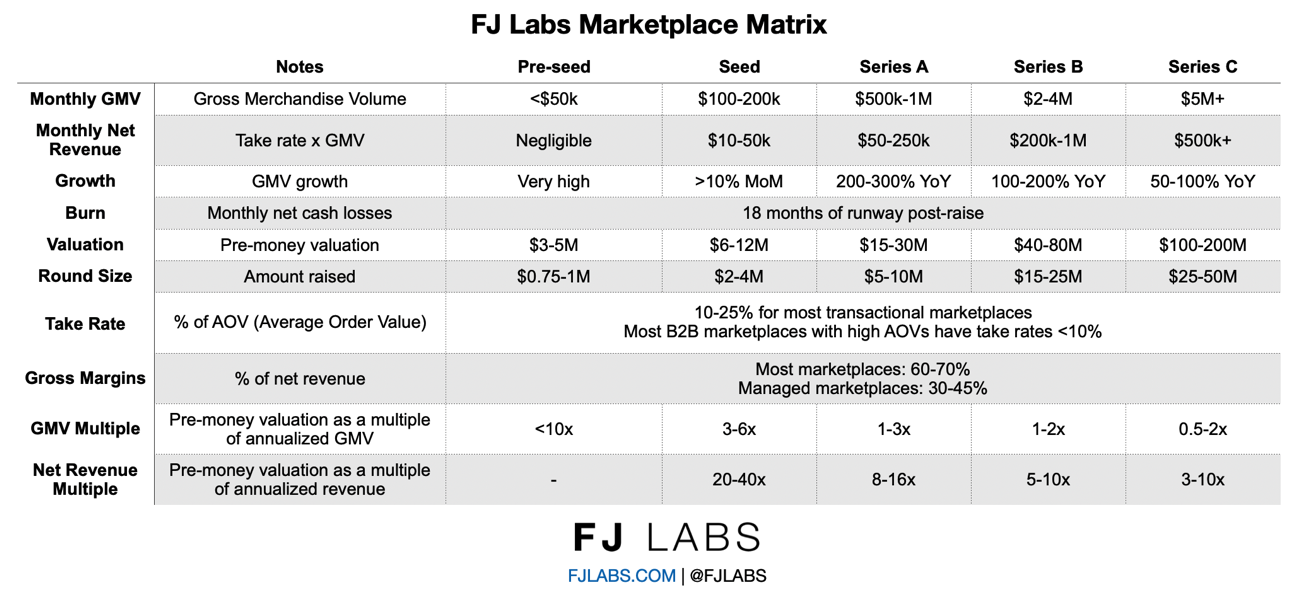

Di area fokus kami, pasar, ada serangkaian ekspektasi yang masuk akal untuk penilaian dan daya tarik di berbagai tahap. Saya akan memberikan beberapa contoh, tetapi perlu diperhatikan bahwa kisarannya mencakup median. Ada banyak pengecualian, terutama pada kelas yang lebih tinggi. Dengan kata lain, deviasi standar agak tinggi. Pendiri yang sukses untuk kedua kalinya dapat meningkatkan valuasi yang jauh lebih tinggi. Perusahaan yang tumbuh jauh lebih cepat daripada rata-rata sering kali dapat “melewatkan satu tahap” dan membuat Seri A terlihat seperti Seri B atau Seri B terlihat seperti Seri C. Namun, ini adalah pedoman umum yang seharusnya bermanfaat bagi sebagian besar pengusaha.

Selain mengumpulkan jumlah yang tepat pada tahap yang tepat, perusahaan modal ventura sering kali melakukan spesialisasi berdasarkan tahap. Anda harus berbicara dengan VC yang tepat untuk tahap yang tepat. Ada juga ekspektasi pertumbuhan bawaan yang harus Anda capai dari tahap ke tahap dalam waktu sekitar 18 bulan.

Untuk contoh di bawah ini, saya akan berbicara tentang pasar dengan tingkat pengambilan 10 hingga 20%. Untuk putaran pra-seed, pada dasarnya Anda pada saat peluncuran, Anda tidak memiliki penjualan atau penjualan yang dapat diabaikan. Sebagian besar startup pre-seed saat ini mengumpulkan $750 ribu-$1 juta dengan valuasi awal $3-5 juta.

Pada tahap awal, Anda menghasilkan $ 100 hingga $ 200 ribu dalam GMV per bulan, dengan mengambil 15%, yang memberi Anda pendapatan bersih 30 ribu. Anda biasanya berada di kisaran pendapatan bersih $10 hingga $50 ribu per bulan. Anda biasanya mengumpulkan $ 2-4 juta pada tahap awal $ 6-12 juta. Sekarang dari putaran awal Anda, Anda berada di 150 ribu per bulan dalam GMV, ke A, kami berharap Anda naik dari 150 menjadi sekitar 650 ribu per bulan dengan jeda 18 bulan. Dengan kata lain, tingkat pertumbuhan yang diharapkan pada tahap tersebut adalah 300% per tahun, atau 15% tingkat pertumbuhan dari bulan ke bulan.

Dan seri A Anda, setelah Anda mencapai $500 ribu-$1 juta per bulan dalam GMV, Anda dapat mengumpulkan $5-10 juta dengan valuasi awal $15-30 juta. Rata-rata sekitar $7 juta dengan harga $18 juta sebelum, $25 juta sesudah. Dan dengan itu, kami berharap Anda dapat mencapai $ 2-4 juta per bulan dalam GMV 18 bulan kemudian. Anda kemudian dapat meningkatkan Seri B Anda sebesar $15-25 juta pada $40- 80 juta sebelumnya. Saya menyertakan matriks pasar internal kami sebagai referensi.

Ini telah menjadi kerangka kerja internal standar kami selama bertahun-tahun, tetapi terbatas pada pasar dengan tingkat pengambilan 10-20%, yang dulunya merupakan makanan utama kami. Namun, sekarang kami sebagian besar berinvestasi di pasar B2B, yang sering kali memiliki tingkat take rate 1-5%. Kerangka kerja ini juga tidak berlaku untuk bisnis SaaS dan bisnis e-commerce.

Selain itu, tidak cukup jelas kepada siapa Anda harus menggalang dana dan apa yang diharapkan dari hasil penggalangan dana tersebut. Investor dan VC biasanya mengkhususkan diri berdasarkan tahap dan Anda harus berbicara dengan VC yang tepat untuk tahap yang tepat. Sebagai hasilnya, saya menyusun ulang matriks agar lebih jelas dan mencakup sebagian besar kasus.

Untuk mengatasi daya tarik yang diharapkan pada setiap tahap, saya beralih dari menggunakan Gross Merchandise Volume (GMV), sebagai metrik referensi, ke pendapatan bersih. Hal ini memungkinkan kami untuk membuat daya tarik yang sebanding di berbagai model bisnis yang berbeda, meskipun beberapa perbedaan tetap ada karena sebagian besar bisnis SAAS memiliki margin 90%+, sementara sebagian besar pasar memiliki margin 60-70% dan margin e-commerce bervariasi.

Meskipun ada rata-rata industri yang terdefinisi dengan baik, beberapa VC tidak peka terhadap valuasi karena dalam pikiran mereka, satu-satunya hal yang penting adalah mendapatkan penawaran terbaik yang menghasilkan semua keuntungan. Venture mengikuti hukum daya, bukan distribusi Gaussian normal. Setiap dekade ada 2 super unicorn – perusahaan rintisan yang bernilai lebih dari $100 miliar yang diciptakan di ekosistem AS. Mereka menyumbang 40% dari semua keuntungan usaha. Di luar itu, ada 20 decacorn (perusahaan bernilai lebih dari $10 miliar) yang diciptakan setiap dekade yang menyumbang 40% dari semua keuntungan usaha. Sekitar 100 atau lebih unicorn yang diciptakan setiap dekade menyumbang sebagian besar pengembalian yang tersisa.

Sebagian besar VC memainkan “Powerball”. Mereka ingin menjadi pemenang lotere super unicorn dan akan membayar berapa pun untuk mendapatkannya. Mereka tidak masalah kehilangan uang pada sebagian besar investasi. FJ Labs tidak beroperasi dengan cara ini. Kami ingin semua startup yang kami investasikan dapat bertahan, oleh karena itu kami sangat peduli dengan unit ekonomi dan valuasi investasi mereka.

Ini adalah alasan kami menghasilkan uang dari lebih dari 50% startup yang kami investasikan. Kami sering berinvestasi dengan valuasi awal sebesar $5 juta dan keluar dengan valuasi $30 juta karena perusahaan tersebut baik-baik saja tetapi tidak berkembang seperti yang diharapkan. Seandainya kami hanya berburu unicorn dan bersedia membayar lebih untuk startup-startup tersebut, kami akan kehilangan uang untuk investasi seperti itu.

Perhatikan bahwa kami mendorong “penilaian yang adil” bukan hanya karena kepentingan pribadi. Kami benar-benar berpikir bahwa para pendiri merugikan diri mereka sendiri ketika mereka mengumpulkan terlalu banyak uang dengan harga yang terlalu tinggi. Mereka kemudian dihargai untuk kesempurnaan dan jika segala sesuatunya tidak berjalan sesuai rencana dan mereka tidak tumbuh sesuai dengan valuasi mereka, hal ini dapat membunuh perusahaan karena hanya sedikit orang yang ingin mengalami penurunan nilai. Keduanya menimbulkan bekas luka secara psikologis dan berdampak negatif pada tabel batas karena adanya ketentuan anti-pengenceran di sebagian besar ronde. Selain itu, orang yang mengumpulkan terlalu banyak modal cenderung menghabiskannya dan tidak seefisien mungkin.

Tentu saja, ada contoh-contoh yang berlawanan dengan perusahaan yang terus menerus meningkatkan daya tarik dan berhasil seperti Uber, tetapi ada lebih banyak lagi perusahaan yang bangkrut di sepanjang jalan, termasuk Beepi kita sendiri.

4. Apakah bisnis ini sejalan dengan tesis kita tentang ke mana arah dunia?

Kami fokus pada pasar dan memiliki tesis khusus tentang masa depan pasar. Saat ini, kami secara khusus berfokus pada:

- Memvertikalisasi platform horizontal (multi-kategori)

- Pasar memilih pasar

- Pasar B2B

Dengan melihat begitu banyak transaksi di begitu banyak industri, dikombinasikan dengan menjadi mahasiswa sejarah dan tren, kami memiliki perspektif yang sangat jelas tentang masa depan industri ini. Kami memiliki tesis khusus tentang masa depan makanan, masa depan pekerjaan, keuangan, pinjaman, real estat, dan mobil di antara banyak lainnya.

Sebagian besar bisnis yang kami investasikan menyentuh banyak dari tema-tema ini secara bersamaan. Saya akan segera menulis sebuah posting blog terperinci yang membahas tesis investasi kami saat ini.

Kesimpulan:

Saat kami mengevaluasi startup selama dua kali panggilan telepon selama 1 jam, kami mengevaluasinya berdasarkan empat dimensi yang telah kami bahas: tim, bisnis, persyaratan kesepakatan, dan keselarasan dengan tesis kami. Kami ingin keempat kriteria tersebut terpenuhi secara bersamaan: pendiri yang luar biasa, dengan bisnis yang hebat, meningkatkan dengan persyaratan yang adil, sejalan dengan tesis kami. Jika Anda adalah pendiri yang luar biasa, tetapi merasa valuasi terlalu tinggi atau bisnisnya tidak menarik, kami tidak akan berinvestasi. Demikian juga, jika itu adalah ide yang bagus, istilah yang bagus, dan tesis yang lengkap, tetapi kami merasa timnya biasa-biasa saja, kami tidak akan berinvestasi.

Dari keempat variabel ini, kami sedikit fleksibel dalam tesis ini. Meskipun sebagian besar dari kami adalah investor marketplace, kami juga berinvestasi di startup yang mendukung marketplace tetapi mungkin bukan marketplace itu sendiri. Secara luar biasa kami berinvestasi pada ide-ide yang berada di luar cakupan, tetapi kami merasa sangat menarik. Kami juga mendukung para pendiri yang telah sukses di masa lalu, bahkan jika startup baru mereka bukanlah sebuah marketplace. Inilah bagaimana kami akhirnya berinvestasi di Archer, sebuah startup pesawat VTOL listrik. Kami mendukung Brett Adcock dan Adam Goldstein dalam startup pasar tenaga kerja mereka, Vettery, yang kemudian dijual ke Adecco. Kami sangat antusias untuk mendukung mereka dalam startup baru mereka meskipun kami tidak memiliki keahlian dalam bidang pesawat terbang listrik.

Mensyaratkan empat kriteria investasi yang harus dipenuhi secara kolektif sangat berbeda dengan cara VC Silicon Valley memutuskan untuk berinvestasi. Mereka mendukung tim-tim hebat dengan harga berapa pun, terlepas dari nilai ekonomis unit saat ini dan berharap mereka dapat mengatasinya. Namun, jika Anda menganalisis distribusi keuntungan usaha, pendekatan kami tampaknya dapat dibenarkan. 65% dari putaran investasi gagal mengembalikan 1x modal dan hanya 4% yang mengembalikan lebih besar dari 10x modal. Saat ini kami memiliki realisasi IRR sebesar 61% dari 218 investasi yang kami keluarkan (termasuk semua investasi yang gagal) dan telah menghasilkan lebih dari setengah investasi yang kami keluarkan.

Perlu diketahui bahwa salah satu alasan kami memilih pendekatan ini adalah karena di masa lalu sebagian besar unicorn dan decacorn berasal dari Silicon Valley. Saya memilih untuk tinggal di New York karena alasan pribadi: Saya menyukai dunia intelektual, artistik, dan sosial di sini. Juga jauh lebih mudah untuk bepergian ke Nice, tempat keluarga saya tinggal, dari New York daripada San Francisco, dan perbedaan waktu dengan Eropa jauh lebih mudah diatur. Dengan kata lain, saya memilih New York karena saya tahu bahwa hal ini akan membuat saya jauh lebih tidak sukses secara finansial dibandingkan jika saya tinggal di Silicon Valley, karena saya berharap untuk tidak melihat dan dapat berinvestasi di perusahaan-perusahaan terbaik. Saya merasa nyaman dengan pilihan tersebut karena saya mengoptimalkan hidup saya untuk kebahagiaan dan kepuasan, bukan keuntungan finansial.

Dengan munculnya open source, AWS, dan revolusi low-code / no-code, kita melihat adanya demokratisasi dalam pembuatan startup. Perusahaan-perusahaan diciptakan dan berkembang di lebih banyak wilayah geografis daripada sebelumnya. Kami melihat super unicorn seperti Shopify muncul di luar Silicon Valley (dalam hal ini di Toronto). COVID hanya mempercepat tren ini karena semakin banyak perusahaan yang dibangun secara terdistribusi.

Sebagai hasilnya, saya bahkan berharap kerugian komparatif kami akan hilang seiring berjalannya waktu dan kami akan dapat berinvestasi di lebih banyak unicorn sejak tahap awal, terutama karena merek kami yang terus membaik di pasar memungkinkan kami untuk berinvestasi bahkan pada penawaran terbaik di Silicon Valley. Hingga saat ini kami telah berinvestasi di 25 perusahaan yang menjadi unicorn dan di 25 perusahaan lain yang sudah menjadi unicorn tetapi meningkatkan valuasi mereka lebih dari $1 miliar sejak kami berinvestasi. Terlepas dari situasi yang membaik ini, kami akan tetap disiplin dan terus menerapkan empat kriteria seleksi kami.

Itu dia: cara kami mengevaluasi startup dalam hitungan jam! Setelah Anda memahami bagaimana kami memutuskan untuk berinvestasi atau tidak di startup Anda, Anda harus memperbaiki presentasi Anda.

Semoga berhasil!