मुझे जैक फ़ार्ले के साथ बातचीत बहुत पसंद आई। उन्होंने इसका सारांश इस प्रकार दिया है।

2021 में ” सब कुछ बुलबुला ” कहने के बाद, वेंचर कैपिटल (वीसी) के शांत दिग्गज फैब्रिस ग्रिंडा चीजों को कैसे देख रहे हैं, यहां बताया गया है:

- 2022 का वीसी भालू बाजार-? अभी तक यह समाप्त नहीं हुआ है, बल्कि इसने उत्कृष्ट अवसर पैदा किए हैं।

- एआई कंपनियों के लिए मूल्यांकन “हास्यास्पद” है, जबकि गैर-एआई कंपनियों के लिए मूल्यांकन उचित है”।

- फैब्रिस को रक्षा-तकनीक के साथ-साथ स्वचालित ड्राइविंग (जो अभी बहुत अप्रसन्न है) में भी आकर्षक अवसर दिखाई देते हैं।

- उन्होंने देखा है कि अधिकांश एआई कम्पनियों ने “दिलचस्प उत्पाद” बनाए हैं, लेकिन उनके “व्यावसायिक मॉडल अस्पष्ट” हैं और “वे प्रचार के अनुरूप प्रदर्शन नहीं कर पाएंगी” तथा “उनमें से अधिकांश शून्य पर जा रही हैं”।

- ^नोट: यहां उनका तात्पर्य केवल निजी वी.सी. कम्पनियों से है, सार्वजनिक रूप से कारोबार किए जाने वाले शेयरों से नहीं। वह आमतौर पर नाम सार्वजनिक होने के बाद बाहर निकल जाते हैं (जैसा कि उन्होंने अलीबाबा और पलान्टिर $BABA $PLTR के मामले में किया था)।

- उनका मानना है कि गार्टनर का प्रचार चक्र एआई पर भी लागू होता है… अल्पावधि में परिवर्तन वर्तमान में अपेक्षित से कम होगा, लेकिन दीर्घावधि में इस कदम का स्तर सबसे उग्र एआई भविष्यवक्ताओं (मेरे शब्द, उनके नहीं) को छोड़कर सभी की अपेक्षाओं से कहीं आगे निकल जाएगा।

- वह क्रिप्टो बुल रहे हैं और बने रहेंगे। बहुत सारे टोकन के मालिक होने के अलावा, वह मिडास नामक एक यूरोपीय उपज-असर वाले स्थिर मुद्रा के साथ बहुत जुड़े हुए हैं (यह अमेरिका से सुलभ नहीं है, लेकिन अधिकांश अन्य देशों से है), जो साक्षात्कार में उन्होंने कहा कि नियामक अनुपालन, दिवालियापन दूरस्थ है, और कुछ ऐसा है जो वास्तव में ऑन-चेन डीएफआई सामान का उपयोग किया जा सकता है।

आप हमारी बातचीत का पूरा प्रतिलेख यहां पा सकते हैं।

जैक: फॉरवर्ड गाइडेंस आपके लिए वैनएक द्वारा लाया गया है, जो 1955 से परिसंपत्ति प्रबंधन में वैश्विक अग्रणी है। आप वैनएक ईटीएफ के बारे में बाद में और अधिक सुनेंगे, लेकिन अभी, आइए आज के साक्षात्कार पर आते हैं। मैं उद्यमी और निवेशक फैब्रिस ग्रिंडा का फॉरवर्ड गाइडेंस में स्वागत करते हुए बहुत प्रसन्न हूं।

फैब्रिस ऑकलैंड के संस्थापक थे, जिसे बाद में बर्नार्ड अर्नाल्ट को बेच दिया गया था, जो ओएलएक्स के संस्थापक थे, जिसे बाद में नैस्पर्स को बेच दिया गया था, और वे एयरबीएनबी, अलीबाबा और फैनड्यूल जैसी कंपनियों में सीरियल एंजल निवेशक हैं। फैब्रिस, आपसे मिलकर खुशी हुई। आने के लिए धन्यवाद.

मुझे रखने के लिए धन्यवाद। आपकी उद्यमशीलता की यात्रा बहुत अच्छी है। और मैं आपसे बाद में मिडास के बारे में पूछना चाहता था, एक ऐसी कंपनी जिसके आप सह-संस्थापक और निवेशक हैं, जो स्टेबलकॉइन की दुनिया में बहुत सारे अच्छे काम कर रही है।

लेकिन मैं समझता हूं कि आप समष्टि अर्थशास्त्र और परिसंपत्ति की कीमतों तथा केंद्रीय बैंकों पर पड़ने वाले प्रभाव में भी बहुत रुचि रखते हैं। तो आपकी वेबसाइट पर, आपके पास वेलकम टू द एवरीथिंग बबल जैसे लेख हैं, जो आपने फरवरी 2021 में लिखे थे, साथ ही फरवरी 2020 में, आपने COVID-19 लिखा था, जो शायद वह काला हंस है जो वैश्विक अर्थव्यवस्था को मंदी में धकेलता है। तो आपके लिए मेरा पहला सवाल यह है कि, मैक्रोइकॉनॉमिक्स उद्यम कंपनियों में निवेश करने के साथ-साथ एक उद्यमी होने की आपकी दुनिया को किस तरह प्रभावित करता है?

यदि आपका काम पूरे दिन ब्याज पर कारोबार करना है, तो स्पष्ट रूप से मैक्रो और केंद्रीय बैंकों की बातों पर ध्यान देना उचित होगा। लेकिन एक व्यापक व्यक्ति के लिए जो उद्यम पूंजी में निवेश कर रहा है या व्यवसाय शुरू कर रहा है, समष्टि अर्थव्यवस्था उन पर किस प्रकार प्रभाव डालती है?

फैब्रिस: मैक्रो चक्र महत्वपूर्ण है क्योंकि इसमें वह मूल्य बिंदु शामिल होता है जिस पर आप प्रवेश करते हैं और जिस पर आप बाहर निकलते हैं। और जैसा कि कहा गया है, उद्यम पूंजी की दुनिया में एक निवेशक के रूप में, आप निकासी को नियंत्रित नहीं करते हैं। फिर जानिये कि आप इस चक्र में किस बिंदु पर होंगे।

आपको यह तब पता चलता है जब आप निवेश कर रहे होते हैं। और इसलिए, मैं विशेष रूप से मूल्य स्तरों के प्रति सजग रहने की कोशिश करता हूं ताकि यह सुनिश्चित हो सके कि मैं अधिक भुगतान तो नहीं कर रहा हूं। और इसलिए, 2021 में, जबकि बाकी सभी लोग मूल रूप से पागल हो रहे थे, मैंने एक कदम पीछे लिया और मैंने सोचा, ठीक है, हम सब कुछ बुलबुले में हैं क्योंकि अत्यधिक ढीली राजकोषीय मौद्रिक नीति है।

और यह हर परिसंपत्ति वर्ग में परिसंपत्ति मूल्य मुद्रास्फीति को बढ़ावा दे रहा है, जो ऊपर की ओर बढ़ रहा है और रियल एस्टेट से लेकर बांड, स्टॉक, प्राइवेट, पब्लिक, एनएफटी, क्रिप्टो, एसपीएसी, आप इसका नाम बताएं, सब कुछ। और इसलिए, आइए, वास्तव में बेचें। इसलिए, मैंने मूलतः यह नीति अपनाई कि यदि यह जमीन पर टिका हुआ है, तो हमें इसे हर सम्भव परिसंपत्ति वर्ग में बेचना चाहिए।

बेशक, निजी दुनिया में यह तरल नहीं है। हम जितना बेचना चाहते थे, उसका केवल एक अंश ही बेच पाए। लेकिन जब बाकी सभी लोग निवेश कर रहे थे, हम विनिवेश कर रहे थे।

और इसका उल्टा भी सत्य है। पिछले वर्ष, जबकि उद्यम जगत में हर कोई मूलतः यही कह रहा था कि इसे सीमित कर दिया जाए, हम किसी भी चीज में निवेश नहीं कर रहे थे। मैंने सोचा, नहीं, यह निवेश करने का सबसे अच्छा समय है क्योंकि मूल्यांकन उचित है।

मेरा मतलब है कि तकनीक में कुछ भी सस्ता नहीं है, लेकिन जितना वे हैं उससे अधिक उचित है। अब प्रतिस्पर्धा बहुत कम हो गई है। इसलिए, जहां पहले 20 कम्पनियां एक ही काम करने के लिए वित्तपोषित थीं, वहीं अब केवल एक या दो ही बची हैं।

तो इस श्रेणी में आपके जीतने की संभावना अधिक है। और अब संस्थापकों का ध्यान यूनिट इकोनॉमिक्स, बर्न रेट्स पर है, तथा वे यह सुनिश्चित कर रहे हैं कि उनके पास दो साल के लिए नकदी हो और वे भाग जाएं तथा अगले चरण पर पहुंच जाएं। और ये बातें बहुत मायने रखती हैं।

यदि आप पिछले दशक पर नजर डालें तो पाएंगे कि एक परिसंपत्ति वर्ग के रूप में वेंचर कैपिटल अन्य से बहुत अलग है। यह शक्ति कानून नामक नियम का पालन करता है, जबकि अन्य सभी परिसंपत्ति वर्ग सामान्य गौसियन वितरण वक्रों का पालन करते हैं। और इस शक्ति नियम में, इसका अर्थ यह है कि श्रेणी की कुछ शीर्ष कम्पनियां ही अंततः सारा रिटर्न कमाती हैं।

और यदि आप 2010 के दशक को देखें तो पाएंगे कि सबसे अच्छे निवेश 08, 09, 010, 011 में किये गये थे। तो, महान मंदी या वित्तीय संकट के बाद। और इसलिए, मुझे संदेह है कि यहां भी यही बात घटित होगी।

निवेश करने के लिए सबसे खराब समय संभवतः 21 वर्ष या शायद 2020 होगा। और 2020 के दशक में निवेश करने का सबसे अच्छा समय 22, 23, 24 के अंत तक होगा जब तक कि बदलाव न आ जाए। अतः मैक्रो मायने रखता है।

अब जैसा कि मैंने कहा, यह कहना गलत होगा कि मैं ऐसा इसलिए करता हूं क्योंकि मुझे लगता है कि इससे मुझे एक बेहतर निवेशक बनने में मदद मिलती है। वास्तव में मेरे पास कुछ अनुमान हैं जिनका मैं अनुसरण करता हूँ। और इसलिए, 21 में, यह कोई ऊपर से दिया गया निर्देश नहीं था।

मूल्यांकन उच्च हैं। इसलिए, मेरा मानना है कि हम ऐसा करेंगे, कि हमारी अनुमानात्मकता, जिस तरह से हम कम्पनियों का मूल्यांकन करते हैं वह सही है और हम पाएंगे कि अधिकांश कम्पनियां महंगी हैं और इसलिए हम निवेश नहीं करेंगे, और जब अवसर आएगा तो हम बाहर निकलने का विकल्प चुनेंगे। इसलिए, मेरे लिए यह किसी अन्य चीज़ से अधिक एक बौद्धिक अभ्यास है।

तो, मैं पेशे से एक अर्थशास्त्री हूँ। मैंने इसके बारे में सोचने, लिखने और पढ़ने में बहुत समय बिताया। और ऐसा हुआ कि इसके परिणाम उद्यम क्षेत्र में भी लागू हो सकते हैं।

लेकिन अधिकांश लोगों के लिए, मेरा अनुमान है कि यदि वे अपने अनुमानों, विशेषकर मूल्यांकन के मामले में वास्तव में सख्त हैं, तो वे इसे नजरअंदाज करने में कोई समस्या नहीं उठा सकते।

जैक: मुझे लगता है कि यह एक बहुत ही महत्वपूर्ण बिंदु है। तुम्हें मैक्रो पसंद है. मुझे मैक्रो बहुत पसंद है और इससे निश्चित रूप से आपको मदद मिली है।

लेकिन मेरा मानना है कि हम इसका अध्ययन इसलिए करते हैं क्योंकि हमें यह पसंद है, जरूरी नहीं कि इसलिए कि यह हमें भविष्य के बारे में कुछ देखने का मौका देगा या कुछ बेहतरीन निवेश के अवसर पैदा करेगा। तो फेब्रेज, मंच तैयार करने के लिए, मैंने ऑनलाइन पढ़ा, आपने अपनी कंपनी, अपनी पहली कंपनी, 2000 में LVMH के बर्नार्ड अर्नाल्ट को बेच दी थी। इसलिए, मेरा मानना है कि यही वह समय था जब उद्यम पूंजी का बुलबुला फट गया।

तो, जब आप कॉलेज से बाहर अपनी पहली नौकरी कर रहे थे या जब आप कॉलेज में थे, वह वह पहला वी.सी. बुलबुला था, आप उस दुनिया में नहीं थे। तो जब आप, आपकी पहली दुनिया थी तो ऐसा लगा जैसे कि वह बुलबुला फूट गया था। और फिर मैं कल्पना करता हूं कि 2010 से लेकर अब तक, वी.सी., उद्यम पूंजी वास्तव में एक परिसंपत्ति वर्ग के रूप में बढ़ी है, इस क्षेत्र में बहुत अधिक धन प्रवाहित हो रहा है, मूल्यांकन बढ़ रहा है, लोग उबर में निवेश कर रहे हैं, जैसा कि आप देख रहे हैं, अब उनके पास अन्य कंपनियों में निवेश करने के लिए अधिक धन है।

तो, बहुत से लोग, जो, मान लीजिए, पैसा इधर-उधर फेंक रहे हैं, मुझे यकीन है कि मैंने हर विवरण सही नहीं बताया है, लेकिन क्या यह आपकी समयरेखा और वी.सी. की समयरेखा का एक मोटा सारांश है?

फैब्रिस: तो नब्बे के दशक के अंत में, मैंने 96 में कॉलेज से स्नातक किया। मैंने मैकिन्से और कंपनी 96, 98 के लिए काम किया, यह जानते हुए कि वहां एक बुलबुला चल रहा था, लेकिन मैंने सोचा कि मुझे अपनी कंपनी बनाने के लिए और अधिक कौशल की आवश्यकता है। और मैं एक टेक कंपनी बनाना चाहता था।

मैं जानता था कि। और मैंने सोचा था कि मैं मैकिन्ज़ी जाने के कारण बबल से चूक जाऊंगा, लेकिन आश्चर्य की बात है कि ऐसा नहीं हुआ। तो, मैंने वास्तव में वह उत्साहपूर्ण रात देखी थी जब मैंने अपनी पहली कंपनी बनाई थी, 98, 99, 2000।

और मैंने बुलबुले का दूसरा पहलू भी देखा। मैंने अपनी अगली कंपनी 2001 में बनाई। और 2001 में, जब मैं ऐसा कर रहा था, तो मैं हर वी.सी. को फोन करके कहता था, “अरे, मेरे पास यह अद्भुत विचार है।”

यूरोप और एशिया में यह असाधारण रूप से अच्छा काम कर रहा है। यह एक वैध बिजनेस मॉडल है। मैं जानता हूं कि इसे कैसे कार्यान्वित करना है और मैं एक सिद्ध उद्यमी हूं जिसका ट्रैक रिकॉर्ड भी सिद्ध है।

मुझे नहीं लगता कि मैंने यह वाक्य पूरा किया कि उन्होंने फोन काट दिया क्योंकि, आप जानते हैं, बाकी सभी लोग पेट्स डॉट कॉम, ई-टॉयज, वेबवैन, एमसीआई, वर्ल्डकॉम के अंतर्गत जा रहे थे, और कंपनी बनाने का कोई रास्ता नहीं था। और इसलिए, मैं जानता हूं कि ये चीजें चक्रों में आती हैं और ये चक्र कई वर्षों तक चलते हैं। इस प्रकार मैंने नब्बे के दशक के अंत और 2000 के प्रारम्भ में तेजी और मंदी देखी।

मैंने इसे फिर से देखा, जैसे 2004 से 2007 का उत्साह, 2007, 2010, बस की तरह। और फिर, 2021 में उछाल। और फिर उद्यम जगत में 22, 23 की गिरावट, जो वैसे, काफी हद तक जारी है, है ना?

जैसे सार्वजनिक बाज़ारों में लोग कहते हैं, ओह, सब कुछ अद्भुत है। हमारे पास शानदार सात या जो कुछ भी है वह बेकार है। लेकिन यदि आप वास्तव में 20 बिलियन से कम स्टॉक वाली टेक कंपनियों के सार्वजनिक बाजार पूंजीकरण को देखें तो उनमें से अधिकांश में 80% की गिरावट आई है।

वे 95% नीचे थे। अब वे 80% नीचे हैं। तो वे तब से विदेशी मुद्रा है, लेकिन वे अभी भी नीचे हैं, आप जानते हैं, विभाजित फुटबॉल अभी भी चोटियों से चार या पांच से विभाजित है।

और यदि आप पूरे उद्यम बाजार को देखें तो उद्यम क्षेत्र में जाने वाले एल.पी. धन की मात्रा में नाटकीय रूप से गिरावट आई है। और उद्यम निवेश भी अभी भी चरम से निम्नतम स्तर तक 75% नीचे है। तो हम अभी भी एक मंदी के दौर में हैं।

और यह उद्यम क्षेत्र में तीसरा बड़ा उछाल-मंदी चक्र है जो मैंने देखा है।

जैक: और 2020 और 2021 की तेजी में, आपने जिन विभिन्न कंपनियों पर गौर किया उनमें किस तरह के मूल्यांकन देखे, आप जानते हैं, कृपया कोई भी विशिष्ट जानकारी प्रकट न करें जिसे प्रकट करने में आप सहज महसूस नहीं करते हैं और वे पिछले दशक की तुलना में कैसे हैं? और साथ ही, क्या ऐसी कोई विशेष कहानी है जो बुलबुले का संकेत देती हो, या, आप जानते हैं, हमेशा एक ऐसी दुकान होती है जो शीर्ष का संकेत देती है।

फैब्रिस: तो औसत मूल्यांकन मूलतः पूरी तरह से बढ़ गया। तो माध्य पूर्व-बीज २०१३, २०१९ पांच पर एक था, माध्य बीज नौ पर तीन जैसा था, माध्य ए ३० पदों पर २३ पर सात था। माध्यिका B संभवतः 50 पर 15 के बराबर थी, जिसमें अनुरूप कर्षण भी था।

तो कोई कर्षण नहीं, 150 जीएमवी 600 के और जीएमवी 2.5 मिलियन पर आया। मेरा मतलब है, एसएएस राजस्व में, शायद इसका 20%।

जैक: तो यह स्टॉक जगत में बाजार पूंजीकरण से राजस्व का अनुपात है जिसे मूल्य से बिक्री के रूप में जाना जाता है।

फैब्रिस: हाँ. मेरा मतलब है, यह राजस्व और सकल बिक्री का संयोजन है। यदि आप एक बाज़ार हैं या आपका SAS राजस्व प्री-सीड होगा, मान लें कि शून्य सीड, जैसे 30 K, तो इन प्रकार के मूल्यांकनों पर a एक सौ, 150 K और B 500 K होगा।

और बुलबुले के दिनों में जो होना शुरू हुआ, वह यह था कि हमने देखा कि कम्पनियां सौ गुना अधिक राजस्व जुटा रही थीं। लेकिन बुलबुले के कोई संकेत नहीं थे, क्या यह बुलबुले का संकेत नहीं था। मेरा मतलब है, मूल्यांकन पागलपन भरा था।

हम 10, 15, 20 गुना के अग्रिम राजस्व से कुछ मामलों में सौ गुना तक पहुंच गए। लेकिन जिस गति से सौदे किए जा रहे थे, उससे तो यही पता चलता है कि उचित जांच-पड़ताल नहीं की गई, है न? जैसे, ओह, मैं कंपनी का मूल्यांकन करने के लिए एक कॉल लेना चाहूंगा।

और हो सकता है कि हम एक अनुवर्ती कॉल करें। खैर, शायद कोई प्रथम, कोई सहयोगी या प्रिंसिपल पहली कॉल लेता है और मैं दूसरी कॉल के लिए अगले सप्ताह कॉल लेना चाहता हूं। और हम निर्णय लेते हैं, और हम असाधारण रूप से शीघ्र निर्णय लेने वाले लोग हैं।

दो सप्ताह, एक सप्ताह में दो एक घंटे की कॉल के बाद हम निर्णय लेते हैं कि हमें निवेश करना है या नहीं। और मूलतः पहली, दूसरी कॉल के बीच में वे कहते हैं, ओह, हमारे पास अधिक ग्राहक आ गए हैं। तुम्हें पता है, हमारे पास एक सुराग है।

हम टाइगर या सॉफ्टबैंक से सौ मिलियन या एक बिलियन डॉलर जुटा रहे हैं, जो कि मेरे अनुमान से, बुल मार्केट के दो सबसे बड़े निवेशक हैं, जिन्होंने मूलतः कोई भी उचित परिश्रम नहीं किया और एक कॉल के आधार पर उन पर भारी चेक लिख दिए। और, और इसलिए सौदे हो रहे थे, और वह भी इतनी तेज गति से कि ऐसा लग रहा था कि कोई काम ही नहीं हो रहा है। और आपको यह मानना होगा कि सभी सितारे संरेखित थे और वे जो कीमतें अदा कर रहे थे, वह सही थीं, खासकर तब जब लोग इतने उत्साहित थे कि वे तुरंत फंड दे देंगे या अन्य वी.सी. जाकर प्रतिस्पर्धियों को फंड देंगे।

और इस प्रकार आपके पास 10, 15, बहुत अच्छी तरह से वित्त पोषित प्रतिस्पर्धी होंगे जो अत्यधिक कीमतों पर उसी स्थान पर प्रतिस्पर्धा करेंगे। और इसलिए यह स्पष्ट था कि वे सभी इसमें सफल नहीं हो पाएंगे, क्योंकि कीमतें बहुत अधिक थीं। यदि इसकी कीमत पूर्णता के साथ तथा उद्यम के अनुसार निर्धारित की गई हो, तो यह बहुत दुर्लभ है कि आप नीचे के दौर को देखें, क्योंकि अक्सर जब आप निवेश दौर करते हैं, तो एक एंटी-डाइल्यूशन क्लॉज होता है, जिसका अर्थ है कि यदि आप कम कीमत पर अगला दौर करते हैं, तो पिछले दौर में पुनः मूल्य निर्धारण होता है तथा वास्तव में संस्थापकों को कमजोर कर दिया जाता है, क्योंकि संस्थापक ऐसा नहीं चाहते हैं।

यदि आप बहुत अधिक कीमत पर बहुत अधिक धन जुटाते हैं, तो इससे कंपनी का नाश हो जाता है। तो उद्यम जगत में, कम्पनियों को मारने वाले तीन मुख्य कारण हैं – पहला, उत्पाद के लिए बाजार में उपयुक्तता न मिल पाना, जो स्पष्ट है। नंबर दो, अपने सह-संस्थापकों के साथ झगड़ा करें, हालांकि सह-संस्थापकों के होने से आपकी सफलता की संभावना बढ़ जाती है।

तो यह दोधारी तलवार है। और तीसरी बात यह है कि बहुत ऊंची कीमत पर बहुत अधिक धन जुटाया जा रहा है। मुद्दा यह है कि कोई भी प्रथम बार संस्थापक यह नहीं कहेगा कि नहीं, यह ऐसा था जैसे कोई 150 पर 50 की पेशकश कर रहा हो, 25% कमजोरीकरण, 50 मिलियन, या कोई और पेशकश कर रहा हो, आप जानते हैं, मुझे नहीं पता, 50 पर 10 की पेशकश।

वे हमेशा 150 पर 50 लेते हैं, या 40 या 50 पोस्ट पर 10 लेते हैं। समस्या यह है कि यदि आप इसमें आगे नहीं बढ़ते हैं, तो हो सकता है कि आपने अपनी कंपनी को ही खत्म कर दिया हो। और इस तरह आप असफलता की संभावना को नाटकीय रूप से बढ़ा देते हैं।

लेकिन इसमें ख़राब गतिशीलता भी है। यदि हर कोई वेतन बढ़ा रहा है, तो आप भी वेतन बढ़ाने के लिए बाध्य महसूस करते हैं। आप इसे खर्च करने के लिए बाध्य महसूस करते हैं।

मेरा मतलब है, तो हाँ, मुझे लगता है कि निष्पादन की गति वास्तव में थी, और सौ गुना आगे की ओर देखने वाला मूल्यांकन वास्तव में जो सुझाव दे रहा था वह असाधारण रूप से अस्थिर था।

जैक: बहुत अधिक धन जुटाने का मूल्यांकन इतना ऊंचा क्यों है? यह एक बहुत अच्छी समस्या लगती है। कुछ कम्पनियों के लिए यह इतना विषैला क्यों है?

फैब्रिस: हां, अधिकांश स्टार्टअप लाभदायक नहीं होते हैं और उनसे यह अपेक्षा नहीं की जाती है कि वे जुटाई गई राशि से लाभदायक हो जाएंगे। और इसलिए उन्होंने बहुत ऊंची कीमत पर बहुत अधिक धन जुटा लिया और अब उन्हें अगले चरण में धन जुटाने की जरूरत है। यदि वे अगले दौर में कम से कम उसी कीमत पर पूंजी नहीं जुटा पाते हैं, तो आपको वह करना होगा जिसे डाउन रन कहा जाता है।

और जैसा कि मैंने कहा, गिरावट इन कमजोरीकरण विरोधी प्रावधानों को सक्रिय करती है, जहां पूर्व की गिरावट है, तो मान लीजिए कि आपने 800 पूर्व, 1 बिलियन पोस्ट, 200 मिलियन का 20% कमजोरीकरण पर 200 मिलियन जुटाए हैं, लेकिन आपकी कंपनी का मूल्य केवल 200 मिलियन है। अगले दौर में, आपको 150 या जो भी पूर्व हो, 50 बढ़ाने की पेशकश करनी होगी। कई चीजें हो सकती हैं.

एक तो यह कि 200 से पहले वाले लोग 200 पर पुनः मूल्य निर्धारण कर सकते हैं, ऐसी स्थिति में आपने अपनी कंपनी में 50% की गिरावट देखी। और इसलिए संस्थापकों को अपने सामान्य शेयरों का एक बड़ा हिस्सा खोना पड़ता है, या शायद कंपनी को समर्थन देने में अंदरूनी लोगों से कोई समर्थन नहीं मिलता है, जिसका अर्थ है कि नए निवेशक ऐसा नहीं करने जा रहे हैं। वे खेलने के लिए भुगतान करते हैं।

मेरा मतलब है, यह वास्तव में कम्पनियों को नष्ट कर देता है, क्योंकि पूंजीकरण तालिकाएं गड़बड़ा जाती हैं। इसमें परिसमापन को बहुत अधिक प्राथमिकता दी गई है। और इसलिए आपको बड़े पैमाने पर सफाई करने की जरूरत है, और आप निवेशकों को खत्म कर सकते हैं।

और यह ठीक है, लेकिन इससे कम्पनियां भी खत्म हो सकती हैं। इसलिए हम पिछले कुछ वर्षों में बहुत सारी नकली यूनिकॉर्न मृत्यु देख रहे हैं, क्योंकि ये कंपनियां उतनी मूल्यवान नहीं थीं, जितनी उन्होंने जुटाई थी या वे बहुत बड़ी थीं, या तो वे डूब गईं या उन्होंने डॉलर में कुछ पैसे लिए और वास्तव में काम पर रखा या पूरी तरह से पुनर्पूंजीकरण किया। और इसलिए, मेरा अनुमान है, हम तीन परिदृश्य देख रहे हैं।

एक परिदृश्य जो हम देख रहे हैं वह पूर्णतः विनाश है, जहां हम पांच प्रतिशत की दर से धन जुटा रहे हैं, पूर्व में किए गए निवेश को कम कर रहे हैं, सभी स्टैक को सामान्य में परिवर्तित कर रहे हैं और नए निवेशकों को 20, 30, 40, 50 प्रतिशत जो भी मिल रहा है। हम प्रबंधन टीम के लिए एक विकल्प पूल का पुनः निर्माण कर रहे हैं। तो यह एक कंपनी का पुनः आरंभ है, जैसे कि पहले का किराया खत्म ही नहीं हुआ था, या अस्तित्व में ही नहीं था।

और ऐसा उन निवेशकों को खत्म करने के लिए हो रहा है जो अब चेक लिखना नहीं चाहते। ऐसा ज्यादातर क्रॉसओवर निवेशकों के साथ हुआ है जो पूरी तरह से चले गए। तो जो भी हो, डी1, सीओ2, और कुछ हद तक सॉफ्टबैंक और टाइगर।

दूसरा, जो हम आम तौर पर देख रहे हैं वह यह है कि कंपनी डाउन राउंड नहीं करना चाहती है। इसलिए वे एक निश्चित मूल्य पर एक चक्र पूरा करते हैं, लेकिन वे संरचना रखते हैं, वे परिसमापन वरीयता रखते हैं। तो वे कहते हैं, ठीक है, अब यह नया दौर शुरू हो रहा है, लेकिन मैं जो भी नया पैसा लगा रहा हूँ, मुझे तीन गुना लाभ मिल रहा है।

लेकिन इसका नकारात्मक पक्ष यह है कि आप अपने परिणाम को सीमित कर रहे हैं। इसका मतलब यह है कि अब कंपनी खुद को बेचने की कोशिश करेगी और अंतिम दौर के निवेशक इसे दो या तीन गुना तक ले जाएंगे और इससे पहले कि लोग संभवतः खत्म हो जाएं। हम उद्यम निवेशक के रूप में, यह वह नहीं है जिसकी मैं गारंटी दे रहा हूं।

मैं 10 एक्स का बीमा करना चाहता हूं। और इसलिए संरचना के साथ निजी इक्विटी-प्रकार के सौदे करना वास्तव में मेरे बस की बात नहीं है। और फिर तीसरे नंबर पर, निश्चित रूप से, ऐसे लोग जिन्होंने पर्याप्त धनराशि जुटाई है कि वे वास्तव में सफल हुए और जीते, लेकिन ऐसे लोग बहुत कम हैं।

जैक: जब उद्यम पूंजी कंपनियां धन जुटाती हैं, तो इसका एक प्रभाव यह होता है कि वे कुछ हद तक कम निवेश कर पाती हैं, या यदि बाजार पूंजीकरण बढ़ जाता है और वे नीचे की ओर पूंजी जुटाती हैं, तो इससे संस्थापकों को नुकसान होता है, क्योंकि वास्तविक निवेशक, एलपी या जीपी जो उद्यम पूंजी फर्मों में धन लगाते हैं, उन्होंने खुद को सुरक्षित कर लिया है। इसलिए यदि आप बहुत ऊंचे मूल्यांकन पर धन जुटाते हैं, और फिर आपको डाउन राउंड करना पड़ता है, तो यह वास्तव में विषाक्त हो सकता है। और मैं यह भी सोचता हूं कि यदि आप 200 मिलियन जुटा लेते हैं, तो आपकी कंपनी 200 मिलियन की जीवनशैली की आदी हो जाती है और आप इन सभी सहायकों को काम पर रखना शुरू कर देते हैं और आप यात्राओं और उस तरह की चीजों पर जाने लगते हैं।

फैब्रिस: लोगों में यह प्रवृत्ति होती है कि अगर उनके पास कुछ है तो वे उसे खर्च कर देते हैं। और जरूरी नहीं कि यही जीवनशैली हो, बल्कि इससे भी अधिक, ठीक है, चलो नौकरी पर रखें, चलो तेजी से विकास करें, वगैरह। और फिर अचानक विकास मोड से यूनिट अर्थशास्त्र पर ध्यान केंद्रित करते हैं।

मेरा मतलब है, सीरीज बी और उसके बाद की कंपनियों की संख्या इतनी अधिक है कि वे इतनी देर से आगे बढ़ रही हैं कि मुझे उनके 65% या उससे अधिक कर्मचारियों को वापस बुलाना पड़ रहा है। और वैसे, अगर आपको ऐसा करना ही है, तो आप इसे एक बार ही करना चाहेंगे। और वे ऐसा कई बार करने को तैयार रहते हैं, क्योंकि इससे मनोबल टूटता है।

और आप एक बड़ा रेफरी करते हैं, जैसे कि आपने 70% लोगों को जाने दिया है और आप कहते हैं, देखो, लोग पहले ही चले गए हैं। इतना ही। हम एक टीम हैं और आप इसे मनोबल बढ़ाने वाले अनुभव के रूप में उपयोग करते हैं, भले ही यह एक दर्दनाक अनुभव हो, जबकि ऐसा करना 5%, 5% और 5% है।

यह वास्तव में सबसे बुरा है, क्योंकि तब लोग यह सोच रहे थे कि वे अगली बार कब और कहां आएंगे।

जैक: और आप लोगों की छंटनी में क्रूर कमी को इस समग्र व्यापक तस्वीर के साथ कैसे संतुलित करेंगे कि बेरोजगारी दर अभी भी 3.9% पर कम है। ऐसा प्रतीत होता है कि अमेरिकी अर्थव्यवस्था में नौकरियां बढ़ रही हैं तथा श्रम बाजार का विस्तार हो रहा है। क्या आप सिलिकॉन वैली और उद्यम पूंजी आधारित विश्व तथा व्यापक वृहद अर्थव्यवस्था में जो कुछ देख रहे हैं, उसके बीच कोई विसंगति देखते हैं?

फैब्रिस: बिल्कुल. मेरा मतलब है, इससे यह पता चलता है कि सिलिकॉन वैली, भले ही यह आर्थिक विकास और उत्पादकता वृद्धि का इंजन है, लेकिन यह वास्तव में रोजगार वृद्धि का इंजन नहीं है। अतः, तकनीकी कम्पनियों द्वारा नियोजित अमेरिकी जनसंख्या का प्रतिशत अभी भी निम्न एकल अंक में है।

और इसलिए तकनीक के क्षेत्र में भारी मंदी आ सकती है, जैसा कि हमारे यहां हुआ है। और फिर, तकनीक के सभी क्षेत्रों में नहीं, जाहिर है कि एआई कंपनियां ज्यादातर भर्ती कर रही हैं और यह समग्र रूप से रोजगार को प्रभावित नहीं करता है। और समग्र रूप से अर्थव्यवस्था वास्तव में लोगों की अपेक्षा से कहीं अधिक लचीली रही है।

यदि आप 22 साल पहले की बात करें तो अधिकांश लोगों ने भविष्यवाणी की थी कि अब तक अमेरिका में मंदी आ चुकी होगी और इसके अच्छे कारण भी थे। हमने 1980 के दशक के बाद से नाममात्र दरों में सबसे तेज वृद्धि देखी है। और हम वाणिज्यिक अचल संपत्ति से लेकर उपभोक्ता ऋण, क्रेडिट कार्ड ऋण, छात्र ऋण और बंधक ऋण तक हर श्रेणी में एक ही समय में यथोचित रूप से अतिभारित थे।

इसके अलावा विभिन्न क्षेत्रों में मंदी भी आ रही थी। इसलिए उम्मीद थी कि मंदी आएगी, लेकिन वास्तव में रोजगार की स्थिति लोगों की अपेक्षा से कहीं बेहतर रही है। इस अनिश्चितता के बावजूद लोगों की आय में काफी सुधार हुआ है।

और ऐतिहासिक रूप से, जब आपके पास उलटा उपज वक्र और दरों में सबसे तेज़ वृद्धि थी, तो आप मंदी की उम्मीद करते थे। पिछले 70 वर्षों में केवल एक बार ही हमारी सॉफ्ट लैंडिंग हुई है, और वह 1994 में हुई थी। और इसलिए स्मार्ट मनी मंदी थी।

और फिर भी, क्या सामान्यतः यह कहानी मंदी से बदल कर शायद नरम लैंडिंग और शायद कोई लैंडिंग नहीं हुई, जैसे कि अब हम कहाँ हैं, हाँ, क्योंकि सीपीआई लोगों की अपेक्षा से अधिक बनी हुई है। शायद हम नहीं देख पा रहे हैं, और वास्तव में, यही एक ऐसा स्थान है जहां पंडितों की आम सहमति गलत रही है, कि दरें लंबे समय तक ऊंची रहेंगी, जो कि मैं हमेशा से कहता रहा हूं, अब इस पर आम सहमति बनती दिख रही है। लोग मूल रूप से इस वर्ष चार, पांच, छह बार ब्याज दरों में कटौती की उम्मीद कर रहे थे, और शायद अब हम दो पर पहुंच गए हैं, लेकिन इसमें कहीं अधिक लचीलापन है, और शायद क्षितिज पर कोई गिरावट नहीं दिख रही है।

मैं सोचता हूं कि इस समय बड़ा जोखिम वास्तव में व्यापक आर्थिक नहीं है। यह वास्तव में भूराजनीतिक है। यदि मैं क्षितिज पर भूरे हंस या काले हंस देखता हूं, तो इसका मतलब है कि क्या हम पहली पारी में हैं?

मेरा मतलब है, हम निश्चित रूप से द्वितीय शीत युद्ध में हैं, है ना? जैसे एक ओर रूस, चीन, ईरान और उत्तर कोरिया हैं। दूसरी ओर, आपके पास बड़े पैमाने पर पश्चिमी देश हैं, और उम्मीद है कि हम भारत को अपने खेमे में शामिल कर सकेंगे, लेकिन वहां पहले से ही टकराव की स्थिति है।

यूक्रेन और मध्य पूर्व में भीषण युद्ध चल रहा है और सवाल यह है कि क्या यह और बढ़ेगा? मुझे नहीं लगता कि चीन के पास ताइवान पर आक्रमण करने की जलस्थली क्षमता है, लेकिन हाल ही में उन्होंने जो किया है, वह मूलतः ताइवान की नाकाबंदी का बीटा परीक्षण है, और यदि वे ताइवान की नाकाबंदी करते हैं, तो फिर क्या होगा? यह कैसे बढ़ता है?

आज अल्पावधि में मेरी वृहद चिंताएं भू-राजनीति और भू-राजनीतिक तथा दुर्घटनाओं के जोखिम से प्रेरित हैं, जो स्पष्ट रूप से मूल रूप से अधिक हैं, यद्यपि, हां, क्या अमेरिका में हमारे पास असह्य घाटे हैं? हां, लेकिन असलियत यह है कि आप इसे काफी आसानी से ठीक कर सकते हैं। अब, इसे ठीक करने की राजनीतिक इच्छाशक्ति नहीं है, लेकिन यदि आपने मुझे जादू की छड़ी दे दी और मैं कुछ चीजें बदल सकता हूं, मैंने लाभों के लिए अपनी COLA गणना बदल दी, आपने सभी सार्वजनिक पेंशन को ठीक योगदान में स्थानांतरित कर दिया, और आपने सेवानिवृत्ति की आयु को 70, या कम से कम 67, 68 तक बढ़ा दिया, और आपने इसे जीवन प्रत्याशा के साथ अनुक्रमित किया, तो आपने संभवतः अपने सभी विभिन्न बजट घाटे की समस्याओं को हल कर लिया, और स्पष्ट रूप से, पश्चिम में सभी क्षेत्रों में। अन्य मुद्राओं, जैसे कि यूरो, की तुलना में डॉलर अभी अधिक सुरक्षित दिखाई देता है। यदि आप इटली में सार्वजनिक ऋण की स्थिति को देखें, ग्रीस और अन्य देशों की तो बात ही छोड़ दें, तो यह कहीं अधिक खराब नजर आती है।

दिलचस्प बात यह है कि वृहद चिंताएं गायब नहीं हुई हैं, बल्कि अब वे भू-राजनीतिक चिंताओं के मुकाबले गौण हो गई हैं।

जैक: आपके अनुसार आपके लिए अधिक महत्वपूर्ण चिंता वृहद आर्थिक से अधिक भू-राजनीतिक होगी। मैं जानता हूं कि आपने कभी पैलंटिर में निवेशक नहीं किया है, या अभी भी हैं, मुझे नहीं पता, आपने मुझे बताया था, जो स्पष्ट रूप से रक्षा प्रौद्योगिकी और अमेरिकी राष्ट्रीय सुरक्षा और भू-राजनीतिक खतरों से जुड़ा हुआ है। क्या आपने पलान्टिर या किसी अन्य कंपनी में निवेशक होने के नाते ऐसा कुछ देखा है, जिसके बारे में कोई व्यक्ति जो इसे देख रहा है, जो अखबार पढ़ता है और चीजों पर नजर रखता है, लेकिन उसके पास आपके जैसा अनुभव नहीं है, वह नहीं जानता हो?

फैब्रिस: देखिए, जब पलान्टिर निजी कंपनी थी, तब मैं उसमें निवेशक था। तब मैंने संस्थापकों तक पहुंच को प्राथमिकता दी। बात यह है कि जब कंपनियां सार्वजनिक हो जाती हैं, तो मैं अपनी विशेषाधिकार प्राप्त पहुंच खो देता हूं, क्योंकि अब आपको केवल सार्वजनिक बाजार सूचना तक ही पहुंच मिलती है।

मुझे लगता है कि इन दिनों मेरा निवेश अधिक दिलचस्प है, इसलिए मैंने सभी बेच दिए, मैं आमतौर पर अपने सार्वजनिक स्टॉक को लॉकअप समाप्त होने के बाद बेच देता हूं, इसलिए कंपनियां सार्वजनिक हो जाती हैं, मैं छह महीने के लिए लॉक हो जाता हूं, फिर मैं बेच देता हूं। रक्षा तकनीक के क्षेत्र में मेरे पोर्टफोलियो में इस समय सबसे दिलचस्प निवेश एंडुरिल नामक कंपनी है। एंडुरिल। मुझे नहीं पता कि आपने इसके बारे में सुना है या नहीं।

मेरे ख़याल से मेरे पास है। वे मूलतः सरकारी व्यवसाय के लिए मुख्य ठेकेदार, रक्षा ठेकेदार को लॉकहीड मार्टिन, रेथॉन, इत्यादि से अलग करके पुनः स्थापित कर रहे हैं, क्योंकि इन लोगों की लागत संरचना अत्यधिक है, या वे कार्यकुशल नहीं हैं। वे एक आधुनिक, कम लागत वाली, पूंजी कुशल, तीव्र गति से आगे बढ़ने वाली, प्रौद्योगिकी को आगे बढ़ाने वाली ठेकेदार कंपनी का निर्माण कर रहे हैं।

यह दाएं और बाएं दोनों तरफ से अनुबंध जीत रहा है। वे असाधारण स्वायत्त वाहन बना रहे हैं, पानी के अंदर, हवा में, रक्षा करते हुए, इत्यादि, जो अद्भुत हैं। वे दाएं-बाएं दोनों तरफ से अनुबंध जीत रहे हैं।

निश्चित रूप से रक्षा तकनीक में बड़ी वृद्धि हुई है। अब, मेरी भू-राजनीतिक विश्लेषण या विशेषज्ञता, इसलिए मैं कई समूहों में शामिल हो गया, और यह किसी और चीज की तुलना में बौद्धिक जिज्ञासा अधिक है, लेकिन एर्गो, एर्गो नामक एक समूह है, जो पूर्व अमेरिकी खुफिया ऑपरेटिव और सीआईए, वगैरह हैं, जिन्होंने अनिवार्य रूप से ज्यादातर हेज फंडों के लिए एक सलाहकार व्यवसाय बनाया है जो वैश्विक मैक्रो बिजनेस में कारोबार कर रहे हैं, लेकिन मेरे जैसे लोगों के लिए जो इस क्षेत्र के बारे में बौद्धिक रूप से जिज्ञासु हैं, आपको खुफिया विश्लेषकों, रक्षा विश्लेषकों और उन लोगों तक स्वामित्व वाली पहुंच मिलती है जो चल रही चीजों के बीच में हैं, जो राय देते हैं और वास्तव में क्या होने वाला है और विभिन्न चुनावों से लेकर भू-राजनीतिक घटनाओं तक सब कुछ पर संभाव्यता के तरीके से परिणाम देते हैं।

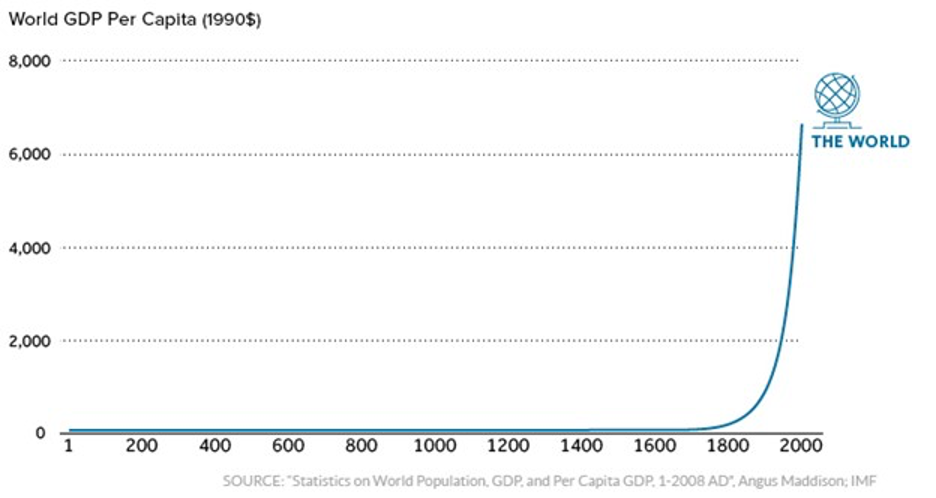

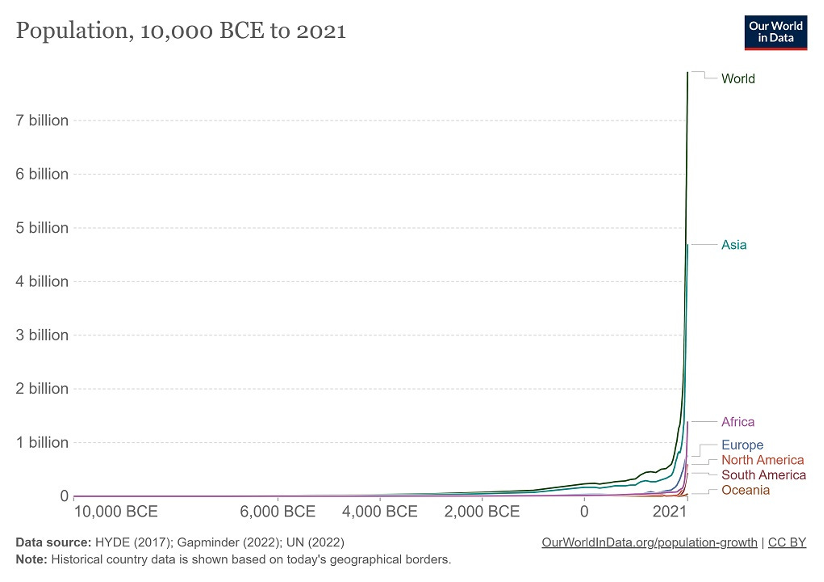

देखिए, मैं यह बौद्धिक जिज्ञासा के कारण करता हूं। इससे मेरे निवेश संबंधी कार्य में कोई परिवर्तन नहीं आएगा। निवेश के संदर्भ में, अंततः मैं इस बात में विश्वास करता हूं कि प्रौद्योगिकी, जो स्वाभाविक रूप से अपस्फीतिकारी है, विश्व की अधिकांश समस्याओं का समाधान कर देगी।

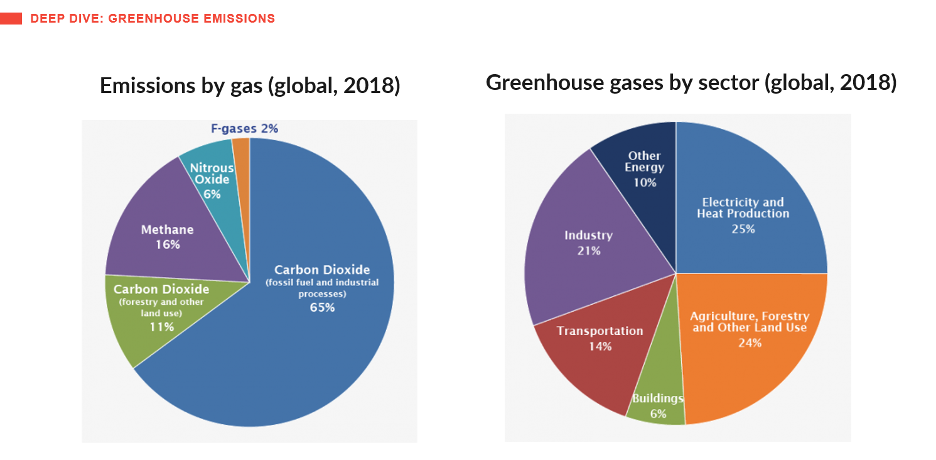

मैं एक निवेशक और एक संस्थापक के रूप में तकनीक के क्षेत्र में इसलिए हूं क्योंकि मैं इसमें अवसर की असमानता, जलवायु परिवर्तन और शारीरिक मानसिक स्वास्थ्य संकट जैसी समस्याएं देखता हूं। मेरा मानना है कि नीति निर्माता संरचनात्मक रूप से इनका समाधान करने में असमर्थ हैं, विशेषकर इसलिए क्योंकि इनमें से कई वैश्विक हैं और जलवायु परिवर्तन जैसे नकारात्मक बाह्य प्रभाव भी हैं। इसलिए, इसके बजाय, मैं ऐसे लाभ-उन्मुख समाधानों को वित्तपोषित करता हूं जो इनमें से प्रत्येक समस्या का समाधान करने में सक्षम हों।

यही कारण है कि मैं इस समस्या को हल करने के लिए 11 कंपनियों में निवेशक हूं। भू-राजनीतिक वातावरण और राजनीतिक माहौल चाहे जो भी हो, मैं इसे अपने मॉडलों के लिए थकावट के रूप में लेता हूं। मैं वही करता रहूंगा जो मैं करता हूं, क्योंकि मैं ऐसा करता हूं, एक, यह असाधारण रूप से लाभदायक है, लेकिन बी, अधिक महत्वपूर्ण और सबसे महत्वपूर्ण बात यह है कि मुझे लगता है कि यह करना सही बात है।

मैं 20 साल पहले सेवानिवृत्त हो चुका हूं, लेकिन मैं मिशन-प्रेरित हूं। मैं विश्व की समस्याओं को हल करना चाहता हूँ। मैं सोचता हूं कि प्रौद्योगिकी ही ऐसा करने का सबसे अच्छा तरीका है, क्योंकि यह अपस्फीतिकारी है।

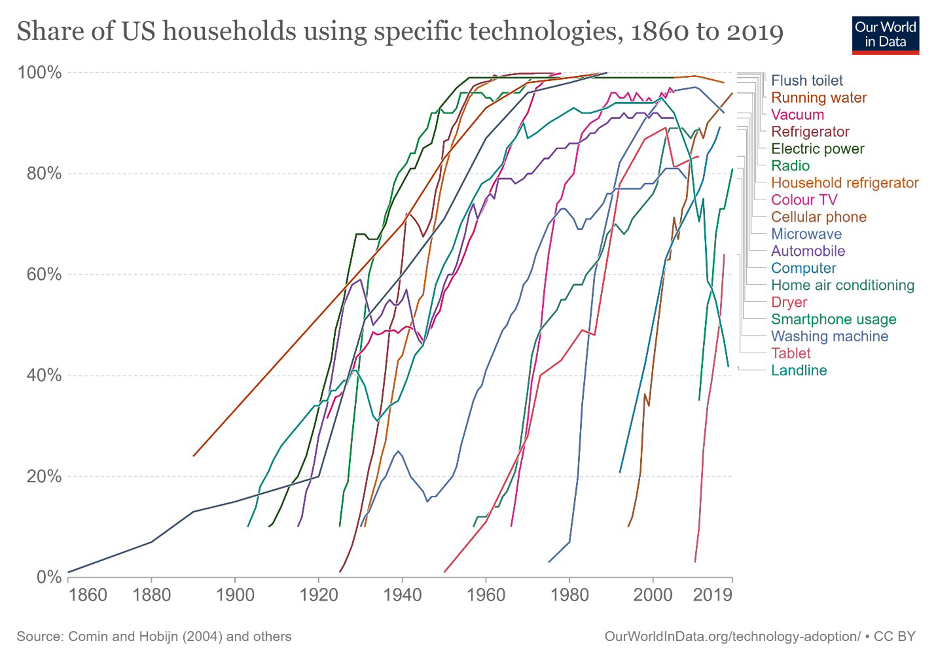

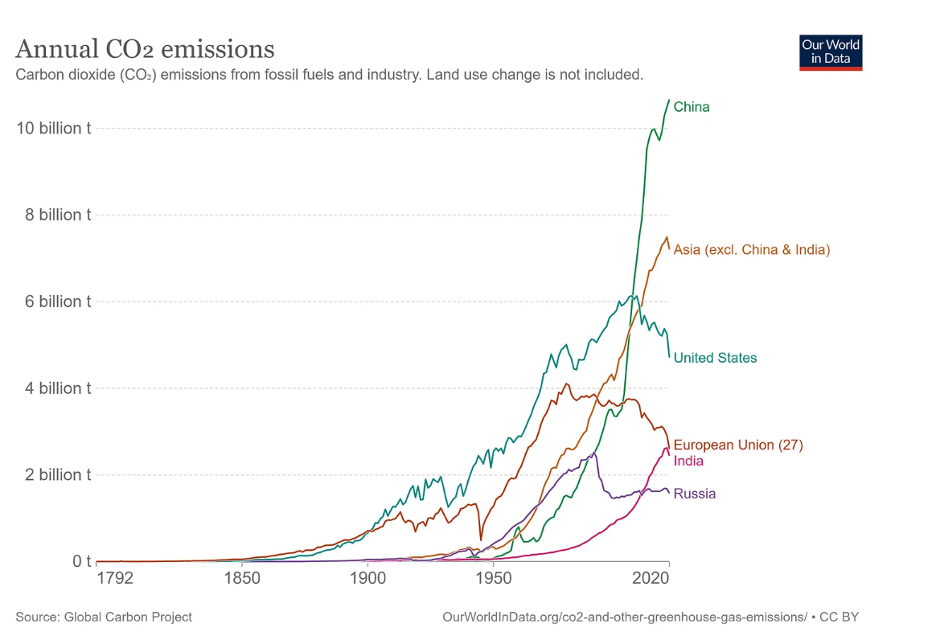

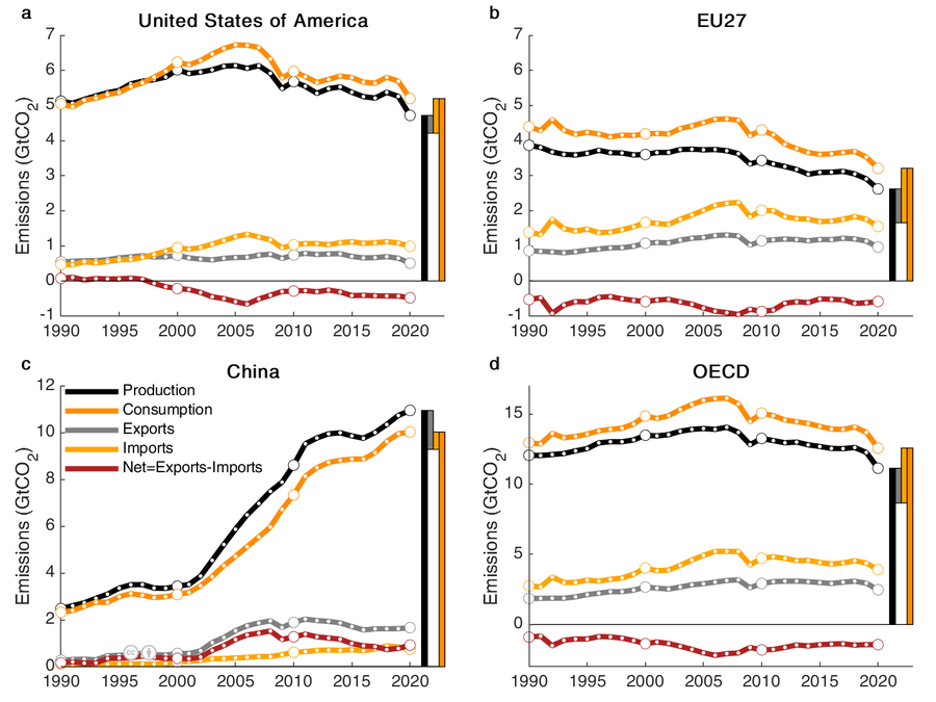

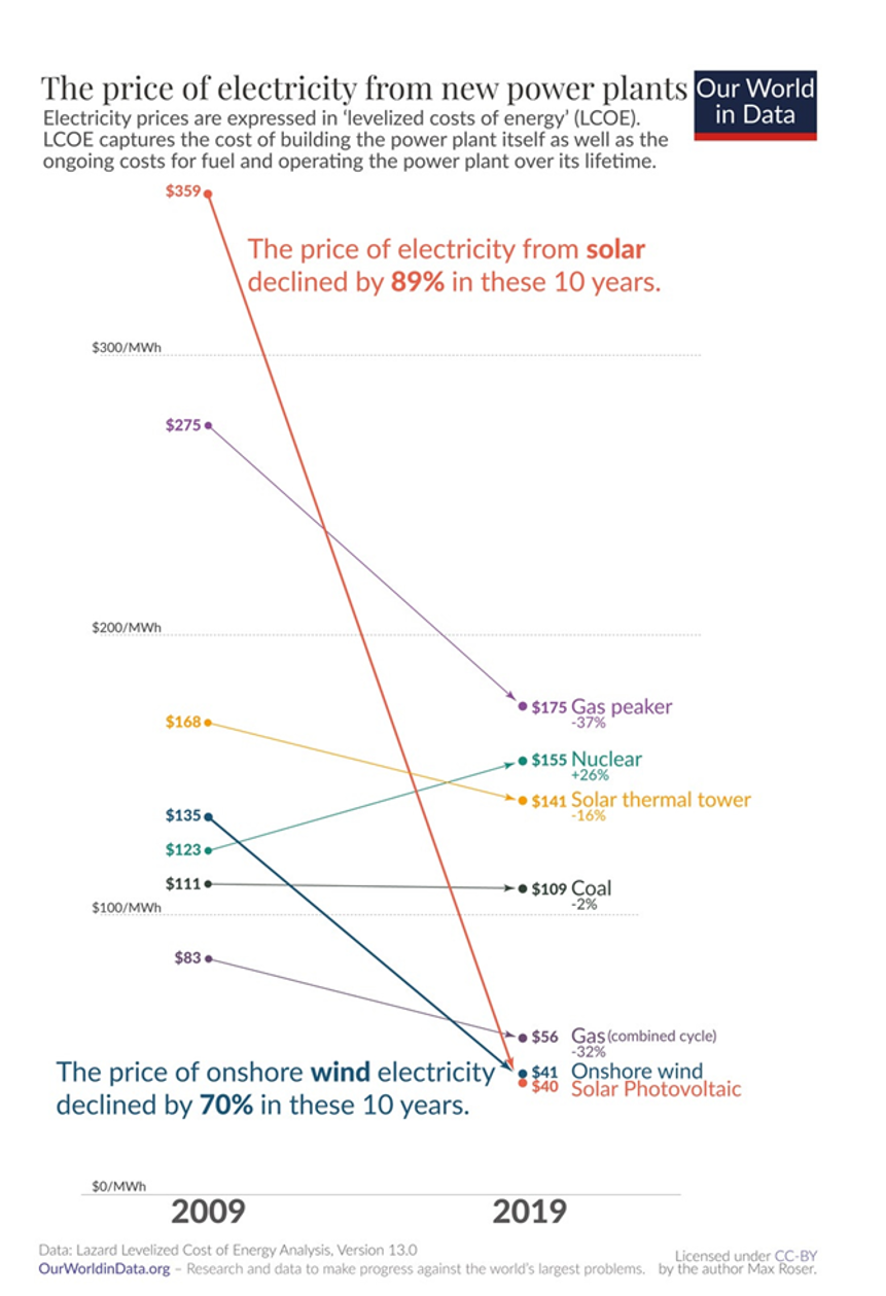

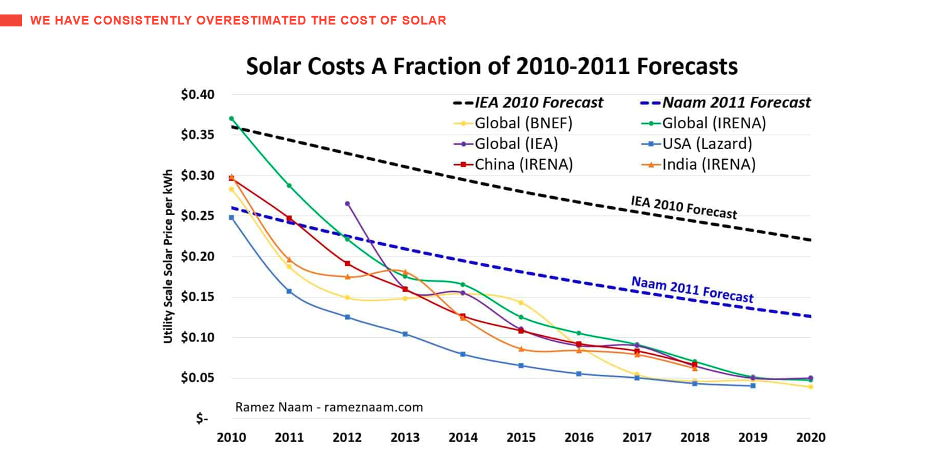

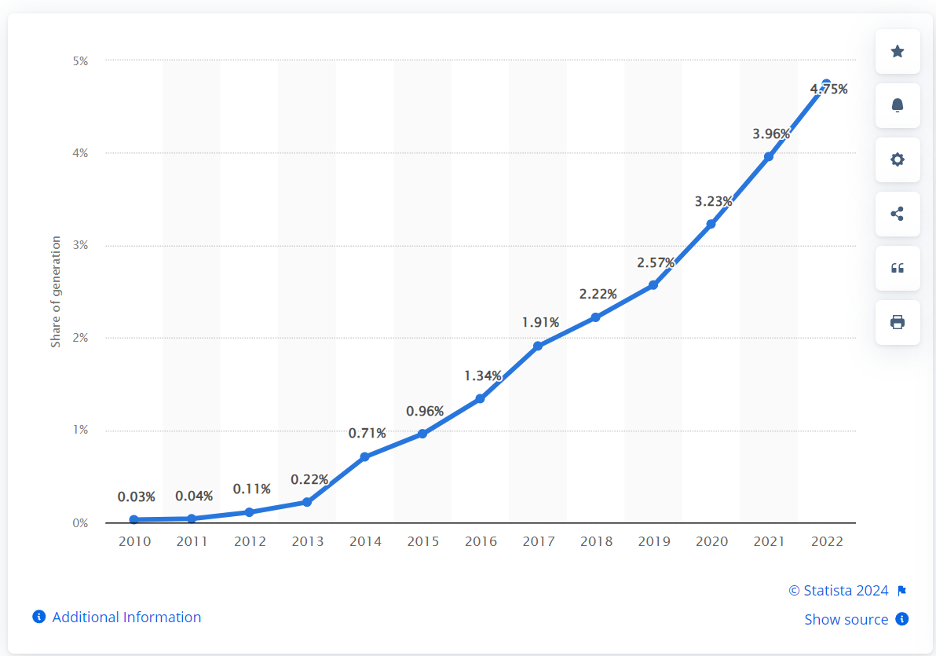

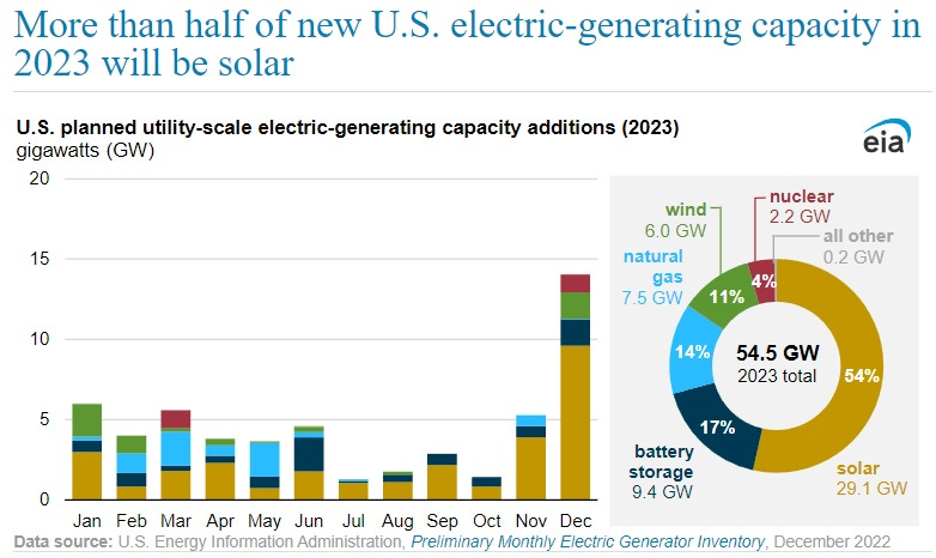

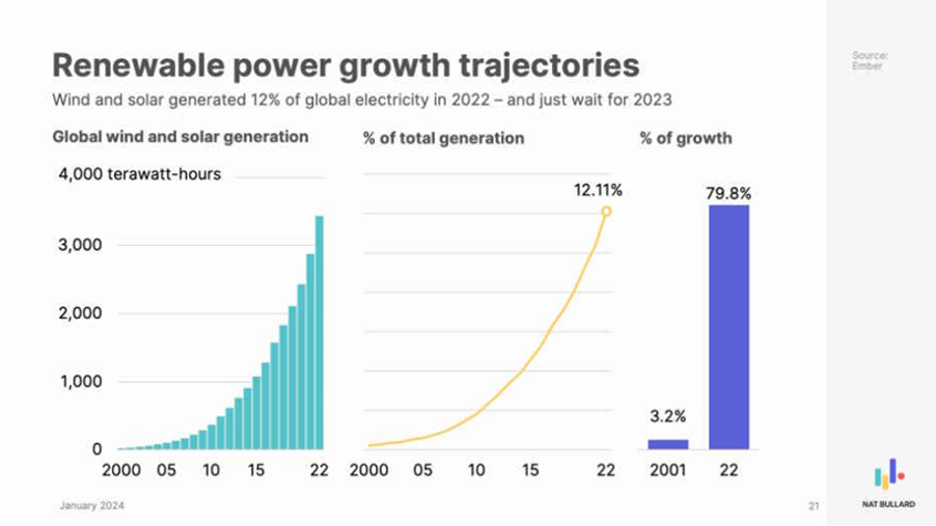

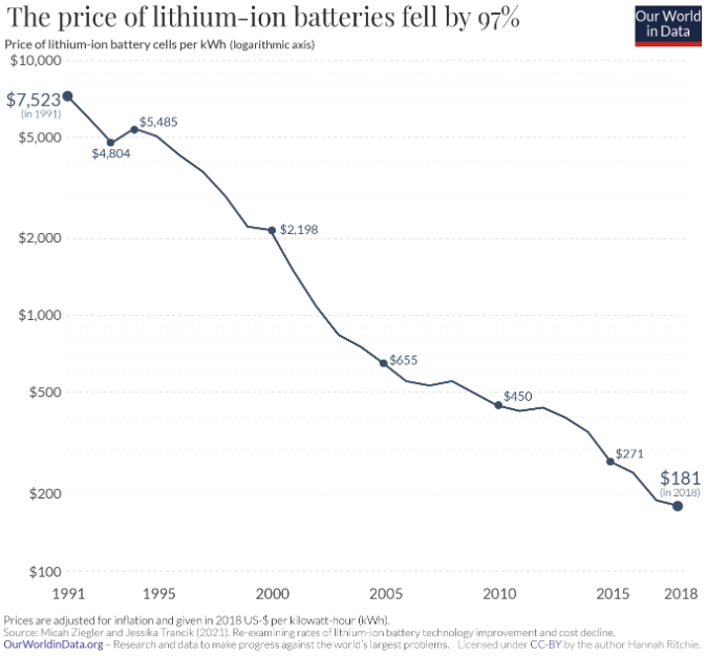

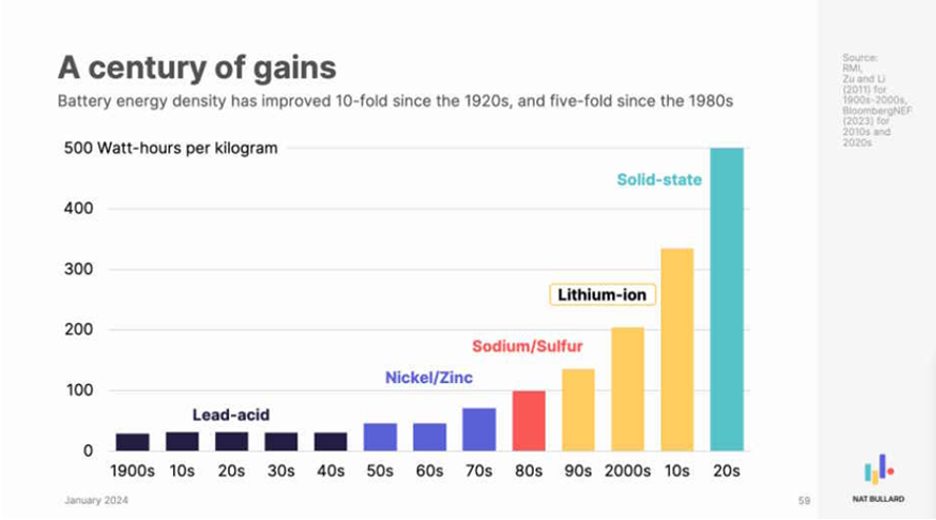

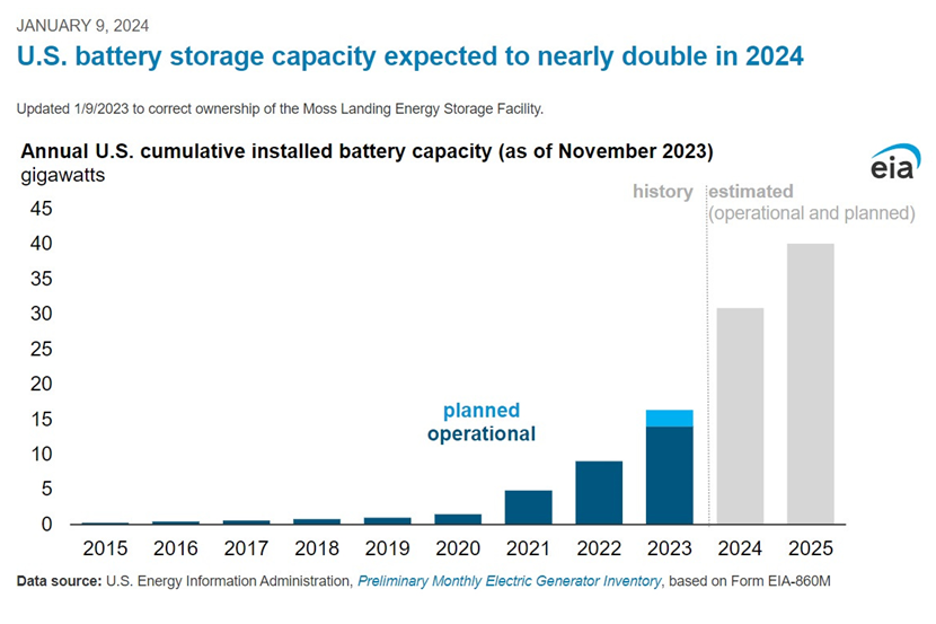

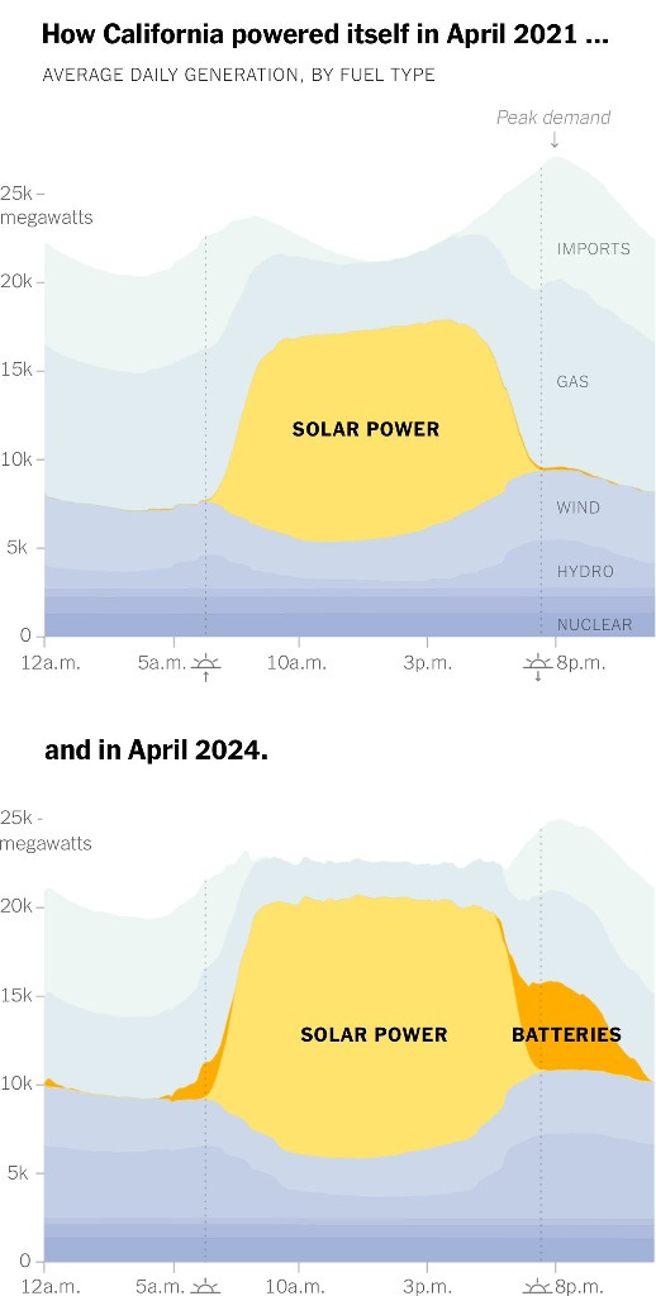

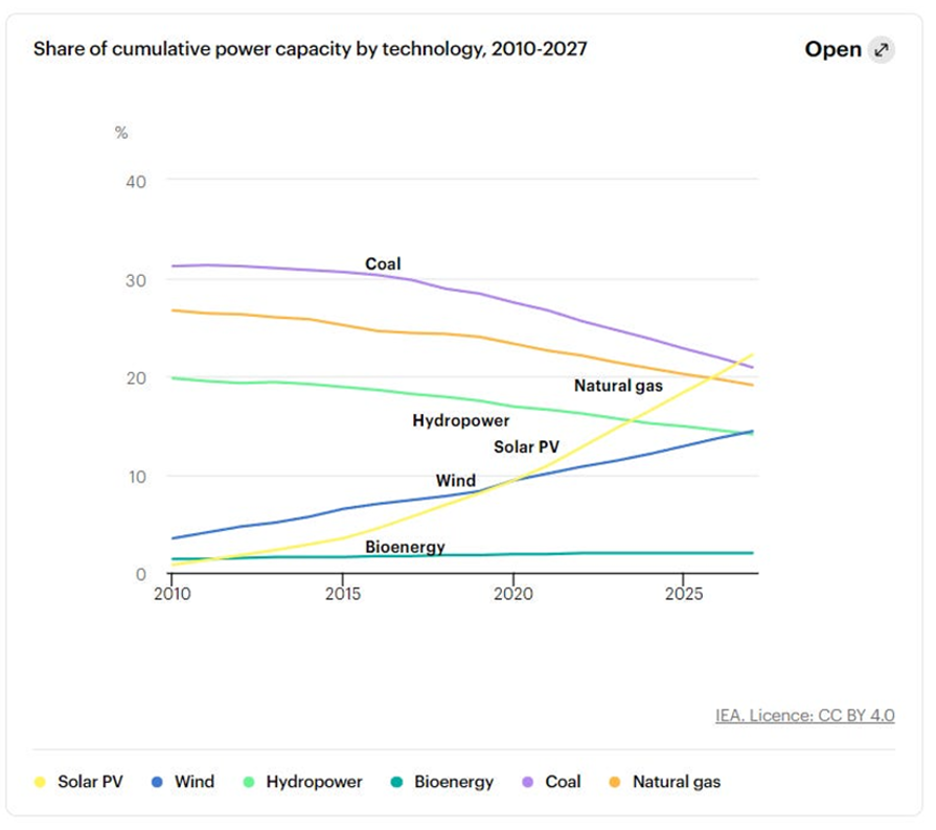

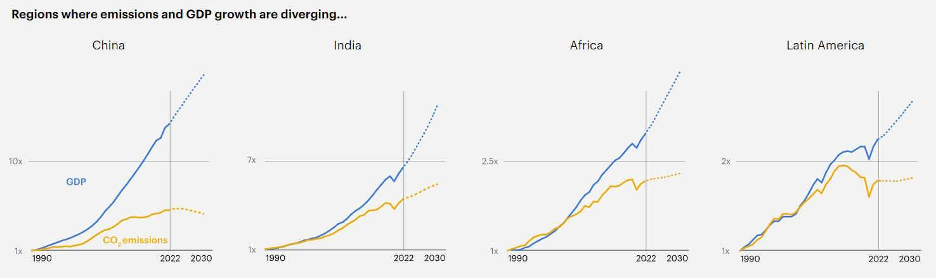

वास्तव में, यह अमेरिका में देखी जा रही मुद्रास्फीति की समस्या को हल करने का भी तरीका है। यदि आप अधिकांश श्रेणियों को देखें, तो यदि तकनीक ने इसे छुआ है, तो यह अपस्फीतिकारी रहा है। पिछले 40 वर्षों में अपने कंप्यूटरों, अपने सेल फोनों की गुणवत्ता और शक्ति के बारे में सोचें, लेकिन यह बात सौर पैनलों, बैटरियों के बारे में भी सच है।

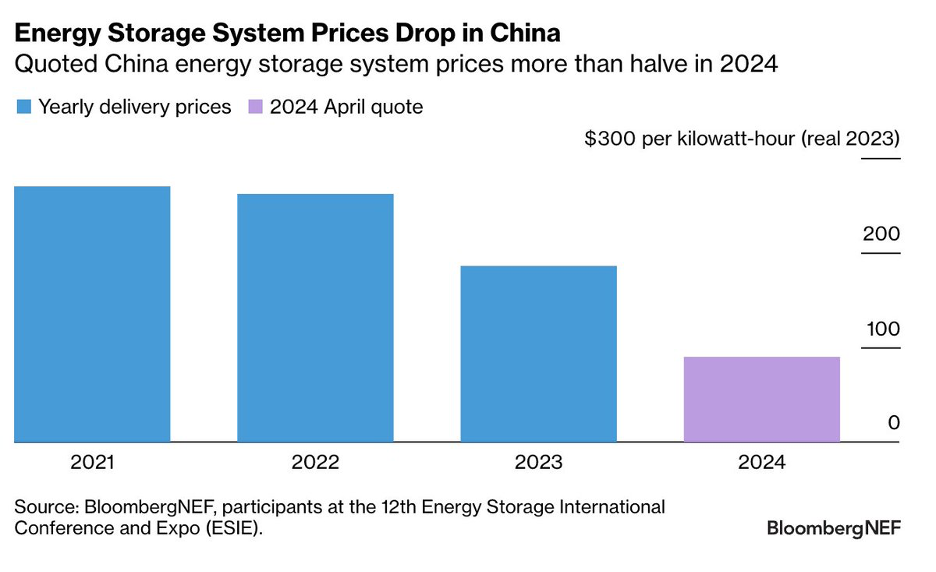

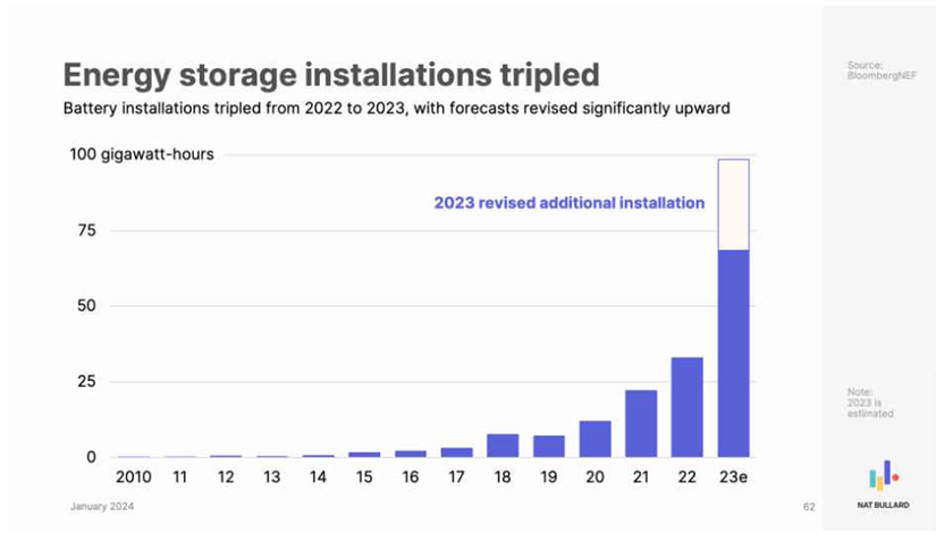

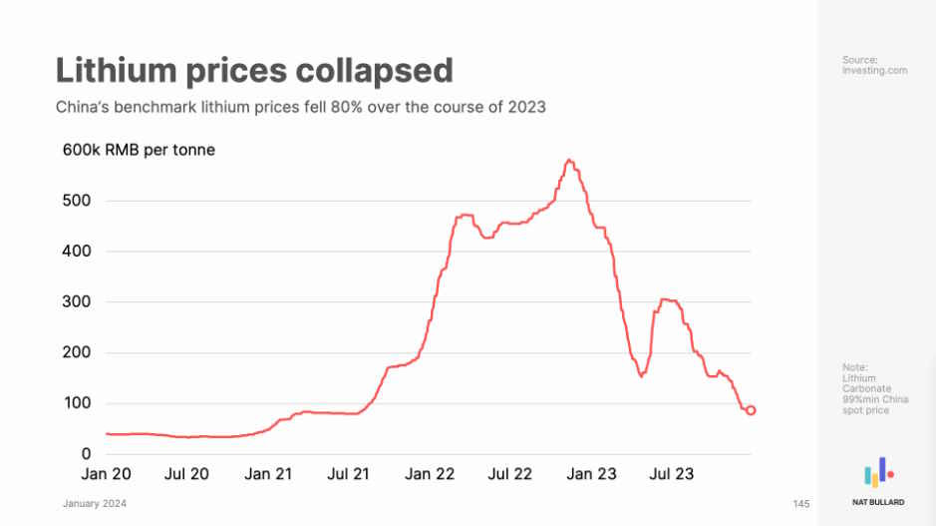

पिछले चार दशकों में प्रत्येक दशक के लिए सौर पैनलों की कीमत 10 से विभाजित की गई है। यह मूल्य में कमी को 10,000 से भाग देने पर प्राप्त होता है। 1991 से बैटरी की कीमतों को 42 से विभाजित किया गया।

वास्तव में एक वर्ष में उनमें 50% की गिरावट आई, जिसका मुख्य कारण अधिक उत्पादन था। चीन में यह अभी भी बहुत तेजी से घट रहा है, जो यह संकेत दे रहा है कि हमारे पास जलवायु परिवर्तन के लिए हरित समाधान, तकनीकी समाधान होंगे। हालांकि मैं एर्गो और ग्रीन मेंटल जैसी चीजों के माध्यम से भू-राजनीतिक चीजों का अनुसरण करता हूं, जो कि नील फर्ग्यूसन की सभा या संवाद है, लेकिन यह मेरे अंतिम निर्णय लेने को प्रभावित नहीं करता है।

मैं दुनिया की समस्याओं को सुलझाने के लिए प्रौद्योगिकी का उपयोग करना चाहता हूं।

जैक: आप हमेशा प्रौद्योगिकी में निवेश करते रहेंगे, चाहे भू-राजनीतिक स्थिति कुछ भी हो, लेकिन शायद इसका असर इस बात पर पड़ सकता है कि आप निवेश कहां कर रहे हैं। आपके विकिपीडिया के अनुसार, जिसके बारे में मुझे नहीं पता कि वह सही है या नहीं, आप मुझे सही कर सकते हैं, आपका लगभग 70% निवेश अमेरिका में तथा 30% शेष विश्व में किया गया है, जिसमें ब्राजील, फ्रांस, जर्मनी, ब्रिटेन, रूस, चीन और तुर्की शामिल हैं। क्या भू-राजनीतिक स्थिति, खतरे के बारे में आपकी धारणा, ऐसी है कि आपने अलीबाबा में, जाहिर तौर पर चीन में निवेश किया है?

यदि अब आप कोई ऐसा अवसर देखते हैं जो आपके लिए अलीबाबा जितना ही आशाजनक है, तो आप यह नहीं जानते कि यह अलीबाबा जितना ही सफल होगा, लेकिन जब आप इसे देखते हैं तो यह आपके लिए उतना ही आकर्षक और सम्मोहक होता है जितना कि अलीबाबा उस समय था जब आपने इसे देखा था। क्या आप अब भी वह निवेश करेंगे, या क्या भू-राजनीतिक स्थिति इतनी विकट है कि आप चेक लिखने से पहले दो बार सोचेंगे? इसके अलावा, मैं आपसे रूस के बारे में एक प्रश्न पूछ सकता हूं, जिसके बारे में मुझे लगता है कि आपका उत्तर निश्चित रूप से होगा।

फैब्रिस: आप वास्तव में सही हैं। इससे यह पता चलता है कि हम कहां निवेश करते हैं, और हम जहां निवेश करते हैं, उसका अधिकांश हिस्सा अमेरिका और पश्चिमी यूरोप है, लेकिन हम तुर्की, रूस और चीन में आक्रामक रूप से निवेश करते थे। भू-राजनीतिक कारणों से, पूरी तरह से अलग-अलग कारणों से, मैं इन तीनों से दूर हो गया हूं।

पुतिन द्वारा क्रीमिया पर आक्रमण करने के निर्णय के बाद हमने रूस को रोक दिया, इसलिए मुझे लगता है कि यह 2014 जैसा है। हम वहां असाधारण कंपनियों में निवेशक थे। हमारे पास चीन के अलीबाबा जैसा B2B बाज़ार था।

इसका समर्थन टाइगर इन्वेस्टर द्वारा किया गया था। बेशक, वे डर गए, और ऐसा होना सही भी था। अचानक, जिस कंपनी की कीमत एक अरब डॉलर थी, उसे अब कोई वित्तपोषक उपलब्ध नहीं था, और किसी कुलीन व्यक्ति ने उसे बहुत कम कीमत पर खरीद लिया।

हम निश्चित रूप से अब रूस में निवेश नहीं करते हैं। चीन, वही बात. जोखमा के कुछ महीनों तक गायब रहने के बाद, मैं बीजिंग नॉर्मल यूनिवर्सिटी में मंदारिन की पढ़ाई करने जा रहा हूं।

मुझे चीन पसंद है। मुझे एक अरब लोगों को गरीबी से बाहर निकालने की कहानी बहुत पसंद है। चीन के आधुनिकीकरण के लिए डेंग जियाओपिंग ने जो कुछ किया, उसके संदर्भ में वे मेरे नायकों में से एक हैं।

निरंकुशता और तानाशाही के साथ समस्या यह है कि आप उतने ही अच्छे हैं जितना आपका तानाशाह। आपने इसे रोमन साम्राज्य में निश्चित रूप से देखा होगा, जहां ऑगस्टस या मार्कस ऑरेलियस और ट्राजन थे, लेकिन कॉमोडस और नीरो भी थे। जितना मैं डेंग जियाओपिंग से प्यार करता हूं, उतना ही मैं सोचता हूं कि शी जिनपिंग सामान्य रूप से अक्षम हैं, लेकिन खतरनाक हैं, दुनिया के लिए खतरनाक हैं।

राष्ट्रों की शक्तियां कहां से आती हैं, इस बारे में उनका दृष्टिकोण गलत है, और मुझे लगता है कि पुतिन के बारे में भी यही बात सत्य है, तथा वे डेंग जियाओपिंग और अन्य लोगों द्वारा किए गए कार्यों की विरासत में विश्वास नहीं करते हैं। मैं वास्तव में यह मानता हूं कि यदि आज चीन में डेंग जैसा कोई व्यक्ति सत्ता में होता, तो द्वितीय शीत युद्ध और अमेरिका तथा चीन के बीच संघर्ष जैसी स्थिति नहीं होती, तथा वास्तव में हमारा सह-अस्तित्व कहीं बेहतर होता। शी का विश्व के प्रति अपना दृष्टिकोण है, जो मेरे दृष्टिकोण से बिल्कुल विरोधाभासी है, इसलिए मैं अब चीन में निवेश नहीं करता।

मेरे विचार से तुर्की, एर्दोगान, अतातुर्क की विरासत का उल्लंघन कर रहा है। अतातुर्क 20वीं सदी के महान राजनेताओं में से एक हैं। मुझे यह बहुत पसंद आया कि उन्होंने तुर्की के साथ क्या किया और किस तरह उसमें सुधार किया तथा उसे आधुनिक बनाया।

एर्दोआन राजनीतिक परिप्रेक्ष्य से तो हैं ही, लेकिन स्पष्ट रूप से कहें तो व्यापक परिप्रेक्ष्य से भी हैं। उनका मानना है कि अधिक मुद्रा छापने से मुद्रास्फीति कम होती है। हमने देखा है कि मुद्रा पर इसका क्या प्रभाव पड़ा है।

हमने तुर्की में असाधारण निवेश किया है तथा ट्रेंड्यूल जैसी कंपनियों में निवेश किया है, जो तुर्की के अमेज़न की तरह है। समस्या यह है कि जब मुद्रास्फीति इतनी अधिक होती है, तो लीरा का अवमूल्यन हो जाता है, भले ही आप डॉलर के संदर्भ में अपना राजस्व बढ़ा रहे हों, अंततः आप सिकुड़ ही रहे हैं। भले ही आप डॉलर के संदर्भ में अपनी आय को साल दर साल दोगुना कर रहे हों, लेकिन मुद्रा अवमूल्यन का इस पर अधिक प्रभाव पड़ता है।

मैं निवेश कहां करना है, यह तय करने के लिए भू-राजनीतिक दृष्टिकोण का उपयोग करता हूं, और आप सही कह रहे हैं। फिलहाल मैं न केवल इन तीन देशों से दूर रहता हूं, बल्कि निश्चित रूप से चीन, रूस और तुर्की से भी दूर रहता हूं।

जैक: समझ गया. धन्यवाद। इससे पहले आपने कुछ निवेशकों का उल्लेख किया था जिन्होंने उद्यम पूंजी की दुनिया में प्रवेश किया था।

आपने कहा टाइगर ग्लोबल, CO2. मैं इन्हें हेज फंड के रूप में देखता हूं, जो परंपरागत रूप से एक हेज फंड का प्रबंधन करते थे, जो उद्यम पूंजी नहीं, बल्कि व्यापक आर्थिक दांव लगाते थे, लेकिन बाद में वे उद्यम पूंजी में प्रवेश कर गए, और आपने इसका संकेत दिया। मेरी धारणा यह है कि उन्होंने बिना पूरी जांच किए ही चेक काट दिए, और वे पर्यटक थे, यह मेरे शब्द हैं, आपके नहीं।

हमें बताइये, आपने पिछले 10 वर्षों में उद्यम पूंजी क्षेत्र में उनके प्रवेश को किस प्रकार देखा? 2020 और 2021 के बुलबुला मुद्दों के मूल्यांकन के चरम पर उनकी भागीदारी के बारे में हमें थोड़ा और बताएं, और अब वे कहां हैं? क्या वे अभी भी चेक लिख रहे हैं?

क्या उन्होंने इन्हें लिख लिया है? क्या उन्होंने अपना सबक सीख लिया है, या फिर क्या हो रहा है?

फैब्रिस: सबसे पहले, इनमें से बहुत से लोग पहले टेक क्षेत्र में निवेशक थे। उनका एक इतिहास था. यह सिर्फ इतना है कि उन्होंने बबल दिनों, या 21 बबल के दौरान बहुत अधिक वृद्धि की।

जो लोग सबसे अधिक निष्पक्ष मौसम निवेशक थे, वे वास्तव में क्रॉसओवर लोग थे। उनके लिए विचार यह था कि हम निजी क्षेत्र में देर से उच्च मूल्यांकन पर आ रहे हैं, क्योंकि निश्चित रूप से, यह सार्वजनिक बाजार है, और जब आप सार्वजनिक हो जाएंगे तो हम आप में निवेशक होंगे, और हम सार्वजनिक बाजार के निवेशक हैं। बात यह है कि, मुझे नहीं लगता कि उन्हें यह समझ में आया कि निजी बाजार कैसे काम करते हैं, और इनमें से कई कंपनियां तैयार नहीं थीं।

एक बार जब बाजार बदल गया, और सार्वजनिक बाजार भी बदल गए, तो उनमें से अधिकांश चले गए। अब, मैं बहुत बारीकी से इसका अनुसरण नहीं करता, क्योंकि यह उस स्थान से बहुत बाद की बात है जहां मैं आमतौर पर काम करता हूं, हालांकि वे मेरी कंपनियों में खरीदार थे। बहुत बार, जब मैं सोचता हूं कि यह मूल्यांकन बहुत अधिक है, एक नया रैंप बन रहा है, क्या हम एक द्वितीयक रैंप कर सकते हैं?

वे अधिक हिस्सेदारी चाहते थे, क्योंकि वे एक-दूसरे के साथ प्रतिस्पर्धा कर रहे थे, जैसे कि सॉफ्टबैंक और टाइगर, हमारे आवंटन के बजाय, हम उन्हें अपनी स्थिति बेचने की स्थिति में नहीं थे। मुझे नहीं पता कि वे बाहर हैं या नहीं, लेकिन उन्होंने निश्चित रूप से अपने परिचालन को कम कर दिया है, और शायद वे फिर से इसमें शामिल हो रहे हैं, लेकिन ईमानदारी से कहूं तो मैंने उनका अनुसरण नहीं किया है। मुझे लगता है कि सॉफ्टबैंक अभी भी थोड़ा सक्रिय है, हालांकि हो सकता है कि उनके पास जियोस के लिए अलग फंड हों जिन्हें समेकित किया गया है, लेकिन मैं निश्चित रूप से उन्हें उतना सक्रिय नहीं देखता।

फिलहाल, उद्यम अभी भी छंटनी के दौर में है। जैसा कि मैंने कहा, हम अभी भी उद्यम पक्ष में शिखर से निम्नतम स्तर तक 70% नीचे हैं, कई LPs अभी भी उद्यम और निजी क्षेत्र के लिए अधिक आवंटन महसूस कर रहे हैं, और इसलिए धन जुटाना कठिन है, और परिणामस्वरूप, GPs के पास निवेश करने के लिए उतनी पूंजी नहीं है।

जैक: आप वेंचर कैपिटल 2022 के लिए क्या उम्मीद कर रहे थे? सार्वजनिक रूप से कारोबार करने वाली दुनिया में उच्च-उड़ान वाली प्रौद्योगिकी स्टॉक में, जैसा कि आपने कहा, 80%, 90% की गिरावट आई। लेकिन उद्यम जगत में मूल्य निर्धारण कैसा था, और 2023 कैसा था, और अब हम कहां हैं?

फैब्रिस: मैं कहूंगा कि 22वें क्वार्टर के अंत से लेकर 24वें क्वार्टर तक का समय बहुत खराब था। यह बहुत भयानक था, सिवाय दो शहरों की कहानी के। यदि आप एआई हैं, तो यह असाधारण रूप से झागदार और 21 के बुलबुले की याद दिलाता है।

लगभग सभी श्रेणियों में यह बहुत ही खराब था। इसे ऊपर उठाना कठिन था, नीचे की ओर, किसी भी चीज को ऊपर उठाने के लिए आपको अधिक खिंचाव की आवश्यकता होती थी। लोग चाहते थे कि आप दो या तीन साल के लिए नकदी आदि जुटा लें, एआई को छोड़कर। यदि आप एआई से संबंधित कंपनी हैं, तो ऐसा लगता है कि आप प्रचार चक्र के शीर्ष पर हैं। यह दिलचस्प है कि जब अधिकांश प्रौद्योगिकी क्षेत्र गहरी मंदी में था, तब एआई एक पागलपन भरे बुलबुले में था। अब दोनों में थोड़ा सुधार हो रहा है।

मुझे लगता है कि हम प्रौद्योगिकी में एआई बुलबुले के शिखर के बाद हैं, जहां लोग नई एआई कंपनियों के लिए धन जुटा रहे हैं। मेरा मतलब किंग्स का खेल नहीं है। मेरा मतलब खुले एआई प्रकार के निवेशकों से नहीं है।

मेरा मतलब है एआई के अनुप्रयोग और इसके इर्द-गिर्द उभर रही कम्पनियां। हम मूल्य खोज मूल्यांकन में कुछ सुधार और उद्यम पक्ष में दौर पूरा करने में आसानी देख रहे हैं, लेकिन हम अभी भी सामान्य स्थिति से बहुत दूर हैं। यह अभी भी मेरी अपेक्षा से अधिक कठिन है।

कुछ श्रेणियां पूरी तरह से नापसंद हैं, जैसे कि खाद्य वितरण, उदाहरण के लिए, और सामान्य रूप से खाद्य तकनीक, जो मूल रूप से, क्योंकि हर कोई बुलबुला दिनों में ऑनलाइन भोजन का ऑर्डर करता था, कंपनियां बहुत अधिक बढ़ीं और पहुंच में वृद्धि हुई, और लोग उम्मीद करते हैं कि यह सामान्य हो जाएगा। जब वे पुनः सिकुड़े तो उसे पांच से गुणा किया गया और फिर दो से विभाजित किया गया। समस्या यह है कि दो से विभाजित करना इतना पीड़ादायक है कि यह श्रेणी बहुत अप्रिय हो गई है।

भोजन से संबंधित कोई भी चीज, उदाहरण के लिए, खाद्य वितरण, खाद्य तकनीक, निवेशकों को बिल्कुल पसंद नहीं है, और इसमें सुधार आने में कुछ समय लगेगा।

जैक: क्या यह कहना उचित है कि उद्यम जगत में, क्योंकि यह सब विकास के बारे में है, यदि कोई कंपनी बढ़ना बंद कर देती है, तो निवेशक के दृष्टिकोण से यह सबसे बुरी बात है जो कंपनी कर सकती है? क्या ऐसा कहना उचित है या नहीं?

फैब्रिस: मंच पर निर्भर करता है। यदि आप प्रारंभिक चरण में हैं, तो निश्चित रूप से। यदि आप अंतिम चरण में हैं और आप एक वर्ष में 10%, 20% की वृद्धि कर रहे हैं, लेकिन आप अपनी इकाई अर्थशास्त्र को ठीक कर लेते हैं, जिससे आप 100 मिलियन जलाने से लेकर बराबरी पर आ जाते हैं, तो यह वास्तव में शायद ठीक है।

यदि आप एक सीड स्टेज कंपनी या स्टेज कंपनी हैं, तो आप आगे नहीं बढ़ रहे हैं, तो हां, यह मौत की सजा है, क्योंकि हम पीई निवेशक नहीं हैं। हमें 10 गुना या उससे अधिक का बीमा करना होगा। यदि आप आगे नहीं बढ़ रहे हैं, तो आप सफल नहीं हो पाएंगे।

प्रारंभिक चरण में, निश्चित रूप से, यह सच है।

जैक: क्रिप्टो और क्रिप्टो वेंचर कैपिटल के बारे में क्या? आप इसमें कितने शामिल रहे हैं? हमें बताएं कि आपने पहली बार क्रिप्टो के बारे में कैसे सीखा?

फैब्रिस: मैं एक गेमर हूं। मेरे पास बहुत शक्तिशाली GPU थे। एक बौद्धिक अभ्यास के रूप में, मैं अपने GPU पर बिटकॉइन का खनन कर रहा था, मुझे नहीं पता, 2010, 2011 में, बहुत, बहुत, बहुत पहले।

एक उद्यम निवेशक के रूप में, मेरी विशेषज्ञता नेटवर्क प्रभाव व्यवसायों और बाज़ारों में है। क्रिप्टो का नेटवर्क पर असाधारण गहरा प्रभाव है। यदि आप माइक्रोसॉफ्ट विंडोज जैसे ऑपरेटिंग सिस्टम के उदाहरण के बारे में सोचें, तो असाधारण नेटवर्क प्रभाव होता है, क्योंकि एक बार जब आपके पास प्लेटफॉर्म और डेवलपर टूल्स पर डेवलपर्स होते हैं, तो लोग एप्लिकेशन बनाते हैं क्योंकि उनके पास एप्लिकेशन होते हैं, और अधिक लोग इसे प्राप्त करते हैं, इत्यादि।

यही बात पहली परत में भी होती है, जैसे सोलाना या एथेरियम, और फिर लोग स्वयं इन अनुप्रयोगों या बाज़ारों का निर्माण करते हैं। यदि आप यूनिस्वैप जैसी किसी चीज़ के बारे में सोचते हैं, तो यह एक ऐसा बाज़ार है जहाँ तरलता मायने रखती है। आपको आपूर्ति और मांग में सामंजस्य बिठाना होगा।

यह अलीबाबा या ईबे या एयरबीएनबी और इन सभी प्रकार के व्यवसायों के समान ही गतिशीलता का अनुसरण करता है। हमने 2016 या 2017 की शुरुआत में ही क्रिप्टो के निजी पक्ष में निवेश करना शुरू कर दिया था। मुझे लगता है कि अब हमारे पास निजी स्तर पर 70 क्रिप्टो निवेश हैं, जो हमारे फंड का लगभग 10% है।

हम फिगमेंट के आरंभिक दौर में थे और अनिमोका तथा इस क्षेत्र की कुछ मूलभूत अवसंरचना परत कम्पनियों और अनुप्रयोग कम्पनियों में शुरुआती निवेशक थे। हम शुरुआती निवेशक थे। हम इस क्षेत्र में निवेशक बने रहेंगे।

अब, इसके अलावा, क्योंकि क्रिप्टो के कई अनुप्रयोगों में, मूल्य टोकन में अर्जित होता है न कि इक्विटी में, हमने उद्यम निवेशकों के रूप में टोकन में निवेश करना शुरू करने का फैसला किया, जिसका अर्थ है कि हम टीम को महत्व देते हैं, हम टोकनोमिक्स को महत्व देते हैं, हम कंपनी को महत्व देते हैं, और हम टोकन खरीदते हैं, और रखते हैं। हम कोई हेज फंड नहीं हैं। हम व्यापार नहीं कर रहे हैं.

हम कुछ नहीं कर रहे हैं, बल्कि हम सिर्फ खरीद रहे हैं और रख रहे हैं। हमने 30 टोकन खरीदे, जो कि, ठीक है, हमने अपने नवीनतम फंड का 10% लगाया, जो कि $290 मिलियन का फंड था, इसलिए $29 मिलियन, लेकिन आज इसका मूल्य, मुझे नहीं पता, $50 मिलियन है। यह बहुत बड़ा हो गया.

हमने महसूस किया कि एक अमेरिकी उद्यम निधि के रूप में, लिक्विड क्रिप्टो की सीमाएं बहुत अधिक थीं। हम आरआईए नहीं हैं, इसलिए हमारी पुस्तक का केवल 20% ही सार्वजनिक और सेकेंडरी हो सकता है, और हम बहुत सारी सेकेंडरी भी खरीदते हैं। हमारे लिए इसे पुनःचक्रित करना कठिन है।

यह कठिन है और अमेरिका में किसी भी टोकन को खरीदना अवैध है। अमेरिका में, कई टोकनों को दांव पर लगाना अवैध है, इसलिए आप बहुत सारा लाभ जोखिम में डाल रहे हैं। हमने कुछ सप्ताह पहले ही अपनी तरल क्रिप्टो परिसंपत्तियों को अलग करके स्वयं का कोष बना लिया है।

इसे ट्राइडेंट लिक्विड कहा जाता है। हमने FDA की पूरी लिक्विड क्रिप्टो टीम को अपने फंड में डाल दिया। हमने इसमें 50 मिलियन डॉलर या कुछ और लगाया था, मुझे नहीं पता कि हमने इसमें 45 या 50 डॉलर लगाए थे, और अब यह अपना जीवन जी रहा है।

वास्तव में, मैं वर्तमान में तुर्क और कैकोस में लिक्विड क्रिप्टो प्रबंधकों के एक समूह के साथ ट्राइडेंट लिक्विड क्रिप्टो सम्मेलन की मेजबानी कर रहा हूं। यह अगली चीज़ है जो हमने क्रिप्टो पक्ष पर की है। फिर तीसरी बात यह है कि हमारे पास एक स्टूडियो प्रोग्राम है जहां हम कंपनियां बनाते हैं, और मैंने पिछले कुछ वर्षों में एक क्रिप्टो कंपनी बनाई है जो अब मूल रूप से सामने आ रही है।

वह मिडास है? वह मिडास है। हमें इसके बारे में बताओ?

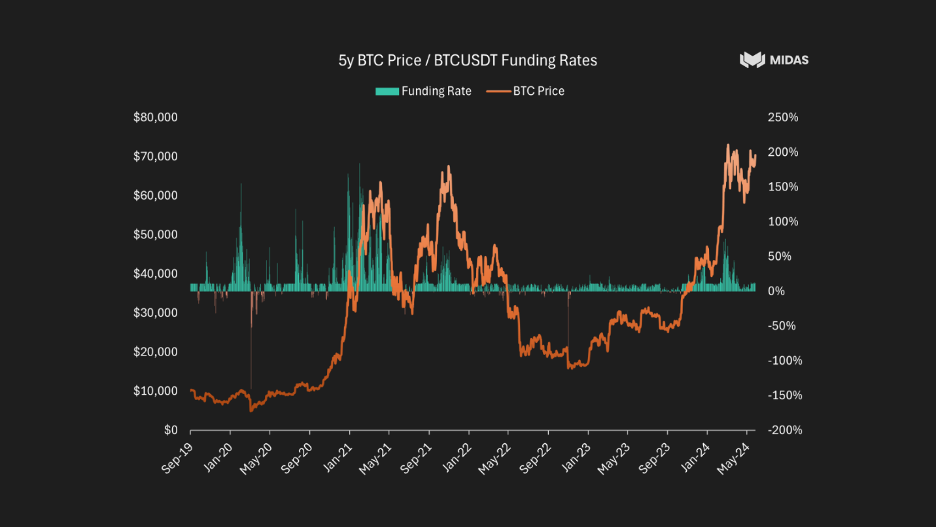

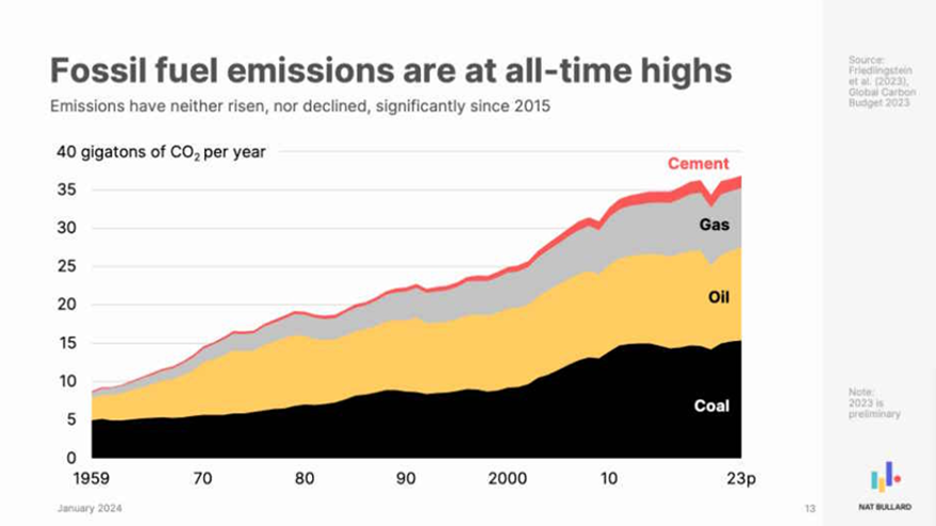

21 के मेरे मैक्रो विश्लेषण के बाद, यह मेरे लिए स्पष्ट था कि जैसे-जैसे दरें बढ़ती गईं, हम एक मंदी, एक क्रिप्टो सर्दी, यदि आप चाहें तो, जैसा कि हमने पहले देखा है, का सामना करने जा रहे हैं। उद्यम क्षेत्र में जो मैं पहले बता रहा था, जहां हम 22, 23 और Q1, 24 में पूर्ण मंदी के बाजार में थे, जो कि अब सुधरने लगा है, वह लिक्विड क्रिप्टो क्षेत्र में और भी अधिक था, क्योंकि क्रिप्टो, इसके इर्द-गिर्द जो भी तेजी की थीसिस है, अंततः एक जोखिम वाली परिसंपत्ति है, और यह संभवतः अंतिम जोखिम वाली परिसंपत्ति है। यह अमेरिकी ब्याज दरों के साथ पूरी तरह से नकारात्मक रूप से सहसंबद्ध है।

मैं आपको बता सकता हूं कि क्रिप्टो का चरम उस दिन था जब अमेरिकी ब्याज दरें बढ़ना शुरू हुईं। मार्च 2022? नहीं, मुझे लगता है कि पहली या कम से कम पहली दरों की घोषणा 21 नवंबर को हुई थी।

मूलतः, जैसे ही दरें बढ़ने लगीं, क्रिप्टो में गिरावट शुरू हो गई। इसमें भारी गिरावट आई। अधिकांश चीजें 90%, 95% तक नीचे थीं।

कई परियोजनाएं ख़त्म हो गईं। बेशक, कई परियोजनाएं मीम, सिक्का-संबंधी थीं और वास्तव में व्यवहार्य नहीं थीं। इसने मुझे और मेरे साथी को, और मैं आपको उसके बारे में थोड़ी देर में बताऊंगा, सोचने पर मजबूर कर दिया कि, क्रिप्टो का उपयोग मामला क्या है?

क्रिप्टो का उपयोग मामला क्या है? डिजिटल गोल्ड, बिटकॉइन को नजरअंदाज करना ठीक है, लेकिन अगर आपको बचत उत्पाद की जरूरत है और आप अर्जेंटीना में हैं और मुद्रास्फीति का सामना कर रहे हैं तो यह ठीक है, लेकिन अमेरिका में यह बहुत उपयोगी नहीं है। अंततः, एकमात्र उपयोग मामला, एकमात्र व्यापक बाजार उपयोग मामला वास्तव में स्थिर सिक्के ही हैं।

स्थिर सिक्के, यूएसडीसी और यूएसडीटी, विनिमय के साधन और भुगतान के साधन का एक संयोजन हैं और मूल्य का भंडार हैं और असाधारण रूप से उपयोगी हैं। पुनः, यह अमेरिका या पश्चिमी यूरोप में बहुत उपयोगी नहीं है, जहां आपकी मुद्राएं यथोचित रूप से स्थिर हैं, लेकिन अर्जेंटीना, अफ्रीका तथा अधिकांश देशों में यह असाधारण रूप से उपयोगी है। यहां तक कि मंदी के बाजार के निचले स्तर पर भी, लगभग 130 बिलियन स्थिर सिक्के मौजूद हैं।

मेरा विश्लेषण यह था कि अब हम शून्य दर वाले माहौल में नहीं हैं। दीर्घकालिक फेड की फंड दर 0% नहीं होगी। शायद यह पांच और एक चौथाई नहीं है, शायद यह 300 आधार अंक, 200 आधार अंक है, लेकिन यह शून्य नहीं है, जिस स्थिति में एक गैर-उपज असर स्थिर सिक्का, जो यूएसडीसी और यूएसडीटी हैं, समझ में नहीं आता है।

अभी, आपके पास टेथर और उसके बाद यूएसडीसी है, जहां आप उन्हें 100 यूएसडी देते हैं, वे जाकर टी-बिल खरीदते हैं, वे साढ़े पांच डॉलर कमाते हैं, और आप शून्य कमाते हैं। मैं तो कहता हूं, इसका कोई मतलब नहीं है। एक उपज देने वाला स्थिर सिक्का होना चाहिए।

वैसे, यह विचार कि हम पारंपरिक वित्तीय दुनिया में अपने चेकिंग खाते और बचत खाते के माध्यम से भुगतान कर रहे हैं, चेकिंग खाते का भेद, वास्तव में बैंक के लाभ को अधिकतम करने के लिए बैंक में एक खाता बही प्रविष्टि है। यह वैसा नहीं है जैसा होना चाहिए। दरअसल, इसके पीछे एक कारण है कि आप टी-बिल या अपने बचत खाते में भुगतान नहीं कर सकते।

यह बैंकों के लिए लाभ को अधिकतम करने का एक साधन मात्र है। मैं कहता हूं, ठीक है, जाहिर है, क्रिप्टो एक अत्यधिक विनियमित क्षेत्र है। मैंने अपने साझेदार से जो प्रश्न पूछा था, और मैं इसके बारे में आपको थोड़ी देर में बताऊंगा, वह यह है कि क्या कोई ऐसा कानूनी तरीका है जिससे उपज देने वाला स्थिर सिक्का प्राप्त किया जा सके, जहां हम उपज का अधिकांश हिस्सा अंतिम उपयोगकर्ता को दे सकें?

वह गोल्डमैन सैक्स से हैं, उनका नाम डेनिस है। हमने लिस्टिंग वाहन पर एक साथ काम किया था, हमने 200 मिलियन ट्रेजरी खरीदे थे, हम एसईसी पंजीकरण से गुजरे थे। हमें एहसास हुआ कि वास्तव में जर्मनी में धारक बांड के लिए कानूनी ढांचा है, जहां मूल रूप से वे मोचन जारी करने पर केवाईसी और एएमएल करते हैं, लेकिन सभी हस्ताक्षरकर्ता लेनदेन पर ऐसा नहीं होता।

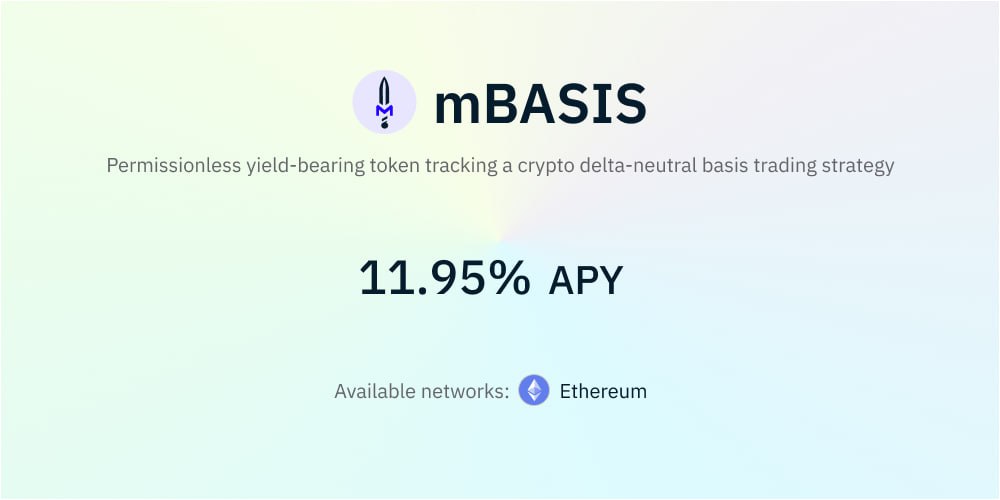

इस हद तक कि हम एक सुरक्षा टोकन जारी कर सकते हैं जो कि उपज देने वाला है, जहां हम मोचन जारी करने पर केवाईसी और एएमएल लोगों को शामिल करते हैं, लेकिन सभी हस्ताक्षरकर्ता लेनदेन केवाईसी और एएमएल नहीं थे, जिसका अर्थ है कि आप डीएफआई में एकीकृत कर सकते हैं, और आप लंबे समय तक व्यापार कर सकते हैं, आदि। यह बात बहुत मायने रखती है। हमने कुछ समय लिया, क्योंकि आपको मिफिट के अनुरूप बनना होता है, आपको यूरोपीय विनियामकों द्वारा अनुमोदित होना होता है, हमें भी उनके अनुरूप होना होता है, लेकिन अंततः हमने मिडास नामक एक कंपनी बनाई, जहां पहले उत्पाद को एमटी बिल कहा गया।

यह एक पूर्णतः विनियामक अनुपालन वाला दिवालियापन रिमोट टोकनकृत टी-बिल है, जिसका उपयोग आप कई कार्यों के लिए कर सकते हैं, जिसमें हम मॉर्फो जैसे उधार देने वाले वॉल्ट में एकीकृत हैं, जहां आप इसके विरुद्ध उधार ले सकते हैं या उधार दे सकते हैं। क्योंकि, यदि आप ऋण देने जा रहे हैं, तो आपके पास प्रतिफल देने वाली सम्पत्ति भी होनी चाहिए। और ऐसे समय में जब DeFi दरें टी-बिल दर से कम हों, आप लीवरेज्ड लॉन्ग ट्रेड कर सकते हैं, और आप अपने टी-बिल पर 15-20% कमा सकते हैं।

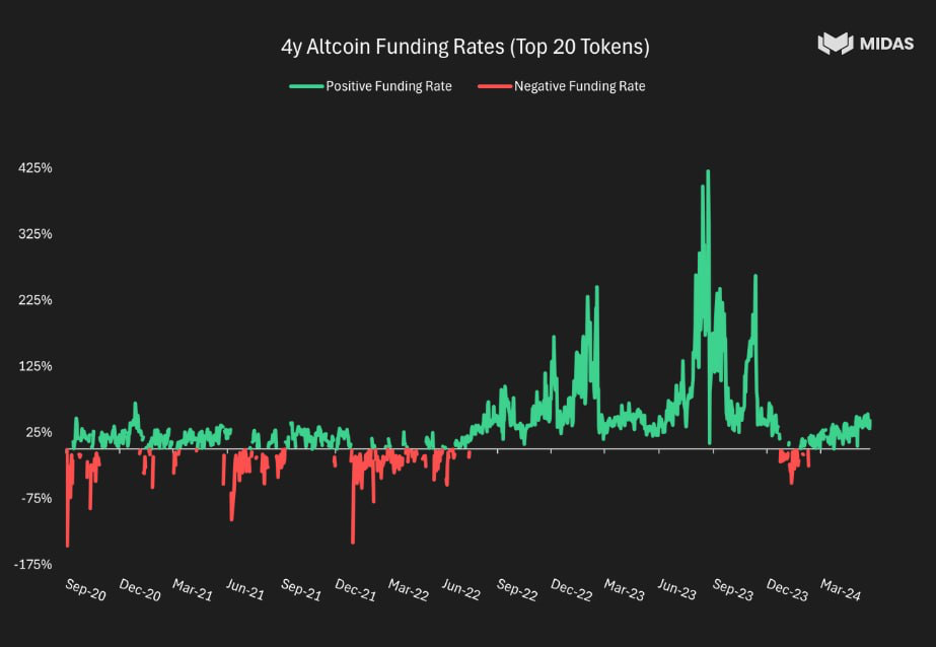

और हम वास्तव में उसी कानूनी ढांचे का उपयोग करते हुए, डेल्टा न्यूट्रल आधार व्यापार शुरू करने की प्रक्रिया में हैं। अतः इसे एन-आधार नामक उत्पाद कहा जाता है। तो क्या हो रहा है, क्रिप्टो स्पेस में पिछले साल की संभवतः सबसे सफल कंपनी एथेना नामक कंपनी है, जो 3 बिलियन की संपत्ति इकट्ठा करने वाली सबसे तेज कंपनी है।

और तेजी वाले बाजार में क्या होता है? इसलिए मैं चाहता हूं कि मिडास एक क्रिप्टो कंपनी बने जो उपभोक्ताओं के लिए सुरक्षित हो और संस्थागत स्तर के निवेश उत्पादों की पेशकश करे जो मंदी और तेजी दोनों बाजारों में काम करें। तो भालू बाजार में, आपके पास एक टी-बिल उत्पाद है, जो आपको टी-बिल दर देता है, और फिर बैल बाजार है जिसके साथ आप DeFi में दिलचस्प चीजें कर सकते हैं।

और फिर तेजी वाले बाजार में, आपके पास एक आधार व्यापार उत्पाद होता है। तो यह इस तरह काम करता है, क्योंकि लोग तेजी वाले बाजारों में विश्वास करते हैं कि बिटकॉइन, एथेरियम और अन्य का मूल्य भविष्य में वर्तमान की तुलना में अधिक होगा, तो आप जो करते हैं वह यह है कि आप एक आधार व्यापार बनाते हैं जहां आप स्पॉट पर लंबे समय तक रहते हैं, आप स्पॉट के मालिक होते हैं, और आप भविष्य की दर को कम करते हैं। और उसके कारण, और आप एक भविष्य का उत्पाद बनाते हैं, उसके कारण, लोग इतने आशावादी होते हैं, उन्हें लगता है कि बीटीसी का मूल्य 100k, 120k, एक मिलियन होगा, जो भी भविष्य में होगा, आप उस प्रसार को कमा सकते हैं।

और तेजी वाले बाजारों में यह प्रसार प्रति वर्ष 50% तक हो सकता है। क्योंकि यदि आपको लगता है कि यह दोगुना हो जाएगा, तो आप 50% भुगतान करने को तैयार हैं। अब, यह स्पष्ट रूप से लोगों की भविष्य की अपेक्षाओं के आधार पर ऊपर-नीचे होता रहता है कि कीमतें कहां रहेंगी।

लेकिन यह एक ऐसा उत्पाद है जिसे हम अगले कुछ सप्ताहों में लॉन्च करने जा रहे हैं। तो मिडास वास्तव में एक संस्थागत ग्रेड टोकनयुक्त सुरक्षा उत्पाद है जो पूरी तरह से विनियामक अनुपालन, दिवालियापन दूरस्थ है, जिसमें दो मुख्य उत्पाद हैं, टोकनयुक्त टी-बिल और एक टोकनयुक्त आधार व्यापार उत्पाद, डेल्टा तटस्थ आधार व्यापार उत्पाद।

जैक: तो इस कार्यक्रम में, हम पारंपरिक वित्त के बारे में बहुत बात करते हैं। तो हमने जिस आधार व्यापार की बात की है, वह ट्रेजरी वायदा को छोटा करना और ट्रेजरी को लंबा करना है। आप जिस बात का उल्लेख कर रहे हैं, वह क्रिप्टो के समतुल्य है, जिसमें बिटकॉइन फ्यूचर को शॉर्ट करना और वास्तविक बिटकॉइन का मालिक होना शामिल है।

बिल्कुल। और इसका कारण यह है कि यह एक लाभदायक व्यापार होगा क्योंकि हर कोई बिटकॉइन को लेकर इतना उत्साहित है कि वे सिर्फ बिटकॉइन वायदा खरीद रहे हैं। बिल्कुल।

फैब्रिस: और इसलिए, और बहुत तेजी के दौर में चल रहा व्यापार, अभी, केवल 15% या उससे भी कम का लाभ दे रहा है। लेकिन कुछ महीने पहले, जब लोग वास्तव में उत्साहित थे, तो यह 50% के आसपास लाभ दे रहा था। और सतत वायदा उत्पाद वास्तव में एक क्रिप्टो आविष्कार है, जहां हर आठ घंटे में इसकी कीमत में बदलाव होता है।

लेकिन लोग इस व्यवसाय में या क्रिप्टो दुनिया में उत्तोलन पसंद करते हैं, और इसमें बहुत सारे डीजन हैं। और इसलिए यह एक असाधारण लाभदायक व्यापार है। अब, यह केवल तेजी वाले बाजारों में ही काम करता है, है ना?

जैसे कि यह निश्चित रूप से मंदी के बाजार में काम नहीं करेगा, लेकिन मंदी के बाजार में, तब आप टोकनयुक्त टी-बिल उत्पाद पर स्विच कर लेते हैं जो कि सिर्फ आपकी बचत है, सुरक्षित बचत उत्पाद है जब तक कि आप अधिक तेजी महसूस नहीं करते। और वह व्यापार कार्य, ये दोनों उत्पाद मौलिक उपकरण हैं जो उन लोगों को उपयोग करना चाहिए जो DeFi और क्रिप्टो पारिस्थितिकी तंत्र में रहना चाहते हैं।

जैक: ओ एमटी-बिल लाइव है, एम-बेसिस रास्ते में है।

फैब्रिस: सही. एमटी-बिल चालू है, एम-बेस भी एक या दो महीने के भीतर चालू हो जाएगा। हम फिलहाल मूल रूप से इस बात पर बातचीत कर रहे हैं कि तीनों परिसंपत्ति प्रबंधकों में से किसके साथ हम सभी व्यापार करने के लिए काम करेंगे।

जैक: समझ गया. इसलिए पारंपरिक वित्तीय दुनिया में, मार्च 2020 में, फेड ने ब्याज दरों को शून्य कर दिया और पूरे वक्र में ब्याज दरें शून्य हो गईं, बहुत अधिक मात्रात्मक सहजता की, जिसने अप्रत्यक्ष रूप से बैंकिंग प्रणाली को भंडार से भर दिया। और अंततः बहुत सारा जमावड़ा हो गया।

इसलिए बैंकों के पास बहुत सारी परिसंपत्तियां थीं और बैंकिंग प्रणाली में भारी मात्रा में गैर-ब्याज वाली एनआईबी जमाएं थीं। और, आप जानते हैं, आप छह आधार अंक प्राप्त कर सकते थे, लेकिन आपको वास्तव में परवाह नहीं थी क्योंकि शून्य, छह आधार अंक, किसे परवाह है? और 2022 में, जैसे ही ब्याज दरें बढ़ीं, बड़े पैमाने पर परिवर्तन हुआ, ब्याज रहित जमाराशियों से धन का पलायन मुद्रा बाजार फंडों में हुआ, ताकि ब्याज देने वाली जमाराशियों के साथ-साथ प्रतिफल भी प्राप्त किया जा सके।

तो आपका सिद्धांत मूल रूप से यह है कि क्रिप्टो दुनिया उस परिवर्तन से गुजरने जा रही है और पैसा गैर-ब्याज वाले स्थिर सिक्कों जैसे कि टेथर या सर्कल यूएसडीटी या यूएसडीसी से निकलकर उपज देने वाले उपकरणों में जाने वाला है।

फैब्रिस: सही. चाहे वे आपकी जोखिम क्षमता पर निर्भर हों, टी-बिल हों या आधार व्यापार प्रकार के उत्पाद हों। बिल्कुल।

और यह बात सही भी है, है न? फिलहाल, प्रति कर्मचारी आधार पर टेदर दुनिया की सबसे अधिक लाभदायक कंपनी है। इसका कोई औचित्य नही।

जैक: हाँ. तो टेदर, और मैं इसके बारे में अपना अनुभव साझा करना चाहता हूँ, आप जानते हैं, टेदर के बारे में कुछ संदेहपूर्ण बातें सुनने के बाद, और यह भी कहते हुए कि, देखो, अगर उनके पास सारा पैसा है, 60 बिलियन या अब यह सौ बिलियन डॉलर से अधिक है, तो वे विनियमित क्यों नहीं हो जाते? वे अपना ऑडिट क्यों नहीं कराते और यह क्यों नहीं बताते कि उनके पास यह है?

वे इन सत्यापनों को जारी करते हैं। यह काफी रोचक और हास्यास्पद है कि यह कभी भी उस तरह समाप्त नहीं होता जैसा आप सोचते हैं। मुझे याद है कि मैंने एक बहुत लोकप्रिय पॉडकास्ट सुना था जिसमें सैम बैकमैन फ्रीड से बहुत अच्छे पत्रकार पूछ रहे थे कि, टेदर के साथ क्या हो रहा है?

क्या टेथर एक धोखाधड़ी है? क्या टेथर का पतन होने वाला है? बेशक, टेदर अभी भी यहां है और सैम बैकमैन फ्रीड का साम्राज्य पूरी तरह से ध्वस्त हो चुका है और वह जेल में है।

फैब्रिस: यदि टेथर बैंक खाते की बैलेंस शीट में हाल ही में छापी गई मुद्रा के कारण कोई छेद था, तो मुझे विश्वास है कि उन्होंने उसे भर दिया है।

जैक: हाँ. क्योंकि उनकी लागत बहुत कम है और वे जमा पर कुछ भी भुगतान नहीं करते हैं तथा उन्हें ब्याज दर मिलती है, जो अब 5.3% है। बिल्कुल। समझ गया।

और फिर सर्किल, यूएसडीसी, मुझे इसके बारे में बताएं क्योंकि, आप जानते हैं, मैं इसके बारे में सोचता हूं, ठीक है, हम स्थिर सिक्कों को वैध बनाने जा रहे हैं, हम ऑडिट किए जाने वाले हैं, हम ऑनशोर होने जा रहे हैं। और इसलिए उनके पास अमेरिकी राजकोष था, लेकिन मुझे लगता है कि उनके पास धन के विरुद्ध भी कुछ था। मुझे यह तथ्य पता है कि सिलिकॉन वैली बैंक में उनकी जमा राशि थी।

इसलिए मार्च 2023 में डी-पेगिंग की गई क्योंकि इस बात को लेकर चिंता थी कि क्या यह वापस आएगा, क्या यह जमा अच्छा है? जाहिर है, उनके पास 25 लाख डॉलर से अधिक की राशि थी। अंततः, सभी जमा राशियां वापस ले ली गईं।

फैब्रिस: क्या आपको लगता है कि सर्किल ने सुधार किए हैं, लेकिन आप बस यह देख रहे हैं कि- हां, सर्किल निश्चित रूप से अधिक मजबूत है, लेकिन वे आपको उपज नहीं दे सकते क्योंकि अगर उन्होंने आपको उपज दी, तो यह एक सुरक्षा टोकन होगा और वे अमेरिका में सुरक्षा का रजिस्टर नहीं बनना चाहते हैं। यह वास्तव में उनके द्वारा निर्मित सभी चीजों के उद्देश्य को विफल कर देगा। अब हम अमेरिका में उपलब्ध नहीं हैं, क्योंकि इसी कारण से, हम एक ऐसा समाधान हैं जो संस्थागत स्तर पर विनियमित है, लेकिन यह गैर-अमेरिकी है।

और सर्किल जो करना चाहता है, उसे देखते हुए मुझे नहीं लगता कि वे इस रास्ते पर जा सकते हैं, जब तक कि उनकी अमेरिकी नियामक व्यवस्था में नाटकीय बदलाव नहीं आता। इस मामले में, हां, या फिर वर्तमान सरकारें हमसे बेहतर स्थिति में हैं। सिद्धांत रूप में, इसका उत्तर हां है, लेकिन नियामकीय रूप से, मुझे नहीं लगता कि वे उस संरचना को बदल सकते हैं, जिस पर वे हैं, और वे उपज देने वाले नहीं हो सकते।

और एसईसी उन सभी पर कार्रवाई कर रहा है जो कॉइनबेस से लेकर ब्लॉकफाई तक, आप नाम बताइए, बहुत आक्रामक तरीके से प्रतिफल देने वाली गणना देने की कोशिश कर रहे हैं।

जैक: आप किस नियामक व्यवस्था में हैं और लोग एम.टी. बिलों में कहां शामिल हो सकते हैं?

फैब्रिस: तो वे ऐसा अमेरिका में नहीं कर सकते, लेकिन पूरे यूरोप में – अमेरिका और प्रतिबंधित देशों के अलावा किसी भी देश में। इसलिए हम यूरोपीय विनियमित हैं, जिसका अर्थ है कि आप हमें लैटिन अमेरिका से लेकर अफ्रीका तक कहीं भी खरीद सकते हैं। मेरा मतलब है, कहीं भी, जब तक कि आप पर प्रतिबंध न लगा हो या आप अमेरिका से न हों।

समझ गया। तो फिर चीन के बारे में क्या? मेरा मानना है कि चीन भी इसके लिए उपयुक्त नहीं है, लेकिन मैं विनियामक विशेषज्ञ नहीं हूं।

मुझे संभवतः उस प्रश्न का उत्तर पता होना चाहिए। वास्तव में, मुझे संदेह है कि इसका उत्तर संभवतः ‘नहीं’ है।

जैक: समझ गया. ठीक है। तो क्या यह कहना सुरक्षित है कि अमेरिका ने क्रिप्टो के खिलाफ कड़ी कार्रवाई की है और वह दुनिया के बाकी देशों की तुलना में अधिक सख्त और कम उदार है?

फैब्रिस: हां, ज़रूर। मेरा मतलब है, तथ्य यह है कि हमने यूरोप में जो किया है, पूर्णतः विनियामक अनुपालन, इत्यादि, वास्तव में इसका एक उदाहरण है। हम जो पेशकश कर रहे हैं, मेरा मतलब है, इस पर विचार करें, हम अमेरिकी टी-बिल खरीद रहे हैं।

यह अमेरिकी सरकार के लिए बहुत अच्छी बात है। हम इसके ऋण का वित्तपोषण कर रहे हैं। आप सोचेंगे कि यह एक ऐसा उत्पाद है जो उन्हें पसंद आएगा और फिर भी यह अमेरिका में अवैध है।

मेरा मतलब है, यह हास्यास्पद है। इसलिए अमेरिका असाधारण रूप से रूढ़िवादी और पिछड़ा हुआ रहा है, और मैं चाहता हूं कि वे आगे की सोच रखें, और मुझे उम्मीद है कि किसी समय वे और अधिक प्रगतिशील सोच वाले बनेंगे। अब, यह स्वीकार किया जाना चाहिए कि क्या पिछले कुछ वर्षों में क्रिप्टो में बहुत अधिक धोखाधड़ी हुई है?

बिल्कुल। आईसीओ, मीम कॉइन, ऐसी चीजें जिनका कोई अंतर्निहित मूल्य नहीं है, लेकिन इसका मतलब यह नहीं है कि पूरी श्रेणी को विनियमित करके अस्तित्व से बाहर कर दिया जाए। इसका मतलब है एक स्मार्ट नियामक बनना।

समस्या यह है कि, दुख की बात है कि, नियामक विशेष रूप से सक्षम और स्मार्ट नहीं रहे हैं। इसलिए मैं अमेरिका में बेहतर विनियमन चाहूंगा, जहां आप धोखाधड़ी के मामलों को रोक सकें और साथ ही नवाचार की भी अनुमति दे सकें। और मैं आशा करता हूं कि यह किसी न किसी समय आएगा।

ऐतिहासिक रूप से, अमेरिका नवप्रवर्तन का सुखद केंद्र रहा है। और क्रिप्टो नवाचार का एक बड़ा हिस्सा वास्तव में न्यूयॉर्क में है, एक ऐसे राज्य में जहां वास्तव में, अधिकांश गतिविधि वास्तव में अवैध है। तो यह बहुत अजीब है.

इस पर हमारी आम सहमति है। हमारे पास कई अन्य क्रिप्टो कंपनियां हैं और फिर भी आपको काम करने की अनुमति नहीं है। तो यह बहुत अजीब है.

जैक: और आपने कहा कि विनियामक अनुपालन और दिवालियापन दूरस्थ। हमें बताएं कि इसका क्या मतलब है, क्योंकि जैसा कि आपने पहले उल्लेख किया था, क्रिप्टो दुनिया में, विशेष रूप से 2020, 2021 में, क्रिप्टो दुनिया ऐसे प्रोटोकॉल से भरी हुई थी जो 10%, 20%, 30% का रिटर्न दे रहे थे, जिनमें कम जोखिम दिखाई देता था या कम जोखिम होने का संकेत दिया जाता था। तो आप वास्तव में कह रहे थे कि ये आपकी अपनी अमेरिकी ट्रेजरी प्रतिभूतियाँ हैं, जो दुनिया में सबसे कम जोखिम वाली प्रतिभूतियाँ हैं, ट्रेजरी बिल।

फैब्रिस: हां. तो दिवालियापन दूर की बात है, इसका मतलब यह है कि अगर हम डूब गए, तो आपकी संपत्ति आपकी है। और क्योंकि अंतर्निहित परिसंपत्तियों या टी-बिलों के स्वामी हम हैं, इसलिए आपकी अपनी परिसंपत्तियां हैं।

इसलिए यदि कंपनी डूब भी जाती है, तो भी आपके पास अंतर्निहित परिसंपत्तियों तक पहुंच बनी रहेगी, आप अभी भी उनके मालिक हैं और आप उन्हें पुनः प्राप्त कर सकते हैं। इसलिए आप जो एकमात्र जोखिम उठा रहे हैं, वह है अमेरिकी सरकार का डिफॉल्ट। तो वास्तविक टी-बिल जोखिम।

इसलिए हम आपस में मिलजुलकर काम नहीं कर रहे हैं, और न ही यह फंड हमारे नाम पर है। वे वास्तव में आपके ही बटुए में हैं। यदि आप चाहें तो यह एसबीएफ की तरह नहीं है, और जब वे एफटीएक्स कर रहे थे, जहां वे मूल रूप से थे, वे ग्राहक के पैसे के साथ खेल रहे थे।

और यदि वे दिवालिया हो गए तो उन्हें अपने ग्राहकों का पैसा भी खोना पड़ा। इसलिए, दूरस्थ दिवालियापन एक ऐसी चीज है जो क्रिप्टो दुनिया में अभी भी काफी दुर्लभ है, लेकिन मुझे लगता है कि यह एक आदर्श होना चाहिए, जहां यदि आप डूब भी जाते हैं, तो ग्राहक अपनी अंतर्निहित परिसंपत्तियों के मालिक होते हैं और वे उन्हें पुनः प्राप्त कर सकते हैं।

जैक: हाँ. और दिवालियापन रिमोट में, ट्रेडफाई ब्रोकरेज दुनिया में, मुझे लगता है कि मेरी समझ यह है कि यदि आपके पास नकद खाता है, जिसका अर्थ है कि आप केवल उस धन के साथ प्रतिभूतियां खरीदते हैं जो आपके पास वास्तव में है, तो यह सबसे आम बात है, आप जानते हैं, अगर मॉर्गन स्टेट, यदि आपके पास मॉर्गन स्टेनली के स्वामित्व वाला व्यापार है, अगर मॉर्गन स्टेनली नीचे चला जाता है, जो कि होने वाला नहीं है, बहुत, बहुत ही असंभव है, लेकिन अगर वे करते हैं, और आपके पास नकद खाता है, तो आप अभी भी, और आप एप्पल के मालिक हैं, आपके पास अभी भी वह एप्पल शेयर है। लेकिन यदि आपके पास मार्जिन खाता है, तो यह थोड़ा मुश्किल हो जाता है। क्या क्रिप्टो में भी यही बात है?

और मुझे यह भी नहीं पता कि मैं सही हूं या नहीं।

फैब्रिस: क्रिप्टो में, कई प्रोटोकॉल दिवालियापन से दूर नहीं हैं। और यदि वह प्रोटोकॉल ख़त्म हो जाता है, तो आप अपनी संपत्ति खो देते हैं। और इसलिए हमने यह सुनिश्चित किया है कि आपकी अपनी संपत्तियां आपके पास ही रहें, चाहे हमारे साथ कुछ भी हो।

और आप हमारे साथ मार्जिन नहीं कर रहे हैं, है ना? जैसे, हो सकता है कि आप किसी तीसरे पक्ष, जैसे कि मॉर्फो, से उधार ले रहे हों, लेकिन आप ऐसा हमारे साथ नहीं कर रहे हैं। हम प्राथमिक हैं, हम प्राथमिक जारीकर्ता हैं।

जैसे आप प्राथमिक बीमा या मोचन के लिए हमारे पास आते हैं।

जैक: ठीक है. समझ गया। और लोग एमटी से किस प्रकार का उधार लेंगे?

लेकिन क्या वे स्थिर सिक्के उधार लेंगे या वे क्रिप्टो उधार लेंगे या क्या?

फैब्रिस: तो यह इस बात पर निर्भर करता है कि आप क्या करना चाहते हैं, है ना? जैसे कि यदि आप ETH या BTC पर बहुत लंबे हैं, तो आप जो कर सकते हैं वह यह है कि आप अपने MT को जमा करने के बजाय, यदि आप सही वॉल्ट में जाते हैं, तो यदि हमारे पास सही तरलता वॉल्ट हैं, तो दरों के आधार पर, सबसे आसान काम यह है कि आप मॉर्फो पर जाएं। मान लीजिए कि लोग मंदी के माहौल में थे, जहां DeFi दरें कम हैं।

आप एमटी बिल जमा करते हैं, आप यूएसडीसी या टेथर को 2% पर उधार लेते हैं, और फिर आप एमटी बिल को साढ़े पांच पर खरीदते हैं। और फिर आप रख सकते हैं, और आप रख सकते हैं, क्योंकि अमेरिकी सरकार के अनुसार, टी-बिलों में अस्थिरता शून्य है। और इस तरह आप शायद 90% का LTV प्राप्त कर सकते हैं।

तो आप एक हजार डॉलर लगाते हैं, आप दो बार में 900 रुपये उधार लेते हैं, मैं दरें बढ़ा रहा हूं क्योंकि वर्तमान में वे ऊंची हैं, लेकिन 2% पर। इसके साथ, आप एमटी बिल खरीदते हैं जो पांच और एक चौथाई से आगे है। आप 900 डॉलर जमा करते हैं और फिर दो बजे 810 डॉलर उधार लेते हैं और आप इसे चक्र में लगाते रहते हैं।

तो आप 10 से एक का उत्तोलन करते हैं, मान लीजिए कि हम 90% पर हैं। और आपका साढ़े पांच, 15 या 20 हो जाता है। तो यह एक उपयोग मामला है।

और आप एक ऐसा लम्बा व्यापार कर सकते हैं जो असाधारण रूप से लाभदायक है। एक अन्य उपयोग मामला यह है कि यदि आप किसी चीज़ के लिए संपार्श्विक बनना चाहते हैं, तो USDC या USDT को संपार्श्विक के रूप में पोस्ट करने के बजाय, MT बिल को संपार्श्विक के रूप में रखना बेहतर है क्योंकि आपके संपार्श्विक का मूल्य समय के साथ बढ़ रहा है क्योंकि आपको ब्याज मिल रहा है। इसलिए यदि आप बीडीसी, ईटीएच, जो भी उधार लेने के लिए संपार्श्विक हैं, तो भी आपके लिए यूएसडीसी की तुलना में एमटी बिल को संपार्श्विक के रूप में रखना बेहतर है।

जैक: मेरी समझ यह है कि ट्रेजरी बिल शून्य कूपन उपकरण हैं। दूसरे शब्दों में, यदि ब्याज दरें 4% हैं, तो आप एक वर्षीय ट्रेजरी बिल खरीदते हैं। ऐसा नहीं है कि यह आपको हर तिमाही में 4% वार्षिक ब्याज देता है।

आप इसे 96 डॉलर में खरीदते हैं और एक डॉलर में भुना लेते हैं। यह पहलू एमटी बिल पर कैसे लागू होता है? क्या यही बात एमटी बिल के मूल्य में वृद्धि के मामले में भी होती है, या एमटी बिल धारकों को ट्रेजरी बिल धारकों के विपरीत वास्तव में ब्याज का भुगतान किया जाता है?

फैब्रिस: तो आपके पास अपने टोकन को डिज़ाइन करने के कई तरीके हैं। आप कुछ ऐसा हो सकते हैं जिसे रिबेसिंग कहा जाता है। इसका मतलब यह है कि आप जो खरीदते हैं, वह हमेशा एक के बराबर होता है और ब्याज का मतलब है कि आपको उससे अधिक मिलेगा, या यह संचित हो सकता है, जिसका अर्थ है कि ब्याज थोड़ा-थोड़ा करके अर्जित होता है और चक्रवृद्धि होता रहता है।

इसलिए, कई कारणों से, हमने संचय करने का विकल्प चुना है। तो मूल्य बढ़ता ही रहता है। तो आपके पास एक डॉलर है, यह पांच डॉलर हो जाता है, यह 11 डॉलर हो जाता है और यह मूल रूप से बढ़ता ही रहता है।

तो इसका मूल्य बढ़ रहा है, मूल्य संचय हो रहा है।

जैक: तो यह ट्रेजरी बिल के समान है? हाँ। हाँ।

तो बस हर दिन, इसे लपेटते हुए, अलग करते हुए इसका मूल्य थोड़ा-थोड़ा बढ़ाएं। सही। समझ गया।

दिलचस्प। अच्छी तरह से ठीक है। तो आपकी अगली चीज़ जो आप लॉन्च कर रहे हैं वह एम बेसिस है।

क्या आप मिडास के लिए अपनी दीर्घकालिक योजनाओं के बारे में कुछ बता सकते हैं?

फैब्रिस: हाँ. देखिए, मुझे लगता है कि हम वित्तीय बाजारों में परिवर्तन के बिल्कुल आरंभ में हैं। पारंपरिक वित्तीय बाजारों को पुनः आविष्कृत करने की आवश्यकता है, है ना?

जैसे, कल्पना कीजिए, यह मेरे लिए कोई मतलब नहीं रखता कि 2024 में, अगर मैं एप्पल स्टॉक खरीदना चाहता हूं और आप एप्पल स्टॉक बेचना चाहते हैं, तो हम अपने बैंकरों को बुलाते हैं, वे व्यापार को निष्पादित करते हैं। इसमें एक संरक्षक, एक दलाल, एक बैंकर होता है, तथा निपटान टी प्लस 72 होता है। और यह केवल व्यावसायिक घंटों के दौरान ही होता है।

मेरा मतलब है, इसका कोई मतलब नहीं है, है ना? जैसे आप इसे बिना किसी मध्यस्थ के, वास्तविक समय में, चौबीसों घंटे क्यों नहीं कर सकते? यदि मैं किसी को पैसा भेजता हूं तो उसकी कोई वास्तविक समय ट्रैकिंग नहीं होती।

इसलिए, वित्तीय दुनिया को डिजिटल, डिजिटाइज्ड और वास्तविक समय के आधार पर होने वाली दुनिया में बदलने के साधन के रूप में टोकनयुक्त परिसंपत्तियों का निर्माण करना, मुझे लगता है कि दीर्घकालिक दृष्टिकोण है। हम आसानी से बांड को टोकनाइज़ कर सकते हैं। हम आसानी से स्टॉक को टोकनाइज़ कर सकते हैं।

अब, क्या यह वास्तव में तर्कसंगत है, क्योंकि पश्चिम में आप आसानी से रॉबिनहुड या ई-ट्रेड पर जा सकते हैं? आवश्यक रूप से नहीं। लेकिन दीर्घकालिक दृष्टिकोण से, हमें पारंपरिक वित्तीय प्रणाली के ढांचे को इस तरह से पुनः आविष्कृत करने की आवश्यकता है कि यह डिजिटल हो और बिचौलियों, शुल्कों और क्रिप्टो के बिना चौबीसों घंटे संचालित हो।

अब, भुगतान के संबंध में, मुझे संदेह है कि हम क्रिप्टो मार्ग पर नहीं जा रहे हैं। और मुझे लगता है कि हम PIX और UPI के साथ ब्राजील और रूस के उदाहरणों की नकल करने जा रहे हैं। ओह, रूस, भारत!

अतः भारत में यूपीआई एक पूर्णतः निःशुल्क वास्तविक समय भुगतान प्रणाली है जो उपभोक्ता और उपभोक्ता, उपभोक्ता और व्यवसाय, व्यवसाय और सरकार, बी2बी के बीच काम करती है। यह सब कुछ जैसा है। और यह वास्तविक समय में निःशुल्क है।

और यह असाधारण है। और मूलतः, मास्टरकार्ड वीज़ा इंटरचेंज टैक्स समाप्त हो गया है। और इसने माइक्रोट्रांजैक्शन, माइक्रोट्रांजैक्शन पर आधारित बिजनेस मॉडल और वित्तीय विस्फोट तथा वित्तीय समावेशन जैसे असाधारण नवाचार को जन्म दिया है, जो इतना सुंदर और जादुई है कि मैं पश्चिम में भी इसके घटित होने का इंतजार नहीं कर सकता।

और इसलिए मुझे लगता है कि इस तरह की घटना के विस्थापित होने की अधिक संभावना है। इसलिए मुझे लगता है कि भुगतान क्षेत्र सरकार के नियंत्रण में रहेगा और क्रिप्टो क्षेत्र में नहीं होगा। लेकिन जब बांड आदि जैसी परिसंपत्तियों के निपटान की बात आती है, तो कोई कारण नहीं है कि यह क्रिप्टो में न जा सके।

मेरा मतलब है, जाहिर है, वर्तमान सरकार वास्तव में ऐसा नहीं चाहती, लेकिन यह काफी हद तक समझ में आता है। इसलिए मुझे लगता है कि हम गैर-उपज वाले स्थिर सिक्कों को लेने की कोशिश करने के अलावा टोकनकृत होने जा रहे हैं। हम अन्य वास्तविक विश्व वित्तीय परिसंपत्तियों को भी टोकनकृत करने जा रहे हैं।

जैक: तो आपने कहा कि आप परिसंपत्तियों और निपटान के टोकनीकरण पर आशावादी हैं, जो कि मिडास कर रहा है, लेकिन भुगतान पर नहीं। इसलिए आप इसे भुगतान के रूप में नहीं देखते हैं और आप क्रिप्टो या स्थिर सिक्कों को भुगतान के भविष्य में बड़ी भूमिका निभाते हुए नहीं देखते हैं। मैं आपके मुंह में शब्द नहीं डालना चाहता.

फैब्रिस: नहीं, मैं ऐसा नहीं कह रहा हूं, है ना? जैसे वे डॉलर ऐप जैसे अद्भुत क्रिप्टो आसन्न भुगतान एप्लिकेशन हैं। डॉलर ऐप के पास क्रिप्टो रेल है और वे एक अरब से अधिक भुगतान कर रहे हैं।

इसलिए वे आपको अमेरिका से मैक्सिको और पेसो से डॉलर आदि में धन हस्तांतरित करने की अनुमति दे रहे हैं, जो कि अब तक का सबसे सस्ता तरीका है और हस्तांतरण के लिहाज से अन्य सभी चीजों से सस्ता है। और इस दृष्टिकोण से, यह क्रांतिकारी है। मैं कह रहा हूँ, लेकिन देश के भीतर, और भी बहुत सी चीजें हैं, रेल के लिए भुगतान, जो मुझे पश्चिम में पसंद नहीं है, वह यह है कि हर कोई वीज़ा और मास्टरकार्ड और अमेरिकन एक्सप्रेस के साथ क्रेडिट कार्ड से भुगतान कर रहा है, प्रभावी कर के साथ, इंटरचेंज दर, मान लीजिए, 0.8% से 3%, आप जानते हैं, देश, श्रेणी, व्यापारी, अधिग्रहणकर्ता, आदि पर निर्भर करता है। मुझे संदेह है कि यदि आप इसे ऐसी दुनिया में ले जा सकें जहां यह शून्य हो, तो यह असाधारण मूल्य उत्पन्न करेगा। और ऐसे दो देशों के उदाहरण हैं जहां ऐसा हुआ है। अब, क्या मैं इसे क्रिप्टो पर बना सकता हूं, खासकर अगर मैं सोलाना जैसी बहुत सस्ती चीज का उपयोग करता हूं?

क्या सोलाना पे एक अद्भुत भुगतान प्रणाली बन सकती है? उत्तर है, हाँ। और पेपैल ऐसा कर रहा है, है ना?

बिल्कुल। तो क्या मैं सोचता हूं कि यह संभव है? मैं सोचता हूं कि इसका उत्तर बिल्कुल हां है।

और यह सिर्फ मेरे विचार से है कि सरकारें किस चीज का नियंत्रण छोड़ने को तैयार हैं और मेरे विचार से क्या होने की सबसे अधिक संभावना है? मुझे संदेह है कि परिणाम के संदर्भ में अधिक संभावित उत्तर यह है कि UPI या PICS जैसी कोई चीज, जो अंततः सरकार द्वारा नियंत्रित और विनियमित होती है, क्रिप्टो रेल भुगतान प्रणाली के बजाय भुगतान में होती है। मैं यह नहीं कह रहा हूं कि ऐसा नहीं हो सकता।

मैं केवल संभावना के आधार पर कह रहा हूं, मुझे संदेह है कि ऐसा नहीं होने जा रहा है, हालांकि उनकी भूमिका होगी और एक सार्थक भूमिका होगी, खासकर जब बात अंतर-देशीय भुगतान और विनिमय तथा अंतर-मुद्रा प्रणालियों की हो। मेरा मतलब है, डॉलर ऐप, अगर आपने नहीं खेला है, तो यह 1L है, DOLARAPP, असाधारण है। और वैसे, संपूर्ण क्रिप्टो रेल अस्पष्ट है।

आपको यह पता नहीं है कि इसमें क्रिप्टो घटक भी है। यह सिर्फ आपके लिए किया गया है, और यह सुंदर है।

जैक: तो क्या आप कहेंगे कि यूपीआई, यूनिफाइड पेमेंट इंटरफेस, चीन में भी यूनियनपे जैसी सुविधा है?

फैब्रिस: चीनी समतुल्य, बड़े वाले, जो वास्तव में निजी हैं, या टेनसेंट से वीपे, और अलीबाबा से अलीपे। लेकिन सरकार उनसे नफरत करती थी, और इसलिए उन्होंने स्पष्ट रूप से आईपीओ को बंद कर दिया। और वित्तीय मामलों से मेरा तात्पर्य है कि मैं एक निवेशक हूँ, एक बहुत निराश निवेशक।

चीन में यह निजी क्षेत्र की ओर से हुआ, लेकिन सरकार उनसे नफरत करती है और उन्हें खत्म करने तथा उनके स्थान पर उनके आंतरिक समकक्षों को लाने की पूरी कोशिश कर रही है। लेकिन हां, मैं चाहूंगा कि ऐसा कुछ अमेरिका में भी हो। एक यूनियनपे प्रकार की चीज़ या – हाँ, मेरा मतलब है, यूपीआई।

हाँ, यूपीआई, यदि हम यूपीआई या PIX को कॉपी और पेस्ट कर सकें, तो मुझे, हाँ, असाधारण रूप से प्रसन्नता और खुशी होगी। और फेड इस संबंध में प्रयास कर रहा है, फेडनाउ नामक एक उत्पाद, लेकिन यह केवल क्षेत्रीय बैंकों द्वारा समर्थित है, क्योंकि स्पष्ट रूप से बहुत सारे बैंक इंटरचेंज को खोना नहीं चाहते हैं, जो कि व्यापार मॉडल का एक बड़ा हिस्सा है, और अभी तक सार्वजनिक जागरूकता तक नहीं पहुंचा है। लेकिन वे हैं, लेकिन अभी तक यह वास्तव में उपभोक्ता के लिए नहीं है।

इस दिशा में प्रयास हो रहे हैं, लेकिन मुझे लगता है कि पश्चिम में ऐसा होने में एक दशक या उससे अधिक समय लगेगा।

जैक: तो 2000 के दशक में अपने आईपीओ के बाद से, वीज़ा और मास्टरकार्ड असाधारण रूप से अच्छा प्रदर्शन करने वाले स्टॉक रहे हैं क्योंकि उनका व्यवसाय उच्च गुणवत्ता वाला है। और यदि वे ऐसा करना जारी रखेंगे तो संभवतः उनका व्यवसाय उच्च गुणवत्ता वाला होगा। क्या आप ऐसा सोचते हैं कि उन कंपनियों के सबसे अच्छे दिन पीछे छूट गए हैं?

फैब्रिस: हां, ऐसा जरूरी नहीं है, क्योंकि उनके पास नियामकीय नियंत्रण और शक्ति बहुत है, और मुझे यकीन है कि वे इसके खिलाफ पूरी ताकत से लड़ेंगे, है न? जैसे कि यह आखिरी चीज है जो वे घटित होते देखना चाहते हैं। और जिन स्थानों पर ऐसा हुआ, वहां क्रेडिट कार्ड का प्रचलन कम था, है न?

इसलिए मुझे नहीं लगता कि ब्राजील और भारत में उन्होंने इसके खिलाफ इतनी कड़ी लड़ाई लड़ी, क्योंकि वहां बहुत से लोग इतने धनी नहीं थे कि उनके पास क्रेडिट कार्ड हो और उनके पास अच्छे क्रेडिट स्कोर थे, जिससे क्रेडिट कार्ड रखना उचित हो। और इस तरह आप एक पूरी तरह से नई स्वतंत्र क्रेडिट भुगतान प्रणाली का निर्माण कर सकते हैं। यहां जहां एक या दो मौजूदा लोग हैं, मुझे संदेह है कि यह बहुत-बहुत कठिन होगा।

इसलिए यदि मैं शर्त लगाऊं तो मैं कहूंगा कि अगले दशक में ऐसा नहीं होगा और वे प्राथमिक भुगतान रेल बने रहेंगे। तो मैं निश्चित रूप से अल्पावधि में शॉर्ट नहीं कर रहा हूँ, इनमें से कोई भी नहीं, लेकिन मैं वैसे भी निवेशक नहीं बनूंगा। मैं शून्य से हजार तक की चीजों को पसंद करता हूं, जो पहले से ही स्थापित हैं।

जैक: ठीक है. सिर्फ इसलिए कि आप यह कह रहे हैं कि यदि अमेरिका में यूपीआई हो तो यह अच्छी बात होगी, लेकिन आप यह भी सोचते हैं कि यह अच्छी बात होगी, इसका अर्थ यह नहीं है कि आवश्यक रूप से ऐसा ही होगा। अरे हां।

फैब्रिस: ऐसी बहुत सी चीजें हैं जो अमेरिका के लिए अच्छी होंगी। हमें अधिक खुली आव्रजन नीति अपनानी चाहिए तथा कम कुशल और उच्च कुशल दोनों के लिए आव्रजन नीति अपनानी चाहिए, क्योंकि इससे वास्तव में हमारा राष्ट्रीय कल्याण बढ़ता है तथा हमारी जनसांख्यिकी में नाटकीय रूप से सुधार होता है। हमें एक समान कर के साथ अधिक सरल कर प्रणाली अपनानी चाहिए।

मेरा मतलब है, ऐसी बहुत सी चीजें हैं जो आपके पास होनी चाहिए, जो हमारे पास नहीं हैं। अतः, जहां मैं सोचता हूं कि ऐसा होगा, वहां इच्छाधारी सोच और वहां अंतर है। मुझे नहीं लगता कि ऐसा जल्द ही होगा।

जैक: तो हाँ. तो आपकी वेबसाइट को ढूंढना बहुत आसान है, FabriceGrind.com. लोग मिडास के बारे में अधिक जानकारी कहां पा सकते हैं?

फैब्रिस: यह मिडास.ऐप है। तो हाँ, MIDAS.APP. और यदि आप मेरे उद्यम निधि के बारे में जानना चाहते हैं, तो वह है FJLabs.com.

जैक: समझ गया. फैब्रिस, मैं सिर्फ एक सवाल पूछना चाहता हूं, क्रिप्टो से हटकर वेंचर कैपिटल की ओर बढ़ना। मैंने बैंकिंग के नजरिए से बहुत से बैंकरों से बातचीत की है, सिलिकॉन वैली बैंक कैसा था, वह बहुत बड़ा वेंचर कैपिटल बैंक था जो एक साल पहले बंद हो गया।

लेकिन मैंने वास्तव में बात नहीं की है, मैं उद्यम पूंजी से जुड़े बहुत से लोगों को नहीं जानता। मैं इससे परिचित हूं, ऐसी अफवाहें थीं कि उद्यम पूंजी पर हर एक व्यक्ति ट्विटर पर है और वे सभी एक ही चैट रूम में हैं और वे इसके बारे में बात कर रहे हैं और मूल रूप से, बात तेजी से फैलती है। लेकिन, मेरा मानना है कि बुधवार को गोल्डमैन ने घोषणा की कि वे ये चीजें जारी कर रहे हैं और फिर बुधवार रात को अटकलें लगाई गईं और शुक्रवार की देर सुबह, दोपहर में बैंक विफल हो गया।

तो यह सचमुच बहुत जल्दी हुआ। आपके लिए वह 50 घंटे का समय कैसा था?

फैब्रिस: इसलिए हमने तुरंत अपना धन वापस ले लिया। तो वास्तव में, क्योंकि स्पष्टतः हमारे पास FDIC सीमा 250K से अधिक थी। और हम जानते थे कि ऐसा करना एक ऐसा प्रयास था, जिसके कारण बैंक घोटालेबाजों के बैंक को दिवालिया होने की ओर ले जाने की पूरी सम्भावना थी।

लेकिन यदि हमने ऐसा नहीं किया, तो स्पष्टतः यह एक बुनियादी लाभ सैद्धांतिक समस्या है, जहां नैश संतुलन एक नकारात्मक परिणाम है, जहां हर कोई पैसा खींचता है और परिणाम अच्छा होता है। इसलिए यदि कोई पैसा नहीं निकालता तो भी वह बच जाएगा। लेकिन यदि कोई ऐसा करता है, यदि लोग ऐसा करते हैं और आप नहीं करते, तो आप अपना पैसा खो देते हैं।

इसलिए हर कोई ऐसा करता है। और नैश संतुलन एक नकारात्मक परिणाम है। इसलिए हमने तुरंत पैसे निकाल लिये।

तो हम ठीक थे. लेकिन फिर हमें एहसास हुआ कि हमारी कई पोर्टफोलियो कंपनियों ने समय पर यह काम पूरा नहीं किया है। और जब तक उन्होंने प्रयास किया, तब तक हमारे पास कुछ पोर्टफोलियो कम्पनियां थीं, जिनके पास लगभग सौ प्रतिशत शेष राशि थी।

तो रविवार को आपातकालीन बोर्ड की बैठक होगी, हम क्या करें? हमें वेतन देना है और हमारे पास कोई पैसा नहीं है और हम धन जुटा नहीं सकते, क्योंकि धन जुटाने में तीन, चार, पांच, छह महीने लग जाते हैं। तो यह घंटों का एक बहुत कष्टदायक समय था।

और वैसे, यह सब होने की जरूरत नहीं थी। हुआ यह कि बैंकों के लिए लेखांकन नियमों में परिवर्तन किया गया, ताकि यदि आप किसी प्रतिभूति की परिपक्वता अवधि को धारण करना चाहते हैं, तो आपको बाजार को लिखने की आवश्यकता न हो। और यही स्थिति बनी रही, क्योंकि दरें कम होने लगीं और बांडों का मूल्य कम होने लगा, मुझे खेद है, दरें बढ़ने लगीं और बांडों का मूल्य कम होने लगा, जिससे पुस्तक मूल्य और बाजार मूल्य के बीच का अंतर और भी अधिक बढ़ गया।

और मुझे लगता है कि यह सब 2017-2018 में कांग्रेस द्वारा अनुमोदित लेखांकन कानून में बदलाव के कारण हुआ। यदि हमने केवल बाजार मूल्य पर ही ध्यान केंद्रित रखा होता, तो इतना बड़ा डेल्टा और अंतर उत्पन्न नहीं होता, और न ही उच्च, जोखिमपूर्ण, उच्च दर वाले बांड खरीदने के लिए प्रोत्साहन ही मौजूद होता। तो यह मूल बात थी, अब, क्या एसवीबी के लोग विवेकशील थे?

नहीं, उन्हें और अधिक विवेकपूर्ण होना चाहिए था। तो फिर, क्या मैं एस.वी.बी. का एक खुश ग्राहक था? हाँ।

मैं उनसे खुश नहीं था, क्योंकि वे मेरी चेकिंग औसत बचत आदि पर मुझे ऊंची दरें दे रहे थे। नहीं, उनके साथ काम करना आसान है। हम सभी एस.वी.बी. में बैंकिंग करते हैं क्योंकि वे मित्रवत हैं और उनके साथ काम करना आसान है।

इसका क्या मतलब है, काम करना आसान हो गया? इसका क्या मतलब है? आप कितनी जल्दी बैंक खाता खोलते हैं?

यदि आपको तार की आवश्यकता है तो वे कितनी जल्दी तार लगाते हैं? यदि आप कोई प्रश्न पूछते हैं तो क्या वे फोन उठाते हैं? सिटीबैंक में बैंक खाता खोलने का प्रयास करें, यह कई दिनों की कष्टकारी प्रक्रिया है, इसमें कागजी कार्रवाई करनी पड़ती है, वहां किसी से बात करने का प्रयास करें, तो कोई जवाब नहीं देता।

यह ऐसा है जैसे भारत में कहीं कॉल सेंटर पर बैठा कोई गुमनाम व्यक्ति आपसे बात कर सकता है। ऐसा व्यक्ति जो उपभोक्ता केन्द्रित और मैत्रीपूर्ण हो। हमने उनके साथ बैंकिंग इसलिए नहीं की क्योंकि उन्होंने हमें बेहतर दरें दी थीं।

हमने उनके साथ बैंकिंग की क्योंकि वे ग्राहक मित्रवत थे। उनका एनपीएस स्कोर, अनुभव उच्च था। और वास्तव में, मुझे लगता है कि हम अभी भी उनके साथ बैंकिंग करते हैं क्योंकि वे अभी भी मैत्रीपूर्ण हैं और उनके साथ काम करना अच्छा है।

जैक: और इसलिए वे असफल हो गए, FDIC ने उनका अधिग्रहण कर लिया। उनकी परिसंपत्तियां और फ्रेंचाइज़ी अंततः फर्स्ट सिटिज़न्स बैंक शेयर्स को हस्तांतरित कर दी गईं। टिकर एफसीएनसीए है, जिसका स्टॉक मेरे पास नहीं है, लेकिन यदि आप स्टॉक चार्ट को देखें, तो इस लाभ से आपको काफी लाभ होगा।

अब सिलिकॉन वैली बैंक और उसकी कई संस्थाओं का स्वामित्व उनके पास है। और इसलिए आप और आपकी कई पोर्टफोलियो कंपनियां अभी भी सिलिकॉन वैली बैंक में बैंकिंग करती हैं, जिसका स्वामित्व FCNNCA के पास है। क्या यह सही है?

और क्या आपके कई सहकर्मी जो अन्य उद्यम पूंजीपति हैं, यह कहना भी उचित है कि वे सिलिकॉन वैली बैंक ब्रांड के साथ जुड़े हुए हैं, इसके बाद भी – यह सही है, लेकिन एक झुर्री के साथ कि पहले, देखिए, हमने कभी अपना काम इस तरह से नहीं देखा, क्या हमें उन बैंकों की क्रेडिट जाँच करनी चाहिए जिनके साथ हम बैंकिंग करते हैं?

फैब्रिस: नहीं, हम मानते हैं कि बैंक मजबूत हैं, है ना? और इसलिए हमारी सारी परिसंपत्तियां एक ही बैंक में थीं और हम गैर-बहु-बैंक थे। अब उद्यम जगत में प्रत्येक व्यक्ति और हमारी पोर्टफोलियो कंपनियों में से प्रत्येक के पास एकाधिक बैंकिंग संबंध हैं।

और इसलिए हम जेपी मॉर्गन चेस और मॉर्गन स्टेनली के साथ बैंकिंग करते हैं। मेरा मतलब है, अब हमारे पास कई बैंक खाते हैं क्योंकि हम नहीं चाहते कि जो कुछ यहां हुआ वह फिर कभी हो। और मुझे खुशी है कि एफडीआईसी ने सम्पूर्ण, सभी जमाओं को सुनिश्चित करने का निर्णय लिया, क्योंकि वास्तविकता यह है कि, मुझे नहीं लगता कि बैंकों की बैलेंस शीट को देखना और यह निर्णय लेना हमारा काम है कि वे सुदृढ़ हैं या नहीं।

हम बस एक ऐसा स्थान चाहते हैं जहां पैसा सुरक्षित रखा जा सके। क्योंकि, हम इसका प्रयोग नकदी प्रबंधन के लिए कर रहे हैं। हम कुछ नहीं कर रहे हैं, हम पैसा खोने वाली कंपनियां हैं, है ना?

जैसे, और परिणामस्वरूप, हम कर्मचारियों को चेक लिख रहे हैं, वगैरह। हम अपनी प्रबंधनाधीन परिसंपत्तियों को नहीं खो सकते। हम उस पैसे से सट्टेबाजी नहीं कर रहे हैं।

वस्तुतः, यह नकद में है, क्योंकि हमें हर दिन चेक लिखने होते हैं, हर दिन कई चेक और वायर ट्रांसफर इत्यादि। इसलिए हम ऐसे बैंक चाहते हैं जिनके माध्यम से हम आसानी से पैसा भेज सकें। और पारंपरिक बैंकों ने तार भेजना बहुत कष्टदायक बना दिया था।

मेरा मतलब है, यह इतना सरल है।

जैक: आप देख सकते हैं कि सिलिकॉन वैली के बैंकों की फाइलिंग और निवेशक प्रस्तुतियों को देखकर, 2020 और 2021 में हुई भारी मात्रा में धन उगाही के कारण जमा राशि में उछाल आया क्योंकि धन वीसी और वीसी समर्थित कंपनियों के बैंक खातों में बाढ़ की तरह आ गया। फिर जब धन जुटाने की प्रक्रिया धीमी हो गई, तब भी लोगों का आना-जाना लगा रहा, लेकिन बहुत कम। और जमाराशि में इतनी कमी इसलिए आई क्योंकि वेंचर कैप, जैसा कि आपने कहा, अक्सर या लगभग हर समय पैसा जलाते रहते हैं और पैसा खोते रहते हैं।

इसलिए उनकी जमा राशि कम हो जाएगी। बिल्कुल।

फैब्रिस: हाँ. और वैसे, सामान्य तौर पर बैंकों के बारे में, मेरा मतलब है, वृहद बिंदु पर वापस आते हुए, वृहद बिंदु के बारे में मेरे चिंतित होने का एक कारण यह है कि जैसे-जैसे ब्याज दरें बढ़ती हैं, लोग बैंकों से पैसा निकालकर टी-बिल और मनी मार्केट फंड में जमा कर देते हैं। और इसलिए बैंक जमा, जैसा कि हम विशिष्ट कारण पर होंगे, यह कम हो जाएगा, जो यह है कि कंपनियां पूंजी जला रही हैं।

हम और अधिक धन नहीं जुटा रहे हैं। तो जाहिर है कि जमा राशि कम हो रही है, लेकिन बड़े पैमाने पर बैंक जमा राशि में नाटकीय रूप से गिरावट आ रही है, जबकि वाणिज्यिक अचल संपत्ति में भी चूक हो रही है। और इसलिए बैंकों की बैलेंस शीट भी इन वाणिज्यिक रियल एस्टेट कंपनियों द्वारा बढ़ाई जा रही है जो उन पर कब्जा कर रही हैं।

और इसीलिए मैं चिंतित था, क्योंकि मुझे लग रहा था कि, ओह, उधार देने में कमी आने वाली है। और इसलिए यह उन कारणों में से एक था, जिनके कारण मैंने सोचा कि शायद उच्च ब्याज दर के माहौल के कारण हमारे यहां मंदी आ जाएगी, लेकिन उपभोक्ता, क्योंकि रोजगार मजबूत बना हुआ है और वेतन वृद्धि मजबूत बनी हुई है, ऐसा नहीं हुआ। तो यह जरूरत से ज्यादा मुआवजा है, लेकिन हां, आपने बताया कि एसवीपी जमा क्यों गिर गया, लेकिन स्पष्ट रूप से, हर जगह जमा नाटकीय रूप से गिर रहा है क्योंकि आपके लिए अपने बैंक खाते की तुलना में टी-बिल और मनी मार्केट फंड में रहना बेहतर है।

जैक: ठीक है. तो आप कहते हैं कि आप मंदी के बारे में चिंतित थे और अब आप इसके बारे में कम चिंतित हैं। मुझे लगता है कि बहुत से लोग, आप निश्चित रूप से, मेरा मतलब है, ब्लूमबर्ग अर्थशास्त्र में 2022 की शरद ऋतु में मंदी की 99% संभावना थी।

तो हां, ज्यादातर लोगों ने, जिनमें मैं भी शामिल हूं, यही सोचा था और मंदी अभी नहीं आई है। आपके अनुसार व्यापार चक्र में हम कहां हैं? क्या आप सोचते हैं कि मंदी तो आएगी ही, यह तो 2025 में ही आएगी?

या फिर आप यह सोच रहे हैं कि नहीं, हम एक नए आर्थिक चक्र की शुरुआत में हैं और आकाश ही सीमा है?

फैब्रिस: अंततः मंदी आएगी, लेकिन इसका इस चक्र से विशेष रूप से संबंधित होना आवश्यक नहीं है। अभी ऐसा लग रहा है कि यदि हम कीमतों को अधिक नियंत्रण में ले लें, तो दरों में वृद्धि की अपेक्षा दरों में कमी होने की अधिक संभावना है। और इसलिए, मेरा मतलब है, मैं भविष्य में बहुत अधिक दर में कमी या छोटी दर में कमी की गारंटी नहीं दे रहा हूं, लेकिन मैं देख सकता हूं कि एक या डेढ़ साल में हम 525 के बजाय 400 आधार अंकों पर होंगे।

और मुझे लगता है कि भू-राजनीतिक दुर्घटना के अभाव में, हम बस आगे बढ़ते रहेंगे। मुझे नहीं लगता कि हम असाधारण वृद्धि हासिल करेंगे, लेकिन मैं मंदी भी नहीं देख रहा हूं। जैसा कि मैंने कहा, क्या मुझे लगता है कि चीन द्वारा ताइवान पर प्रतिबंध लगाने से लेकर ट्रम्प के निर्वाचित होने पर जो कुछ भी होगा, उससे व्यवस्था को कोई बाहरी झटका लगने का वास्तविक खतरा है?

हाँ। और ये बहिर्जात हैं। लेकिन अंततः, रोजगार मजबूत बना हुआ है, वेतन वृद्धि मजबूत बनी हुई है, और ऐसा प्रतीत होता है कि यह प्रणाली में मौजूद सभी नकारात्मकताओं को संतुलित कर रहा है।

और हो सकता है कि हम बैंक बैलेंस शीट और वाणिज्यिक अचल संपत्ति ऋण आदि का निपटान कर दें। वैसे, इसमें कुछ समय लगेगा। लेकिन मैं दुनिया को संभाव्यतावादी नजरिए से देखता हूं, जैसा कि आप देखते हैं।