Il y a un an, dans Welcome to the Everything Bubble, j’affirmais qu’une combinaison sans précédent de politiques monétaires et budgétaires laxistes alimentait une bulle dans toutes les catégories d’actifs. Les actions, les cryptomonnaies, l’immobilier, les terrains, les matières premières et les obligations se sont emballés, tandis que les SPAC ont connu une véritable bulle spéculative. Des comportements inhabituels, tels que les ventes à découvert par les détaillants et une volatilité extraordinaire, suggéraient que nous nous trouvions au sommet du marché ou à proximité de celui-ci.

Chez FJ Labs, nous avons bien sûr bénéficié massivement de la bulle, car tous nos investissements ont été réévalués à une vitesse folle. Nous étions parfaitement conscients que, tout en pensant que nous faisions du bon travail en matière de sélection des investissements, nous profitions également de l’effervescence de l’environnement. Dans une bulle, nous passons tous pour des génies. Nous avons pris mes préoccupations macroéconomiques à cœur et avons vendu des actions secondaires de certains de nos gagnants de haut vol. Ce n’est pas parce que nous n’y croyons pas, bien au contraire, mais ce sont généralement les seules positions dans lesquelles nous pouvons obtenir des liquidités. De plus, nous ne vendons généralement que 50 % de notre position.

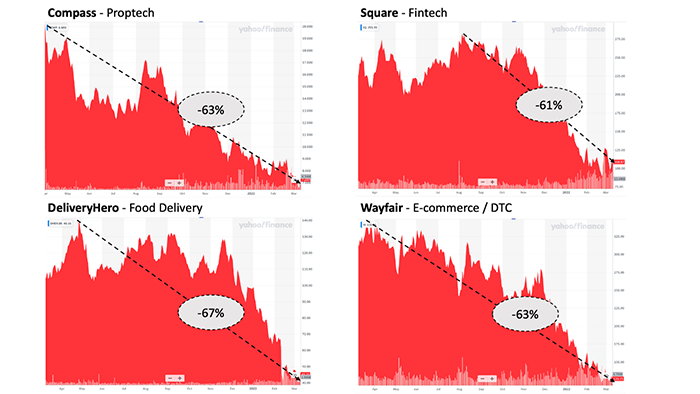

Depuis, le marché a corrigé, en particulier les valeurs technologiques et les crypto-monnaies. 40 % des actions du Nasdaq ont chuté de plus de 50 % entre le pic et le creux dans tous les secteurs technologiques.

Les multiples se sont considérablement comprimés pour les entreprises technologiques publiques. Les multiples SaaS sont de nouveau inférieurs à la médiane à long terme.

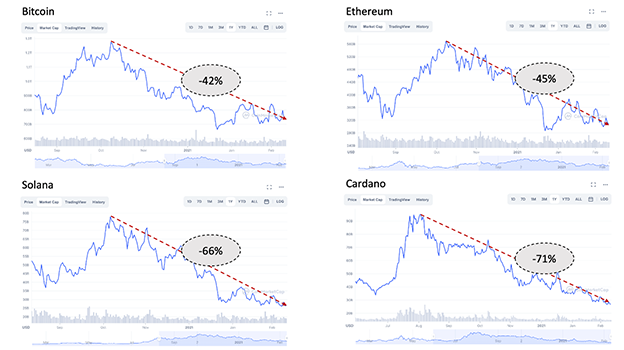

La plupart des crypto-actifs sont également en baisse de plus de 50 %.

La question se pose donc de savoir ce que nous devons faire maintenant. C’est là que réside le problème, car la suite est extrêmement incertaine. Dans le passé, j’avais plus de certitude et de clarté d’esprit. À la fin des années 1990, j’ai publié des articles expliquant que nous nous trouvions dans une bulle technologique et que, même si elle allait éclater, elle jetterait les bases de la croissance à venir. Au milieu des années 2000, j’ai soutenu sur ce même blog que les gens devraient louer plutôt qu’acheter compte tenu de l’inflation des prix de l’immobilier. Comme indiqué ci-dessus, il y a un an, j’ai suggéré que toutes les classes d’actifs étaient en train de devenir surévaluées. Aujourd’hui, je peux avancer des arguments raisonnables pour expliquer pourquoi la situation pourrait se redresser, pourquoi elle évoluera en dents de scie et pourquoi nous pourrions connaître une baisse beaucoup plus importante.

Un environnement macro et géopolitique incertain

A. Le cas optimiste

J’ai voulu commencer par l’hypothèse optimiste, car en cette période de pessimisme, personne ou presque n’y croit. L’indice des prix à la consommation a augmenté de 7,9 % au cours de la période de 12 mois qui s’est achevée en février 2022, soit la plus forte hausse sur 12 mois depuis 40 ans. Pour éviter une inflation galopante, la Fed devrait relever ses taux à cinq reprises cette année, d’au moins 1,5 % au total. Historiquement, la plupart des augmentations rapides des taux par la Fed ont conduit à une récession.

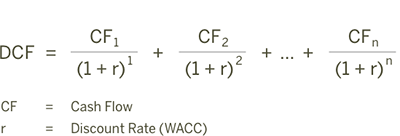

La raison pour laquelle les marchés publics se sont repliés, en particulier les actifs à risque comme les valeurs technologiques et les cryptomonnaies, est la hausse attendue des taux d’intérêt américains. La raison pour laquelle les hausses de taux affectent davantage les actifs à risque est que la valeur de ces derniers dépend en grande partie des flux de trésorerie dans un avenir lointain. La valeur d’une entreprise est la valeur actuelle nette des flux de trésorerie futurs actualisés.

Imaginez une startup technologique qui devrait générer 1 milliard de dollars de liquidités en 10 ans. Si le taux d’actualisation est de 0 %, ce flux de trésorerie futur augmente la valeur de l’entreprise de 1 milliard de dollars. Toutefois, si le taux d’actualisation est de 10 %, le même milliard de dollars de flux de trésorerie dix ans plus tard n’augmente la valeur actuelle de l’entreprise que de 385 millions de dollars. Lorsque les taux d’intérêt sont très bas, il n’est pas nécessaire qu’ils varient fortement pour avoir un impact important sur les évaluations, en particulier pour les entreprises dont la plupart des flux de trésorerie sont relativement éloignés dans le temps.

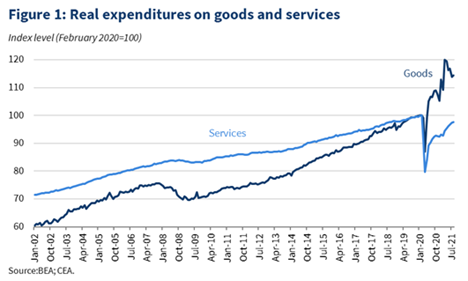

Aujourd’hui, une grande partie de la hausse de l’inflation est due au resserrement de la chaîne d’approvisionnement provoqué par une augmentation massive de la demande de biens. Ce phénomène s’explique à son tour par une diminution de la demande de services, les consommateurs ne pouvant plus voyager, aller au restaurant, au cinéma, etc.

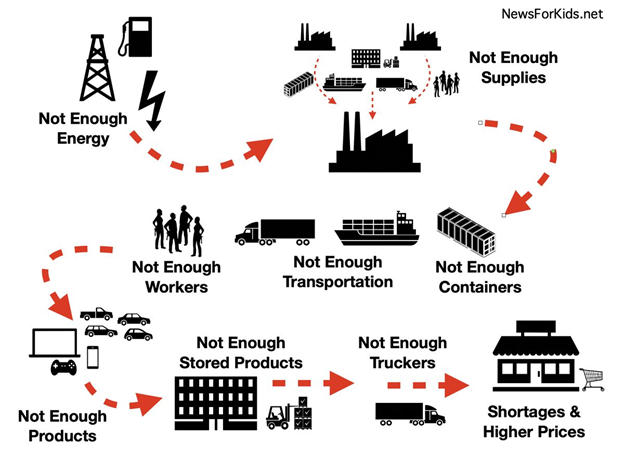

Avec tout ce revenu disponible supplémentaire, les consommateurs se sont mis à faire des achats en ligne. Il s’avère que notre infrastructure n’est pas conçue pour évoluer aussi rapidement. Le nombre de porte-conteneurs dans le monde, le nombre de conteneurs disponibles, le débit de nos ports, la disponibilité des camions et des chauffeurs routiers, la disponibilité des châssis (les remorques qui transportent les conteneurs), tout cela a été submergé, ce qui a engorgé le système. Nous n’avons tout simplement pas assez de ces éléments essentiels de la chaîne d’approvisionnement, ni de systèmes résilients suffisamment agiles pour déplacer l’offre de ces actifs là où ils sont nécessaires.

En outre, les réseaux logistiques du commerce électronique sont fondamentalement différents, dans leur espace géographique et physique, de ceux du commerce de détail traditionnel. Elles sont plus compliquées parce que vous mettez en cache votre inventaire pour qu’il soit le plus proche possible de vos utilisateurs au lieu de tout placer dans un centre de distribution dans un hub unique. Les entreprises doivent positionner leurs entrepôts sur l’ensemble du territoire américain, ce qui complique la situation de manière exponentielle. Par conséquent, plus les gens achetaient en ligne, plus ces systèmes étaient surchargés.

Cette situation est exacerbée par la guerre en Ukraine qui fait grimper les prix de l’énergie et perturbe davantage les chaînes d’approvisionnement.

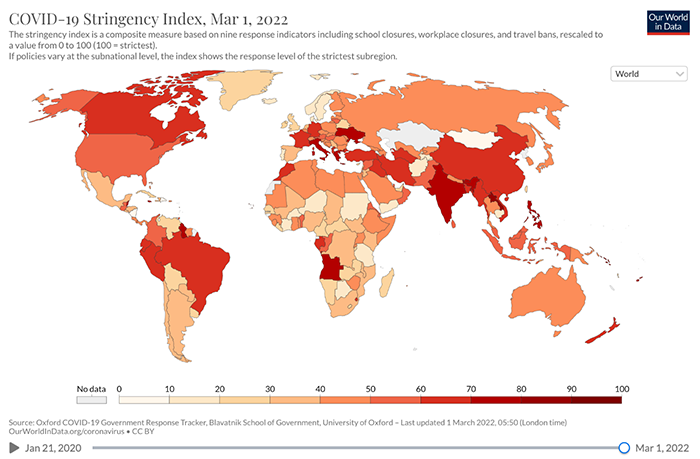

Permettez-moi maintenant d’expliquer comment un résultat optimiste pourrait se produire. La réorientation des achats de services vers les biens a été motivée par les restrictions strictes de la COVID.

Imaginez que maintenant que tout le monde a eu le COVID à cause d’Omnicron et/ou est triplement vacciné, le COVID devienne enfin endémique. Bien qu’il puisse nous accompagner pendant longtemps, nous apprenons à vivre avec et les États mettent fin à toutes les restrictions, en suivant l’exemple du Danemark et du Royaume-Uni. Les consommateurs reviennent à leurs habitudes de consommation ex ante. Cela devrait permettre aux chaînes d’approvisionnement de se désengorger et avoir un effet déflationniste sur l’économie, les coûts logistiques diminuant de manière significative.

En outre, la fin des chèques de secours COVID devrait éliminer une partie de la demande excédentaire qui était injectée dans l’économie. Si cela se produit assez rapidement pour que les attentes en matière d’inflation ne soient pas ancrées et que demander des augmentations de salaire de 7 % par an ne devienne pas la norme, la poussée inflationniste devrait s’avérer temporaire, permettant à la Fed d’augmenter les taux plus lentement que ne l’anticipent les marchés.

Nous sommes également dans une période d’incertitude maximale, la guerre en Ukraine ayant un impact négatif sur le sentiment. Si une solution est trouvée dans les semaines ou les mois à venir, elle devrait éliminer une grande partie des risques géopolitiques qui pèsent sur l’économie. J’espère également que les difficultés rencontrées par Poutine en Ukraine et la sévérité des sanctions économiques ont fait réfléchir Xi Jinping à une éventuelle invasion ou annexion de Taïwan.

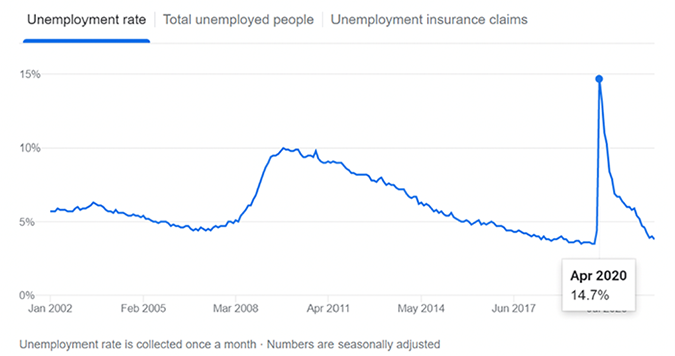

Si l’inflation et les tensions géopolitiques s’apaisent, l’économie sera bien placée pour continuer à bien se porter et les marchés pour se redresser. En termes de trésorerie et d’endettement, les entreprises sont en bonne santé financière par rapport à d’autres périodes où une récession se préparait. Nous sommes au plein emploi, avec un taux de chômage de 3,8 % aux États-Unis. Le déficit budgétaire diminue fortement car le Congrès n’envisage pas d’autres mesures d’aide, et les mesures sociales et d’infrastructure supplémentaires seront beaucoup moins importantes que les récentes mesures d’aide.

À long terme, la technologie devrait également permettre de faire face à l’inflation. La technologie est déflationniste et permet d’améliorer l’expérience des utilisateurs à moindre coût. COVID a permis l’adoption rapide de technologies dans des secteurs de l’économie jusqu’alors peu touchés par la révolution technologique : les soins de santé, l’éducation, le B2B et même les services publics. Des économistes comme Tyler Cowen, qui ont été les premiers à décrire la « grande stagnation », prédisent aujourd’hui une ré-accélération de la croissance induite par la technologie.

Au quatrième trimestre de l’année dernière, j’aurais attribué une probabilité de 50 % au scénario optimiste. À l’heure actuelle, je dirais qu’il est d’environ 33 %, mais qu’il diminue malheureusement de jour en jour.

B. Le cas de la stagnation

Dans le cas optimiste, l’inflation est transitoire et revient au statu quo ante, ce qui permet à la Fed de procéder à des augmentations moins importantes que prévu. Le problème est que plus l’inflation reste longtemps supérieure à la tendance (2 à 2,5 % par exemple), plus il est probable que les anticipations d’inflation s’enracinent. Le salaire horaire moyen du secteur privé, corrigé des variations saisonnières, a augmenté de 5,1% en février en glissement annuel. Bien que ce chiffre soit encore inférieur à l’inflation, si les travailleurs commencent à bénéficier d’une augmentation automatique de 7 % de leur salaire chaque année pour lutter contre l’inflation, celle-ci s’établira à 7 %.

Les États sont généralement peu enclins à prendre des risques et lents à agir. Ils peuvent assouplir les restrictions plus lentement qu’il n’est justifié. La demande de biens resterait ainsi artificiellement gonflée plus longtemps, ce qui maintiendrait les chaînes d’approvisionnement encombrées et les prix élevés. Cela augmenterait à son tour la probabilité d’ancrer des attentes inflationnistes plus élevées.

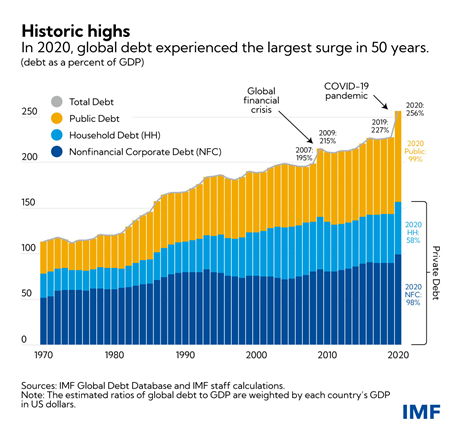

On a également de plus en plus l’impression que de nombreuses personnes s’accommoderaient d’une inflation plus élevée. La dette mondiale a atteint un niveau record de plus de 250 % du PIB, ce qui rend les gouvernements, les entreprises et les ménages particulièrement vulnérables à la hausse des taux d’intérêt.

Une inflation durablement plus élevée aurait de nombreux coûts : baisse du pouvoir d’achat, baisse des investissements, mauvaise allocation du capital, destruction de la valeur de l’épargne. Toutefois, à court terme, des taux réels négatifs éroderaient également la valeur de la dette.

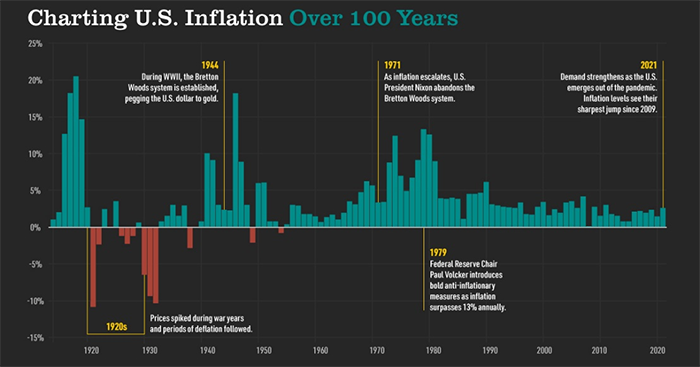

En temps de guerre, les États ont toléré des taux d’inflation plus élevés pendant des périodes raisonnablement longues, comme vous pouvez le voir dans le graphique ci-dessous pour la Première Guerre mondiale, la Seconde Guerre mondiale et la guerre du Viêt Nam.

Bien que l’invasion de l’Ukraine par la Russie n’en soit qu’à ses débuts, le bourbier dans lequel se trouvent actuellement les forces russes pourrait déboucher sur un conflit prolongé, créant un nuage d’incertitude qui aura un impact sur le sentiment.

Il est facile de voir comment se déroule le scénario de la stagnation. Les taux d’intérêt augmentent, mais pas suffisamment pour contrer les attentes accrues en matière d’inflation. Les politiciens et la Fed choisissent d’accepter une inflation supérieure à la tendance. Si l’on ajoute à cela l’incertitude géopolitique, nous nous exposons à une faible croissance réelle. À cet égard, nous pourrions commencer à ressembler à ce que de nombreux pays d’Amérique latine ont connu pendant des décennies. Au lieu de suivre la croissance et les valeurs nominales, nous devrions suivre les valeurs réelles. Si les marchés ne chutent pas de manière significative en termes nominaux, il est très probable que les valorisations réelles diminuent au fil du temps.

Ce scénario pourrait bien être le plus probable à ce stade.

C. Le cas pessimiste

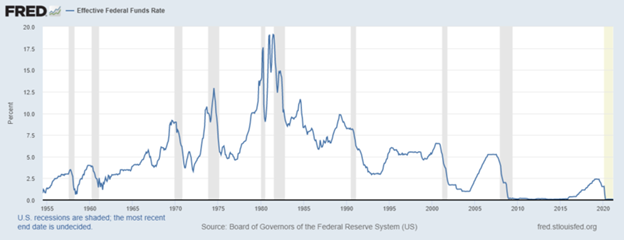

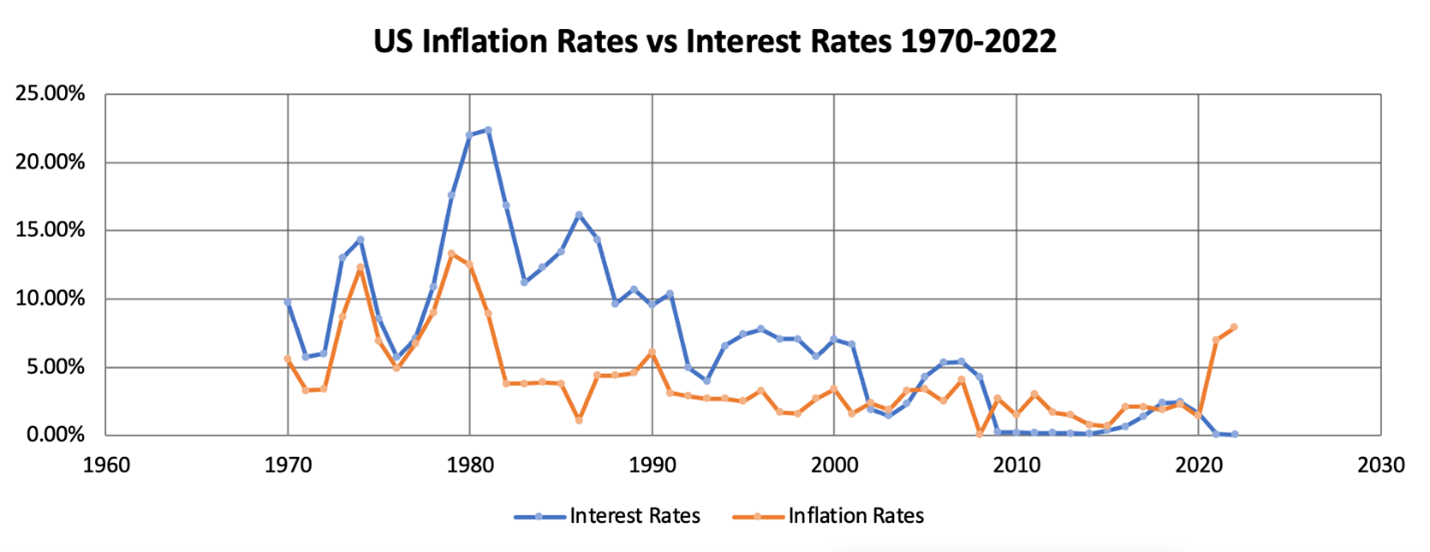

Il est fort possible que le pire reste à venir, le nombre de scénarios susceptibles de déboucher sur une issue catastrophique augmentant de jour en jour. Bien qu’un certain resserrement soit en cours, la Fed et le gouvernement continuent de mener des politiques monétaires et fiscales souples par rapport aux normes historiques. Une augmentation de 1,5 % des taux d’intérêt pourrait ne pas suffire à contenir l’inflation. En 1981, Volcker a porté les taux américains à plus de 20 %.

- Source pour les taux d’intérêt : Macro Trends

- Source des taux d’inflation : La Balance

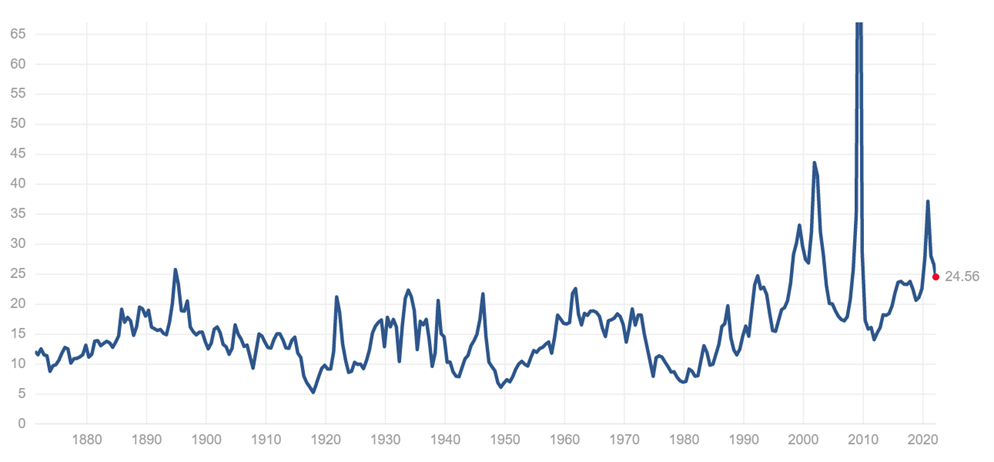

Il n’est pas nécessaire d’avoir un scénario Volcker 2.0 pour avoir un impact significatif sur les marchés et l’économie. Même un taux de 5 %, niveau atteint pour la dernière fois en 2007, ralentirait considérablement l’économie et ferait baisser les valorisations, en particulier celles des actifs à risque. Même si les marchés publics ont corrigé, les valorisations restent largement supérieures aux moyennes historiques.

Ratio S&P-PE au fil du temps

Il ne serait pas inimaginable que les valorisations soient réduites de moitié par rapport à leur niveau actuel, d’autant plus que les bénéfices risquent d’être affectés par la hausse des coûts de l’énergie et les retombées de la sortie de la Russie.

Pire encore, de nombreux autres scénarios pourraient conduire à une crise financière mondiale et à un état d’esprit général de « refus du risque ». Les politiciens, le public et la presse semblent être comme l’œil de Sauron. Ils ne peuvent se concentrer que sur une seule question à la fois. Pendant longtemps, il s’agissait de Trump, puis du COVID, et maintenant de l’invasion russe de l’Ukraine. Je me suis souvent demandé si, après le COVID, l’attention ne serait pas attirée sur l’augmentation insoutenable du niveau des dettes gouvernementales dans de nombreux pays pendant le COVID.

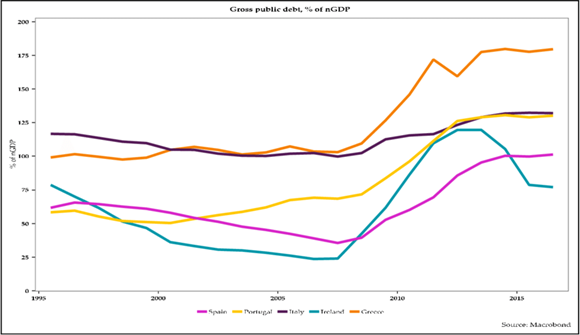

L’Italie, la Grèce, l’Espagne et le Portugal ont tous vu leur dette publique augmenter de manière significative au cours des dernières années.

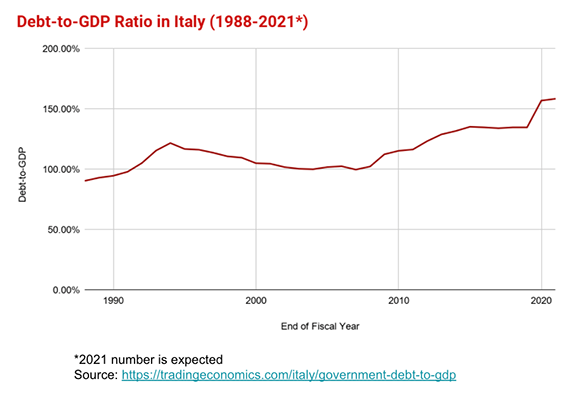

Le ratio dette/PIB de l’Italie est passé de 100 % à plus de 150 % au cours des 15 dernières années.

Une crise de confiance sur la dette italienne pourrait menacer d’effondrement l’ensemble du projet de l’euro. La crise de la dette grecque a déclenché une crise financière mondiale de grande ampleur. L’économie italienne est dix fois plus importante et la crise serait d’autant plus grave. Dans un tel scénario, c’est tout le système financier qui risque de se gripper. De nombreuses banques seraient exposées à la dette de l’État défaillant. Les banques hésiteraient à négocier entre elles, avec le risque de contrepartie que cela implique, comme cela s’est produit lors de la grande récession de 2007-2009.

Une telle crise pourrait également être provoquée par la défaillance d’un pays émergent, ou simplement par la défaillance d’une grande banque pour diverses raisons, y compris une éventuelle exposition excessive à la Russie. Le Credit Suisse et UBS en particulier se sentent vulnérables. Elles se sont retrouvées à l’épicentre de toutes les récentes débâcles internationales impliquant des prêts douteux, par exemple Archegos, Greensil, Luckin Coffee, etc. Les prêts libellés en devises étrangères représentent à eux seuls environ 400 % du PIB suisse. Officiellement, les actifs du système bancaire suisse représentent ~ 4,7 fois le PIB, mais cela exclut les actifs hors bilan. Si l’on tient compte de ces éléments, un ratio de ~9,5x 10x est plus exact.

La Suisse est depuis longtemps considérée comme un havre de paix, avec une économie prospère et stable et une population homogène. Je soupçonne que lors de la prochaine crise, les banques suisses pourraient s’avérer trop grandes pour être renflouées plutôt que trop grandes pour faire faillite, et qu’elles pourraient entraîner dans leur chute l’ensemble de l’économie suisse.

Cette situation n’est pas sans précédent. Pendant de nombreuses années avant la crise financière mondiale, l’Islande a été largement perçue comme une réussite économique, s’attirant les louanges du FMI et des commentateurs de l’élite. Peu de gens avaient remarqué qu’au cours des sept années précédant 2008, les trois plus grandes banques islandaises, Kaupthing, Glitner et Landsbanki, s’étaient lancées dans une folie de prêts spectaculaires, ce qui a eu pour effet de porter le total de leurs actifs à plus de 11 fois le PIB de l’Islande (alors qu’il était auparavant inférieur à 1 fois). Au-delà de la taille de leur portefeuille de prêts, les banques islandaises ont aggravé leur risque par une mauvaise souscription auprès d’emprunteurs très douteux, souvent libellés en dehors de la couronne islandaise (par exemple, environ 50 milliards d’euros de prêts en euros contre seulement environ 2 milliards d’euros de dépôts en euros). Lorsque les liquidités se sont taries au début de 2008 et que la solvabilité des trois grandes banques islandaises a commencé à être mise en doute, leur taille considérable par rapport au PIB total de l’Islande a empêché la Banque centrale d’Islande d’agir efficacement en tant que prêteur en dernier ressort. Il en est résulté une faillite totale du système bancaire, un défaut de paiement souverain et une dépression économique, l’Islande elle-même ayant dû bénéficier d’un renflouement massif de la part du FMI. La couronne s’est effondrée d’environ 35 % par rapport à l’euro et la capitalisation du marché boursier islandais a chuté de plus de 90 %.

Nous ne pouvons pas ignorer les autres facteurs de risque. Aux États-Unis, dans l’après-guerre, chaque fois que le pétrole a dépassé les 100 dollars le baril en termes réels, cela a été suivi d’une récession. Ce schéma s’est reproduit en 1973, 1979, 1990 et 2007.

Les tensions géopolitiques pourraient également s’intensifier. Il n’est plus inconcevable que la Russie utilise une arme nucléaire tactique en Ukraine. Le conflit pourrait facilement s’étendre à d’autres pays. On ne sait pas très bien où se situe notre ligne rouge et ce qui se passerait si la Russie lançait des cyber-attaques contre les infrastructures de nos alliés de l’OTAN, par exemple. Il est également possible que Xi Jinping s’intéresse à Taïwan pendant que nous sommes distraits par l’Ukraine, ce qui menacerait la stabilité mondiale.

Dans un passé pas si lointain, j’attribuais de faibles probabilités à tous ces scénarios, mais ils sont aujourd’hui de plus en plus probables et le deviennent de jour en jour.

Conclusions macroéconomiques

Il y a maintenant plus de risque de baisse que de risque de hausse, car j’évalue actuellement l’hypothèse optimiste à 33 % (et elle est en baisse). En ce qui concerne le choix entre la peur et l’appât du gain, il est temps d’être plus craintif. Cependant, c’est dans les marchés baissiers que l’on fait fortune. Comme l’a dit Buffett, nous devrions être craintifs lorsque les autres sont avides, et avides lorsque les autres sont craintifs.

Pour être en mesure de jouer l’offensive dans un marché baissier (que ce soit en tant qu’investisseurs ou fondateurs), nous devons être proactifs avant que le marché baissier ne se matérialise. Pour les investisseurs comme pour les fondateurs, la conclusion est simple : levez un trésor de guerre dès maintenant. Pour les fondateurs, cela signifie qu’ils doivent trouver suffisamment de liquidités pour survivre et même pour faire pression sur leurs concurrents pendant les périodes difficiles. Pour les investisseurs, cela signifie augmenter les liquidités en prévision des occasions d’acheter des actifs attrayants pour quelques centimes d’euros.

Les particuliers devraient essayer de bloquer des hypothèques fixes à long terme aux taux bas d’aujourd’hui pendant qu’ils le peuvent encore. Je vous recommande également de maximiser le montant des prêts sans recours que vous pouvez emprunter sur votre maison à un taux fixe de 30 ans. L’inflation réduira votre niveau d’endettement. Par exemple, j’ai récemment renégocié l’hypothèque de mon appartement new-yorkais.

Malgré l’inflation élevée, je conserverais une bonne quantité de liquidités. Alors que sa valeur se dégonfle, il vous donne la possibilité d’acheter des actifs à bas prix en cas de forte correction. C’est la raison pour laquelle nous avons poursuivi une stratégie secondaire agressive au cours des 12 derniers mois. Notez que je conserve mes liquidités dans la finance décentralisée et que je les assure afin de générer des rendements à faible risque supérieurs à l’inflation. Je travaille sur un moyen de partager la solution que j’utilise moi-même avec un groupe beaucoup plus large.

Les fondateurs devraient lever des fonds maintenant tout en gardant un œil sur l’économie de leurs unités et sur la combustion. Les multiples des marchés privés n’ont pas encore atteint le niveau des marchés publics. Compte tenu d’une compression potentielle des multiples, vous pourriez obtenir la même évaluation aujourd’hui que dans un an, malgré une année de croissance.

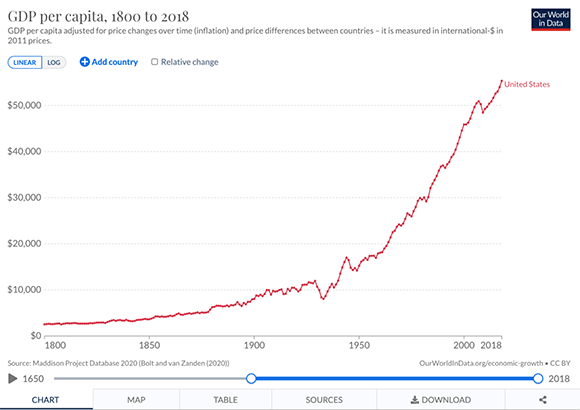

L’histoire l’emporte sur la macro

Je tiens à vous quitter sur une note optimiste. Le cours de l’histoire l’emporte sur le cycle macroéconomique. Ils fonctionnent simplement sur une échelle de temps différente. Les deux cents dernières années ont été marquées par une croissance économique stimulée par l’ingéniosité humaine. Sur une longue période, les récessions et les guerres sont à peine perceptibles. Même la Grande Dépression, bien que désagréable à vivre, n’est qu’une parenthèse dans l’histoire du progrès.

Au cours des 40 dernières années, nous avons assisté à d’innombrables crises et krachs : la récession de 1981-1982, le lundi noir d’octobre 1987, la récession de 1990-1991, l’éclatement de la bulle Internet et le 11 septembre 2001 et la récession correspondante de 2001, la grande récession de 2007-2009 et la récession COVID-19 du début de l’année 2020. Pendant tout ce temps, si vous investissiez dans la technologie au sens large, vous vous en sortiriez bien.

Mon allocation d’actifs actuelle est la suivante : 60 % de startups non liquides en phase de démarrage, 10 % de startups technologiques publiques (les entreprises du portefeuille qui sont entrées en bourse et que je n’ai pas encore vendues pour réinvestir), 10 % de crypto-monnaies, 10 % d’immobilier et 10 % de liquidités.

Nous n’en sommes qu’au début de la révolution technologique et les logiciels continuent de dévorer le monde. Je suis optimiste et pense que nous allons assister à une ré-accélération de la croissance tirée par la technologie. Nous utiliserons la technologie pour relever les défis de notre époque : le changement climatique, l’inégalité des chances, l’injustice sociale et la crise de la santé physique et mentale.

Ainsi, avec FJ Labs, je continuerai à investir de manière agressive dans des startups technologiques en phase de démarrage qui s’attaquent aux problèmes du monde. La macroéconomie des prochaines années peut être désastreuse, mais en fin de compte, cela n’a pas beaucoup d’importance. Je me préoccupe davantage des entreprises extraordinaires que nous allons créer pour instaurer un monde meilleur demain, un monde socialement conscient où règnent l’égalité des chances et l’abondance.