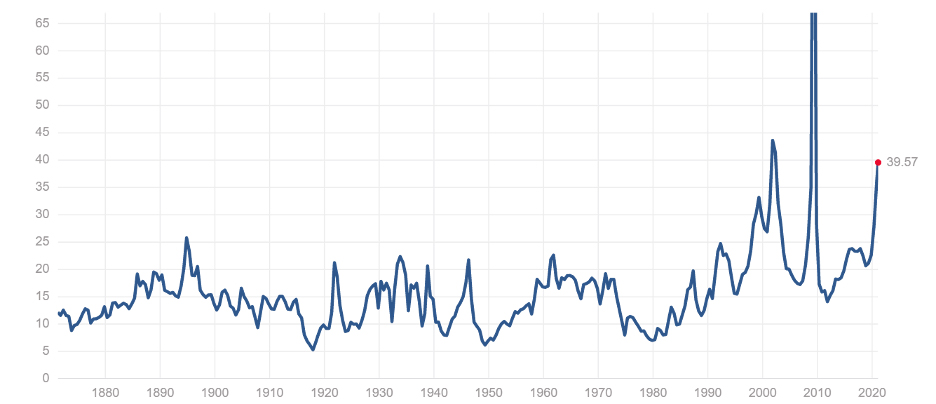

Las señales de advertencia de la manía del mercado están por todas partes. Los ratios PER son altos y van en aumento. Bitcoin subió un 300% en un año. Hay una avalancha de OPI de SPAC. Los precios inmobiliarios están subiendo rápidamente fuera de las grandes ciudades densas.

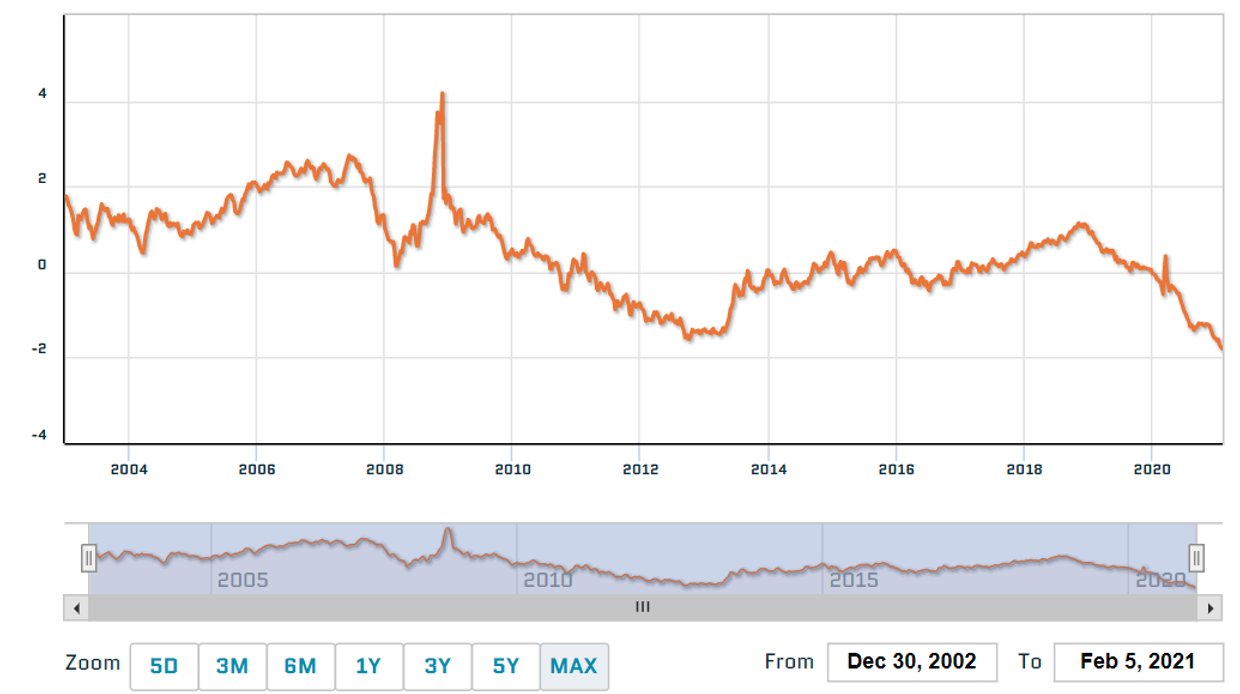

Ratio PE del S&P 500

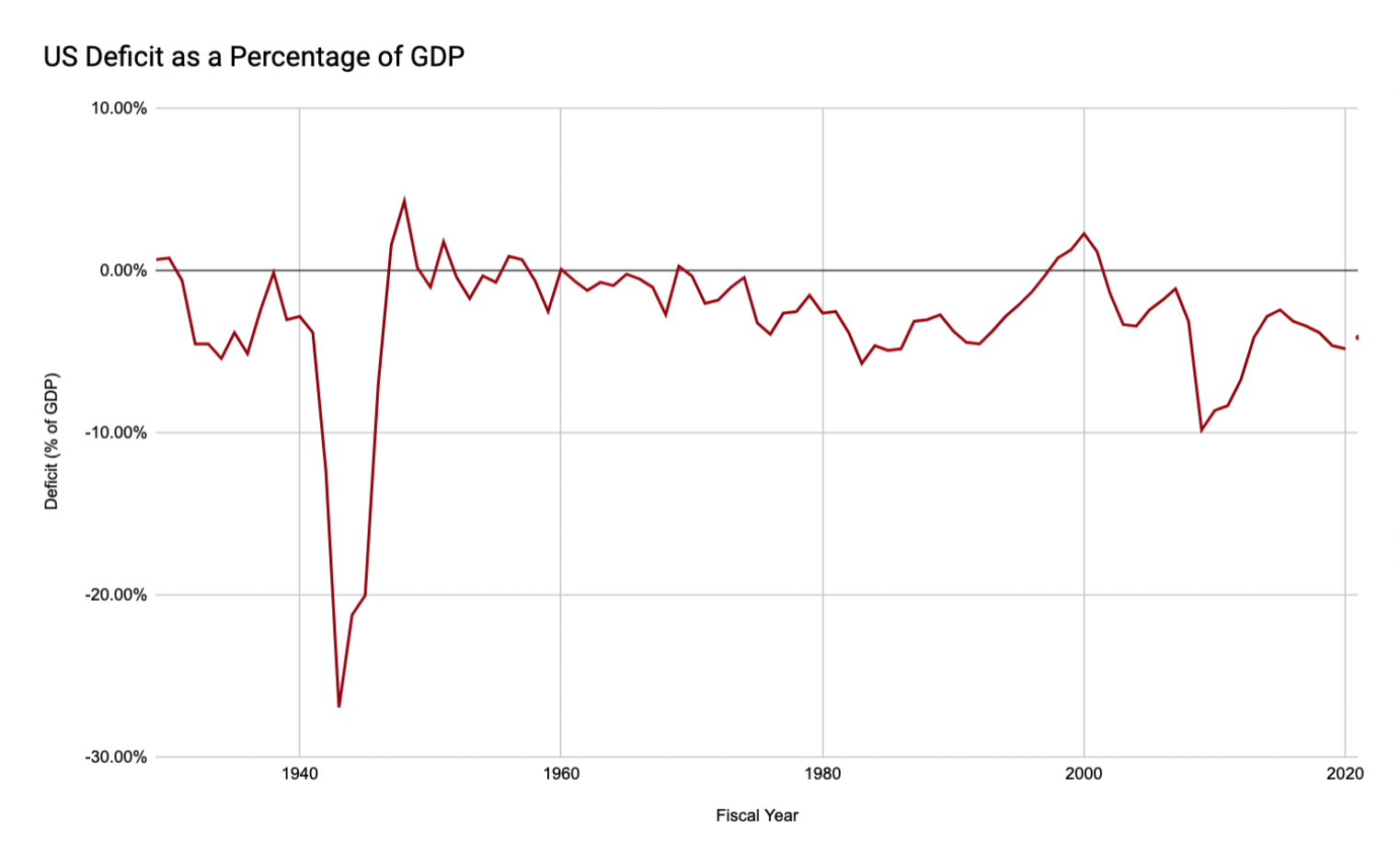

Precios del BTC en los últimos 12 meses

Esto, junto con las compresiones en corto impulsadas por los minoristas, las miniburbujas y el aumento de la volatilidad, son síntomas de una burbuja.

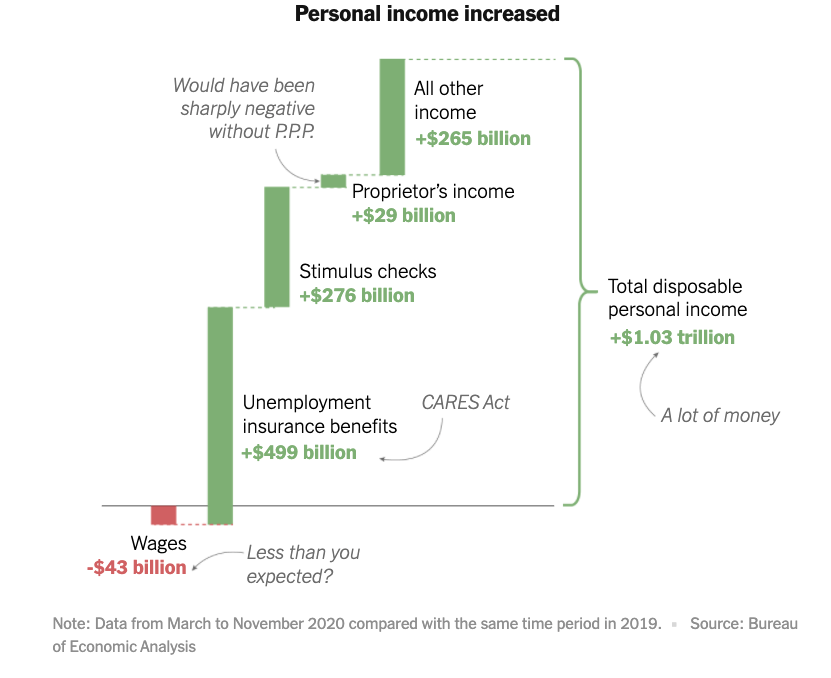

A primera vista, el hecho de que estemos en una burbuja puede parecer sorprendente, con millones de parados o subempleados. Sin embargo, durante la pandemia, la renta personal aumentó en más de un billón de dólares debido a los niveles históricos de estímulo fiscal del gobierno.

Los salarios sólo cayeron 43.000 millones de marzo a noviembre. Aunque muchos trabajadores de servicios de baja cualificación perdieron sus empleos, los empleos profesionales mejor pagados no se vieron afectados, y algunos empleos de baja cualificación experimentaron un auge, como los almacenes y las tiendas de comestibles, lo que provocó unas pérdidas menores de lo que podría haberse previsto.

La escala de los programas de ayuda del gobierno no tenía precedentes. Los programas de seguro de desempleo inyectaron 499.000 millones de dólares en los bolsillos de los estadounidenses. Los cheques de estímulo de 1.200 dólares a la mayoría de los hogares estadounidenses añadieron otros 276.000 millones de dólares. En total, los estadounidenses tuvieron más de 1 billón de dólares más de ingresos después de impuestos de marzo a noviembre de 2020 que en 2019. Como resultado, ¡las declaraciones de quiebra en EEUU alcanzaron su nivel más bajo en 35 años en 2020!

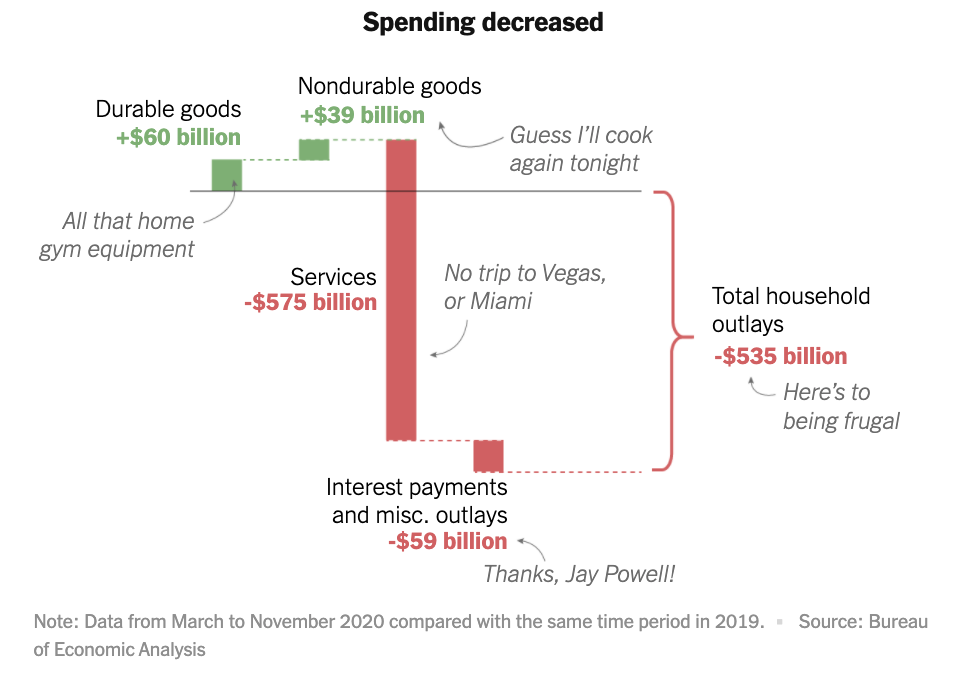

Además, el gasto discrecional se redujo drásticamente. El gasto en servicios se redujo en 575.000 millones de dólares, ya que la gente no fue de vacaciones, a restaurantes, cines, recintos deportivos, conciertos, etc. Aunque los estadounidenses gastaron un poco más en bienes duraderos, el gasto total siguió cayendo en 535.000 millones de dólares.

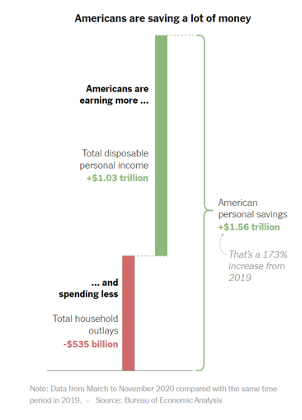

Si se combina con el aumento de la renta personal, ¡los estadounidenses ahorraron 1,5 billones de dólares más!

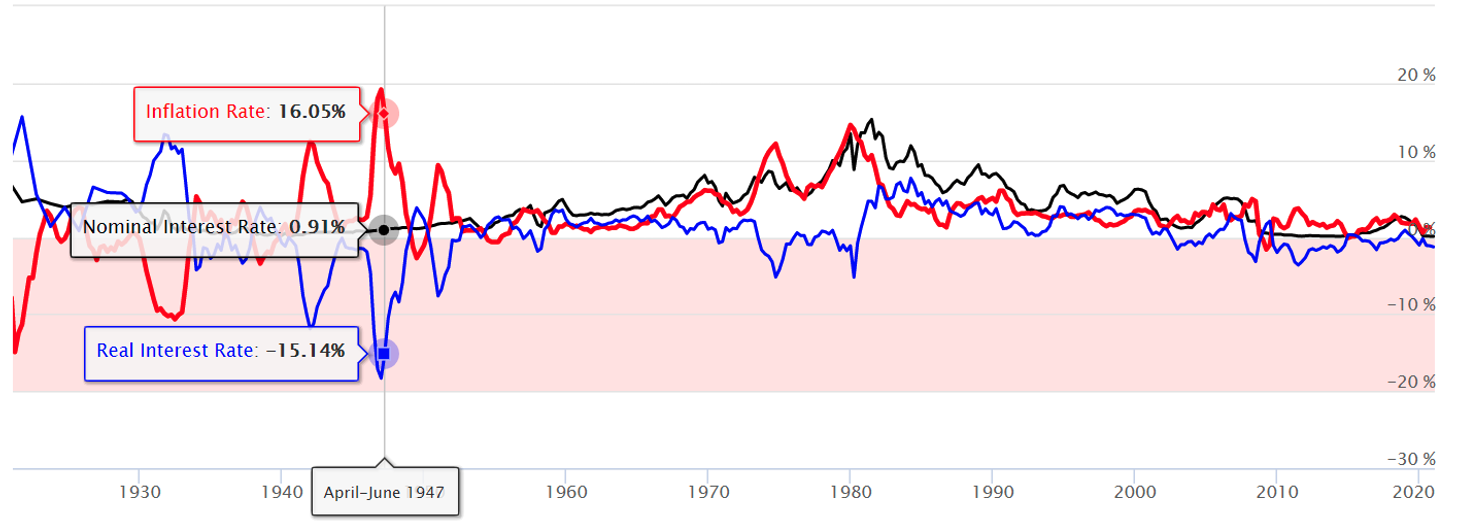

Aunque parte de ese dinero extra se destinó a depósitos, gran parte también se invirtió, inflando los precios de los activos. Esto se suma a la avalancha de liquidez desatada por la Reserva Federal y su compromiso de mantener los tipos cercanos a cero -de hecho, los tipos reales están ahora por debajo de cero-.

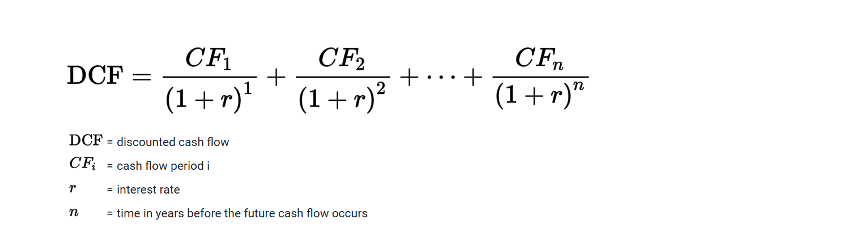

El valor de los precios de los activos debe ser el valor actual neto de sus flujos de caja futuros descontados.

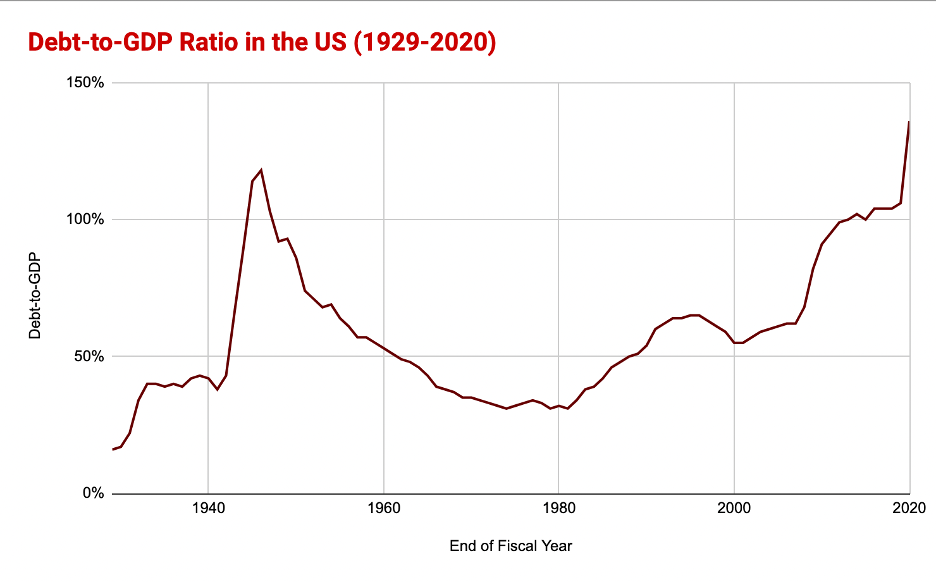

Unos tipos de interés cercanos a 0 pueden justificar valoraciones mucho más altas. Si crees que ahora los tipos van a permanecer cerca de 0 para siempre, las valoraciones actuales son de hecho razonables. Yo, por mi parte, no creo que sea así, teniendo en cuenta que la mayoría de los gobiernos mundiales están sufriendo un deterioro de su situación fiscal debido a un crecimiento insostenible de los déficits y la deuda.

Se acerca el día del juicio final, pero puede que no sea tan pronto como temía en mi actualización de fin de año. Sospecho que he gritado lobo demasiado pronto. En un futuro previsible, el mundo seguirá más preocupado por la lucha contra el COVID que por las consecuencias del aumento de la deuda pública. Además, el aumento previsto del gasto público y privado debería impulsar aún más la economía.

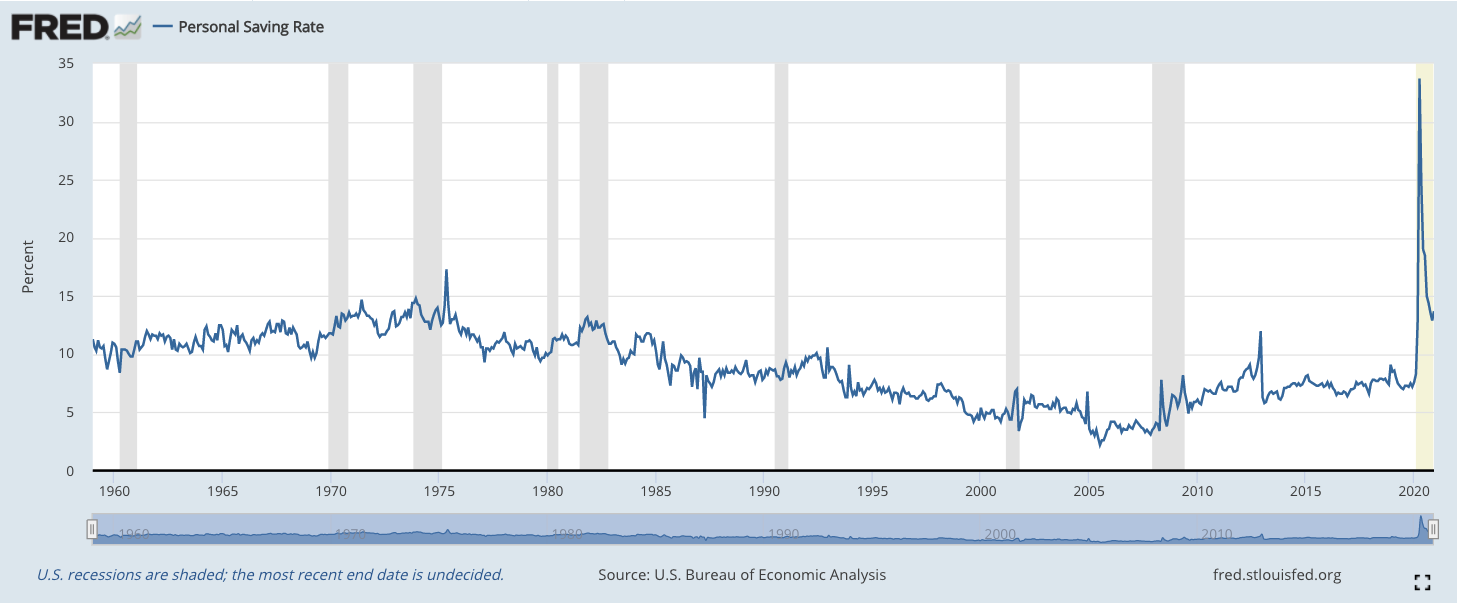

La tasa de ahorro de EEUU ha rondado el 7% durante la mayor parte de la última década. Aunque ha descendido desde su máximo del 33% en abril, sigue rondando el 13%. Sospecho que, una vez superado el COVID, se celebrará la fiesta que pondrá fin a todas las fiestas. La gente va a viajar, salir de fiesta y gastar como si no hubiera un mañana. Si la tasa de ahorro vuelve a su nivel previo del 7%, eso significará 1,2 billones de dólares más de gasto. Además, hay otro paquete de estímulo de 1,9 billones de dólares que probablemente incluya 1.400 dólares en pagos directos, echando aún más leña al fuego.

En otras palabras, creo que nos queda mucho camino por recorrer antes de que estalle esta burbuja. Durante la burbuja tecnológica, escribía que era obvio que estábamos en una burbuja años antes de que estallara. Del mismo modo, durante la burbuja inmobiliaria advertí a todos mis amigos de que no compraran inmuebles a partir de 2004. Dadas las circunstancias, es más probable que estemos en 1998 o 1999 que en febrero de 2000.

¿Cómo acabará todo esto?

Las burbujas de precios de los activos pueden estallar en ausencia de una crisis financiera, como ocurrió durante la burbuja tecnológica. No podemos saber cuándo el sentimiento de los inversores dejará de ser tan optimista como ahora y probablemente vendrá después de la orgía de gasto que espero una vez que dejemos atrás COVID.

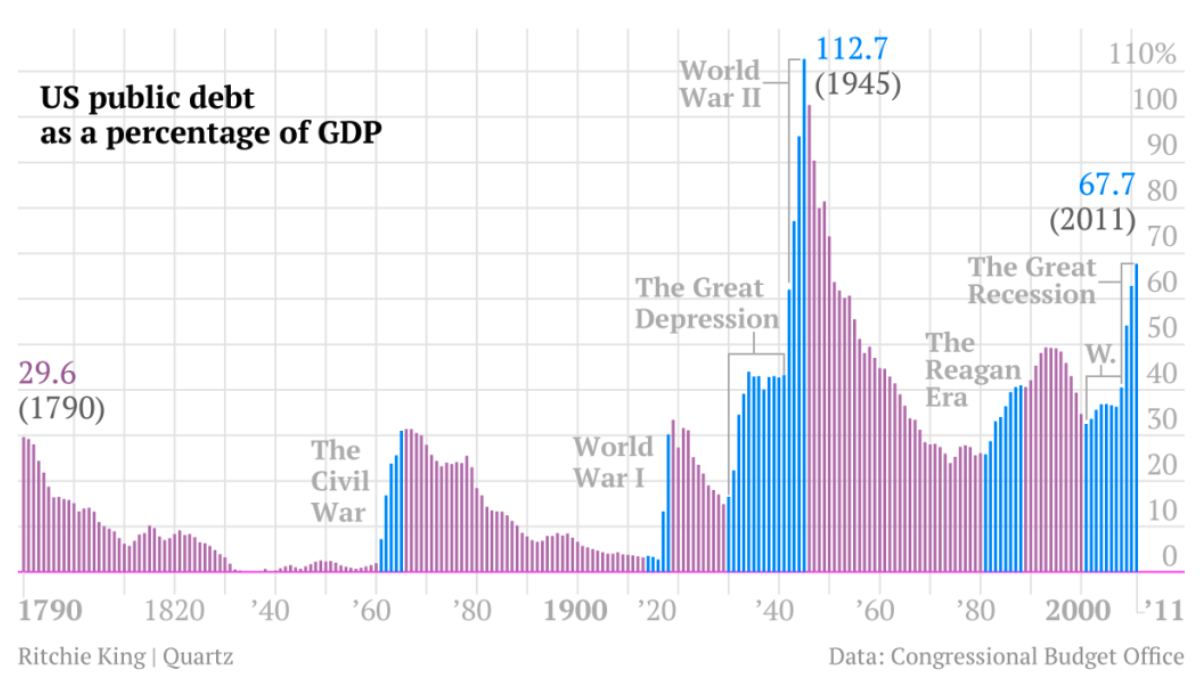

Sin embargo, se avecinan problemas si se tiene en cuenta toda la deuda pública y empresarial sobrevenida de COVID. Hay varias formas de evitarlo.

1. Crecemos

Esto no tiene precedentes. Durante la 1ª y la 2ª Guerra Mundial, la deuda pública se disparó. Sin embargo, después de ambas guerras, se produjo un fuerte crecimiento económico procedente de la fuerte demanda de los consumidores y de la fuerte inversión. Puede volver a ocurrir. Tras unas décadas de estancamiento del crecimiento de la productividad, puede que estemos al borde de un auge de la productividad. COVID ha provocado un aumento masivo de la adopción en los pagos digitales, la telemedicina, la automatización industrial, la educación en línea, el comercio electrónico y el trabajo a distancia. Además, la velocidad de desarrollo de las vacunas de ARNm permite esperar que se produzcan muchas más innovaciones en el ámbito de la salud.

2. Inflamos

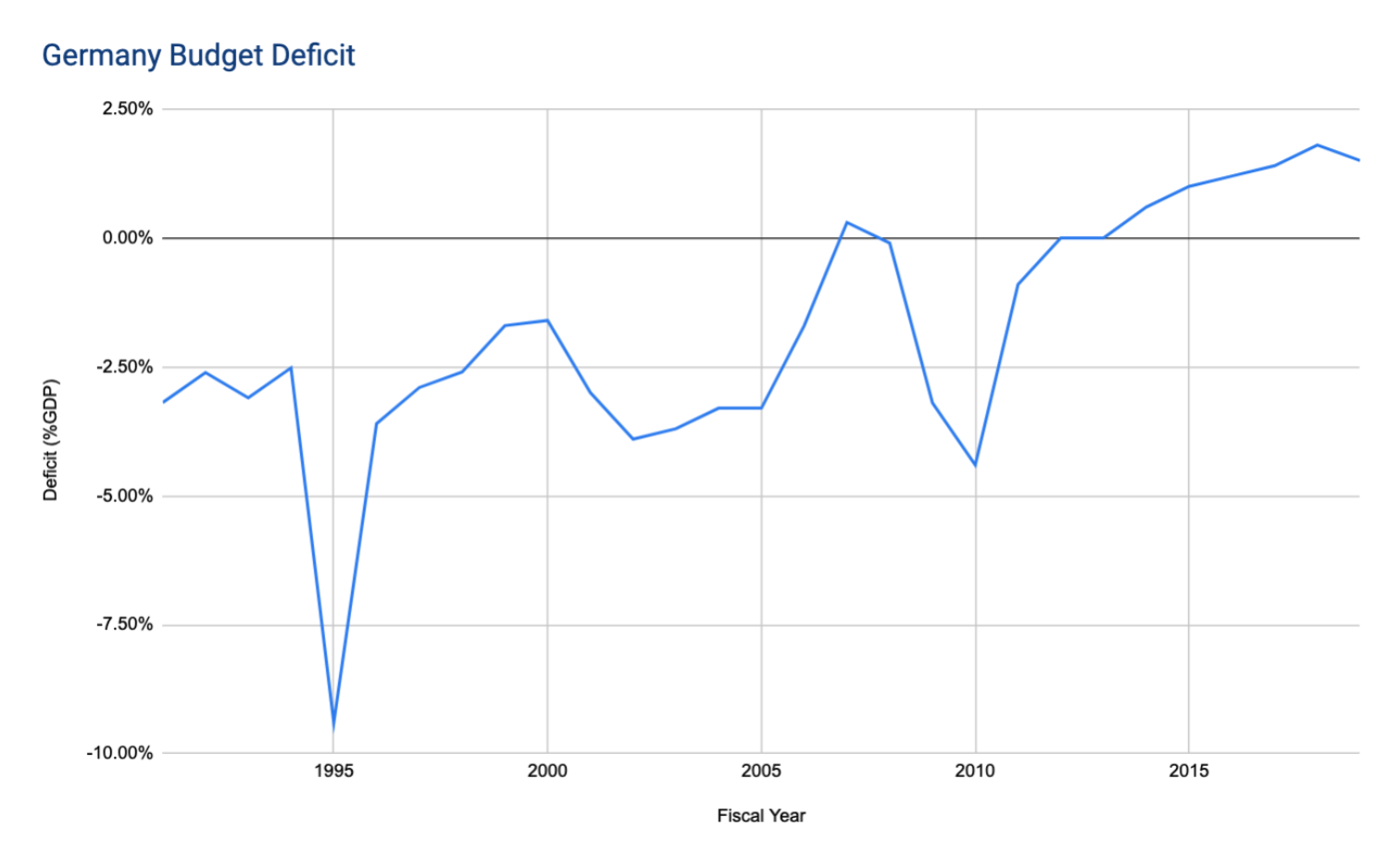

EEUU también está intentando claramente aumentar la inflación nominal para mantener los tipos reales negativos, lo que ayuda al gobierno a desapalancarse, como hizo tras la 2ª Guerra Mundial. Los tipos reales vuelven a ser negativos.

Tipo de la Curva de Rendimiento del Tesoro a 5 años de EEUU

Dada la magnitud del estímulo y el aumento previsto de la demanda, sospecho que conseguirán situar la inflación nominal por encima del 2%, como se ha propuesto la Reserva Federal.

Ten en cuenta que ese resultado no siempre está garantizado. Japón no consiguió crear inflación durante la mayor parte de los últimos 30 años, a pesar del gasto público masivo y la relajación cuantitativa. También puedes excederte y crear una inflación elevada, como ha puesto de relieve Zimbabue en las dos últimas décadas.

Lo ideal sería una inflación controlada del 2-3%.

3. Tenemos superávit

Tras las dos guerras mundiales, hubo un fuerte consenso social y político a favor de la restricción presupuestaria y la reducción de la deuda.

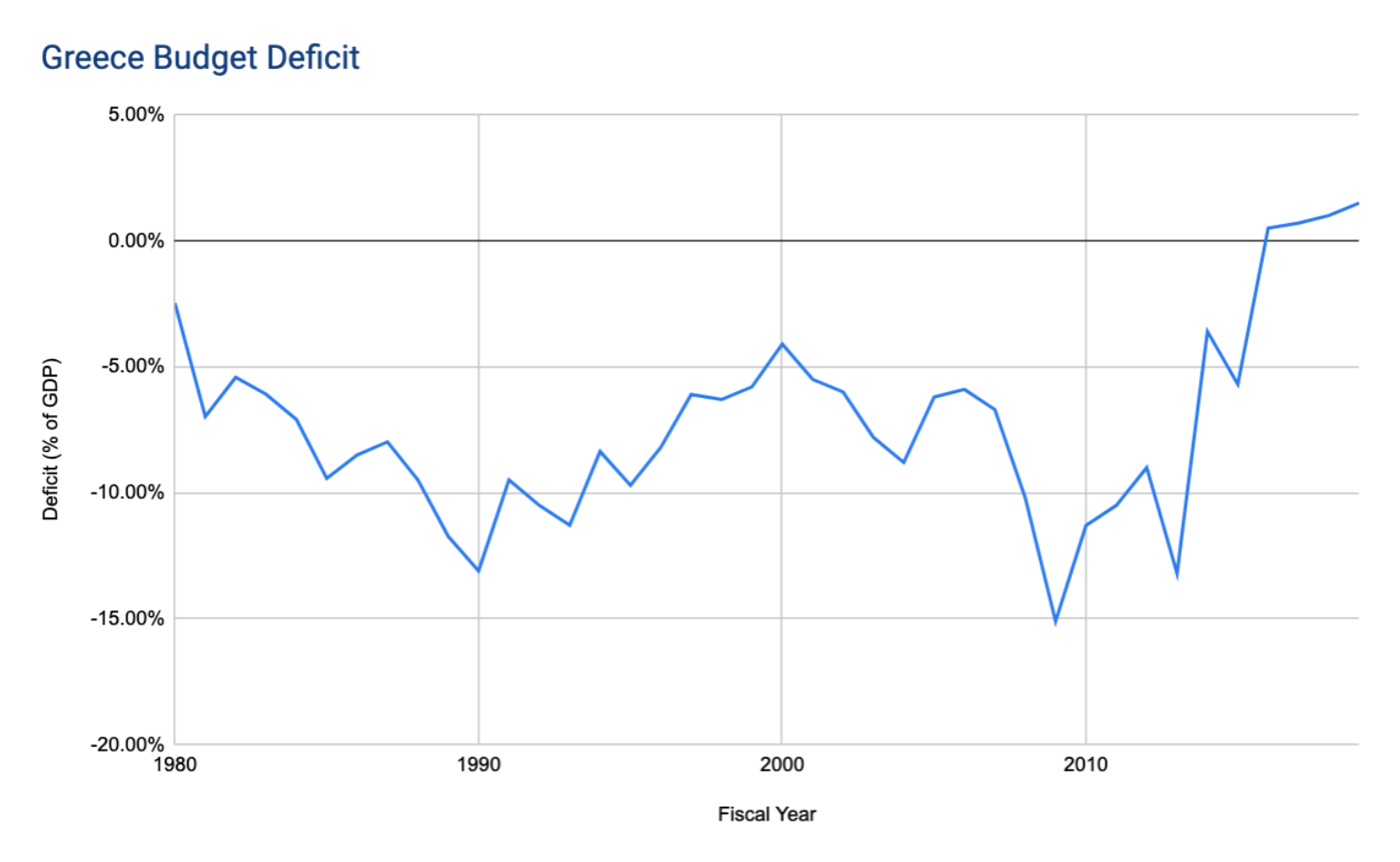

Alemania redujo su ratio deuda/PIB del 82,4% en 2010 al 59,8% en 2019 gracias a los superávits.

Del mismo modo, Grecia se vio obligada a registrar superávits y a corregir su despilfarro como parte de las condiciones del rescate.

Mi perspectiva sobre lo que ocurrirá

EEUU ya no tiene la disciplina necesaria para registrar superávits, pero puede seguir manteniendo déficits mientras el dólar siga siendo la moneda de reserva mundial. El día del ajuste de cuentas llegará, pero no parece que vaya a llegar a corto plazo, por lo que la deuda estadounidense seguirá aumentando.

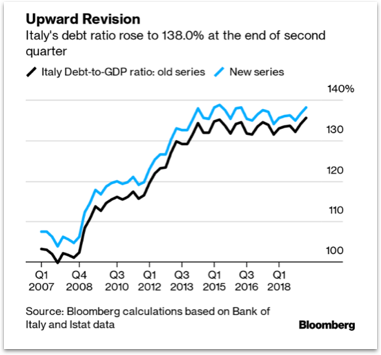

Durante un tiempo temí que la próxima crisis financiera adoptara la forma de una crisis de deuda soberana en una economía importante, ya que los inversores temían que ya no pudiera permitirse su nivel de deuda, como ocurrió en Grecia hace una década. Me viene a la mente Italia, cuya ratio deuda/PIB superará el 150% en 2021.

Ya no estoy seguro de que ése sea el escenario más probable. La crisis del euro demostró que Europa estaba dispuesta a hacer cualquier cosa para preservar el euro y espero que esta vez no sea diferente. Aunque se produjera una crisis de deuda soberana, probablemente encontraríamos la manera de salir de ella.

Como resultado, me pregunto si la próxima crisis no vendrá como una crisis de fe, sino de las monedas fiduciarias. No creo que esto ocurra en el próximo año. Sin embargo, llegará el día del ajuste de cuentas, dada la oferta monetaria en constante expansión combinada con el crecimiento insostenible de la deuda y los déficits en casi todos los grandes países del mundo.

¿Qué hacer como individuos que viven esta burbuja?

No está claro por qué y cuándo estallará la burbuja, pero hay algunas formas de estar preparado para cuando estalle.

En primer lugar, en este entorno no deberías poseer ningún tipo de bonos. Los rendimientos son increíblemente bajos, y no se te compensa por el riesgo de impago. Al mismo tiempo, corres el riesgo de sufrir inflación.

En segundo lugar, aumentaría drásticamente tus tenencias de efectivo hasta el 20% o más de tus activos. No estás ganando nada con ese dinero, y pierdes el valor de la inflación. Además, se degradaría en una crisis de moneda fiduciaria. Sin embargo, disponer de liquidez es útil en otros tipos de crisis en las que la gente huye hacia un lugar seguro cuando estallan las burbujas. Proporciona seguridad, flexibilidad y te permite comprar activos baratos. Al mismo tiempo, puedes salir del dinero en efectivo, si es necesario, en caso de que se dispare la inflación.

Tercero, evita el margen como la peste. Aunque la inflación disminuye el valor de tu deuda (y las hipotecas están bien), no quieres exponerte a las llamadas al margen cuando estalle la burbuja y los activos disminuyan de valor. Muchas personas adineradas quebraron de ese modo durante la crisis financiera de 2007-2008.

En cuarto lugar, ten acciones de alta calidad. Aumentan de valor en un entorno inflacionista y conservan más valor cuando bajan los precios de los activos. En otras palabras, no sufras de FOMO y persigas la última moda en inversiones (Bitcoin, Gamestop, etc.). Esto no quiere decir que debas vender necesariamente tu Bitcoin si posees alguno. Es una forma de oro digital que podría ser una buena protección contra la inflación, pero no me plantearía ampliar mi posición a los niveles de precios actuales.

No debes intentar ponerte corto en la burbuja, porque como dijo Keynes «los mercados pueden permanecer irracionales más tiempo del que tú puedes permanecer solvente». Una forma mejor de jugar a la burbuja es crear activos como una startup tecnológica o una SPAC.

Ten en cuenta que en mi caso ni siquiera poseo acciones. Tengo una estrategia de barbell con sólo efectivo y primeras startups tecnológicas de capital privado sin liquidez. Si tienes suficiente diversificación (es decir, más de 100 inversiones) para tener en cuenta las startups que fracasan, las startups tecnológicas privadas en fase inicial son la mejor clase de activos. Crean valor para la economía y pueden crecer rápidamente. Como tales, son increíbles de poseer tanto en entornos inflacionistas como deflacionistas.

Ten en cuenta que varío mucho el equilibrio de mis activos entre efectivo y startups. A veces soy todo startups. A veces mantengo grandes reservas de efectivo. Ahora mismo, estoy creando mis reservas de efectivo sin dejar de invertir. Me gusta especialmente el arbitraje de vender acciones tecnológicas públicas sobrevaloradas (o empresas pre-OPV) e invertir en startups tecnológicas en fase inicial algo menos sobrevaloradas. Sin embargo, sospecho que tener grandes reservas de efectivo será útil en algún momento de los próximos años.

Buena suerte.