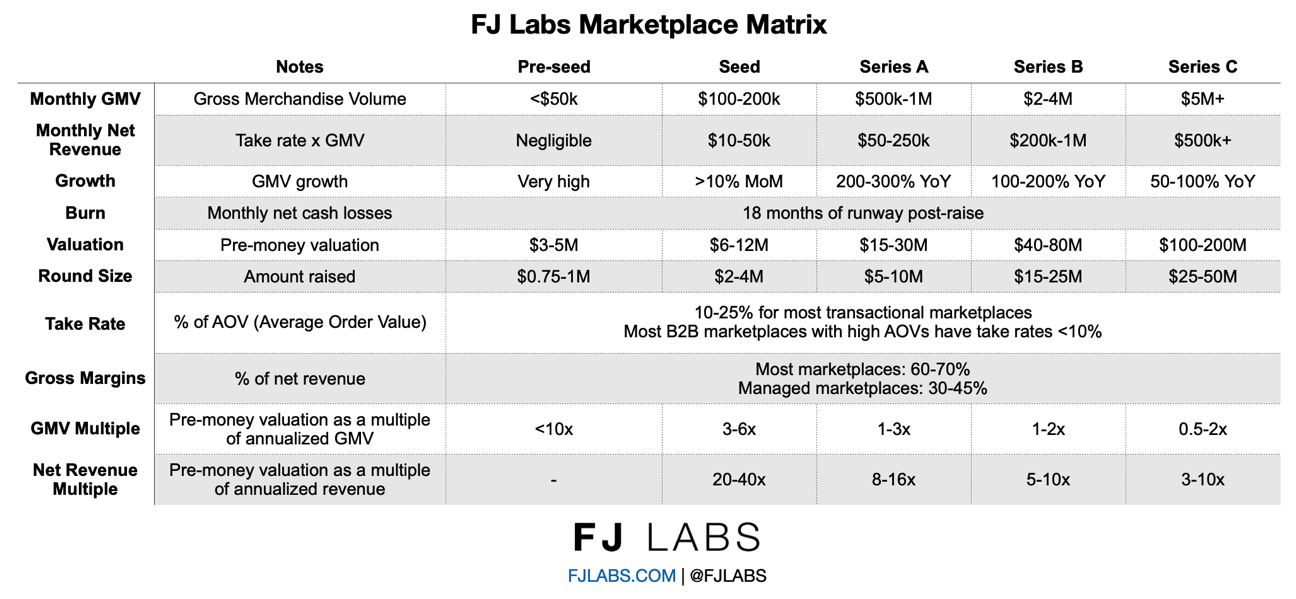

For et stykke tid siden skrev jeg om den matrix, FJ Labs bruger til at evaluere nystartede virksomheder på markedet. Det har været vores interne standardramme i årevis, men den er begrænset til markedspladser med en take rate på 10-20 %, hvilket plejede at være vores brød og smør. Men nu investerer vi mest i B2B-markedspladser, som typisk har en take rate på 3-5 %. Rammen gælder heller ikke for SAAS-virksomheder og e-handelsvirksomheder.

Desuden var det ikke tydeligt nok, hvem man skulle rejse penge fra, og hvad man forventede at få ud af det. Investorer og venturekapitalfonde specialiserer sig typisk efter fase, og du skal tale med den rigtige venturekapitalfond til den rigtige fase. Derfor har jeg lavet matricen om, så den er mere overskuelig og dækker de fleste tilfælde.

For at tage højde for den forventede trækkraft på hvert trin skiftede jeg fra at bruge bruttovaremængde (GMV) som referencemål til nettoindtægter. Det giver os mulighed for at gøre trækkraft sammenlignelig på tværs af forskellige forretningsmodeller, selv om der stadig er nogle forskelle, da de fleste SAAS-virksomheder har marginer på over 90 %, mens de fleste markedspladser har marginer på 60-70 %, og marginerne for e-handel varierer.

Bemærk, at der også er en underforstået vækstforventning om, at du vil bevæge dig fra stadie til stadie på omkring 18 måneder.

Bemærk, at intervallerne ovenfor dækker medianen. Der er mange undtagelser, især i den højere ende. Standardafvigelsen er med andre ord ret høj. En anden succesfuld grundlægger kan rejse penge til en meget højere værdiansættelse. En virksomhed, der vokser meget hurtigere end gennemsnittet, kan ofte “springe en fase over” og få sin serie A til at ligne en serie B eller sin serie B til at ligne en serie C. Dette er dog generelle retningslinjer, som bør være nyttige for de fleste iværksættere.

Som reference vedhæfter jeg også den originale FJ Labs Marketplace Matrix.